皆さん『貯蓄型保険』に期待することは?

と、問われれば間違いなく「死亡保障金を貰わなくても、お金が積立てられて無駄にならないから」と答えるでしょう。

本当にそうでしょうか?!

お金を貯めるなら銀行預金の方が、便利で安心と言う理由で「生命保険」と「貯蓄」は切り離して、行動している方も多くいらっしゃいます。

いえいえ、これも本当にそうでしょうか?!

世の中の個人消費は減り、円の相場も落ち着かず、経済情勢が低迷していると言われている昨今、保険にも貯金にもお金を投入するのは、あまり得策ではない気もすると言われる方もいます。

しかし一方では、少しずつ景気回復の兆しもあるとか無いとか。

今回は、インフレでもデフレでも『貯蓄型保険』の得と損を理解した上で、銀行預金と比較し、賢い生命保険のかけ方を探ってみたいと思います。

目次

- どんなのがある?貯蓄型保険

1-1貯蓄が出来る保険概要

1-2貯蓄型-死亡保障

1-3貯蓄型-学資保険

1-4貯蓄型-外貨

1-5貯蓄型-個人年金

1-6貯蓄型-養老保険 - 貯蓄型保険・お金が貯まるシミレーション

2-1解約返戻率の解説

2-2低解約返戻金型の解説

2-3解約金・モデルケース - 保険料の払い方で得をする

3-1一時払い・全期前納では

3-2年払い・半年払い・ボーナス併用払いでは - 『貯蓄型保険』は利率『銀行預金』は利回りその違い

4-1貯金利回り

4-2保険利率

4-3インフレだと

4-3退職後の備え・貯蓄型保険って?

4-4自営業貯蓄より貯蓄型保険? - 貯蓄型保険の損/得

5-1『貯蓄型保険』元本割れ

5-2『税金』節税・控除

5-3学資保険・貯蓄型子供保険は損? - 『貯蓄型保険』のこれからは?

6-1保険の本音?・逆ざや

6-2貯蓄型保険・なくなる? - 『貯蓄型保険』おすすめ

7-1『貯蓄型保険』メットライフ生命

7-2『貯蓄型保険』フコク生命

7-3『貯蓄型保険』明治安田生命 - まとめ

目次

1.どんなのがある?貯蓄型保険

「生命保険」を掛けるなら、亡くなった後の「死亡保障」となる『保険金』を用意しながら、生きている間にも活用できる『貯蓄型』の物があったらいいと思いませんか?

夫(自分)が亡くなった後の遺族の安心と、生きている間の貯蓄の両方が備えられたら、まさに一石二鳥です。

そんな、被保険者が入って得をする『貯蓄型』の「生命保険」を見て行きましょう。

1-1貯蓄が出来る保険概要

「生命保険」でも、毎月や一括で支払ったお金(保険料)が、貯蓄として貯められる保険が『貯蓄型保険』となります。

これは、保険会社が売っている商品なので「生命保険商品」なのですが、私たち消費者側から見れば「貯蓄商品」としての方が認識が高いですね。

しかしなぜ、生命保険会社が、銀行貯蓄のような保険商品を売ることが出来るのか、不思議に思っている方も居るのではないでしょうか。

銀行の預貸(よたい)率

銀行も商売ですので、商品を売り利益を上げますし、経費も掛かります。

しかし、お金と言う材料を元に作る商品は、目に見える製造された物品と違い、その収益は大きく分けると次にあげる3つになります。

- 預金から貸出利回りによって得る収益

- 金融・ATMなどのサービスによる手数料

- 外国為替の収益

私たちが預けたり、借りたりする『預貸金(よたいきん)』と言う、お金のバランスによって収益を上げています。

銀行へ入られられている私たちの預金残高(利回り)と貸出金(利回り)の「利鞘(りざや)」を『預貸率』と呼び、収益となり運営されています。

ここから貯蓄へ充てられる利率が決まります。

預金金利が低くなれば、貸出のローン金利も下がるというわけです。そしてその逆も然りですね。

保険会社の予定利率

保険会社は、下記の3つのバランスから保険商品の保険料を決定しています。

- 予定死亡率

- 予定事業費

- 予定利率(運用利回り)

保険会社が売る「保険商品」には、なぜあのような支払総額より高額な「死亡保障金」が用意されているのでしょう。

その大きな理由のひとつに保険会社もまた、先に記述した銀行と同じ【金融】と言う業種だという事があげられます。

皆さん「相互扶助」という言葉を聞いたことはありますか?

保険の成り立ちとして、昔の人達が互いにお金を出し合って、何かあった時にそこから援助し助け合おうという事から始まった「相互扶助」は、生命(損害)保険の大本な理念なんです。

なので、私たち消費者から得た保険料を集め、積立てて運営(増やす)しているからこそ、払込む保険料より高額なお金を用意することが出来るんです。

「有配当」保険

保障金に関しては分かりましたが、ではなぜ『貯蓄型保険』が実現できるのでしょうか。

運用され得られる収益と予定利率は必ずしも毎年同じというわけではありません。

そこで、運用利回りに余剰が出た時には、配当金を分配するという仕組みを作っています。

その方法は、保険料への相殺や現金での支払いなどもありますが、多くが『有配当』商品となる『貯蓄型保険』の積立利息として、満期後又は死亡時に受け取ります。

1-2貯蓄型-死亡保障

このタイプの貯蓄型と言えば「終身保険」がもっともポピュラーな商品となります。

貯蓄型で死亡保障の生命保険は基本、掛け捨て(定期保険)と違い長期の年数を掛け続けて行くこととなります。

満期後や死亡した時に、積立てられた保険料の一部へ「解約返戻金」と言う物が上乗せられ、保障金と一緒に保険会社から受け取り支払われます。

保険料としては、一般的に高い金額となっています。

1-3貯蓄型-学資保険

子供の大学までかかる学費は、公私立や文理系によてっても違いますが、一人当たり1,000万円から2,000万円もかかると言う試算も聞かれます。

そんな中、産まれてくる子供の学費を考えた時、銀行へ別途家計から預金を回す方もいるかと思います。

まだ若いファミリーには、夫の死亡保険に大きな保険料を『貯蓄型保険』へ投資する前に、お子様の学費の方が優先されに違いありません。

銀行預金の他に選択肢として用いられる貯蓄に『学資保険』が、世の親御さんの関心を呼んでいます。

その理由に、満期金に加算される100%越えにもなる高い返戻率があげられます。

この高い返戻率に加え、保険料支払いを一括にすることで、さらに高い返戻金を得られるとあって近年では、税金対策ではありますが、祖父母が孫の学資保険を掛けるという事も見られるようです。

1-4貯蓄型-外貨

外貨建てと言われる貯蓄型保険とは、簡単に言うと「外貨=ドルやユーロ、豪ドル」で積立てながら保険を買うという商品です。

低金利の日本の円で保険料を支払うより、その利回り(金利)はとても高くなっていて、保険での貯蓄商品の中でも増やすという効果が高くなっています。

為替の変動で得られる益は、通常の積立利率より大きくなるので人気ではありますが、必ずしも為替変動がいい方向に向いているとも限りません。

気を付けなければいけないのは、変動により元本割れになる恐れがあるという事です。

1ドル=100円

1万ドル外貨建てを掛けたら、日本円で100万円です

解約又は満期に1ドル=80円

支払は、日本円で80万円となってしまい、20万円もマイナスになってしまいます。

ハイリターンですが、ハイリスクもある投資商品と思っておくといいでしょう。

1-5貯蓄型-個人年金

貯蓄型の保険と言っても、個人年金に「生命保険」の部分はありません。

公的年金の他に、生きているうちに退職後や老後の蓄えとして確実にしっかり用意しておくことが出来る年金保険です。

なので生きている間に一時金や年金として、積立てたお金を受け取る事となります。

「貯蓄を保障」する保険と思うといいでしょう。

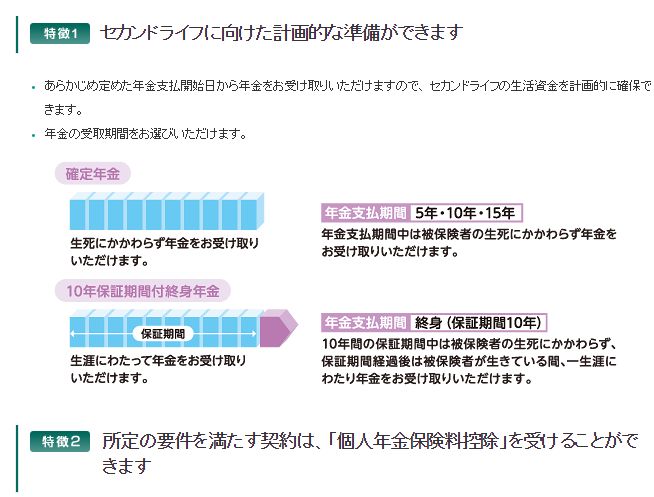

保障期間付き終身(有期)年金

終身は生きている間、年金が支払われる『貯蓄型保険』です。

有期は、一定の決められた期間だけに年金が貰える保険となっています。

また、どちらも死亡した場合でも、残っている年金(一時金)は受取れます。

1-6貯蓄型-養老保険

養老保険は、満期までに死亡保障金と同額の満期返戻金を積み立てる保険です。

定期保険と同じ一定期間の死亡保障ですが、大きく違うのは満期返戻金を貯めると言う事で、保険料は定期保険・終身保険よりも高くなります。

最近では、一番最初に記述した「貯蓄型保険」を備えた終身保険が出てきたため、保険料が一番高い養老保険は徐々に少なくなってきています。

2.貯蓄型保険・お金が貯まるシミレーション

ここまで『貯蓄型保険』として、保険料が積立てられる商品を簡単にご紹介しましたが、それらの保険は、保障をしつつ一体どのように、お金が貯められていくのでしょう。

また、どんな場合にも本当にお金が貯まって行くのか、ここでは、その貯まるシミレーションを見て行こうと思います。

2-1解約返戻率の解説

満期になって、保障される金額がそれまで支払った保険料より多少増えて戻って来るのが『返戻金』と言って主に「学資保険」「個人年金保険」「養老保険」で得られます。

そして「終身保険」では、保険料の支払い完了後、死亡保障金以外に被保険者(又は契約者)へ戻って来るお金を『解約返戻金』と言います。

これら『(解約)返戻金』には保険会社が決めた商品ごとの利率『返戻率』が加味されます。

また、加入年齢や加入期間などの条件によって返戻率は変わってきます。

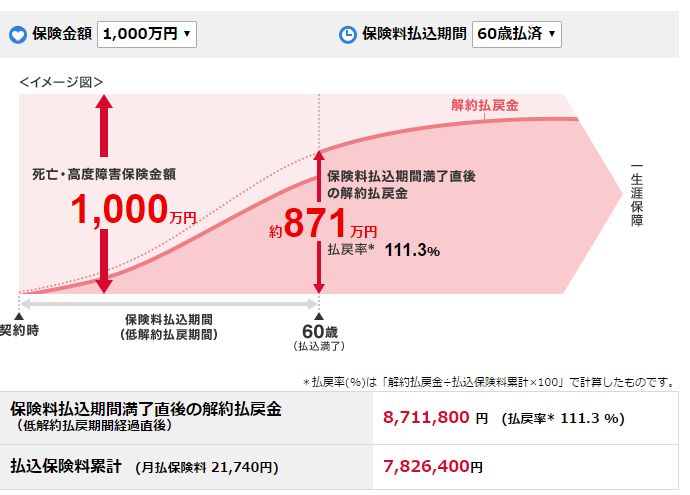

ここで、『貯蓄保険』の終身保険で人気と言われる、オリックス生命終身保険RISE/ライズを例に上げてみてみましょう。

例:30歳(男性)・死亡保障1千万円・60歳で支払い完了の返戻率とその返戻金額

| 月額保険料 | 保険料払込総額 | 解約返戻金額 | 返戻率 |

| 21,740円 | 7,826,400円 | 8,711,800円 | 111.3% |

ご覧のように、数十年の保険料支払を終えた、満了後から一気に返戻率が上がって行きます。

銀行貯金のように、納めたお金(保険料)の金額がいつでも100%保障はされていないところが『貯蓄型保険』での注意する所です。

2-2低解約返戻金型の解説

上記で挙げた、オリックス生命終身保険RISE/ライズのグラフを見て、加入してから60歳までの支払い完了時まで、返戻金のカーブが元金より下になっていることがわかると思います。

このように、保険料を払込っている間の解約返戻金率を、低く抑えることによって、毎月かかる保険料を多少でも安くしているというわけなんです。

また、この商品のように「無配当」になっている場合は、世の中がインフレに傾いた時には、貯蓄として「有配当」より劣ると言わざる負えないでしょう。

2-3解約金・モデルケース

解約返戻金÷払込保険料累計×100=返戻率

上記の計算で『貯蓄型保険』の解約返戻金は決定します。そして長い期間置く(長期の契約継続)ことでその利率が上昇します。

しかし、支払い完了前の途中で解約した場合は、それまでの累計金額を下回ることがほどんどです。

3.保険料の払い方で得をする

皆さん「保険料」の支払い形態は、どのようにしていますか?

保険会社も商売なので、もちろん一定額を月賦のように月々支払ってもらうより、半年・1年をまとめて払ってもらえたら運用も大きくなるのでありがたいようです。

もっと言えば、全てを一括で支払ってくれる場合には、何か特別な配慮があるのでしょうか。

ここでは、生命保険料支払形態から貯蓄を賢くする方法をご紹介します。

3-1一時払い・全期前納では

全期前納

全期分の保険料を、あらかじめ保険会社へ預けておく全期前納方法は、支払い月ごとに前納されたお金から、保険会社が月払いのお金として充てて行く仕組みとなっています。

一時払い

文字通り、一括で全額となる保険料を一回で支払い済ませてしまうタイプです。

貯蓄目的の終身保険などでは、手元に余裕がある場合一括払がよく使われる支払方法でもあります。

その理由に、全期前納より一時払いの方が、保険料の価格のお得さが大きくなります。

一時払い>全期前納

また、個人年金保険も一時払いにすると、支払う保険料の総額は安くなるため貯蓄としては大変有利となり節約となります。

でも待って!一気に全部を支払ったら、もしも途中解約なんて事になった時、無駄になってしまうのでは?と言う疑問も出てきませんか?

少し前には、一括で支払う一時払いのケースでは、保険期間の未到達部分は返金されない仕組みでしたが、平成22年の4月以降に契約された商品は、過払い部分となった未経過となっている保険期間のお金が、返金がされるようになりましたので、安心して下さい。

3-2年払い・半年払い・ボーナス併用払いでは

保険料の安さは、もちろん大きく保険会社へ預けることで、割引が高くなり、お得となります。

月払いより年払い、年払いより一時払いと言った具合で、保険料の割引率が大きくなり、結果保険料を安くすることが出来なお且つ総じて貯蓄の利率も上がってくるわけです。

月払い>半年払い>年払い>全期前納>一時払い

これらは、お金に余裕がある人が得をする方法ですが、コツコツと頑張って支払う月払いでもお得にする方法はあります。

それは支払う量(金額)ではなく、手段なんです。

団体割引

まず、会社などの勤務先がお目当ての生命保険会社と契約しているかどうか調べてみるといいでしょう。

これには「団体割引」という特権があり、会社によっては20%もの割引きなどのお得があります。

クレジット・カード払

保険会社の指定クレジット会社のカードを所持している場合、クレジット・カードでの支払い方法も、ポイント(マイル)が貯まるので、その分が割引と思うとお得だと言えます。

注意して欲しいのは、所持していないクレジット・カードを、わざわざ年会費を払い新規で加入することです。

そのような方法で『貯蓄型保険』を用意しても無駄な出費を増やすだけで、賢い貯蓄の為とは言えませんね。

4.『貯蓄型保険』は利率『銀行預金』は利回りその違い

銀行などの金融機関へ我が家のお金を預けると、そのお金に対して幾ばくかの「おまけ」が、金利として配当されますね。

この金利と言う物は、世の中の経済状況に左右されてしまっていて、一定ではありませんし、破たんなどになったら、そのお金はどうなるのでしょう。

なので、人によっては金融機関に預けず、家の中でタンス預金をする人もいるようです。

しかし、貯金箱に入れておいてもお金は動かず、マイナスも無ければプラスも得られません。

貯蓄=増やすを目標にするならば『貯蓄型保険』と『銀行貯蓄』のおまけ「利率」をしっておくと、上手にお金を活用することが出来るのではないでしょうか。

4-1貯金利回り

銀行貯蓄のいいところは、定期預金を途中解約しても預けたお金が元本割れしないという事があります。

バブル期のように、定期預金の種類によって違いはあった物の、年6%~8%などと言う金利が付いていた商品が多く見られました。

そして多額を預けていた方は、その金利だけで食べていけた!なんて話もありましたね。

| メガバンク定期金利 | ネット銀行定期金利 |

| 0.010% | 0.100% |

この数字をみると、金利で食べて行くなんて夢のまた夢ですね。

上記の数字は大まかではありますが、1年でも3年でもマイナス金利の影響で、金利は変わらず据え置きが続いています。

ネット銀行では、会社や金額によって0.300%と言う商品もあります。

ただ銀行は利率ではなく、元本に対してどのくらい得られるかと言う「利回り」が本当です。

元金を2倍にするにはどのくらいかかる?

皆さん『72の法則』ってして知っていますか?

これは意外と便利で、預金や投資の運用などで、所持していた元のお金が、どのくらいの年数で倍になるかと言う法則計です。

〇年利率で△年預けたら、元本が2倍になるかと言う数値を求めたら72にたどり着いたというわけです。

72÷金利率を元に、メガバンク定期金利0.010%で計算すると7200年!

ちょっと目を疑ってしまいそうな年月が必要となります。

現代では、とても便利な計算をしてくれる手段があるので、いついつにどのくらいの増減が見込めるか、簡単に求められます。

昔は、そんな便利な物は無く、簡単にお得な値を見るために『72の法則』を使って比較していました。

4-2保険利率

『貯蓄型保険』のいいところは、お金を増やし貯蓄しながら「保険保障」も得られるという所です。

当然、バブル期には銀行に預けるとかなりいい金利が付いてお得でした。

保険商品も『貯蓄型保険』は6%などと言う予定利率が、多く見られ終身保険や介護保険に投資する形で、保険に加入する人も多くいらっしゃいましたね。

銀行預金と違い、預かり運用する期間が長い為下記のような利率が可能のようです。

| 学資保険 | 終身保険(無配当) | 養老保険 |

| 120% | 118% | 105% |

上記の数値は、必ずしも全ての商品がこういう物と言うわけではありません。

学資保険では、加入年齢・満期年齢・給付金の受け取り方などによってその率は変化します。

終身保険などでは、長く据え置くことで解約返戻率は上がって行きます。

なので解約時期を見余らない事が賢い貯蓄となるでしょう。

4-3インフレだと

インフレが続くようなら「有配当」「積立利率変動型保険」を選択するのがいいかもしれません。

近頃は、景気のいい言葉じゃない「インフレ」と言うのをよく耳にしますよね。

「インフレ」だからこそ、貯蓄をしながら生命保険も備えられたら、それだけでお得感はあります。

インフレとはなんぞや

「インフレ」になるという事は、簡単に言うと『景気が良い』という事なのです。

なので、質の良いものを売るようになり結果、価値が上がります。

しかし物価が上昇すれば、今までと同じ値段で物が買えなくなり、皆さんの消費が冷えて行きます。

いい意味での「インフレ」状態にするため現在は、マイナス金利や賃金のアップと言うテコ入れをしていますが、なかなか末端まで恩恵が届かず、物価高が私たちの家計を直撃している現状ですね。

インフレ対策なら

「有配当」「積立利率変動型」の『貯蓄型保険』を選ぶことをおすすめします。

なぜなら、インフレに触れると物価は上がり、多くのお金が必要となり、その為お金の価値が下がってしまうからなんです。

市場金利の動きに対して定期的に保険料の積立部分の利率を見直しし、補完してくれるからなんです。

市場の金利が下がった時には、契約時に設定された最低利率の保障もありますので、損をすることを回避できます。

終身保険の返戻率に求める事は?損をしないための返戻率を徹底分析!

4-3退職後の備え・貯蓄型保険って?

退職後の老後には、公的年金が入ってきますが、それだけではなかなか生活水準を下げても苦しいと言わざる負えません。

そこを見越して、貯蓄を皆さん考える訳ですが『貯蓄型保険』は頼りになるのでしょうか。

おすすめは『個人年金保険』

生命保険か銀行預金かと言われれば、今現在だと金利を見る限り『貯蓄型保険』がお得だと言えますね。

銀行預金の利回りには税金分が引かれるのに対して、保険会社の利率には課税されません。

また生命保険は所得の控除が受けられる利点があるので、何十年もお金を預けても大丈夫ならば、この時点では『貯蓄型保険』のほうが総じて断然分がいいと言えます。

子供も巣立ち50歳代以降からは、老後の心配をします。

生命保険では、葬式代程の保障を残し、自身が生きていく間に苦労しなくてもいいくらいの貯金を持っていたいものです。

そこで、個人年金保険を貯蓄代わりに積立てて行くといいでしょう。

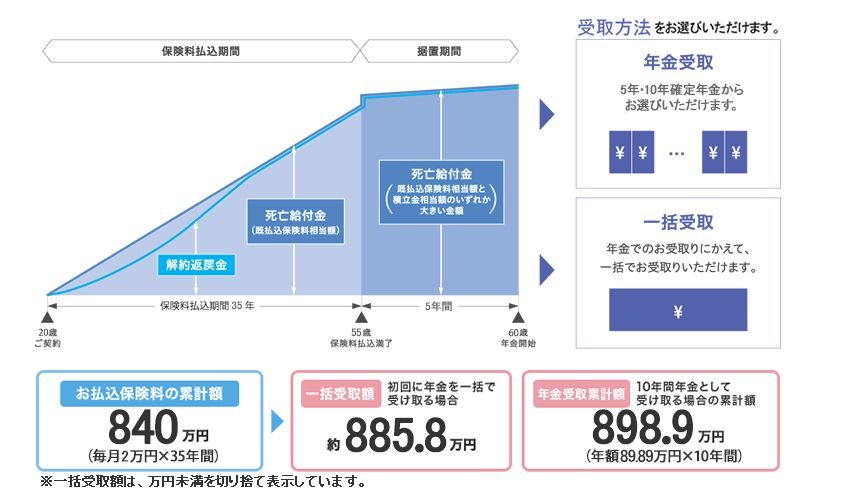

※三井住友海上あいおい生命&LIFE『個人年金保険』より

老後に備えて積み立てていく間には、税金の控除を受けられ、死亡給付金保障もあり、満期後には年金として受け取ります。

4-4自営業貯蓄より貯蓄型保険?

ご商売の運営中に入用となる現金(資本)は、増やしておく事は絶対ですが、『貯蓄型』の生命保険に加入することで、従業員の退職金や自分が何かあった時の為の資金繰りを賄う事が出来ます。

死亡保障を目的とした終身保険を用意するより『貯蓄型保険』の解約返戻金に特化した商品を用意するのが望ましいでしょう。

自営業者(個人事業主)が絶対知っておくべき生命保険と保障の知識

5.貯蓄型保険の損/得

死亡なり、学費なり、また老後の資金を用意しながら、お金が貯められる『貯蓄型保険』にも損と得の両面があります。

ここでは、その両面を挙げて行きたいと思います。

5-1『貯蓄型保険』元本割れ

『貯蓄型保険』の保険料は、とかく高い物となっています。

ある一定の期間は元本100%は保障されない。

元本割れ

そこで、積立ててきたその高い保険料が、100%戻ってこない元本割れと言う心配があります。

これは、保険料の支払い満了日以前に解約してしまった時、返戻金が7割以下となって戻って来る仕組みなんです。

保険会社は、預かったお金を運用することで利益を得ているので、当然長い期間預けてくれることを約束した上で、高い利率を保証しているのです。

元本割れ無し

個人年金は別として、元本を保障する保険は無いと言っていいでしょう。

養老保険や学資保険でも、加入してすぐの早期途中の解約は、積立てた総保険料より下回ってしましますので気を付けましょう。

どちらにしても、掛捨て保険よりはるかに高い保険料を払い続けて行かなくてはならないので、それなりの覚悟が必要ですね。

5-2『税金』節税・控除

銀行預金との大きな差として、生命保険には節税があげられます。

年間の所得からはじき出される、所得税・住民税を、納めた保険料の分軽減することが可能です。

また『貯蓄型保険』は、相続税対策にも利用価値が大だという事も、銀行預金よりお得だと言えます。

その際、贈与税ではなく所得税として解約金を取得する方法を取ると、節税となります。

5-3学資保険・貯蓄型子供保険は損?

こどもは遊びや通学など、何処でどういうケガに見舞われるか分かりません。

なので保障があるという事は決して損という事はありませんよね。

インフレ時に、手堅く子供の進学に備える上で、強制的に貯蓄が出来ると思えばむしろお得と言えます。

こども保険については、18歳を超えた時点で大人への保険に、安価な保険料のまま以降も出来る商品もあるので、よく考慮してから決めましょう。

6.『貯蓄型保険』のこれからは?

これまで述べてきた内容は、銀行定期預金より利率がよく、株式投資などの博打のような増やし方ではなく、手堅い生命保険を用意しつつお金が貯まるという内容でした。

しかし、これらは私たち消費者側から思考した物で、売り側の保険会社の思惑は、はたしてどうなのでしょうか。

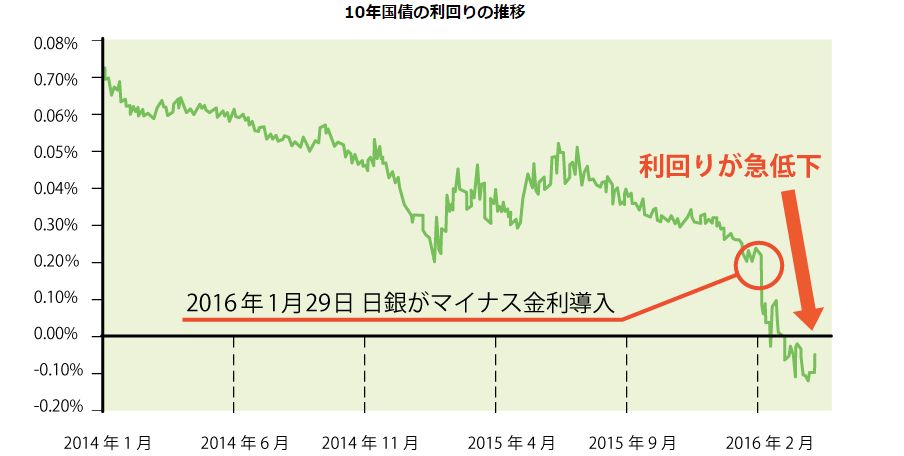

マイナス金利政策で、物を売りお金を出さそうとしている世の中で、そんなに都合のいい保険商品を売りたいのでしょうか。

6-1保険の本音?・逆ざや

保険会社の本音としては、景気が回復する兆しが、まだ遠い先にも見えない中、運用資金は欲しいのですから、たぶん『貯蓄型保険』でも売りたいところでしょう。

しかし、返戻率を高くして『貯蓄型保険』を売れば、低金利になった時保険会社は、収支と支出のアンバランスをかき「逆ざや」となり運営を大きくひっ迫させてしまいます。

これは、バブル期後に破たんした教訓があるので、保険会社としては、解約返戻率を下げずとも、保険料の値上げをしたいのが本音でしょう。

2017年の春からは、そうしたマイナス金利の理由で、新規の加入保険に対して値上げをした商品も多く有ります。

6-2貯蓄型保険・なくなる?

※財務省HPより

日銀自体が、生命保険の外貨建てなどに期待をしていると言います。

その理由に保険会社のさまざまな投資先へのリスクのコントロール力だと言われています。

しかし先にも述べたように、1990年代破綻の教訓もあり、今後も契約時に約束する高利率の学資保険・個人年金保険・一時払い商品・短期商品などそれぞれの一部商品は、販売停止や保険料の値上げとなる見込です。

7.『貯蓄型保険』おすすめ

ここでは『貯蓄型保険』と言われる中でも、近年人気の商品をあげて行きたいと思います。

オリックス生命の終身保険RISE/ライズは、人気上位ではありますが、先にご紹介していますので、それ以外の『貯蓄型保険』をご紹介しますね。

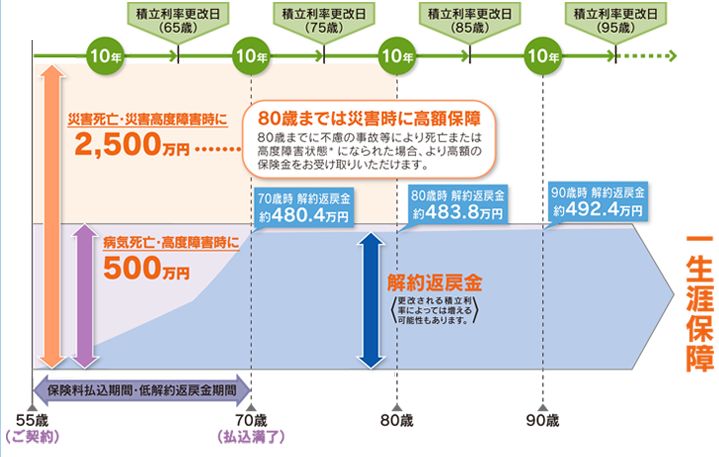

7-1『貯蓄型保険』メットライフ生命

【つづけトク終身】

- 積立された保険料に付く利率は最低保障があり、最低で年0.60%が保証されます

- 10年毎に見直しがあるので、金利が上向きになった場合さらに積立金が増加することもある

- 解約返戻金は、年金式と一括で選べる

7-2『貯蓄型保険』フコク生命

【みらいのつばさ】

- 保険料の払い込みが最短で11歳迄で、中学・高校進学以降に出費を抑えられる

- 兄弟割引があり、2人目以降の保険料が安くなるため返戻率も上がる

- 契約者(父親)が亡くなったり高度の障害になったら、支払い免除特約あり

7-3『貯蓄型保険』明治安田生命

【年金かけはし】

- 年金の受取利率は約107%

- 健康告知無し

- 所得税の控除対象

- 配当タイプで5年毎の利差配当

- 年払いから月払いの変更は可(月払いから年払いは不可)

8.まとめ

いかがでしたか?インフレでも銀行預金より『貯蓄型保険』の方が、運用効率が良いことが分かって頂けましたでしょうか。

近年では資産運用の対象として、生命保険と貯蓄を一緒にした『貯蓄型保険』を利用する人が増えて来ているようですが、それに反して、それらの商品の販売停止や値上げも増えて来ています。

人によっては、定期保険や損害保険のように、保険と貯蓄を切り離した方が保険料も安く、ライフエイジごとにお金を使う事が出来ると言う方もいらっしゃいます。

お金の貯め方は、皆さんそれぞれの強い意志の元、よく考えて行動することをおすすめいたします。