長引く不況で、各ご家庭は少なからずの打撃を受けておられることだと思います。

家計の出費を絞る方法としては、日々の生活費の削減や、自家用車等の維持費の掛かる物の処分、固定費の見直しなど、その手法は様々です。

そんな中、最も家計における出費項目として削減しやすいのが、固定費として計上されている、生命保険の保険料です。

契約当初は維持できていた経済的体力も、家族構成の変化や収入の変化に伴い、変更を余儀なくされるケースも、決して少なくはありません。

でも少々お待ちください。

「支払が困難だから即解約」と言う考え方は、あまりにも短絡的です。

そこで満を持して登場するのが、延長保険です。

今回は、家計のピンチを救ってくれる、保険料の様々な減額方法を交えながら、延長保険の有意性をお伝えしてまいりたいと思います。

目次

1.保険の見直し

1.1必要性

1.2見直し事由

1.3見直し時のポイント

2.保険の解約

2.1解約事由

2.2事前の確認事項と解約によるリスク

2.3解約方法

3.解約以外の手法

3.1種類

4.払込済(定期)保険への変更

4.1仕組みと特徴

5.減額/一部(特約)の解約

5.1仕組みと特徴

6.資金の借入れ/返済/引出し

6.1仕組みと特徴

7.延長(定期)保険への変更

7.1仕組みと特徴

8.解約以外の手法総括

8.1解約以外の手法の違いと特徴

8.2活用例

8.3復旧

9.延長保険や払済保険への手続き

9.1変更までの流れ

10.まとめ

目次

1.保険の見直し

万が一に備え、多くの方が何がしかの生命保険を活用されていることだと、思います。

月々の保険料は、口座引き落としやカード引き落としなどで支払を行い、固定費として家計に計上されている方が一般的かと思います。

しかしながら、契約時にはあれほど各社商品を検討したにも関わらず、その後はほとんど見直しをしていないと言う方も、少なからずいらっしゃるのではないでしょうか。

そこで、まずはこの章にて、保険の見直しの必要性などを、考えてまいりましょう。

1.1必要性

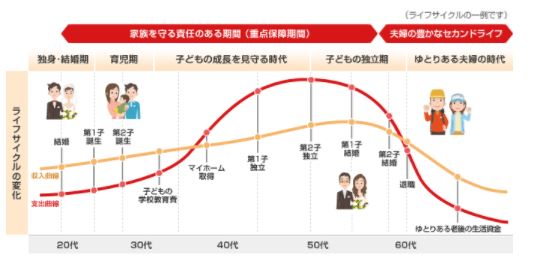

結婚や出産、子供の養育期間や退職など、保険加入のきっかけとなるのが、ライフイベント時です。

そこで一旦考えていただきたいのが、各年代における家族構成、住宅や自家用車などのローンの有無、その時々の経済状況などによって、掛けるべき保険は大きく異なると言う点です。

生命保険は、万が一に備えるための、非常に有利かつ大切な手段です。

しかしながら、家計を圧迫するような保険料は当然のこと、その時期に見合った保障がなされている契約内容かなど、生命保険は定期的見直しが必須となります。

では、どのような時期や事由で見直すべきか、次章にておさらいをしておきましょう。

1.2見直し事由

それでは一体どのような年齢やステータスで、見直しを考えればよいのかを、見てまいりましょう。

まずは20代で独身時代だと、想定しましょう。

社会人として家族から経済的に独立をし、仕事にプライベートにと、精力的に活動している期間です。

しかしながらそれゆえに、家計から捻出できる保険料に限度があります。

この世代で自身の万が一に備える手法としては、葬儀などの死亡後の身辺整理費用で十分だと思われます。

そこで加入するのが、掛捨て型で保険料が割安な定期保険です。

他の保険商品と比較しても、少額な保険料で、ある程度まとまった額の死亡保険金が確保出来ますので、独身世代にはうってつけだと言えるでしょう。

次に30代で結婚により、新たに所帯を構える世代だと、想定しましょう。

夫婦それぞれが独身時代に加入していた生命保険は、名義人の変更もしかりですが、その内容が夫婦2人の万が一に備える保険として、適正かどうかが問われます。

すると必然的に、保険契約内容の見直しが必要となります。

仕事も新人時代を卒業し、それなりの責任を負うポジションとなりますが、まだまだ家計から捻出できる保険料には、限りがあります。

一家の大黒柱の万が一に備えるのであれば、掛捨て型で保険料が割安な定期保険が、やはり有効な手段となります。

ダブルインカムで、夫婦それぞれに収入が見込めるのであれば、死亡保険金の額も、そう多くする必要はありません。

一方、終身保険などの貯蓄型保険は、契約年齢が若いほど、その保険料は割安に設定されているので、早めに活用するのも一つの手段となります。

また近年、三大疾病などの発症年齢が若年化している傾向にあるので、医療保険特約も備えておけば安心だと言えるでしょう。

しかしながらあくまでも家計の負担にならないよう、将来的な経済体力をふまえた上で、慎重に検討する必要があります。

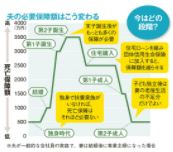

次に30~40代で、子供が誕生する世代だと想定しましょう。

誕生から大学進学までで、かなりの金額の養育費や就学費用が必要となりますので、学資保険の検討が必要となってまいります。

実はこの時期が、生涯を通して最も生活費や養育費などで、家計の負担が大きくなるのが一般的です。

そんな中、家計を担う大黒柱に万が一があった場合、遺族の経済的負担は計り知れないものとなりますので、当然死亡保険金の増額が必須となります。

なぜならば、マイホームや自家用車の購入などのローンの支払期間の最中であれば、「生活費+養育費+学費+ローンの残額」などの、遺族の負担となる全ての経費を補う必要があるからです。

ここは、遺族の生活をまかなえる程度の、比較的にまとまった死亡保険額を有した定期保険が、お得かつ手軽な手法だと言えます。

次に40~50代で、子供も巣立ち家計的にゆとりが生まれる世代だと想定しましょう。

それまで必要だった家計費諸々は減少をし、経済的にゆとりが生まれてまいります。

更には、定年後や老後を見据えたライフプランニングを視野に入れるべき時期であり、医療費などの万が一にも備えなければなりません。

そこで新たな資産確保として、一生涯が保障される終身保険や、給与さながらに老後資金が受け取れる個人年金保険、利率の良い養老保険、疾病に備える医療保険などの、家計への導入を検討すべき時期となります。

最後に50代以降で、夫婦または単身者としてシニアライフに突入する世代だと想定しましょう。

身辺整理や相続税対策に対応する定期保険や、高齢でも加入可能な終身保険、持病や既往歴があっても加入可能な引受基準緩和型保険の導入を検討すべき時期だと言えるでしょう。

いかがでしょうか。

ご覧いただいておわかりのように、人生の節目ごとに、必要な生命保険や保険金額は、こんなにも目まぐるしく変わっていきます。

その時々で必要な保障額/保障内容で、適正な保険料であるかを、きちんと把握し、保険の見直しを必ず行ってください。

1.3見直し時のポイント

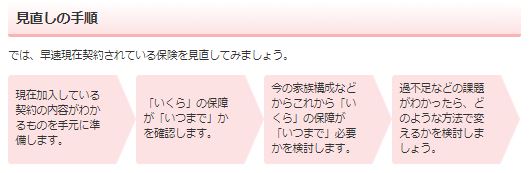

前章で、生命保険の見直しの必要性は、十二分にご理解いただけたことだと思います。

「見直しの必要はわかるけど、どうやって見直したらいいの?」

と言う声が、聞こえてまいります。

そこで、生命保険の見直しポイントを、チェックしてまいりましょう。

まずは、現在の契約を見直すための下準備を行います。

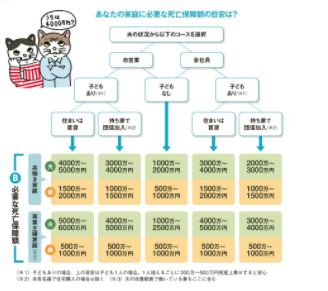

POINT.1 夫の必須死亡保障額のシミュレーション

まずは、夫に必要な死亡保障額を、下記チャートを利用して、算出しましょう。

これは、すでに加入中の生命保険の穴を見つける為に、非常に大切であるからです。

例えば医療保険に加入していたと仮定すると、あくまでも疾病/ケガに罹患した際の、入院/手術だけに特化している商品ですので、死亡保障が付加されていないことになります。

これでは、遺族の手元には公的遺族年金などしか残らず、たちまち生活は困窮してしまいます。

POINT.2 夫婦それぞれの必須死亡保障額のシミュレーション

夫婦それぞれの死亡保障額を確認することで、死亡保障額の過不足が略式ではありますが、確認することが出来ます。

そこでまずは下記チャートを活用して、家庭に必要な死亡保障額を算出してください。

次にその結果を下記チャートに反映させます。

A:現在の死亡保障額 - B:必要な保障額 ≧ 500万円 → ゆとり資産確保とするならば現在の契約でOK / 過剰な保障額なので要見直し

A:現在の死亡保障額 - B:必要な保障額 ≦ 500万円 → 保障額不足の為、要見直し

と言うように、生命保険見直しの要不要が、判断可能となります。

字面だけではわかりにくいかと思いますので、下記をご覧いただくとイメージしやすいかと思います。

ここからは、前述での算出結果が「要見直し」になった際の見直しPOINTを、見てまいりましょう。

POINT.1 ライフステージを確認して、保障額の過不足をチェックする

自分たちの人生におけるステージを、下記チャートに当てはめて考えます。

これは夫が企業勤務者で、妻が専業主婦をしている場合の必要保障額の変化をグラフ化したものです。

前述でもお伝えしたように、世代によって必要経費は、大きく変わっていきます。

必要保障額が足りていれば問題なし、不足ならば要見直し、過剰であっても要見直しと言った具合に、大まかな指針が得られます。

POINT.2 保障額は変えたくないが、保険料を下げる

死亡保障額を検討する際に選択肢として挙がってくるのは、貯蓄型の終身保険か掛捨て型の定期保険です。

そこで下記の比較参考例をご覧ください。

同額の死亡保障でありながら、月々の保険料には雲泥の差が生じます。

「掛捨て型はなんだかもったいない」

と思われる方も少なくはありません。

しかしそのこだわりが、家計における保険料の圧迫につながるのであれば、万が一の対策としては不適合と言わざるを得ません。

POINT.3 種類ごとの保険料の目安を把握する

死亡保険を有する保険商品は何種類が展開されていますが、遺族の為の死亡保険の代表格と言うと下記の3種になります。

| 種別 | 貯蓄の有無 | 保険料 | 保障期間 | 受取可能 | 仕組み図 |

| 定期保険 | 掛捨て型 | 割安 | 10/15年と言った有期 | 保険期間内のみ受け取れる |  |

| 終身保険 | 貯蓄型 | 割高 | 一生涯 | いつでも死亡時に受け取れる |  |

| 収入保障保険 | 掛捨て型 | 中間 | 一定期間もしくは一定年齢まで | 保険期間内の死亡以降、年金/一時金などとして受け取れる |  |

死亡保障額ももちろん重要ですが、月々の保険料が支払える範疇での選択となりますので、上記3種のおおよその保険料を把握しておくと、保険見直しや新規加入の商品検索が、よりスムーズになります。

POINT.4 複数の保険会社から見積を入手し、比較検討する

同じ種類の保険であっても、保険会社ごと、保険商品ごとに、諸条件や保険料に違いが出ます。

特に近年、リスク細分化型と言われる保険商品が、誕生しています。

これは、喫煙習慣が無く、規定の健康状態であれば保険料が割安になると言ったシステムで、全く同一な保険でも、より保険料負担を減らすことが可能となります。

少しでも家計への圧迫を減少させるには有効な手段なので、面倒だとは考えずに各社の無料見積や、保険比較サイトなどを活用して、より求めるイメージに近しい保険を選択しましょう。

POINT.5 妻の保険も忘れずに見直す

つい一家の大黒柱である夫の保険に注意が向けられますが、妻の保険も非常に大切です。

兼業主婦であれば、万が一の際に妻が担っていた収入は当然減滅します。

専業主婦であれば家庭内の様々なことに対する担い手が、当然倒れることになるので、育児や家事の負担が家族にのしかかります。

一般的には、夫の収入の半分程度の保障額をつけておいた方が無難であるとされていますので、各保険とのバランスを見て、検討を重ねてまいりましょう。

いかがでしょうか。

家計を正確に把握し、必要な保険の種類を選択し、各社での比較を行うことによって、不足部分の補填や、過剰部分の削減を行うことが可能となり、適正かつ安心な保障を得られるのが、生命保険です。

保険商品はあまりにも多すぎて、つい及び腰になりがちですが、ここまでの流れに沿って検討すれば、おのずと選択肢は狭まってきます。

大切な資産を投じて、家族を守るのが保険に与えられた役割ですので、必ず定期的見直しを行う習慣をつけましょう。

2.保険の解約

前述までの流れの中で、色々見直しを図った結果、もしくはやむない諸事情により、保険の解約をせざるを得ない経済状況に置かれてしまう方も、いらっしゃることでしょう。

そこでこの章では、生命保険解約のあれこれを、見てまいりましょう。

2.1解約事由

様々な事由で解約を申し出る方の本音とは、どのようなものなのでしょうか。

下記は、「解約に至った理由」として、アンケート調査されたものの抜粋です。

| 生命保険解約事由 |

| 保険料が負担になった |

| 他の生命保険に切り替えた |

| 更新による保険料値上がり |

| まとまったお金が必要になった |

| 付き合いで加入した |

| 高額保障が不要になった |

| アフターサービスが悪い |

| 保障が小さすぎて役に立たない |

| 家族構成が変化した |

| イメージと違った |

やはり経済的事由が、圧倒的に上位を占めていいることが分かります。

このような事態を招かないためにも、保険加入検討段階での、家計とのすり合わせや、保険内容や保険料の算出は、非常に大切だと言うことが、お分かりいただけるかと思います。

2.2事前の確認事項と解約によるリスク

解約を選択肢に入れている方も、まずは以下の項目を、必ず事前に確認をしておきましょう。

POINT.1 解約返戻金の有無

保険の種類や契約内容によっても異なりますが、終身/養老/個人年金/長期定期保険などは、中途解約による解約返戻金が受け取れる場合があります。

しかしながら一定期間を超過していなければ、それまで払い込んだ保険料総額を下回る解約返戻金となり、元本割れを起こしてしまいます。

また最近多くみられるようになった「低解約返戻金型」の保険では、保険料を割安に抑える代わりに、解約返戻金が少ない場合があります。

POINT.2 予定利率の確認

以前に比べ予定利率が低下し、支払準備金が増額されたことを背景に、保険料が増額されているケースが、多々見られます。

契約時の予定利率が有利な場合は、保険料が割安な場合が多いので、同内容の契約をした場合との比較を忘れずに行いましょう。

2.3解約方法

各保険会社によって解約の方法は異なりますので、まずは公式ホームページを確認することをお勧めいたします。

それによって下記いずれかの手法が利用できますので、解約手続きを完了させましょう。

保険会社は、解約に対して決して「歓迎」と言うスタンスにはいません。

特に知人を介して加入した場合などは、申し出にくかったり、継続を押し切られてしまうこともあるので、しっかりとした自身のスタンスで、解約に関する手続きに向き合いましょう。

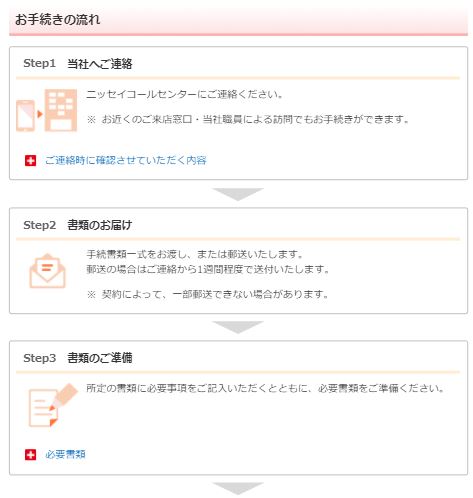

一例として、日本生命保険相互会社の手続きの流れを、ご紹介しておきます。

3.解約以外の手法

前章で解約に伴うリスクをご確認いただいたところで、意外と知られていない、解約以外で現状を打破する手法を、見てまいりましょう。

3.1種類

保険料が負担になったり、保障内容がライフプランに合わなくなった際など、ある程度のリスクとメリットを納得した上で、解約を選択するのも一つの手段であることは、間違いありません。

しかしながら、現状打破に向けた一手として、解約回避を出来る手法が存在しているのを、ご存知でしょうか。

それらは下記のようになっています。

| 払込済(定期)保険への変更 |

| 減額/一部(特約)の解約 |

| 資金の借入れ/返済/引出し |

| 延長(定期)保険への変更 |

折角一度は契約をし、保険料として、それなりの資産を投じた保険を、みすみす諦めることはありません。

そこで次章より、上記4種のそれぞれの仕組みや特徴などを、見てまいりましょう。

4.払込済(定期)保険への変更

前述でもお伝えした通り、保険料の捻出が厳しい経済状況になった時、まずは固定費である生命保険の解約を、考える方が多いことでしょう。

しかしなが、らそんな状況を打開できる保険の内容変更が、払済(定期)保険なのです。

4.1仕組みと特徴

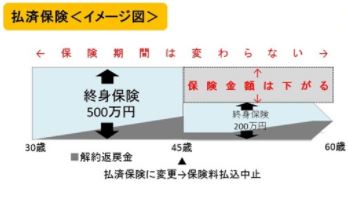

払済(定期)保険は、保険期間を変えずに、受取保険金額を安価にするかわり、以降の保険料支払いが不要となるシステムです。

下記図を参照いただくとお分りのように、保障期間は契約時そのままですが、受取保険金額は減額となります。

これをもう少し噛み砕いてご説明すると、現在契約中の保険の解約返戻金を、一時払いの保険料としてあてがうので、契約内容を継続することが可能となるわけです。

しかしながら一点ご注意いただきたいのが、それまで付帯していた特約は消滅してしまうと言う事です。

しかしデメリットな面だけではなく、当然このシステムにもメリットは存在します。

払済保険の最大のメリットは、何と言っても契約時の予定利率をそのまま継続出来る点にあります。

特に経済が活性化していたバブル期などに契約を行った生命保険は、今では考えられない高利率に設定されているものが多いので、まずはお手元の保険証券を確認しておきましょう。

しかしながら、保険料が割安になる低解約返戻金型保険として、解約返戻金が0円ないし少額の場合や、契約中の保険の種類によっては、この手法が活用できないケースも存在しますので、注意が必要です。

5.減額/一部(特約)の解約

月々の保険料を抑える手法として、次は 減額/一部(特約)の解約を見てまいりましょう。

5.1仕組と特徴

減額とは、端的に申し上げると、契約当時の死亡保険金を減額することにより、月々の保険料を安く抑える手法です。

一方で、一部(特約)の解約と言う手法も、存在します。

これは契約時に付加した各種特約の一部、もしくはすべてを解約すると言う手法です。

これにより様々な特約部分の保障は失われますが、月々の保険料負担を抑えられるようになります。

しかしながら、前章の払込済み(定期)保険と同様に、すべての契約に対応できるわけでは無く、制約が設けられている場合もあります。

必ずお手元の保険証券を確認の上、不明な点などはカスタマーセンターなどへ連絡をし、クリアにしておきましょう。

6.資金の借入れ/返済/引出し

それではこの章では、資金の借り入れ、返済、引き出しについて見てまいりましょう。

6.1仕組みと特徴

まずは資金の借り入れが行える、契約者貸付です。

現在契約中の生命保険において、その保障内容を変更することなく、将来受け取れる可能性のある解約返戻金を担保に、一定の範囲で資金の貸付を受けられるシステムです。

その際の貸付金額は、解約返戻金の概ね70~80%の範囲内とされていますが、貸付と言うからには当然利息が発生します。

一般的に利息は貸付金額の3~5%ですが、経済が活性化していたバブル期などに契約をした場合、予定利率が高い為、6~8%の利息となります。

続いては、契約者貸付に対する返済を見てまいりましょう。

通常、金銭の借り入れを行った場合は、必ず返済がついてまいります。

しかしながらこの場合のメリットは、返済日に関する取り決めが行われないと言う点です。

一括もしくは分割で、自身が返済できるタイミングで良いので、経済的ゆとりが生まれた際にまとめて返済したり、分割納付を選択したりと、かなりの柔軟性があります。

これは非常に経済的には助かりますが、契約内容によっては、どの程度の単位で返済をするか、その際いくら返済するのかと言った、規定が設けられている場合がありますので、契約先の保険会社に、必ず確認を取りましょう。

また、返済がなされないまま、「元本 + 利息」 により、貸出解約返戻金部分を超過してしまうと、保険は失効となりますので、併せて注意が必要です。

最後は、引出しについて見てまいりましょう。

これは契約時に配当金受取方法を積立としていた場合に、積立部分の全て、もしくは一部を引き出すことが出来るシステムです。

あくまでも配当金の受け取りが「積立」であると言う条件が不可欠なので、お手元の保険証券の確認や、カスタマーサービスへのコンタクトで、必ず確認しておきましょう。

7.延長(定期)保険への変更

それではつづいては、延長(定期)保険を見てまいりましょう。

7.1仕組みと特徴

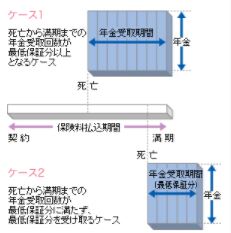

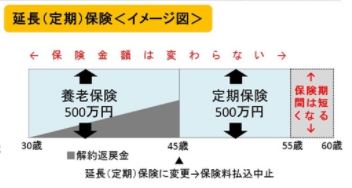

保険料の払い込みを停止し、その時点で得られる解約返戻金を原資として、死亡保障部分のみを定期保険に変更するシステムです。

この場合、保険期間は短期へと変更がなされますが、死亡保険金額は契約時と変わらず保障されます。

その反面、付加していた特約は、払済保険同様に消滅してしまいます。

また、低解約返戻金型の保険で、解約返戻金が0円もしくは少額である場合、このシステムを活用できない場合があるので、やはり保険証券の内容確認と、カスタマーサービスへのコンタクトをきっちりしておきましょう。

8.解約以外の手法総括

それではこの章では、あらためて、前述でご説明申し上げた、解約以外の保険変更の手法を、おさらいしておきましょう。

8.1解約以外の手法の違いと特徴

大きな注意点としては、これらの手法を活用するには、解約返戻金を持たない掛捨て型定期保険は、保険料そのものを減額するか、特約を解除して減額するかと言う手法しかありません。

一方で、貯蓄型保険は、解約返戻金を原資としているので、契約者貸付や払済保険、延長保険の選択が用意されています。

しかしながら昨今、保険料を抑えることにより月々の保険料を割安にしている低解約返戻金型などは、規約が設けられているので、必ずこれらの手法を利用できるとは限りません。

どのような契約であろうと、保険料の減滅などを行う場合は、お手元の保険証券を確認し、詳細部分までコールセンターに確認しておくことを、おすすめいたします。

|

経済状況

|

手法

|

イメージ図

|

保険期間

|

保険料払込

|

受取保険金額

|

対象保険種類 | |

| 掛捨型定期保険 | 貯蓄型保険 養老/終身/学資保険など |

||||||

| 現金を今すぐ欲しい | 契約者貸付 | – | 同じ | 継続して必要 | 同じ | 〇 | |

|

保険料負担を抑えたい

|

減額 |  |

同じ | 減額 | 減額 | 〇 | 〇 |

| 特約解約 | – | 同じ | 減額 | 減額 | 〇 | 〇 | |

|

保険料を払い込めないが

保険契約は失いたくない |

払済保険 |  |

同じ | 不要 | 減額 | 〇 | |

| 延長保険 |  |

短縮 | 不要 | 同じ | 〇 | ||

8.2活用例

それではここで、架空の例をもとに、活用の仕方を見てまいりましょう。

下記は、30歳で加入した終身保険を払済保険へと変更したケースです。

| 契約開始年齢 | 30歳 |

| 死亡保険金額 | 500万円 |

| 変更開始 | 45歳 |

払済保険への変更なので、保険期間は一生涯ですが、保険料払い込みを停止した45歳以降は、それまでの死亡保険金が、500万円から200万円までの減額となっています。

また、それまで付加していた特約などは、失効してしまいます。

下記は、30歳で加入した養老保険を、払済保険へと変更したケースです。

| 契約開始年齢 | 30歳 |

| 死亡保険金額 | 500万円 |

| 変更開始 | 45歳 |

延長保険への変更なので、60歳から55歳へと保険期間が短縮されますが、500万円と言う死亡保険金額に変更はありません。

しかしながら、保険料払込を終了とした45歳以降は、掛捨て型定期保険扱いとなるので解約返戻金が0円ないし少額な上、それまで付加していた特約などは、失効してしまいます。

中々簡単に理解で来るものではないので、各社のホームページなどを通じて、いずれの手法にするかなど、確認を取っておきましょう。

8.3復旧

さて、ここまではあくまでも保険料を減免したいと言う想定の下、解約を含め様々な手法を見てまいりました。

実際には、払済み/延長保険などを活用し、保険料を減免したのはいいものの、経済的にも余裕が出来てきたから、契約内容をもとにもどしたいなどと言う場合があるかと思います。

実は、所定の期間内であれば、契約内容を元に戻すことが可能で、これがいわゆる、復旧です。

これには健康告知、審査などを再度行わねばなりませんので、その時の契約者の既往歴や手術の有無などによっては、復旧できない場合も存在します。

更に、それまで支払免除になっていた保険料も、保険の積立部分相当の保険料支払いと、場合によっては利息の支払いが必要となります。

復旧が与える家計への、メリット/デメリットを試算した上での実行が、肝要です。

9.延長保険や払済保険への手続き

それでは、実際の変更手続きを最後に確認しておきましょう。

9.1変更までの流れ

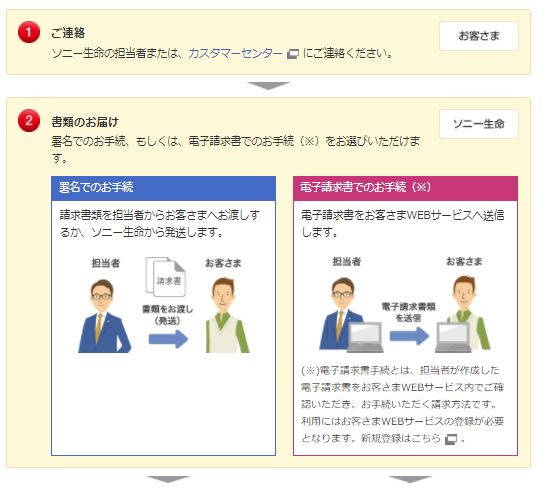

今回はソニー生命の手続きを例にとって、その流れをご説明申し上げます。

カスタマーセンターへ連絡

まずは契約先のカスタマーセンターへ、契約内容の変更を申し出る為の連絡を行います。

連絡先は公式ホームページや、お手元の契約書から、確認することが出来ます。

また、よりスムーズに手続きを進める為、お手元に保険証券などを用意しておきましょう。

↓

契約保険会社からの書類送付

請求書類が、契約先保険会社から送付されます。

昨今では電子型を導入している保険会社も多いので、その場合は自身の契約先保険会社の公式ホームページなどから、マイページ(契約者専用のページ)を活用しましょう。

↓

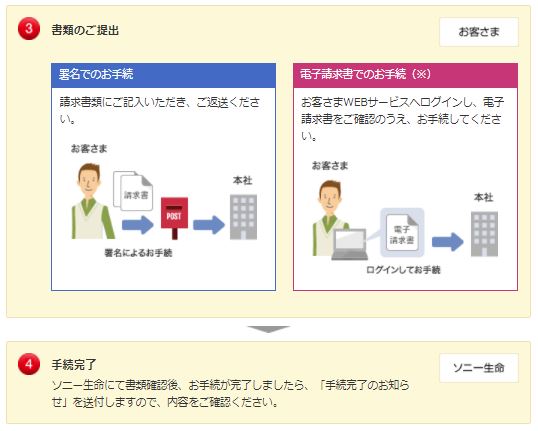

請求書類への署名及び書類返送

請求書類に署名し、保険会社へと返送します。

電子請求の場合も先ほどと同様に、マイページを確認の上、手続きを進めます。

↓

手続き完了のお知らせ受取

契約先保険会社の確認が終了すると、手続き完了のお知らせがお手元に届きます。

以上をもって、変更手続きは完了となります。

10.まとめ

いかがでしたでしょうか。

生命保険は、万が一への心強い味方ではありますが、支払う月々の保険料が、家計の圧迫となってしまうのであれば、それは本末転倒です。

だからと言って、それまで折角の資産を投じてかけ続けた保険を、むやみに解約してしまうのは、それまでの生命保険の持つ保障性や、安心性を失うことになってしまいます。

そこで活躍してくれるのが、今回ご紹介した、延長保険などの、解約以外の保険料の減免方法です。

勿論契約時に、自身のライフプランに合った保障内容なのか、支払い続けるだけの経済的体力があるのかなど、厳密に精査されたことだと思います。

しかしながら、長引く不況や家族構成の変化、家族の突然の疾病やケガなどで、家計が苦しい状況を迎えたりすることは、誰の身にも起こりうることです。

生命保険は、人生の大切な命綱と言っても、過言ではありません。

どうぞ解約を考えられる前に、是非今回の記事を参考にして、まずは別の手法を模索されることを、強くお勧めいたします。