松葉 直隆

大学卒業後、損保ジャパン日本興亜代理店の保険会社にて5年以上勤務し、年間100組以上のコンサルティングを行う。

その後、2016年6月より保険のドリルをはじめとする保険媒体の記事監修を務める。

松葉 直隆

大学卒業後、損保ジャパン日本興亜代理店の保険会社にて5年以上勤務し、年間100組以上のコンサルティングを行う。

その後、2016年6月より保険のドリルをはじめとする保険媒体の記事監修を務める。 学資保険検討者

学資保険検討者

学資保険加入者

学資保険加入者

松葉 直隆

松葉 直隆

保険のドリル読者

保険のドリル読者

- 学資保険の目的は、子供の将来の教育費などにかかるお金を確実に貯めること。

- 学資保険に加入するメリットは、保障がついているという点。

- 学資保険を一括払いした方が保険料は安くなるが、契約者が亡くなった場合でも保険料が免除されない。

- 今人気の学資保険商品をまとめて資料請求。大切なお子さんへの資金をご家族で話し合いましょう。

\人気学資保険資料請求は1分で完了/

目次

学資保険一括払いには一時払いと全期前納払いがある!

学資保険検討者

学資保険検討者

松葉 直隆

松葉 直隆

また、契約者である親の健康状態や職業により加入が難しい方も、一括で支払えば加入可能な場合があります。

学資保険は一括払いがお得?

松葉 直隆

松葉 直隆

同一会社で複数の保険を契約している場合も、保険料を一括で支払った方がお得です。

それまで月払いだった保険料の残額を一括で払う方法でも、割引となります。

月払いを一時払いと比べると、どれくらいお得?

商品や契約内容によっても異なりますが、2割引きぐらいが目安です。

ただし、一時払いをした場合、万が一契約者である親が亡くなってしまった場合に以降の保険料が免除される、という制度が利用出来ないことがほとんどです。

保険金を一時払いした時のデメリットとは?

契約金額を、全額支払ってしまったものを後に返して欲しいと言っても返ってこない。

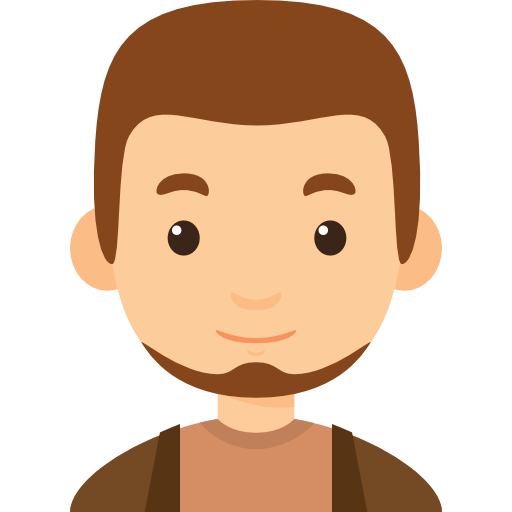

一括払いには一時払いと全期前納払いがある

この2つは、必要な保険料を保険加入時にまとめて支払う方法ですが、性質がまったく異なるものになります。

学資保険を一括で支払う方法は以下の2種類があります。

一時払い

保険料を本当に一括で保険会社に支払う。

全期前納払い

保険期間の保険料のすべてを保険会社に預けること。

松葉 直隆

松葉 直隆

保険料の安さだけにつられず、しっかりとデメリットも理解した上で支払方法の検討をしましょう。

\人気学資保険資料請求は1分で完了/

一括払いのメリット。返戻率がこんなに変わる!

契約者が支払う保険料の総額に対して、祝い金や満期での返戻金の合計の割合を指します。

上記の場合、返戻率は111%となります。

学資保険は一括払いにすると返戻率が上がる?

支払い回数が少なくなればなるほど、保険料の総額は安くなります。

保険料の総額が安くなる理由とは?

保険料を受取る保険会社も、月々支払われるよりも一括払いで受け取った方が手間がないことから保険料を割り引いてくれるのです。

その結果、返戻率が高くなるという仕組みです。

「一時払い」と「全期前納払い」を徹底比較【デメリット】

全期前納と違い、一時払いは、本当に保険料の全額を支払ってしまうことを言います。

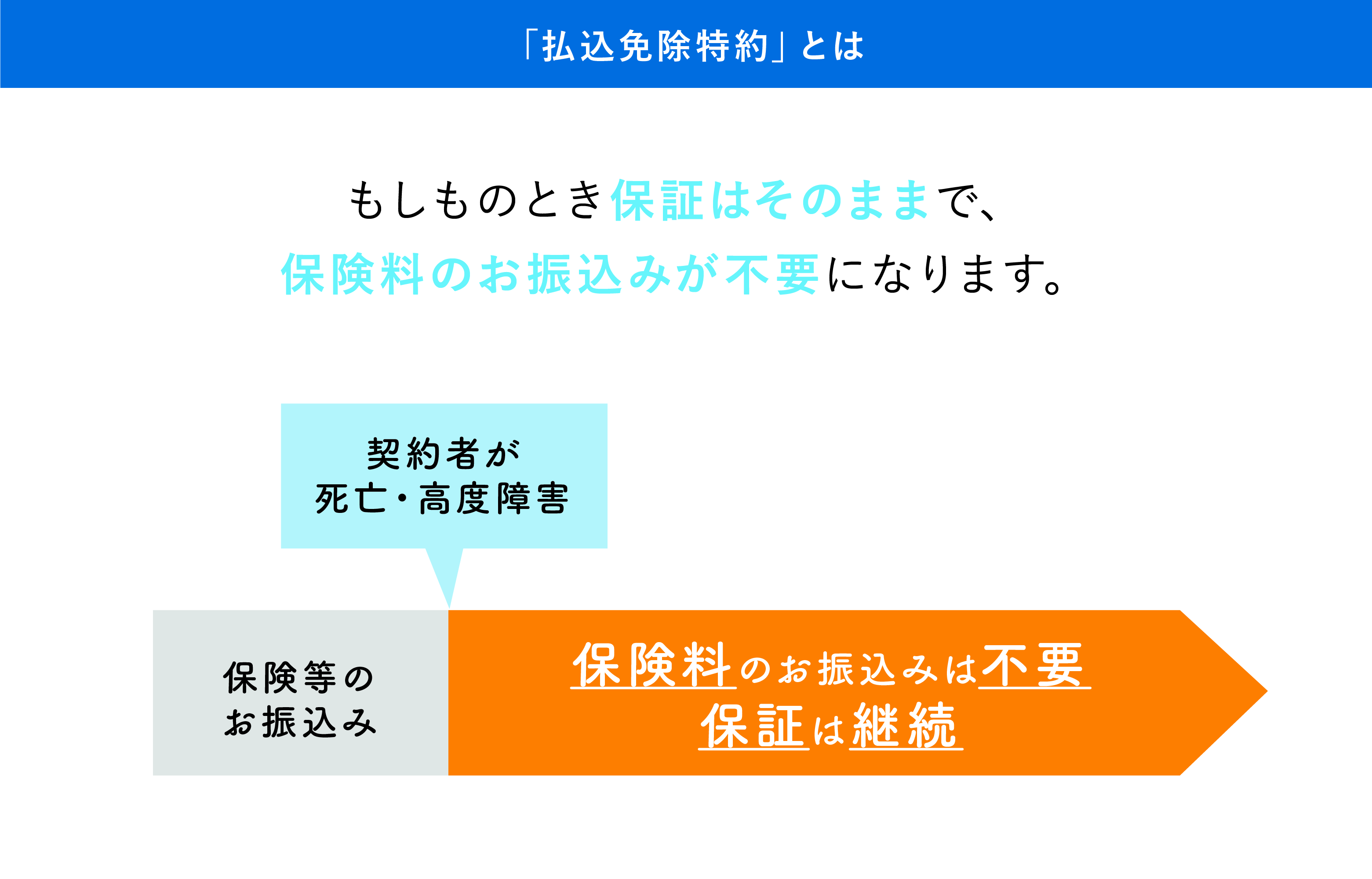

契約者に万一のことがあった場合

このとき保険料を「全期前納」していると、前納したうちのまだ保険料として充当されていなかった分が返金されます。

松葉 直隆

松葉 直隆

「一時払」の場合、返金はありません。

途中解約した場合

学資保険を解約すると、解約返戻金が受け取れます。

一方、一時払では解約返戻金のみの返金となります。

松葉 直隆

松葉 直隆

生命保険料控除について

「全期前納」であれば、保険料控除を毎年申告可能ですが、「一時払」は最初の年ですべて支払い済みになりますので、保険料の控除申告が可能なのは最初の一回だけになります。

保険料と返戻率について

肝心の保険料ですが、どちらの場合でも割引になります。

松葉 直隆

松葉 直隆

「一時払い」と「全期前納払い」それぞれの特徴

一時払いの特徴

- 全期前納払いに比べて、保険料の総支払額が安い。

- 被保険者の死亡時や解約時などに、支払った保険料は返還されない。

- 生命保険料控除は、保険料を支払った最初の年のみ受けられる。

全期前納払いの特徴

年払いで保険料払込期間の全期間にわたって保険料を支払う場合に比べて、保険料の総支払額が安い。

被保険者の死亡時や解約時などに、未経過分の保険料は返還される。

生命保険料控除は、保険料払込み期間中毎年受けられる。

一時払いのメリット・デメリット

一時払いでの一括払いのメリットとは?

保険料が最大限に割引されること。

一時払いでの一括払いのデメリットは、払い込んだ年で1回しか生命保険料控除を受けられないことです。

\人気学資保険資料請求は1分で完了/

学資保険を一括払いする時の注意点

学資保険検討者

学資保険検討者

松葉 直隆

松葉 直隆

ちなみに、保険料の払込期間は各社とも17・18歳までが一般的です。

しかし中には、10歳・12歳までに払込を終了させるプランや、数カ月~数年分を余裕がある時にまとめて前納し、割引となるプランもあります。

一時払いは生命保険料控除は1度だけ?

一時払い保険料が月払いや年払いの保険料総額よりも安くなるのはなぜ?

保険会社が全保険期間分の保険料を一括で受け取って、運用するからです。

一時払いの場合、生命保険控除が適用になるのは、その年だけです。

非常にややこしいですが、一括で保険料を支払う時は気をつけなければなりません。

もちろん生命保険料控除は金額に上限があるため、学資保険以外の商品で上限に達していれば、追加で学資保険に加入しても控除される額は増えません。

松葉 直隆

松葉 直隆

返戻率の高いおすすめ学資保険ランキング

学資保険の返戻率とは、支払保険料総額に対して、受け取れる保険金(祝い金や満期保険金)の総額の割合のことを言います。

松葉 直隆

松葉 直隆

つまり、返戻率が高いほど、貯蓄率が高い保険と言えます。

では早速、その返戻率が高いおすすめの学資保険ランキングを見ていきましょう!

- ソニー生命『学資金準備スクエア』

- 明治安田生命『つみたて学資』

- フコク生命『みらいのつばさ』

- 日本生命『ニッセイ学資保険』

- JA共済『こども共済』

- アフラック『夢みるこどもの学資保険』

- かんぽ生命『はじめのかんぽ』

ソニー生命『学資金準備スクエア』

松葉 直隆

松葉 直隆

多くのパパ・ママに選ばれ続けて契約件数は144万件を突破。

この数字は、次に加入数が多い保険会社の商品のおよそ3倍という数字なんです。

学資保険検討者

学資保険検討者

ソニー生命の学資保険加入者

ソニー生命の学資保険加入者

学資金準備スクエアの特徴は、なんといっても高い返戻率で、返戻率を重視するならかなり有用な選択肢になってくる学資保険です。

| 保険料 | 受取額 | 返戻率 |

| 月々約1万5000円(10年) | 200万円 | 107.2% |

上の表のプランはあくまでも、一例。

プランによっては104.4~108%になり、かなり高い返戻率を実現する事が可能な学資保険です。

さらに、競合他社との返戻率を比較した表が以下になります。

| 保険会社・商品 | 返戻率 |

|---|---|

|

|

104.4〜108.0% |

|

「つみたて学資」 |

103.1〜105.9% |

|

「みらいのつばさ」 |

102.5〜105.8% |

|

日本生命 「ニッセイ学資保険」 |

102.2〜104.9% |

|

JA共済 「こども共済」 |

101.0〜104.2% |

|

アフラック 「夢みるこどもの学資保険」 |

96.7〜98.4% |

|

かんぽ生命(郵便局) 「はじめのかんぽ」 |

95.2〜98.0% |

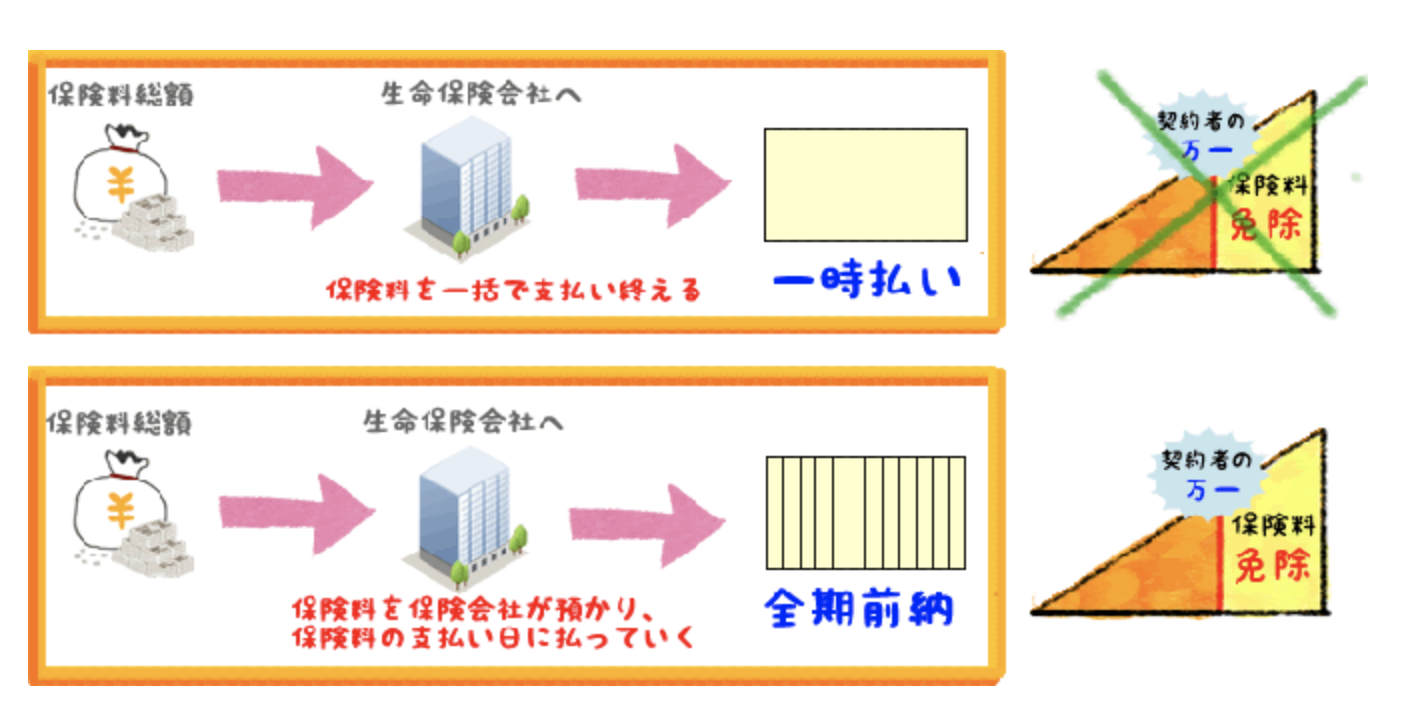

その他、ソニー生命の学資保険で挙げられる特徴は下図も挙げられます。

松葉 直隆

松葉 直隆

ソニー生命の学資保険に加入した先輩パパ・ママの多くがこのライフプランナーの存在を評価します。

学資保険検討者

学資保険検討者

ソニー生命のライフプランナーとは、保険のことはもちろん、経済や金融、税務など幅広い知識と豊富な経験を兼ね揃えたプロ。

また、ソニー生命の学資保険には「払込免除」という制度も設けられています。

学資保険は、ご両親ではなく子供のためのもの。長い付き合いになる保険です。

是非、ソニー生命の専属のアドバイザーに相談してみて下さいね。

スポンサーリンク

\人気学資保険資料請求は1分で完了/

明治安田生命『つみたて学資』

次にご紹介したい学資保険は、明治安田生命が販売している『つみたて学資』です。

学資保険検討者

学資保険検討者

明治安田生命の『つみたて学資』は、教育資金の積み立てのみに特化したシンプルな内容が魅力でもあります。

学資保険の受け取り時期は、教育費が最もかかると言われる大学入学および大学在学中。

松葉 直隆

松葉 直隆

学資保険検討者

学資保険検討者

もっと詳しく知りたい!という方は、明治安田生命の資料を請求するか、或いは当メディアでも人気No.1の保険代理店「ほけんのぜんぶ」で相談(無料)をして、あなたの家庭に合った学資保険か否かを検討してみましょう。

\人気学資保険資料請求は1分で完了/

フコク生命『みらいのつばさ』

3つ目にご紹介したい返戻率の高い学資保険は、フコク生命が販売している学資保険『みらいのつばさ』です。

この学資保険の特徴は、兄弟割引があるということ。

学資保険検討者

学資保険検討者

学資保険検討者

学資保険検討者

松葉 直隆

松葉 直隆

医療大臣プレミアエイトは医療保障オプションで、入院給付金が日帰り入院から受け取ることが可能。

さらに、定期医療型の場合、入院見舞給付金も入院日額10日分上乗せで下ります。

学資保険検討者

学資保険検討者

松葉 直隆

松葉 直隆

兄弟の有無や医療保険が必要なのか否かも含め、これを機にご家族でじっくり話し合われるのも良いですよ。

\人気学資保険資料請求は1分で完了/

それでも迷うあなたに勧める学資保険はこれ!

学資保険検討者

学資保険検討者

そんなあなたには、専門のアドバイザーが親身に相談に乗りながらあなたの大切なご家族のことを第一に考えてくれるソニー生命に委ねてみてはいかがでしょうか。

学資保険も他の生命保険と同じく長期に渡って支払い続けるもの。

お子さんが大きくなるにつれ変わって行く環境の中で、専属のアドバイザーがいて何でも相談に乗ってくれるということは本当に心強いものです。

先輩パパ・ママに一番選ばれているソニー生命の学資保険。

実際に加入している方たちはどのような感想を持っているのか具体的に見ていきましょう。

自分にあった保険会社、ライフプランナーに出会うことが出来てとても満足しています。

当時結婚して子供が一人いましたが、初めてライプフランをたててもらいました。

実際にお話を聞いてみると、自社の保険を案内するだけではなく、今まで入っていた保険について「この学資保険や養老保険はこのまま続けておきましょう」等と提案して頂き、さらに丁寧な説明もあり、わかりやすかったです。

また、新しい商品が追加されると新しい情報を案内してくれます。

万が一のことがあっても、今までと変わらない生活が出来る安心を頂いています。

現在契約している会社や商品に関してはとても満足できています。

契約の前には満期の年齢や金額を変えていくつもプランを作ってもらいました。

実際に担当の方とお話をすると、自分たち夫婦の間だけでは考えていなかった出費が予測されることにも気づきました。

留学や塾代など、学校に支払うだけではない費用を視野にいれることもできました。

我が家には三人子供がおり、受験や進学が同時にやってきます。

二人目までは、その子にかかるお金のみで計画を立てていましたが、3人目では、上二人の塾代などを足すような形で新たにプランを作成していただきました。

家庭の状況や希望を伝えることによって、より細やかな商品にしていただいたと大変満足しています。

ソニー生命の学資保険には大変満足しています。

ポイントとしまして、まずは高い戻り率(返戻率)です。

契約当初、教育費用の準備について貯蓄でまかなうか学資保険をかけるかで検討した結果、学資保険を選択しました。

現在の利率では同じ金額の貯金ではかなわない額が満期で戻ってくるので、貯蓄ではなく学資保険を選んでよかったと思っています。

また、進学学資金として払い込み開始から10年後にある程度まとまった金額が戻ってきたのですが、うちの子は市立の中学に進学が決まっておりましたので、特に進学で大きな金額は必要ありませんでした。

支払われた学資金を活用することで、下記に余裕が出て助かりました。

そしてライフプランナーさんの質の高さにも満足しています。

大変プロ意識が高く、保険に対しての知識、対応の感じの良さ、どこをとっても安心感と信頼感を持てることに満足度が高いです。

松葉 直隆

松葉 直隆

だからこそ、あなたの家庭に合ったプランを多面的に検討し、提案することができるのです。

スポンサーリンク

\1分で完了/

加入するなら高返戻率、低価格な今。まだ間に合います!

今後、更に金利が下がる一方だとも言われている日本経済。

学資保険検討

学資保険検討

学資保険の返戻率も今後は下がっていく可能性もあり、あまりにお得すぎて商品が販売停止になることも示唆されています。

松葉 直隆

松葉 直隆

※2019年も各保険会社学資保険の利率を下げており、2020年も利率が下がる傾向にあると言われています※

既に契約している保険に関しては、もしも売り止めになっても影響は受けず、学資保険は満期まで継続します。

今後はマイナス金利の影響で保険料が上がっていく予想もされている学資保険。

少しでも保険料が安く、返戻率が高いうちに加入を検討しましょう。

ソニー生命では無料での相談が可能ですので、学資保険を検討されている方は早い段階での相談をおすすめします。

スポンサーリンク

\人気学資保険資料請求は1分で完了/

あなたの家庭に沿った学資保険は「ほけんのぜんぶ」が提案(無料)

学資保険の選び方と、各商品の返戻率を比較

松葉 直隆

松葉 直隆

学資保険検討者

学資保険検討者

松葉 直隆

松葉 直隆

子供が万が一怪我をしたり病気になった場合の入院保障や医療保障、契約者が死亡した際の育英年金などが含まれているので、貯蓄性が低くなっています。

学資保険の選び方で一番大事なポイントは?

学資保険の違いは、何でしょう?

保険金の給付のされ方です。

積み立てた保険料を、将来子どものために受け取るというところは同じでも、満期時に全額をまとまって受け取る場合もあれば、中・高進学時にお祝い金などとして一部が支払われることもあります。

松葉 直隆

松葉 直隆

また、親が死亡した際に保障がついている学資保険もありますが、ほかに生命保険に入っているならば学資保険にまで死亡保障を求める必要はないかもしれません。

一括払いを比較!

明治安田生命つみたて学資 Ⅰ型 一括払い 21歳 10歳

- 18歳~21歳

- 50万×4回=200万

120.3%

日本生命保険相互会社ニッセイ学資保険

(祝金なし型)

一括払い 21歳 5年

- 18歳70万+18~21歳

- 35万×4=210万

119.2% ソニー生命学資保険スクエアⅢ型 一括払い 22歳 10歳 18歳~22歳40万×5=200万 116.9% 第一生命こども応援団Mickey(C型) 年払い*加入2年後全納は可能 22歳 5年 18~21歳40万×4+22歳満期40=200万 113.7% JAこども共済すてっぷ 年払い*一括払いは窓口で試算 22歳 18歳 18歳~21歳50万×4=200万 113.1% ソニー生命学資保険スクエアⅡ型 一括払い 22歳 10歳 17歳に200万 111.4% 住友生命スミセイのこどもすくすく保険 一括払い 18歳 12歳 12歳と15歳に20万+18歳200万=240万 103.6% かんぽ生命学資保険 はじめのかんぽ

(祝金や特約なし)

一括払い 17歳 12歳

- 17歳満期に200万

103.4% アフラック夢見るこどもの学資保険 一括払い 21歳 10年

- 15歳に60万+17歳~毎年30万×4=180万

100% 三井住友海上あいおい生命&LIFEこども保険(養育年金と医療特約なし) 年払い*一括払いなし 22歳 18歳 6歳 10万+12歳20万+15歳50万+18歳100万=180万 96.9% 損保ジャパン日本興亜ひまわり生命こども保険 一括払い 18歳 18歳 6歳20万+12歳40万+15歳60万+18歳100万=220万 96.2%

学資保険とはどういう保険?

学資保険検討者

学資保険検討者

松葉 直隆

松葉 直隆

- 保険料をきちんと支払っておけば、あらかじめ設定した時期に、給付金としてお金を受け取れます。

- 主に祝い金や満期学資金として、契約時に決めた子供の年齢に合わせて給付金を受け取れます。

- 子供や親に万が一のことがあったら、死亡保険金または、給付金が下りるものもあります。

- 契約者がなくなった場合、それ以降の保険料が免除されるシステムになっています。

- 育英年金として被保険者に給付金が支払われる商品もあります。

契約者や被保険者の万が一を保障するものも多く、病気や怪我で下りる給付金を目当てに加入する人も多いです。

子供の教育にかかる費用とは

学資保険検討者

学資保険検討者

学資保険検討者

学資保険検討者

本人の希望もあるでしょうし、特別な教育を受けさせるために私立や、ときには海外留学といった道に進む可能性も。

学資保険検討者

学資保険検討者

松葉 直隆

松葉 直隆

幼稚園から高校まで公立の場合で、約504万円ほどかかる見込みです。

高校まではすべて公立で、大学は国立大学に行った場合の教育費は、およそ1,015万円かかるようです。

仮に幼稚園から大学まで私立で、大学は私立理系(4年間)の場合ですと、約2,465万円にもなります。

このことから、子ども一人に対する教育費はトータルでおよそ1,015万円~2,465万円かかり、これに養育費約1,640万円を加算すると、子供の誕生から大学卒業まで、2,655~4,105万円かかると言えます。

学資保険に加入するメリット・デメリット

学資保険に加入するメリットとは?

保障がついていて、子供が確実に保険金を受け取れる点です。

親が死亡しても、法定相続分で相続されることになるのです。

遺産分割が終了するまでお金を引き出せないのは、メリットです。

松葉 直隆

松葉 直隆

解約しない限りという点は、注意が必要です。

元本割れのリスクがあることが学資保険のデメリットです。

まとめ

一括払いをおすすめできるのは、お金に余裕がある方です。

同一の商品を月払いや年払い・一時払い・全期前納払いで契約した場合のメリット・デメリット比較表は、以下の通りとなります。

|

保険料の 払込方法 |

返戻率 | 保険料総額 |

保険料 払込免除 |

生命保険料 控除 |

| 月・年払い | 最も低い | 最も高い | あり | 毎年 |

| 一時払い | 最も高い | 最安 | 無効 | 初年度のみ |

| 全期前納払い | 2番目に高い | 2番目に安い | あり | 毎年 |

一括払いには一時払いと全期前納払いの2種類があるため、違いをよく理解してから契約しましょう。

なお、一時払いも全期前納払いも契約者の手元からまとまったお金が無くなる点は同じであるため、育児によって家計が厳しくなる可能性を検討し、無理のない保険料であることを確認してください。

松葉 直隆

松葉 直隆

【完全版】学資保険のことをより一層知るために

学資保険の具体的な商品のご紹介、さらに学資保険について解説いたしましたが、いかがでしたでしょうか。

学資保険のことを正しく理解し、各ご家庭に合った商品に加入して頂くために、以下の記事も是非参考にしてみてください。

人気の学資保険・おすすめ・ランキング

【2020年冬】学資保険おすすめランキング5!人気の秘密を徹底解説

【2020年冬】学資保険おすすめランキング5!人気の秘密を徹底解説

【2020年:最新版】学資保険おすすめ7社から厳選した1社とは!?【徹底比較】

【2020年:最新版】学資保険おすすめ7社から厳選した1社とは!?【徹底比較】

【最新】学資保険のおすすめ4選を徹底解説!【加入目的別】

【最新】学資保険のおすすめ4選を徹底解説!【加入目的別】

【2020年冬】学資保険おすすめランキング【高返戻率】

【2020年冬】学資保険おすすめランキング【高返戻率】

【2020年冬最新】学資保険の返戻率ランキングBest5発表!最高値109%の罠

【2020年冬最新】学資保険の返戻率ランキングBest5発表!最高値109%の罠

【決定版】子供保険おすすめランキング3発表!必要?不要?スバリ解説!

【決定版】子供保険おすすめランキング3発表!必要?不要?スバリ解説!

【2020年最新】返戻率(返戻金)の高い学資保険ランキング!お得な商品をFPが徹底解説!

【2020年最新】返戻率(返戻金)の高い学資保険ランキング!お得な商品をFPが徹底解説!

【2020年冬最新版】学資保険人気ランキング5選!FPが厳選の商品を徹底解説

【2020年冬最新版】学資保険人気ランキング5選!FPが厳選の商品を徹底解説

学資保険の加入者数&価格ランキングを発表&徹底比較・解説します!

学資保険の加入者数&価格ランキングを発表&徹底比較・解説します!

シングルマザー向けの学資保険ランキングを徹底解説します!

シングルマザー向けの学資保険ランキングを徹底解説します!

各生命保険会社の学資保険を徹底分析!

【決定版】ソニー生命の学資保険が絶対にお得な6つの秘密を一挙紹介!【高返戻率】

【決定版】ソニー生命の学資保険が絶対にお得な6つの秘密を一挙紹介!【高返戻率】

ソニー生命の学資保険を徹底シュミレーション!【タイプ別】

ソニー生命の学資保険を徹底シュミレーション!【タイプ別】

ソニー生命の学資保険「学資金準備スクエア」の特徴と注意点を詳細解説!

ソニー生命の学資保険「学資金準備スクエア」の特徴と注意点を詳細解説!

ソニー生命の学資保険の活用方法とは?特徴とポイントを解説します!

ソニー生命の学資保険の活用方法とは?特徴とポイントを解説します!

明治安田生命の学資保険の特徴を徹底解説!高返戻率に潜むデメリット

明治安田生命の学資保険の特徴を徹底解説!高返戻率に潜むデメリット

JAの「こども共済」口コミ評判からメリット・デメリットまで徹底解説!【元本割れ】

JAの「こども共済」口コミ評判からメリット・デメリットまで徹底解説!【元本割れ】

住友生命の学資保険2種類の特徴やデメリットを徹底比較【医療保障・元本割れ】

住友生命の学資保険2種類の特徴やデメリットを徹底比較【医療保障・元本割れ】

アフラックの学資保険が人気低下の理由はずばりこれ!【要注意】

アフラックの学資保険が人気低下の理由はずばりこれ!【要注意】

フコク生命の学資保険「みらいのつばさ」兄弟割引以外の魅力に迫ります!

フコク生命の学資保険「みらいのつばさ」兄弟割引以外の魅力に迫ります!

ソニー生命学資保険の最新口コミ!人気の理由は返戻率だけ?

ソニー生命学資保険の最新口コミ!人気の理由は返戻率だけ?

コープ共済の学資保険、子どもの保障を徹底解説!【デメリット】

コープ共済の学資保険、子どもの保障を徹底解説!【デメリット】

ゆうちょの学資保険、本当に大丈夫?返戻率や知っておきたいお得情報まとめ

ゆうちょの学資保険、本当に大丈夫?返戻率や知っておきたいお得情報まとめ

学資保険の賢い加入方法・裏ワザ

【簡単解説】学資保険とは?必要性から種類、選び方まで徹底解説!

【簡単解説】学資保険とは?必要性から種類、選び方まで徹底解説!

【必読】学資保険はいつから加入するべき?!絶対押さえたい3つのポイント!

【必読】学資保険はいつから加入するべき?!絶対押さえたい3つのポイント!

学資保険へ加入するメリットとデメリットをわかりやすく解説!

学資保険へ加入するメリットとデメリットをわかりやすく解説!

学資保険の一括払い、デメリットはずばりコレ!返戻率の差と全期前納払いも徹底調査

学資保険の一括払い、デメリットはずばりコレ!返戻率の差と全期前納払いも徹底調査

【得】学資保険をクレジットカードで支払える商品を紹介!【ポイント加算】

【得】学資保険をクレジットカードで支払える商品を紹介!【ポイント加算】

学資保険をおすすめしない理由をわかりやすく解説!デメリットも把握しよう!

学資保険をおすすめしない理由をわかりやすく解説!デメリットも把握しよう!

学資保険の相談窓口おすすめ4選!豪華キャンペーン・キッズスペース完備等

学資保険の相談窓口おすすめ4選!豪華キャンペーン・キッズスペース完備等

を比較してズバリ解説します!-160x160.png) 学資保険とつみたてNISA(ジュニアNISA)を比較してズバリ解説します!

学資保険とつみたてNISA(ジュニアNISA)を比較してズバリ解説します!

明治安田生命

明治安田生命 フコク生命

フコク生命