お子さんが誕生したら、すぐにでもスタートしたいのは、『教育資金』の準備ですよね!

『教育資金』の準備は、始めるのが、早ければ早いほど、「ラク」することができます。

中には、出産前から、すでに、「準備はバッチリ!」という方もおられるのではないでしょうか?

『教育資金』は、コツコツと、長い期間をかけて、少しづつ準備するのが、王道です。

ですから、ほぼ半数の方は、やっぱり、「学資保険」で準備することを選択されています。

ただ、最近では、学資保険のランキングの中に、「終身保険」が上位にランクインしていたり、実際に、保険ショップなどでも、「終身保険」を勧められたりして、びっくりされた方もおられるのではないでしょうか?

今回は、学資保険として終身保険がお勧めされる理由や、メリット・デメリットなどを、解説していきます。

もやもやをすっきりさせて、お子さんのための教育資金を、お得に準備しましょう!

目次

1.いくら必要?子供の教育費

1.1幼稚園にかかる費用

1.2義務教育にかかる費用

1.3高校進学時にかかる費用

1.4大学進学時にかかる費用

2.学資保険って?

2.1学資保険をおさらいしよう!

3.終身保険って?

3.1終身保険をおさらいしよう!

4.返戻率に注目!

4.1学資保険の返戻率って?

4.2終身保険の返戻率って?

5.学資保険の返戻率を比較!

5.1ソニー生命「学資保険」

5.2フコク生命「みらいのつばさ(ジャンプ型)」

6.オリックス生命終身保険RISE(ライズ)

6.1返戻率を高くするための3つのポイント!

7.まとめ

1.いくら必要?子供の教育費

たとえば、マイホームなどの大きな買い物をする場合、最初に、いつ購入したいかといった、購入する時期を決めたり、いくらくらいの物件にするかなど、住宅購入費のおおまかな予算立てをした後に、「頭金をいつまでにいくら貯めるか」といったように、具体的な資金計画を立てていくことが、一般的ではないでしょうか?

もちろん、「○○円貯まったから、そろそろ、実際的な購入計画にとりかかろう」という方も、おられるかと思います。

いずれにしても、まずは、「資金(計画)ありき」ですよね。

同じように、お子さんにかかる教育費用も、「いつまでに、いくら」といった、時期の設定や、目標とする金額の設定が、とても重要で、必ず考えておかなければならない大事なポイントになります。

「人生の3大出費」とも言われている、「住宅資金」、「教育資金」、「老後資金」ですが、中でも、「教育資金」は、お子さんに、「どのような教育を受けさせたいか」や、お子さんが、「どういった進路を希望するか」などによっても、大きく、変わることのある資金です。

ご家庭ごとに異なった、さまざまな希望があるとしても、教育を受けさせるためには、やはり、ある程度、まとまった「教育資金」が必要になります。

どういった形で、「教育資金」を準備するかを検討することも大切ですが、まずは、いつ頃に、いくらくらい必要であるのか、おおまかな金額を把握しておきましょう。

1.1幼稚園にかかる費用

文部科学省より、2年ごとに調査発表されている、「子供の学習費調査」によりますと、幼稚園教育を受けさせるために、1年間に支出した費用 (授業料、入学金、学用品費、通学用品費など)は、次のようになっています。

| 公 立 | 私 立 | |

| 学習費総額 | 222,264円 | 498,000円 |

| 学校教育費 | 119,175円 | 319,619円 |

| 学校給食費 | 19,382円 | 36,836円 |

| 学校外活動費(学習塾や、スポーツや習い事の費用) | 83,707円 | 141,553円 |

幼稚園教育では、公立・私立ともに、費用の大部分は、授業料、学用品購入費、遠足代などの、「学校教育費」が占めています。

また、学習費総額を世帯年収別で見た場合、世帯年収400万円未満では、年間の平均額は、約19万円(公立)・約40万円(私立)となっています。

なお、文部科学省「平成26年度学校基本調査報告書」によりますと、公立幼稚園に対する、私立幼稚園の割合は、63.1% 、園児数は82.7%となっています。

子供の年齢別にみた、年間の教育費の平均額としては、次のようになります。

| 公 立 | 私 立 | |

| 3歳 | 180,287円 | 491,468円 |

| 4歳 | 200,453円 | 478,151円 |

| 5歳 | 254,141円 | 523,204円 |

1.2義務教育にかかる費用

●小学校

同じく、「子供の学習費調査」によりますと、義務教育(小学校)を受けさせるために、1年間に支出した費用 (授業料、入学金、学用品費、通学用品費など)は、次のようになっています。

| 公 立 | 私 立 | |

| 学習費総額 | 321,708円 | 1,535,789円 |

| 学校教育費 | 59,228円 | 885,639円 |

| 学校給食費 | 43,176円 | 46,089円 |

| 学校外活動費(学習塾や、スポーツや習い事の費用) | 219,304円 | 604,061円 |

義務教育(小学校)では、公立小学校の場合、授業料は無償のため、「学校教育費」は、学用品購入費や、図書費、遠足代などの費用と、「学校給食費」も合わせて、年間の費用は10万円ほどですが、代わりに、学習塾費などの補助学習費や、スポーツや習い事などを合わせた、「学校外活動費」が、学習費総額の7割近くを占めるようになります。

「学校外活動費」を学年別に見た場合、学習塾などの補助学習費と、その他の学校外活動費(スポーツや習い事)の割合は、公立小学校では、第6学年、私立小学校では、第5学年以降に、補助学習費 の割合が、その他の学校外活動費の割合を上回るようになります。

子供の年齢別にみた、年間の教育費の平均額としては、次のようになります。

| 公 立 | 私 立 | |

| 6歳(第1学年) | 356,808円 | 1,864,085円 |

| 7歳(第2学年) | 243,844円 | 1,311,904円 |

| 8歳(第3学年) | 277,179円 | 1,348,494円 |

| 9歳(第4学年) | 304,024円 | 1,468,111円 |

| 10歳(第5学年) | 327,089円 | 1,558,676円 |

| 11歳(第6学年) | 415,439円 | 1,665,075円 |

●中学校

同じく、「子供の学習費調査」によりますと、義務教育(中学校)を受けさせるために、1年間に支出した費用 (授業料、入学金、学用品費、通学用品費など)は、次のようになっています。

| 公 立 | 私 立 | |

| 学習費総額 | 481,841円 | 1,338,623円 |

| 学校教育費 | 128,964円 | 1,022,397円 |

| 学校給食費 | 38,422円 | 4,154円 |

| 学校外活動費(学習塾や、スポーツや習い事の費用) | 314,455円 | 312,072円 |

公立中学校の場合、公立小学校と同様に、授業料は無償ですが、制服代などの中学校に通うための通学費用や、クラブ活動費などの教科外活動費が、「学校教育費」の約5割を占めるようになります。

また、公立・私立中学校ともに、学習塾やスポーツや習い事などの「学校外活動費」では、学習塾などの補助学習費の費用が、学習費総額の6割を超えるようになり、とくに、公立中学校の第3学年では、年間の教育費用の7割(約38万円)を、学習塾などの補助学習費が、占めるようになります。

子供の年齢別にみた、年間の教育費の平均額としては、次のようになります。

| 公 立 | 私 立 | |

| 12歳(第1学年) | 461,999円 | 1,620,356円 |

| 13歳(第2学年) | 406,587円 | 1,152,483円 |

| 14歳(第3学年) | 576,238円 | 1,244,464円 |

1.3高校進学時にかかる費用

同じく、「子供の学習費調査」によりますと、高校教育を受けさせるために、1年間に支出した費用 (授業料、入学金、学用品費、通学用品費など)は、次のようになっています。

| 公 立 | 私 立 | |

| 学習費総額 | 409,979円 | 995,295円 |

| 学校教育費 | 242,692円 | 740,144円 |

| 学校給食費 | - | - |

| 学校外活動費(学習塾や、スポーツや習い事の費用) | 167,287円 | 255,151円 |

公立・私立高校ともに、「学校教育費」のうち、授業料については、就学支援金(公立高校の場合、月額9,900円、年額11万8千円)が、支給されます(ただし、就学支援金には、所得制限が設けられています)。

授業料以外の、「学校教育費」では、制服代などの高校に通うための通学費用(30.8%)や、クラブ活動費などの教科外活動費(16.4%)、修学旅行積立費や、学年費、空調使用料などの学校納付金(20.1%)の費用が増え、「学校教育費」全体の約7割を占めるようになります。

また、学習塾や家庭教師などの補助学習費は、公立高校の第3学年では、約19万円、私立高校の第3学年は約28万円となっています。

子供の年齢別にみた、年間の教育費の平均額としては、次のようになります。

| 公 立 | 私 立 | |

| 15歳(第1学年) | 488,132円 | 1,178,991円 |

| 16歳(第2学年) | 392,965円 | 939,161円 |

| 17歳(第3学年) | 345,724円 | 855,640円 |

1.4大学進学時にかかる費用

株式会社日本政策金融公庫の「教育費負担の実態調査結果」(平成 28 年度)によりますと、大学教育を受けされるために、1年間に支出した費用の平均額は、次のようになっています。

| 国公立 | 私立(文系) | 私立(理系) | |

| 学校教育費(授業料、教科書代、通学費用) | 94.2万円 | 143.3万円 | 180.3万円 |

大学進学時の費用は、国公立であるか私立であるか以外にも、文系/理系、自宅通学/自宅外通学によっても、大きく異なってきます。

自宅外通学の場合であれば、自宅外通学を始めるための費用(アパートの敷金や家財道具の購入費など)が、別途に、必要になります。

自宅外通学にかかる費用の平均額は、41.9万円となっており、 大学入学時の費用と自宅外通学を始めるための費用の合計の平均額は、134.3万円となっています。

また、大学進学時には、大学に入学するための入学前費用も必要になります。

大学入学前にかかる費用としては、受験料や、遠方の大学を受験する時の交通費や宿泊費などが、あげられます。

入学前にかかる費用の平均額は、自宅生の場合では、17万円、自宅外生の場合では、22万円であったと報告されています(文部科学省「平成26年度私立大学入学者に係る初年度学生納付金平均額」より)。

大学に入学することが決まった時には、授業料以外に、初年度納入金を納める必要があります。

初年度納入金とは、入学年度に支払う費用のことを言い、初年度納入金には、授業料のほか、入学金や施設設備費などが含まれます。

初年度納付金の金額は、大学や学部によっても、異なりますが、平均すると、国公立大学の場合では、約82万円、私立大学の場合では、文系の平均額は、約114万円、理系の平均額は、約147万円、医歯系の平均は、約507万円となっています(文部科学省「平成26年度私立大学入学者に係る初年度学生納付金平均額」より)。

納付期限は、合格発表から1週間程度とする大学が多く、一括して納入する場合と、二段階に分けて納入する方法の2種類があります。

●初年度納入金の平均額

| 国 立 | 公 立 | 私立(文系) | 私立(理系) | |

| 授業料 | 535,800円 | 538,026円 | 746,123円 | 1,048,763円 |

| 入学料 | 282,000円 | (県内) 231,133円 (県外) 397,721円 |

242,579円 | 262,436円 |

| 施設整備費 | - | - | 158,118円 | 190,034円 |

| 合計 | 817,800円 | (県内) 769,159円 (県外) 935,747円 |

1,146,819円 | 1,501,233円 |

2.学資保険って?

このように、お子さん1人にかかる教育費を、各年ごとの費用を足し合わせて単純計算すると、概算で、幼稚園~高校卒業まで、すべて公立であった場合では、523万円、すべて私立であった場合では、1,770万円であると、報告されています。

さらに、大学へ進学させた場合、国公立であっても、大学4年間にかかる教育費の概算は、約250万円であると報告されています(私立/文系、約400万円、私立/理系、約550万円 、私立/芸術系、約610万円 、私立/医・歯、約2000~4000万円)。

ただし、お子さんのための教育費は、一時に、費用の全額を、すべて準備する必要はありません。

毎月、コツコツと、積立ていくことが可能です。

ある程度、まとまった金額の「教育資金」を準備する方法としては、銀行の積立定期など、金融機関の金融商品を利用したり、生命保険の学資保険などの保険商品を利用する方法があります。

生命保険の学資保険では、毎月、決まった金額の保険料を払い込むことによって、大きな金額が必要になる大学進学時の費用を準備することができたり、中学校や高校進学のタイミングで、「お祝い金」や「満期金」を受け取ることによって、お子さんの進学時にかかる家計支出を軽減させることができます。

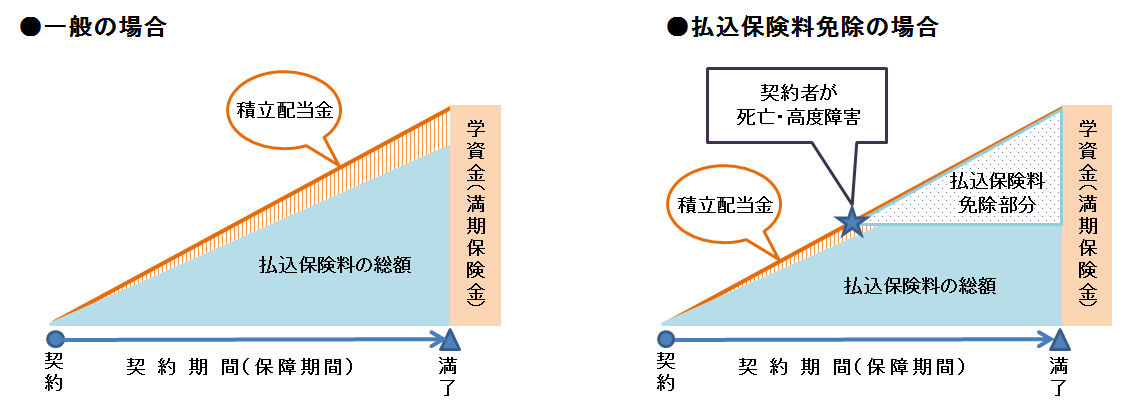

また、一般的な学資保険では、契約者である親の方に、万が一のことがあった場合には、以後の保険料の払い込みが免除されます。

保険料の払い込みは無くなりますが、保険契約はそのまま継続されますので、「お祝い金」や「満期金」は、契約時のまま、予定どおりに、受け取ることができます。

こういった点は、他の金融商品にはない、学資保険ならではの、大きな特徴のひとつです。

2.1学資保険をおさらいしよう!

一般的な学資保険は、大きくは、次の2つのタイプに分けることができます。

●貯蓄重視タイプ

学資保険では、保険商品の契約を保険会社と結ぶ人(契約者)が、ご両親のいずれかであった場合、保険商品で保障を受ける人(被保険者)を、親と子供の2名にすることができます(これを、連生保険と言います)。

貯蓄重視タイプの学資保険では、たとえば、父親を契約者、子どもを被保険者として加入した場合、万が一の場合には、次のようなイメージになります。

①子ども(被保険者)が、万が一、死亡した場合の死亡給付金の金額は、それまでに払い込んだ保険料の相当額

②父親(契約者)が、万が一、死亡した場合の保障はない

③子どもの入院保障や傷害保障などの保障がない

●保障重視タイプ

貯蓄重視タイプに比べて、保障重視タイプでは、万が一の場合には、次のようなイメージになります。

①子ども(被保険者)が、万が一、死亡した場合には、死亡給付金がが受け取れる

②父親(契約者)が、万が一、死亡した場合には、育英年金などが受け取れる

③子どもの入院保障や傷害保障などが保障されている

特に、③番目のお子さんへの医療保障が手厚いものを、「学資保険」ではなく、「こども保険」と言うことがあります。

貯蓄重視タイプに比べて、保障重視タイプの学資保険では、保障が手厚い分、受け取る保険金の総額が、払込み保険料の総額より、少なくなることがあります。

3.終身保険って?

終身保険は、保障を受ける人(被保険者)が、死亡もしくは高度障害状態になっ た場合に、契約を保険会社と結ぶ人(契約者)が指定した、保険金の受取人の方が、死亡保険金を受け取ることができる保険商品となっています。

終身保険で保障される期間は、被保険者の方がお亡くなりになるまで(一生涯=終身)となります。

つまり、途中で解約しなければ、終身保険での保障は、一生涯にわたって、続いていくことになります。

ただし、保障は、一生涯にわたって続きますが、保険料を払い込む期間は、終身払い(生涯にわたって保険料を払い込む方法)以外にも、10年、15年、20年など期間によってや、あるいは、60歳や、65歳までといった年齢よっても、設定することができます。

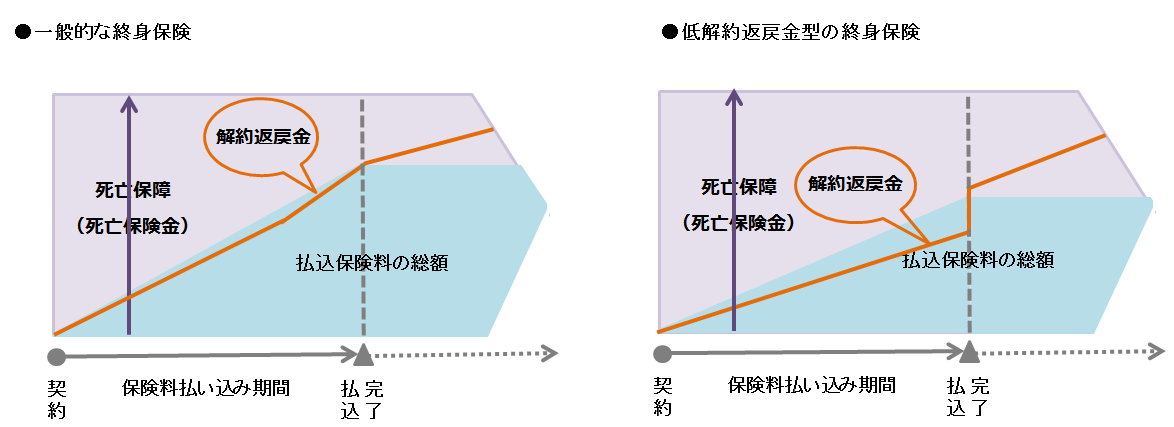

また、終身保険の大きな特徴として、「解約返戻金」があるタイプの生命保険であることがあげられます。

終身保険は、被保険者の方が、死亡、もしくは、所定の高度障害状態になった時に、保険金が支払われる仕組みの保険商品ですから、「満期金(契約満了となった場合に受け取ることができる保険金)」といったものは、ありません。

ただし、保険契約の途中で解した場合には、「解約返戻金」を受け取ることができます。

一般的には、10年や15年などの短期払いや、契約時に保険料の全額を納める一時払いなどで、保険料の払込みが完了した後であれば、途中解約した場合には、すでに払い込んだ保険料の総額以上の「解約返戻金」を受け取ることができます。

また、「解約返戻金」は、一定の期間、据え置くことによっても、さらに増やすことが可能です。

このため、終身保険は「貯蓄性のある保険」や、「貯蓄型保険」と言われています。

ただし、保険料の払い込みが完了する前に、途中解約した場合では、払込み保険料の総額を下回る可能性が高く、その点には、よく注意する必要があります。

3.1終身保険をおさらいしよう!

終身保険の中でも、とくに、「貯蓄性」に注目したものが、「低解約返戻金」タイプの終身保険です。

「低解約返戻金」タイプの終身保険では、保険料の払い込み期間中の解約返戻金を、一般的な終身保険の約7割程度に、低く設定することで、払い込み保険料が割安となっています。

ただし、払込み期間を経過した後には、通常の解約返戻金の金額に戻るため、貯蓄性の高い保険商品であると言われています。

4.返戻率に注目!

一般的に、生命保険での「貯蓄性」は、「返戻率」によって、知ることができます。

「返戻率」とは、「将来的に受け取ることのできる保険金の金額」を、「払い込む保険料の総額」で割ったものに、100を乗じた率で、表示されています。

たとえば、返戻率が100%であれば、「将来的に受け取ることのできる保険金の金額」と、「払い込む保険料の総額」は、同額であるということになります。

仮に、返戻率が98%であれば、「将来的に受け取ることのできる保険金の金額」は、「払い込む保険料の総額」よりも、少ないことになります。

4.1学資保険の返戻率って?

学資保険の返戻率は、

| 「満期保険金+お祝い金の総額」÷「払い込む保険料の総額」×100 |

として、計算されます。

学資保険の「満期金」には、17歳や18歳の満期(契約が満了となる)時に、一括して受け取る以外にも、中学校や高校に進学した時に「お祝い金」としても受け取ることができるものや、大学在学中に、毎年受け取ることができるタイプのものがあります。

一般的に、学資保険の「返戻率」は、「満期保険金」+「お祝い金」タイプよりも、「満期保険金」を一括で受取るタイプの方が、高くなる傾向があります。

4.2終身保険の返戻率って?

終身保険の返戻率は、

| 「解約返戻金の金額」÷「払い込み保険料の総額」×100 |

として、計算されます。

終身保険の「解約返戻金」の金額は、「保険料積立金(契約者価格)」から、「解約控除費用」を差し引いた金額で、計算されます。

「 解約返戻金の金額=契約者価格 - 解約控除費用 」

「契約者価格」とは、将来の保険金などの支払いに充てるため、保険会社に積み立てられている責任準備金のうち、解約する保険に、すでに支払われた給付金などがあれば、それを差し引いた後の所定の金額のことを言います。

「契約者価格」は、「払い込んだ保険料の合計額」と、必ずしもイコールにならない場合がありますので、注意する必要があります。

「解約控除費用」とは、保険契約を結ぶにあたっての費用(手数料や、審査にかかる費用、保険証券の発行費用など)のうちの、未回収にあたる部分のことを言います。

通常、保険会社が、新規で保険契約を得るためには、さまざまな費用が、発生していますが、こういった費用は、保険料の中に含めてもよい仕組みとなっています。

ただし、保険会社が、費用を回収できる期間は、通常であれば、10年間など、決まった期間が定められています。

また、解約返戻金のある保険商品の場合には、あらかじめ、解約控除率などの諸経費を、「契約締結前交付書面(「保険設計書(契約概要)」と、「特に重要な事項のお知らせ(注意喚起情報)」の2つ)」に、明示することが、生命保険会社に、義務づけられています(保険業法第300条の2)。

5.学資保険の返戻率を比較!

学資保険の返戻率は、同じ保険商品であっても、保険加入時のお子さんの年齢や、契約者の方の年齢、保険料の払い込み期間、満期保険金の受け取り方などによっても、変化します。

次からは、人気の学資保険の返戻率をみていきましょう。

5.1ソニー生命「学資保険」

ソニー生命の学資保険(正式名称【学資保険(無配当)】)は、Ⅰ型(中学~高校~大学などの教育資金の準備に)、Ⅱ型(大学進学時の教育資金の準備に)、Ⅲ型(大学進学後の毎年の教育資金の準備に)の、3つのタイプから選択することができます。

保険期間は、17歳満期・18歳満期(Ⅰ型、Ⅱ型)、20歳満期・22歳満期(Ⅰ型、Ⅱ型)、22歳満期(Ⅲ型)となっています。

●契約者:30歳(男性)、被保険者:0歳、保険料払込期間:10歳まで

| 基準 学資金額 |

月額保険料 | 受取総額 | 払込保険料累計 | 返戻率 | |

| Ⅰ型 | 100万円 | 13,110円 | 160万円 | 1,573,200円 | 107.1% |

| Ⅱ型 | 200万円 | 15,900円 | 200万円 | 1,908,000円 | 104.8% |

| Ⅲ型 | 40万円 | 15,540円 | 200万円 | 1,864,800円 | 107.2% |

また、Ⅰ型、Ⅱ型、Ⅲ型での受け取り時の年齢と、受け取り回数は、次のようになります。

| 基準 学資金額 |

12歳 | 15歳 | 18歳 | 19歳 | 20歳 | 21歳 | 22歳 | 受取総額 | 返戻率 | |

| Ⅰ型 | 100万 | 30万 | 30万 | 100万 | - | - | - | - | 160万 | 107.1% |

| Ⅱ型 | 200万 | - | - | 200万 | - | - | - | - | 200万 | 104.8% |

| Ⅲ型 | 40万 | - | - | 40万 | 40万 | 40万 | 40万 | 40万 | 200万 | 107.2% |

●注意点

ソニー生命の学資保険では、対象となるお子さんの年齢が、Ⅰ型、Ⅱ型、Ⅲ型とも、満3歳までの方に限られます(ただし、出産予定日の140日前から、加入することができます)。

契約者となる方の年齢は、下限年齢は、男性18歳、女性16歳となります。

上限年齢は、Ⅰ型、Ⅱ型、Ⅲ型や、払込期間によって、35~71歳(男性の場合は63歳)まで、変化します。

加入できる条件には、十分に、注意する必要があります。

5.2フコク生命「みらいのつばさ(ジャンプ型)」

フコク生命の学資保険(「みらいのつばさ」)は、幼稚園への入園や、小学校・中学校・高校への入学時に、「お祝い金」が受け取れる、「S(ステップ)型」と、大学進学時に一括して、「お祝い金」が受け取れる、「J(ジャンプ)型」の2つのタイプから選択することができます。

フコク生命「みらいのつばさJ(ジャンプ)型」では、「お祝い金」を、大学入学時にまとめて受け取ることによって、貯蓄性をより高めたコースになっています。

●契約者:30歳(男性)、被保険者:0歳、保険期間:22歳

| 保険料払込期間 | 満期保険金額 | 保険料※ | 受取総額 | 払込保険料累計 | 返戻率 |

| 11歳 | 100万円 | 14,354円 | 200万円 | 1,894,728円 | 105.5% |

| 14歳 | 100万円 | 11,467円 | 200万円 | 1,926,456円 | 103.8% |

| 17歳 | 100万円 | 9,614円 | 200万円 | 1,961,256円 | 101.9% |

受け取り時の年齢と、受け取り回数は、次のようになります。

| 18歳 | 22歳 | |

| 大学入学お祝い金※ | 100万円 | - |

| 満期保険金 | - | 100万円 |

※大学入学お祝い金は、満17歳7ヶ月直後の11月1日に受け取ることができますので、大学への進学資金として活用することが可能です。

●注意点

フコク生命「みらいのつばさ」では、対象となるお子さんの年齢が、0歳~7歳までと、幅広く設定されています。

ただし、満年齢を迎えるタイミングによっては、加入できないことがあります。

また、契約者の方の年齢制限は、性別・被保険者の契約年齢・保険料払込期間によって異なります。

6.オリックス生命終身保険RISE(ライズ)

このように、学資保険は、お子さんの年齢や、契約者の年齢によっては、加入できないことがあります。

また、加入時のお子さんの年齢によっては、「満期金」を受け取るタイミングの調節が、必要になることもあります。

この2つの点を解消する方法として、終身保険の、「解約返戻金」に着目して活用する方法が、あげられます。

一般的な終身保険では、契約者(=被保険者)の方の年齢は、高齢でもよい場合が多く、健康状態に問題がなければ、加入時期の選択の自由度が高くなります。

また、保険契約を解消して、解約返戻金を受け取るタイミングも、ご自身ではかることが可能です(ただし、保険料の払い込み完了前の解約には、注意が必要です)。

低解約返戻金型のオリックス生命終身保険RISE(ライズ)を活用した場合、返戻率は、次のようになります。

●契約者=被保険者:30歳男性、保険料払込期間:15年、保険金額:300万円

| 月額保険料 | 払込保険料累計 | 解約返戻金※ | 返戻率 |

| 13,188円 | 2,373,840円 | 2,406,360 円 | 101.3% |

※解約返戻金の金額は、低解約払戻期間経過直後の金額となります。

低解約払戻期間は、保険料払込期間と同一となります。

6.1返戻率を高くするための3つのポイント!

学資保険や、解約返戻金のあるタイプの終身保険の場合、返戻率をより高くする方法としては、次の3つの方法があげられます。

①保険料を月額払いではなく、年払いを選択できる場合は、年払いにして払い込む

②契約者、被保険者とも、年齢の低いうちに加入する

③学資保険の場合、契約者が、女性の方が返戻率が高くなる場合があるので、すいった場合であれば、契約者を夫ではなく、妻にして加入する(ただし、妻に収入がある場合)

7.まとめ

学資保険と終身保険の返戻率(戻り率)は、保険金をいくらに設定するかや、ご契約される方の性別や年齢によっても、ケーズバイケーズになるため、一概に、お得度をを比べることは、難しいものです。

しかしながら、共通して言えることは、返戻率が100%を超えている場合であれば、相対的にみても、超低金利時代といわれてる昨今では、金融機関の定期貯金に積み立てるよりも、結果的に、大きなリターンが見込めます。

お子さんのための『教育資金』では、なによりも、まとまった金額になるまで、コツコツ、続けることが肝心です。

くれぐれも、無茶な計画を立ててしまって、途中で解約してしまう…などということがないように、慎重に検討するようにしたいものですね!