変動金利といえば、住宅ローンをご利用中の方には、すでにお馴染みですよね!

お馴染みどころか、「現在、固定金利か変動金利、どちらにすればいいか悩み中・・・」という方もおられるかもしれません。

いずれにしても、とても切実な問題ですよね。

あまり関係ないと思われている方であっても、金利とは、そもそも、私たちの生活に非常に密接な関係をもったものです。

今回は、変動金利の推移をみながら、これから先の未来のことを、ちょっと予測してみませんか!?

実は、生命保険とも、とても深い関係にある固定金利や変動金利。

変動金利の推移をみながら、賢く未来に備えることのできる生命保険の商品を割り出していきましょう!

目次

1.そもそも金利ってナニ?

1.1金利はどうやって決まる?

1.2金利はなぜ動く?

2.金利のカラクリって?

2.1短期金融市場って?

2.2長期金融市場って?

3.金利との関係って?

3.1政策金利との関係

3.2短期金利との関係

3.3長期金利との関係

4.金利の種類は他にもある?

4.1固定金利って?

4.2変動金利て?

5.変動金利の推移

5.1変動金利の推移からわかること

5.2変動金利のリスクと回避方法

6.生命保険と金利の関係

7.今後、選ぶべき保険って?

7.1投資性のある保険に注目してみよう!

7.2投資性のある保険の種類、3タイプ!

8.まとめ

目次

1.そもそも金利ってナニ?

金利とは、とても簡単に言うと、お金を貸したり借りたりすることによって発生する「賃借料(ちんしゃくりょう)」のことを言います。

たとえば、私たちがレンタルビデオ店で観たいビデオを借りるときに、1泊いくらや1週間いくらなど、決まったレンタル料金を支払ってビデオを借りていますが、これと同じように、金融機関などで、お金を借りる場合にも、あらかじめ決まった利率のレンタル料金を支払うことになります。

この時、借りたお金にたしいて、付利されているものが、金利です。

一般的に、金利は、年利(1年でいくら)で計算され、「元金」に対して○%(パーセンテージ)という形で表示されいます。

また、通常、借りたお金のことを、「元金」と言います。

これに対して、貸したお金のことは「元本」と表示されます。

ですから、私たちが、住宅ローンや自動車ローンなど、銀行やその他の金融機関から借りているお金のことは「元金」と言われており、貯金などの預けている(貸している)お金のことは、「元本」と言われています。

この「元金」や「元本」に対して、あらかじめ取り決められた割合の率が、「金利」ということになります。

また、「金利」は、利子、あるいは利息と同じ意味ということにもなります。

ただし、「金利」の場合であれば、○%(パーセンテージ)という「割合(率、歩合)」で表示され、利子や利息の場合は、○円といった「円」を使った表示になります。

意味としては同じなのですが、たとえば「100万円を年3%の「金利」で運用した場合に得られる「利息」は3万円」というような形で使われています。

また、「金利」は、利率と言われることもあります。

その場合であっても、「長期金利が上昇している」と言うことはあっても、「長期利率が上昇している」とは言いません。

これとは反対に、「債権の表面利率が××」とは言っても、「債権の表面金利が××」とは、言いません。

利率とは、おもに、金融商品の収益率を表示する際に用いられる用語ということになっています。

ちなみに、利子と利息の使い分けについては、一般的には、債券(借金)については「利子」、預貯金については「利息」が用いられていますが、明確な使い分けの線引きがあるわけではないので、あまり気にする必要はないとされています。

昨今、銀行に預けた(貸している)「元本」に付利される利息のゼロの数を数えるのも、なかなか難儀なことですが、それでも、預け入れたお金自体が、マイナスになることはありません。

1.1金利はどうやって決まる?

お金を貸したり借りたりする時にくっついてくる金利は、どこかで誰かが勝手に決めているものではありません。

たとえば、レンタルビデオ店の場合であれば、お店を維持するためのコスト(店舗の賃貸料や電気光熱費)、人件費(社員やアルバイトの人のお給料)、品揃えを豊富にするための費用など、もろもろの費用が必要です。

それらを加味したうえで、レンタル料金を決めることになります。

ただし、レンタル料が、あまりに高額になってしまうと、誰も借りる人がいなくなったり、反対に、あまりにも安すぎると、お店が維持できなくなってしまいます。

「このくらいの金額なら、自分でビデオを買うよりも、レンタルしたほうがお得だな」と、借りる人に思ってもらえるような、「お値ごろ感」というものが、とても重要なものになってきます。

「金利」の場合も、仕組みとしては、同じような仕組みで決まっていますが、ただし、もう少し、高度で複雑です。

1.2金利はなぜ動く?

基本的に金利とは、日々、変動しているものです。

その理由は、お金に対する需要と供給のバランスが、変化するためです。

たとえば、お金を貸したい人より借りたい人が多ければ、お金の需要が増して「金利は上昇」します。

反対に、お金を貸したい人より借りたい人が少なければ、お金の供給の方が増えて「金利は低下」します。

こういった需要と供給のバランスで決まる仕組みのことを、経済の専門用語では「マーケット・メカニズム(市場原理)」と言っています。

かつて、日本では、中央銀行※である「日本銀行(にっぽんぎんこう)」が、金利を決めていました。

(※中央銀行とは、政府の銀行として、あるいは政府系金融機関や銀行・信用金庫、農林中央金庫など金融機関の銀行として機能するという役目や、通貨を安定させることや金融政策を運営することのある銀行という意味です)

日本銀行は、国内の景気の状態をみて、金利を上げたり下げたりして、日本の国内経済をコントロールしていました。

その際に、日本銀行が決める金利のことは、「公定歩合」と言われており、民間銀行の金利は、この「公定歩合」と連動するように決めなければならないという規制がありました。

2.金利のカラクリって?

1994年(平成6年)10月に、金融自由化(1970年代より実施)の一環として、「金利の自由化」が開始されました。

それまで、日本銀行の「公定歩合」によって民間銀行の金利は規制されてしまいましたが、「公定歩合」による規制が撤廃され、「公定歩合」という呼称自体も「基準割引率」に変更され(2006年より、「基準割引率および基準貸付利率」という呼称に変更)、民間銀行の金利については、「公定歩合」と連動させるという取り決めがなくなり、自由に金利を決めてよいことになりました。

この時、一般の人のあいだでは、「金利自由化になったので、定期貯金の金利が上がるのではないか」と、期待する向きもありましたが、残念ならが、ピクリとも動きませんでした。

なぜなら、金利とは、経済を動かすさまざまな要素と密接に結びついて、互いに影響されているものであるためです。

金利自由化が開始された当時の日本は、バブル経済が終焉を迎えた後、金利水準が過去最低に低下するなどの「超低金利」の時代にはいっていっていたことによるためと、少子化による人口減少や高齢者人口の増加など、社会を構成する要素が高度成長期であったころとは様変わりしたため、経済の成長を見込めなくなったなど、さまざまな事情が重なったことにより、一般の私たちは、金利自由化の恩恵を、まったく享受することなく、現在に至っています。

このように、金利は、自由化されたとはいっても、別の仕組みによって、決められているものであると言えます。

金利に影響を与えるものとしては、一般的には、景気・物価・為替市場・株式市場・日本銀行の金融政策・政府の財政政策なとが考えられています。

いわば、卸売市場で野菜や魚などの卸値(金額)が決められるように、金融市場(きんゆうしじょう)にて、金利の水準が形成されているのですが、卸売市場であれば、たとえば昨今なにかと話題の築地市場のように、現住所(実際の建物)を持つものがほとんどですが、金融市場の場合は、オンラインにつながる通信機器や電話1本あれば参加できるといったように、実際的にどこか特定の住所に建物があって、そこで開催されているというものではありません。

しかしながら、金融市場の金利が上昇すると貯金や住宅ローンの金利が上がり、低下すると下がるといったように、実際の社会生活に、密接に関係しています。

金融市場は、取引する期間の長さによって、次の2つに分かれています。

●短期金融市場

●長期金融市場

2.1短期金融市場って?

1年以下の取引きが行われている金融市場のことを、「短期金融市場」と言います。

短期金融市場は、銀行間取引市場(インターバンク市場)と、オープン市場の2つに分かれています。

また、取引き期間が1年以下の金利のことは、「短期金利」と言います。

短期金利は、「翌日物(オーバーナイト物)」と「ターム物」に分かれています。

2.2長期金融市場って?

1年超の取引きが行われている金融市場のことを、「長期金融市場」と言います。

長期金融市場では、おもに債権を取引しているので「債券市場」と考えても差し支えないでしょう。

債券市場では、債券の発行者と投資家のあいだに、証券会社がはいることによって、取引の相手方や、売買の仲介を努めています。

債券市場は、「発券市場」と「流通市場」の2つに分かれています。

取引の中心となっているのは、「10年物国債」で、10年物国債の利回りが、長期金利全体の指標となっています。

また、期間1年超の金利のことを、「長期金利」と言います。

3.「金利」との関係って?

金利とは「お金を貸したり借りたりする時の賃借料」という意味になりますが、私たちが経済活動(お店で物を買ったり、銀行から住宅ローンを借りたり)などの社会生活をしていくうえで、かかわりをもっている「金利」としては、大きくは次の3つの種類に分かれています。

●政策金利

●短期金利

●長期金利

これらのおもな「金利」は、金融市場(きんゆうしじょう)における需要と供給のバランスで決まっています。

3.1政策金利との関係

かつては、日本銀行の「公定歩合」によって、民間銀行の「金利」は決められていましたが、現在では、短期金融市場(インターバンク市場)で取引されている「無担保コール翌日物(オーバーナイト物)」の金利を、目標とする金利水準に誘導するよう、日本銀行によって、オペーレーションが行われています。

「無担保コール翌日物(オーバーナイト物)」の金利は、「政策金利」と言われています。

現在、日本銀行では、定期的に「金融政策決定会合」という、金融市場調節の方針や、経済・金融に関する情勢分析、金融政策運営の基本的なスタンスを話し合い、決定する会合を開催しています。

この会合に参加できるメンバーは、日本銀行の総裁、副総裁2人、審議委員6人の計9人です。

審議委員の6人については、大学教授や民間企業の役員などが、衆参両院の同意を得て内閣が任命、その後、任期5年で、日本銀行の常勤役員となります。

会合終了後は、ただちに「声明文」として、話し合われた内容、決定事項がアナウンス(周知)されます。

この会合で話し合われる金融政策については、政府が行う経済政策と関係してくるため、内閣府と財務省の代表は、オブザーバーとして出席することができますが、オブザーバーですから、議決権はなく、議決の延期を要請できる「議決延期請求権」だけが与えられています。

この金融政策決定会合にて、「無担保コール翌日物(オーバーナイト物)」の金利の誘導目標が、決められています。

「無担保コール翌日物(オーバーナイト物)」とは、お金を借りる際に、担保を必要とせず、借りた翌日に決済する取引という意味です。

通常、一般の銀行は、銀行内部に大きな金額のお金(資金)を、いつも持っているとは限りません。

銀行は、資金の余っている人からお金を預かり、資金の足りない人に貸し出すことを生業としているため、自行内にお金を持っているよりも、必要なときに、必要な金額の資金を、銀行間で融通し合うほうが、効率が良いためです。

このために、絶えず、インターバンク市場のコール市場で、必要な資金を借りたり貸したりしています。

コール市場のコールとは、そもそも「呼んだらすぐ戻ってくる」という意味でもあります。

つまり、銀行は、このコール市場での金利の水準をもとして、一般の企業や人に対して、それよりもいくらか上乗せした金利で貸付けを行い、その金利差で収益を得ていますので、貸す側(銀行)にとっても、借りる側(企業や人)にとっても、この「無担保コール翌日物(オーバーナイト物)」の金利(=「無担保コールレート(オーバーナイト物)」と言います)は、とても重要であると言えます。

3.2短期金利との関係

短期金利には、インターバンク市場で取引される「無担保コール翌日物(オーバーナイト物)」の金利(=「無担保コールレート(オーバーナイト物)」=政策金利と言います)の他に、代表的なものとしては、オープン市場でのおもな取引である、「CD(譲渡性貯金証書)3カ月物」の金利があります。

「CD」とは”Certificate of Deposi”(サティフィケイト オブ デポジット)の略で、譲渡性貯金証書(じょうとせいよきんしょうしょ)と日本語では表記されます。

譲渡性貯金とは、満期前でも他人に譲渡できる預け金のことで、おもに企業が大きな金額の決済を行うときに使用されます。

「無担保コールレート(オーバーナイト物)」(=政策金利)は、日本銀行の目標である金利水準になるようにオペレーションが行われ、金利形成には、日本銀行の金融政策の意向が如実に現れていますが、「CD3カ月物」の金利は、「無担保コールレート(オーバーナイト)」(=政策金利)をにらみつつ、定期貯金の金利をはじめ、一般事業法人※が短期的な運転資金を銀行から借り入れる時に適用される「短期プライムレート」に影響しています。

(※一般事業法人とは、法人格を与えられた事業を行っている団体のことで、会社組織=株式会社、合資会社、有限会社などを指して言われています。おもに株式市場などで、社団法人、財団法人、学校法人、医療法人、宗教法人などと区別するために使われている用語です)

3.3長期金利との関係

長期金利で指標とされているものは、直近の「新発10年物国債」です。

国債には、2年・5年・6年物の「中期国債」、10年・15年物の「長期国債」、20年物の「超長期国債」があり、10年物国債については、原則として毎月発行されており、それぞれに「回号」がつけられています。

中でも、償還(満期日に債権の保有者に額面を払い戻すこと)を迎えるまで利率が変動しない固定金利型の国債で、一番新しく発行された10年物利付国債(=「新発10年物国債」)は、「指標銘柄(ベンチマーク)」という呼び方をされています。

新発国債の流通利回りは、その時々の新発国債に対する需給バランスによって変動しています。

また、新しく発行される新発国債の表面利率(利率、クーポンレート)は、現在発行されている指標銘柄の流通利回りを参考に決められています。

つまり、「新発10年物国債」の金利とは、基本的に、市場参加者の需給バランスによって金利が決まることから、『金利観』というものが色濃く反映されたものであり、また、「短期金利」が『日本銀行の意向を反映している』ことに対して、長期金利は、『実際に金融取引を行っている企業やそこで働いている人の景況感』を反映しているものであるといえます。

長期金利の動向は、地方債や政府保証債、社債など、長期の資金調達を行うために発行される債権や、優良企業が銀行が長期資金を借り入れる時に適用される長期プライムレート、個人の住宅ローン金利など、さまざまな金融商品や、融資金利に影響をおよぼすことから、日本の金利の根幹であるとみなされています。

4.金利の種類は他にもある?

このように、金利とは、一定のルールに則って、金利水準が決められるなどして、私たちの経済活動や社会生活に、深くかかわりをもっているものですが、ほかの側面からも分類することができます。

お金の賃借をおこなうのが金融取引ですが、取引期間中に、適用金利の見直しが行われないものと、行われるものに分かれています。

前者を「固定金利」、後者を「変動金利」と言います。

「固定金利」や「変動金利」は、住宅ローンでは、すっかりお馴染みですが、国債や生命保険の保険商品にも「固定金利」タイプのものと「変動金利」タイプのものがあります。

「固定金利」や「変動金利」の特徴や、メリット、デメリットを、ざっくりとみていきましょう。

4.1固定金利って?

「固定金利」とは、取引期間中、金利がまったく変わらない金利タイプのことを言います。

金融商品で代表的なものとしては、定期貯金や、5年物個人向け国債などがあります。

「固定金利」の場合、市場金利が下がっても、一定の利率が満期や償還をむかえるまで、ずっと維持されますので、金利上昇時での運用は、有利であると言えます。

逆に、長期の融資を受ける場合、なるべく金利水準の低い時に借り入れた方が、コスト増を避けることができます。

つまり、「固定金利」では、金融商品の場合であれば、金利上昇時の運営は有利になり、金利が低い時の運用は不利となります。

住宅ローンなど融資を受ける場合であれば、金利上昇時での借り入れは不利となり、金利が低い時の借り入れは有利ということになります。

なお、住宅ローンでの「固定金利」タイプのものは、住宅金融支援機構で取り扱われている「フラット35」があります。

「フラット35」は、名前のとおり、35年という長期にわたる「固定金利」を実現したものです。

4.2変動金利って?

「変動金利」とは、一定期間ごとに金利が見直されるタイプの金利となります。

金融商品で代表的なものとしては、変動金利定期貯金や、個人向け国債(10年物)があります。

たとえば、変動金利定期貯金で、預入期間5年、6カ月ごとに金利見直しといった金融商品の場合であれば、預け入れている5年間、6カ月ごとに、適用される金利が変更されます。

半年後に、金利があがっていれば、定期貯金の金利も上がり、もし、金利が下がった場合には、定期貯金の金利も下がります。

今後、金利が上がりそうな場合であれば、変動金利で金融商品を運用すれば、有利になり、住宅ローンの場合は、不利になります。

逆に、金利が下がりそうであれば、変動金利の金融商品は不利になり、住宅ローンの場合は、有利になります。

●今後、金利が上がりそうなとき

| 固定金利 | 変動金利 | |

| 金融商品 | 不利 | 有利 |

| 住宅ローン | 有利 | 不利 |

●今後、金利が下がりそうなとき

| 固定金利 | 変動金利 | |

| 金融商品 | 有利 | 不利 |

| 住宅ローン | 不利 | 有利 |

5.変動金利の推移

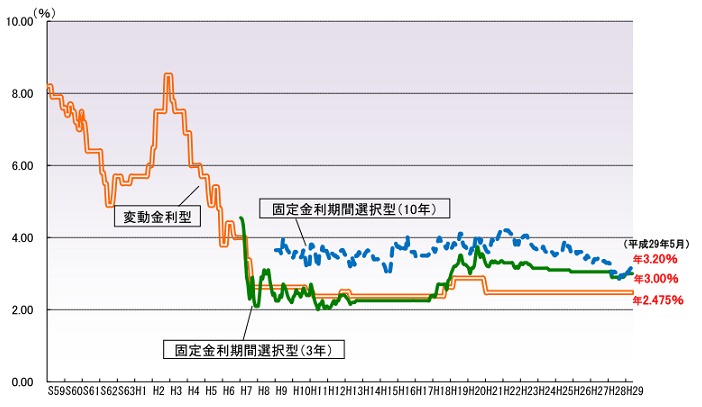

変動金利の代表格ともいえる住宅ローン金利の推移をグラフでみてみましょう。

変動金利の代表格ともいえる住宅ローン金利の推移をグラフでみてみましょう。

●民間金融機関の住宅ローン金利推移(変動金利等)

出典:住宅金融支援機構

変動金利型の住宅ローンの金利は、平成21年(2009年)1月より、2.475%のまま、ほぼ横ばいの推移となっています。

通常、変動金利型の住宅ローンは、短期プライムレート(銀行間取引市場の金利)に+1%の金利で運営されています。

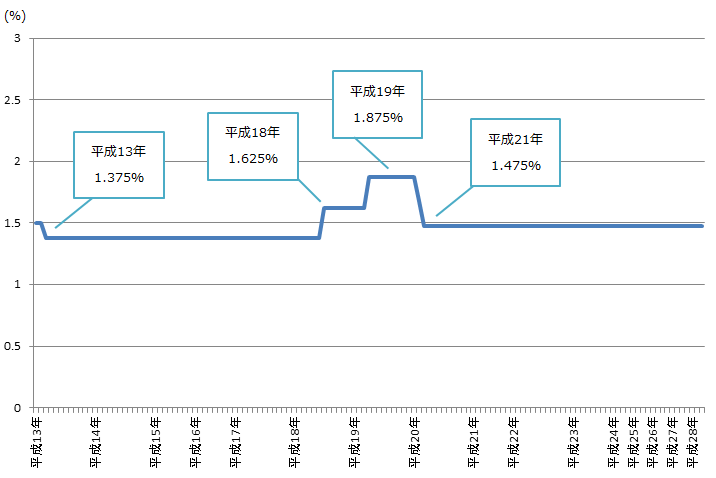

●短期プライムレートの推移(平成13年~平成28年)

※日本銀行公表データより作成

短期プライムレートは、平成21年(2009年)1月より、1.475%で、ほぼ横ばいで推移しています。

このため、本来、変動するはずの変動型住宅ローンの金利も、変わらず、横ばいとなっています。

5.1変動金利の推移からわかること

平成11年(1999年)2月、当時の日本銀行は、「無担保コールレート(オーバーナイト物)」(=政策金利)を0.15%に誘導することを決定しました。

その際、当時の日本銀行総裁が「政策金利はゼロでも良い」と発言したことから、かぎりなくゼロに近い政策金利のことが、「ゼロ金利政策」と言われるようになりました。

(ただし、日本では、政策金利が、本当にゼロ%になったことは、いまだかつて、一度もありません)

「ゼロ金利政策」は、平成12年(2000年)に、いったん解除されましたが、平成20年(2008年)12月、リーマン・ショック後の世界金融危機と、米国のゼロ金利導入を機に、「無担保コールレート(オーバーナイト物)」(=政策金利)の誘導目標を0.1 %とすることが決定され、再び、「ゼロ金利政策」を実施する運びとなりました。

このように、政策金利(日本銀行の誘導)は、金利水準をかぎりなくゼロ近くにまで低くする誘導することによって、世の中に出回るお金の量を増やし、景気をよくしようという方向に振れています(具体的には、『消費者物価の前年比上昇率』が安定して2%を超えることを目標としています)。

こういったことからも、住宅ローン市場では、単に、「固定金利」タイプよりも金利が安いからという理由以外にも、「金利が低い状態は、当面続くであろう」と予測されて、「変動金利」タイプを選ぶ人が、ほぼ半数となっています。

5.2変動金利のリスクと回避方法

変動金利型住宅ローンの金利(2.45%)は、短期プライムレート(1.45%)に1%を上乗せされた金利となっていますが、この2.45%の金利のことを、基準金利と言います。

実際的には、基準金利である2.45%から、優遇金利を差し引いたものが、変動金利型住宅ローンの適用金利(=実効金利)となります。

優遇金利とは、簡単にいってしまうと、「割引率」のことで、金融機関ごとに、優遇金利の幅や適用条件は、異なって設定されています。

また、変動金利型住宅ローンの金利は、通常、短期プライムレートが見直されるタイミング(半年ごと)に見直されますが、優遇金利については、ローン完済時まで適用され続けるプランもあれば、一定期間経過後に変更されるプランもあります。

変動金利型の住宅ローンを借りる場合のリスクとしては、次の2つが考えらえています。

●金利上昇のリスク

日本銀行が目標としている物価上昇率2%が達成された場合、市場金利も、物価上昇率に連動して引きあがることが、予測されます。

その場合、変動金利型の住宅ローンを借り入れていると、ローンの金利も上昇することになり、月々の返済額の負担が増加するリクスがあると言えます。

ただし、変動金利型の住宅ローン場合、5年ルール(金利が変動した場合、ただちに返済額に反映されるのではなく、5年ごとにまとめて返済額を計算するルール)や、125%ルール(当初の返済額の125%以上の金額にはならないルール)など、ローンの利用者に、過度の負担がかからないような工夫がされています。

また、一般的に、債務のリスクとは「元金」×「金利」×「時間」で、大きさが変わると言われています。

つまり、「元金」「金利」「時間」の3つの要素のうち、いずれか1つを低く押さえることができれば、リスク全体としては、小さくなるということです。

たとえば、3000万円を年利利1%で返済期間35年で借りている場合、3000万円×0.1×35年=1050万円ということになります。

同じく3000万円を年利1%で借り入れている場合であっても、返済期間が20年であれば、3000万円×0.1×20年=600万円ということになり、期間が短くなれば、その分、金利負担額は減少し、リスクは小さくなります。

仮に、変動金利が、現在よりも2~3倍上昇した場合であっても、その時までに、借り入れ金額を減らしておく、あるいは、返済期間を短縮させることで、リスクは回避可能であると言えるでしょう。

●未払い利息が発生するリスク

変動金利型の住宅ローンの金利は、通常、半年ごとに見直されています。

一方、返済額の見直しは、通常、5年ごとに行われています。

したがって、5年間に、もしも急激な金利上昇が起こり、半年ごとの金利見直しで適用される金利が引き上げられると、利息部分の金額が、返済額よりも多くなってしまう可能性あります。

この返済額を上回った部分の金額を、「未払利息」と言います。

一般的には、「未払利息」について、さらに利息がかかることはありませんが、未払利息の分は、通常の返済とは別に支払われない限り、翌月以降、返済終了時まで蓄積されていきます。

そのため、場合によっては、通常の返済期間が終了後にも、未払利息分のローンが残ってしまう可能性があります。

このことを指して、変動金利型の住宅ローンには、未払い利息のリスクがあると言われています。

金利が何%になった時に、未払い利息が発生するかは、次のような計算式で求められます。

| 毎月の返済額をローン残高で割った数字×12カ月×100 |

たとえば、月々の返済額が9万円、ローン残高が2500万円の場合であれば、9÷2500×12カ月×100=4.32%となり、住宅ローンの金利が4.32%になったときに、未払い利息が発生することになります。

また、借入金額の残高に対して、月々の返済額が小さければ、小さいほど、未払い利息が発生するリスクは、より高いものとなります。

有利な金利が適用されているうちに、なるべく元金を小さくしておくことで、リスク回避は可能となります。

6.生命保険と金利の関係

生命保険の保険商品に関係する金利としては、「長期金利」があげられます。

通常、生命保険での保険料とは、予定利率(割引率)を加味して、決められています。

この予定利率の基準となる「標準利率」は、新発10年物国債の利回りを元に算出されています。

ただし、「標準利率」は、金融庁によって決められたものが、適用されます。

また、生命保険会社は「標準利率」に従い、将来の保険金の支払いに備えて準備金を積み立てる必要があります。

つまり、「標準利率」が下がると、将来の運用益が見込めなくなるため、積み立てるべき準備金の必要額が増えるという仕組みとなっています。

●長期金利と標準金利の推移

7.今後、選ぶべき保険って?

2016年9月に、日本銀行は、『2%の「物価安定の目標」をできるだけ早期に実 現するため』、「長短金利操作付き量的・質 的金融緩和」を導入することを決定しました。

具体的には、『10 年物国債金利が概ね現状程度(ゼロ%程度)で推移するよう、長期 国債の買入れを行う』ことで、10 年物国債の買入れ額については、現状程度の買入れペース(保有残高の増加額年間約 80 兆円)をめどとしつつ、金利操作を運営します、ということです。

つまり、今までは、政策金利の金利水準を誘導することで、「短期金利」を日本銀行が目標としている値に近づけて、景気をコントロールしていましたが、それに加えて、今後は、長期金利も、国債の買い入れを行うことによって、コントロールします、と宣言したということです。

ですから、この金融緩和政策が運営されているうちは、長期金利が乱高下する可能性はきわめて低く、ゼロ%で安定して推移することが予測できます。

「標準利率」も、2017年4月に、1.0%から0.25%に引き下げることが、金融庁から発表されました。

「標準利率」の引き下げにともない、予定利率(割引率)も低下しますので、貯蓄性のある保険商品(終身保険や養老保険、個人年金保険)については、新規加入者の保険料の値上がりが余儀なくされ、売り止め(販売中止)になる保険商品も、今後、増加するのではないかと予測されています。

ただし、今後の日本社会では、少子高齢化が本格化し、女性の社会進出がますます促進されるなど、社会構造の変化にともない、必要とされる保険商品のタイプも、従来型の伝統的な商品(高額な死亡保障が生涯にわたって続く終身保険など)は、淘汰されていくと思われます。

また、現在のトレンドも、『自分が死んだ後に家族が受け取るお金』(死亡保障)から、『自分が生きているうちに受け取るお金』(ケガや病気で働けなくなった場合の保障や長生きすることによるリスクに対する保障)に、徐々に、シフトしていますので、今後は、死亡保障であれば、掛け捨て型の定期保険や収入保障保険、生存型の保険では、就業不能保険や医療保険、がん保険など、保険商品自体の構成も、シフトしていくことが予想されています。

7.1投資性のある保険に注目してみよう!

従来より、生命保険とは、なにかおきた場合を担保するものとしての役割が期待され、また、その目的で機能してきました。

生命保険とは、預貯金と同じく、資産性が重視されるものであり、個人の財産であるという側面からも、その時々の社会情勢で、受け取る死亡保険金の金額が減ってしまう可能性(リスク)があることは、不都合であったもと言えます。

つまり、投資性(保険金の金額が増えたり減ったりする可能性がある)保険商品は、避けたほうが賢しこい選択であるとされてきました。

債務では、リクスの大きさの目安となる「元金」×「金利」×「時間」ですが、資産形成の場合には、「元本」×「金利」×「時間」は、強みとなります。

今後、日本の物価上昇率は、安定的に『現在より2%』高くなることが、十分、予測されます。

また、2020年にはオリンピックが開催されることもあり、その頃を境にして、上昇基調に入る可能性も、十分にあります。

つまり、従来型の資産(貯蓄替わり)として考える保険商品だけでなく、投資としての保険商品も視野に入れて、検討する価値が、十分にあるということです。

7.2投資性のある保険の種類、3タイプ!

個人の資産形成の場合、「元本」×「金利」×「時間」の3つの要素が大きな役割を果たします。

たとえば、「元本」については、毎月1万円を35年間、コツコツ積み立て続ければ、総額420万円となります。

毎月1万円を35年間、年利平均2%で運営できれば、総額は606万円になります。

広く一般的に知られている投資の手法として、「ドル・コスト均等法」があります。

「ドル・コスト均等法」とは、毎月、一定の決まった金額を拠出して、長期間にわたって運用する方法です。

この方法で、長期間コツコツ投資を続けると、元本割れのリスクをかなり小さくできることが、経験的に知られています。

個人の場合、企業と違って決算を気にする必要がありませんので、「ドル・コスト均等法」にならい、長期間にわたって、じっくり投資することが可能です。

投資性のある保険商品としては、次の3つがあげられます。

●変額保険・変額個人年金保険

株式や債券を中心とする「特別勘定」※で資産を運用し、運用実績によって死亡保険金や年金の金額、解約返戻金が増減する保険です。

いわば、投資信託の生命保険版であると言えます。

また、一般の保険商品の保険料と比べて、保険料が割安であることからも、昨今、注目を集めています。

※「特別勘定」とは、国内外の株式や債券等で運用しているということで、運用実績が保険金額や積立金額・将来の年金額などの増減につながるため、リスクとしては、株価や債券価格の下落、為替の変動が考えられています。

●外貨建保険

終身保険、養老保険、個人年金保険等について、保険料の払込みや、保険金の受け取りを外貨建てで行う仕組みを取り入れた保険商品です。

外貨で運用することにより、日本円で運用するよりも高い運用益が見込まれることで、昨今、注目を集めています。

ただし、為替相場の変動によっては保険金の金額が、払い込み保険料の累計額を割り込むリスク(為替リスク=為替相場の変動リスク)があります。

また、為替リスクに加えて、通常、外貨と円の換算の際に、為替手数料のコストが発生します。

●市場価格調整(MVA)を利用した保険

終身保険、養老保険、個人年金保険等について、市場価格調整(=Market Value Adjustment=MVA)により解約返戻金が変動する仕組みを取り入れた保険商品です。

通常、中途解約時に、積立金額に所定の「市場価格調整率」が用いられ、解約時点での運用資産(債券など)の価値が、解約返戻金に反映(控除・加算)されます。

「市場価格調整率」は、経過期間や市場環境などによって変動し、上限と下限はありません。

「市場価格調整率」は、次のように、算出されます。

| 市場価格調整率=

1-<(1+適用されている積立利率)/(1+解約日・減額日に計算される積立利率+0.3%)>^残存月数/12 |

8.まとめ

先日、大手流通小売業の社長が「デフレが終わったなんて、幻想」といった発言をしたとのニュースがありましたね!

ほっと胸をなでおろした人も多かったのではないでしょうか。

物価は、安い方がいいです。

ただし、経済学的にみると、ビンボー人には「ゆるやかなインフレ」の方がいいのだそうです。

ですから、今の日本は、ある意味、みんなで「ビンボー」になりたがっているとしか思えないような状況なのです・・・

それはさておき、「いつまでも、こんな状態は続かない」ということだけは、確かです。

30年後、40年後、きたるべき未来がある人は、今から、備えておくことを、ぜひ、検討してみてくださいね!