松葉 直隆

松葉 直隆大学卒業後、損保ジャパン日本興亜代理店の保険会社にて5年以上勤務し、年間100組以上のコンサルティングを行う。

その後、2016年6月より保険ブリッジの記事監修を務める。

保険に加入する際には、保険金の受取人を指定する必要性があります。

実は、この受取人によって税金が違ってくるのです。

今ある保険商品についても今一度、受取人を見直してみるのも方法の1つです。

今回は、なんとなくとなっている事が多い保険金の受取人についての基本と、変更手続きについてご紹介していきます。

| 「保険ブリッジ」読者が選んだ いま人気の保険相談サービスはこちら! | |

|---|---|

|

|

| 日本最大級の全国254店舗!店舗がない場合は訪問サービスで受付も可能! | 公式HP |

|

|

無料相談満足度約90%!今なら無料相談で人気商品プレゼント! | 公式HP |

|

|

|

| いいとこ取りオーダーメイド保険 今なら無料相談で仙台熟成牛タンがもらえる!! | 公式HP |

目次

保険金の受取人とは

受取人とは、保険金を受取る人です。

保険商品に加入すると、保険金を受け取る人を指定する必要性があります。

自分の場合、子供や奥様、ご両親などいくつもの選択肢がありますが、皆さんは何を基準に受取人を選んでいますか?

実は、この受取人には大切な義務があります。

それは、受け取った保険金を有意義に使うこと。

そして、税金も支払う義務が出てきます。

その為、安易に受取人を決めるのは危険なのです。

知識が全くないのに受取人を決めてしまう事で、課税が大きくなり保険金のほとんどを税金に支払う事になったという事例もあります。

また、受取人を決める際にはある程度決まったルールもあるのです。

保険金の受取人を決める基本ポイント

では保険金の受取人を決める時の基本ポイントとは、一体どういった点があるのでしょうか。

それらをまずは、整理していきましょう。

基本原則は?

受取人を決める際には、基本原則があります。

もともと生命保険は、万が一の時に残された家族の生活を守ることが最大の目的として加入し備えるものです。

つまり、もしもの時には本当に保険金を必要としている人が最優先となります。

保険金を受取るのは親族となります。

- 配偶者

- 一親等(親・子)

- 二親等(祖父母・兄弟・姉妹・孫)

最近では二親等内の血族がいない場合に限り、三親等内の血族(叔母・叔父・姪・甥など)を指定するのを認めている保険会社や保険商品があります。

この様に、配偶者や二親等以内の血族が優先される為、それ以外の人を保険金の受取人に指定するのは難しいのです。

ただし、家庭により事情は異なります。

そうした事業に応じて考慮できる範囲もありますので、最初から諦めるという事ではなく受取人を指定する際には、しっかりとした相談をしていく事も大事です。

内縁・婚約者のケースは?

二親等以外でも保険金の受取人になれる事例を見ていきましょう。

全てが受取人になるという事をここでお約束することは出来ませんが、一つの参考にして頂きたいと思います。

保険会社によっては、予め定めた条件をクリアする事で、内縁・婚約関係の方を受取人として指定可能になりました。

一般的に指定されている条件としては、

- 双方が独身

- 2年以上の期間にわたり生計を共にしている(同居していること)

- ある一定期間内に結婚の予定がある(婚約している場合を含む)

上記のような場合には、籍が入っているかどうかに関わらず既に生活を共にしている、共にする予定があるなど、万が一の場合にその後の生活を保護する必要性があると考える為です。

しかし保険会社に応じて、基準は異なります。

その為、受取人に指定できるかを事前に確認しておく必要性があります。

![]()

ここ最近では、2015年に「渋谷区パートナーシップ証明書発行」をきっかけとして、同性のパートナーも受取人として認める生命保険商品が増加傾向にあります。

実際の生活に即した制度として整理されてきているという事です。

こうした整理や整備は、保険が求める必要な人に必要な支援を行うという目的や方針に沿った形であるといえます。

受取人を複数人にしたい時は?

それ以外にも受取人の指定には基本的なポイントがあります。

それが、複数人の指定についてです。

例えば子供が複数人居る場合、たった一人だけに保険金を受け取る権利が渡るかというと、そうではありません。

生命保険の受取人は、1人ではなく複数人を指定する事もできる様になっています。

例えば、自分に何かあった場合には残された子供達に均等に保険金を残したいと思いますよね。

![]()

そういった場合には子供二人に「姉50% 妹50%」などの様に割合で指定する事ができます。

これを「妻50% 娘(長女)25% 息子(次男)25%」などと指定する事も可能です。

ただし、この複数人の指定には少し手間が必要です。

受取人とされている人全員の

- 印鑑証明

- 保険金受取請求書

これら全てが揃わない限り、保険金は受け取れません。

また、保険会社によっては代表となる者の口座に全額振り込まれる場合もあります。

その場合には、指定している金額を代表者により分ける必要性が出てくるのです。

こうした事は手間やトラブルを招く結果になりやすいといえます。

そこで、こうした事がない様にする為には、最初から保険商品を複数に分けて加入し、それぞれに受取人を指定する場合が得策となります。

死亡保険金の受取人は誰が妥当か

実際に指定するには、誰が妥当なのか。

これを決めないといけないのです。

ポイント①基本は配偶者と子供

基本となるのは「配偶者」と「子供」と考えて頂くのが一番の基本となります。

万が一の場合の生活を保護する最優先の対象が「配偶者」「子供」になる為です。

その他には両親、兄弟という対象が最も基本的な考え方になります。

これは、今ある家族構成と自分の万が一の際に、誰に一番の影響や負担が及ぶかという観点で考えて頂ければ分かり易いと思います。

ポイント②受取人は限定される

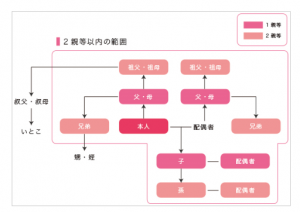

指定できるのは基本的に「二親等」までと考えて頂くのが良いでしょう。

最初に掲載している家系図を見て頂き、自分の二親等がだれになるかについては普段から意識しておくと良いでしょう。

ここもポイント1と同様に、万が一があった際に誰に影響があるのかを基準に考えていく事になります。

例えば、幼いお孫さんの為にと考えるのも1つの方法という事になります。

その為、決して万が一のあった際に看病をする人というだけではないという事です。

ポイント③受取人が居ないケース

一番の問題が、受取人がいない場合です。

人によっては、二親等以内には受取人になる妥当な方がいない場合もあります。

基本的に、二親等以内の保険金を受取ることができる人がいれば、妥当かどうかではなくその方を指定する事になります。

しかし、既に二親等以内の方がいない場合には、どうでしょうか。

その場合には、まったく別の人を指定する事が出来る様になっています。

しかし、これも誰でも良いという事にはなりません。

ある一定の基準(非公開)で保険会社が判断をする事になります。

また、親族を受取人にしたくないという場合もあります。

これも、ある条件に沿えば保険会社が承諾する場合もあります。

あまり無い話ではありますが、こうした場合にも保険会社に予め相談をしておくことが必要になります。

知らなきゃ損をする!受取人で税金が変わる(死亡保障)

受取人によって税金が変わります。

その為、「保険金=手元に入る金額」と思うのは大変危険なのです。

![]()

ここでは、死亡保障」の例をとって、その仕組みについて見ていきたいと思います。

基本的な事として、受け取る際に生じる「税金」の種類から整理していきましょう。

税金の種類1|贈与税

贈与税とは、自分から他に人にお金を贈与(与える)際に掛かる税金の事です。

一般的に、ある一定以上の金額で、かつ、生活に必要な資金以外の金銭、資産について生じます。

保険金の受取に際して、贈与税が生じるのは「契約者」「被保険者」「保険金受取人」のそれぞれが全て違う人の場合です。

贈与税には基礎控除というモノがあり110万円までは非課税となります。

つまり死亡保険金から110万円を引いて残った金額が課税対象となります。

税金の種類2|相続性

相続税がかかるのは、「契約者」「被保険者」が同じ人の場合になります。

相続税には、500万円×法定相続人の数が非課税限度額となり、それを差し引いた残りが課税対象となります。

また、相続人が配偶者の場合は、実質1億6000万円までは非課税となり優遇されています。

(法定相続人とは、被相続人が亡くなった際に相続の権利を有する人のことで民放で定められています。)

相続の順位は、民法上で上記の図の様に定められています。

この図を見て頂くとお分かりいただけますが「配偶者」は必ず相続人となります。

また、子供、両親、兄弟については人数事に均等配分される仕組みとなっています。

税金の種類3|所得税

所得税がかかるのは、「契約者」「保険金受取人」が同一人物の場合です。

死亡保険金は一時所得とみなされ課税対象となります。

この場合、保険金総額からは「今まで払い込んだ保険料+50万円(特別控除)」を引いたもので計算することになります。

この金額に対して1/2を掛けた金額が純粋な課税対象となり計算されていきます。

所得税が係るという事は、住民税にも影響してくる事にも気をつけなければなりません。

保険金の受取人を変更する場合とは?

ここまで読んで頂く中で、「保険金の受取人」について見直しが必要と思われた方がいますか?

もちろん、いろいろな事情で受取人を変更したいと思う事があります。

特にライフプランの変更などが生じた場合を機に見直しをするという方も多いのが事実です。

見直しタイミング|結婚

独身時代には、保険金の受取人をご両親にしている方が殆どです。

それは、自分に何かあった際に、葬儀などを含めその後の対応をお願いするのがご両親だからです。

しかし、結婚するとその事情も変わってきます。

結婚をした場合には、葬儀などの采配はほとんどの場合が配偶者になります。

そして、お子様が居る場合にはその面倒(教育、生活)をするのも配偶者です。

そこで、万が一の保障を一番必要とする人が変わってきます。

この場合には、従来は両親だった受取人が配偶者に変更する事になります。

特に配偶者を受取人とした場合には、税的な控除も最大限の受ける事が出来ます。

せっかく残してくれた保険金を最大限に活用する為にもこうした変更はしておいて損はないという事です。

見直しタイミング|離婚した時

結婚とは真逆になりますが、離婚した時はどうなるのでしょうか。

やはり、残すべき所に残る様に受取人を変更する事をお勧めします。

離婚後、再婚した場合なども考慮すると離婚と同時に変更する事が最適なタイミングと言えます。

ただし、離婚した配偶者に子供がついていく場合などは、考えて変更をするべきです。

離婚した相手ではなく、お子様を受取人しておきたい場合などは、名義変更、住所変更などの手続きを行う事が必要になります。

また、訳があり離婚をした場合に、お子様がまだ小さく配偶者への支援が必要と判断した場合も同じです。

配偶者の名義変更や住所変更は忘れずしておいた方が良いでしょう。

見直しタイミング|死別した時

例えば、契約者を夫、受取人を配偶者としていた場合に配偶者が死別した際にはどうなるのでしょうか。

もしも、受取人の変更をしていない場合には、死別している為、受取人がいない、つまり指定していないと判断されます。

その場合には、被保険者の相続人に支払われる事になり、自分が思う人には保険金が支払われない場合があります。

相続人とは、子供、孫など)その為、誰がどの様に受け取るかが不明で金銭的なトラブルになりやすいとされています。

こうした事が無いように、、残したい人への名義変更は忘れずにする様にしましょう。

見直しのタイミングは所謂「ライフイベント」で実施する事が良いとされています。

このライフイベントとは、結婚、出産などを含め人生における大きなイベントがあった時の事を示します。

実際には、このライフイベントの際に加入している保険商品自体を見直す事が良いとされており、保険商品の見直しと同時に受取人を見直す事が良いとされています。

長い人生の中では、色々な大きなイベントが発生します。

こうしたタイミングを活かして、より自分達の生活にあった内容に見直してください。

保険金受取人の変更について

ここまでの内容をご覧いただく中で、保険金の受取人を変更する必要性がある。

一度、考えてみた方がいいなと思われた方もいらっしゃると思います。

逆に、今の段階では変更は必要ないとお考えになる方もいらっしゃるでしょう。

![]()

しかし、先ほどもご紹介した死別などの理由により、受取人を変更しないといけない事態が訪れる可能性は誰にでもあります。

また自分はそうでなくても、ご家族や親族等にそうした事情が出る場合もありますので、保険金の受取人変更に関してもご紹介します。

受取人変更の基本

ここでは、受取人変更に関する基本的なポイント整理していきましょう。

変更ポイント①|自分の意志で受取人を決める

あってはいけない事ではありますが、保険会社の営業マンやFP(ファイナンシャルプンナー)からの提案は、一般的な考え方だけで受取人を指定してきます。

ここでの指定とは、●●(娘さん、奥様)でいいですね、とういう前提で話を進めてしまう事があるという意味です。

しかし、自分自身で本当にそれでよいかを考える必要性があります。

トラブルになる事を考えるという事ではなく、例えばAの保険は配偶者、Bは長男、Cは長女などそれぞれに何かを残したい場合などに、AもBもCも配偶者を前提で話を進めていく場合があるという事です。

もちろん、前述の通り受取人により税金が変わってくることもあり、一概に例を出してご紹介するのは難しいですが、「誰にどの程度受け取ってほしいか」を決めるのは、自分自身であるという事です。

その前提をもって、加入時により税金が安くなる方法はないか等を考える事が必要になります。

変更ポイント②|税金

ここで、重要なのは、最終的に受け取れる(つまり使える)金額がどの程度になるかを考えておく事が大事という事です。

ただし、税金の適用比率等は年数が過ぎれば変化していくもの。

その為、数十年先等の正確な数値を出す事はできませんが、ある程度の見通しをつける事も大事だという事です。

税金には控除枠があり、これも年数を経過すると変わっていく可能性はありますが、今の段階で良いのでどの程度が手元に残るかを見極めておく事が大事だということです。

変更ポイント③|変更はいつでも可能

一度、保険金の受取人を変更するとその先の変更ができないという事ではありません。

今は、配偶者のみにしていてもお子様が成長すれば、お子様を受取人にする場合もあります。

お子様が複数いらっしゃれば、生活スタイルに合わせて変更していくと考えましょう。

![]()

すでにご紹介している通り、見直しをするのはライフイベントのタイミング。

ある程度、先でも見直しができると考え、どうしてもここから変えてはいけない等という思いを捨てて問題ありません。

少し肩の力を抜いて今、この時点誰に必要かという視点で判断すると良いでしょう。

受取人変更の基本の流れ

では、実際に受取人を変更する際の基本的な流れを見ていきましょう。

加入されている保険会社により多少の違いはありますので、あくまで基本的な流れとしてご紹介します。

実際にこれから受取人を変更する場合には、加入している保険会社にお問合せください。

STEP1|連絡する

当たり前の事ですが、まずは加入している保険会社へ連絡します。

現在では、コールセンター(お客様相談窓口)で一時受けをしてくれる所もあります。

もちろん、懇意にしている保険外交員がいる場合には、そちらに連絡をして下さい。

- 契約番号(証券記号番号)

- 変更理由(結婚など)

- 新受取人と被保険者との続柄

- 新受取人のカナ氏名・生年月日・性別

コールセンターなどに連絡する場合には、1は必須です。

これが不明であれば、手続きを開始できないと考えて頂き、きちんと保管するなどしておきましょう。

往々にして、どの保険がどの証券番号になるか不明になる事があります。

その際も、問合せをすれば回答してくれる事が多いので安心してください。

ここで注意をするのは、基本的に変更の手続きは加入者本人が行うものという前提です。

STEP2|書類の到着

コールセンター等に連絡した場合には、STEP1の後に必要書類(手続き書類)が郵送されてきます。

外交員の場合には別途、書類を届けてくれるはずです。

この書類に必要事項を記入する事になります。

![]()

ここでも、やはり原則は加入者本人が申請書を記入するという事です。

一般的に、申請書には申し込んだ証券番号が予め印字されている事が多くなります。

この場合には、自分が思っている保険であるかを確認するようにしましょう。

STEP3|必要書類の送付

STEP2で送付された申請書とは別に、提出をする必要がある書類があります。

- 所定の名義変更請求書

- 本人確認書類(運転免許証・パスポートのコピー等)

- 証券(原本)

3については、保険会社により必要でないとされる場合もあります。

STEP4|保険会社での確認

STEP3で送付されてきた書類に、不備や漏れがないかの確認を各保険会社により行います。

ここで不備があった場合等は、再度の申請依頼をされる場合があります。

何度もやり取りをしていると変更まで時間が掛かってしまいますので、記載漏れや誤り等が内容に注意しましょう。

STEP5|手続きの完了

全ての書類に変更がない事を確認後、受取人の変更手続きが実施されます。

その対応が終了以後に「ご契約内容変更明細書(契約内容(変更)通知書)」が送付されてきます。

変更内容を確認し問題なければ、手続きは完了です。

この通知書は証券と同様に大事な書類となりますので、保管をしておきましょう。

受取人変更に必要な書類

どんな保険商品でも、保険金受取人の変更でも必要となるのが「証券番号」と呼ばれる契約番号です。

これは、保険加入の証明書である「証券」に記載されています。

書き方や番号の配列は各保険会社により異なりますが、とても重要な書類である事に変わりはありません。

通常、保険への加入手続きが完了した段階で、保険会社はこの証券を発行し加入者に郵送します。

基本的には、この証券を整理し保管しておくことになり、何らかの手続き(保険金の受取人変更、解約、保険金の受け取りになど)に利用していくことになります。

証券を紛失していれば、保険金の受け取りが一切できないと思われている方も多いのですが、大丈夫です。

保険会社に問い合わせる事で、再発行をしてくれたり、証券番号の確認(照会)をしてくれる制度が整っています。

しかし、やはり紛失しない様に保管しておく事が大前提だとお考えください。

まとめ

保険金の受取人変更について、ご紹介してきましたが如何だったでしょうか。

意外と知られていないのが、受取人により保険金の受取に税金の種類が違ってくるという事です。

保険商品は、何年もの間、コツコツと支払いを積み立ててきた自分の財産です。

今回ご紹介した内容を基に、受取人によって掛かってくる税金についても考慮して頂きたいと思います。