2015年に火災保険の改定があり、火災保険の保険料が値上がりしました。

この記事を読んでいる方の中にも、火災保険を更新したけど内容が変わっていないのに、保険料が高くなったと感じた方もいらっしゃるのではないでしょうか。

また、複数年の契約をしていて、これから更新する方にとっては、どれほど保険料が上がったのか、なぜ保険料が値上がりするのか?など考えている方もいらっしゃるのではないでしょうか。

火災保険は、意外に補償範囲が広く支払事由が多い事や、昨今の自然災害による支払いが多くなっているという現状が背景にあるのです。

今回は、元保険代理店をしていた立場から、火災保険の値上がりの理由・基礎知識や、地震保険の改定まで、火災保険とはどの様に出来ているのか、またどのような支払が多いのかなど、多岐にわたる情報をお伝えしていきます。

この記事を読んで、少しでも火災保険を理解して、節約の方法や万が一の時に困らないようにしておきましょう。

目次

1.火災保険の補償範囲

1.1火災

1.2水災

1.3風災

1.4その他の事故

2.自然災害

2.1ゲリラ豪雨・集中豪雨

2.2台風や竜巻などの突風

2.3大雪による災害

3火災保険の改定

3.1今までの改定

3.2火災保険の節約方法

3.3火災保険の割引

4火災保険の支払い実績

4.1火災保険の収支と支払い実績

5.地震保険

5.1地震保険とは

5.2地震保険の改定

5.3地震保険の割引や控除

6.まとめ

1.火災保険の補償内容

値上げの理由の前に、火災保険の基本的な内容である、補償内容について説明していこうと思います。

火災保険と言われても、その補償範囲をすべて知っている方は少ないと思います。

多くの方が、「燃えた時の補償でしょ?」と言われ、知っている方でも「突風や雨での損害でも保険金が出るって聞いたことある」と言う程度だと思います。

火災保険の支払い対象となる事故に遭う確率と言えば、火災事故であれば、約4世代に1度と言われ、経験する方は少ないでしょう。

実際、保険代理店をされている方でも、火災事故の処理をした方は意外と少ないのです。

私は、幸か不幸か5年間で、火災事故を2件処理しましたが、その2件とも全焼事故でした。

余談になりましたが、それほど火災事故は少ないので、火災保険に加入していてもその補償内容を詳しく知っている方や、興味がある方は少ないのが現状なのです。

ここでは、火災保険の基礎的な内容を説明しますので、知っている事や知らなかったことなども含めて、再認識できるようにしてください。

1.1火災

火災保険の最も代表的な補償と言えるのが、火災事故の補償だと思います。

多くの方は、火災保険と言えば「家が燃えた時に出る保険でしょ?」と言うほどですので、説明する必要もないかと思いますが、簡単に説明していきます。

建物や家財道具などの保険の対象が、火事によって焼失した場合の補償です。

保険金支払い方法は、新価払い(再調達価格)と時価払いの2つがあり、近年の火災保険は前者の新価払いが主流であり、損害額の全額が支払われると思っておいて下さい。

火災事故が起きた場合の損害額の決め方は、保険会社によって違いはあるかもしれませんが、基本的には下記のようになります。

建物の場合

消火活動が終わり、警察などの実況見分が終わり次第、保険会社に委託された損害調査鑑定人が現場を確認します。

確認事項は、「火災保険の対象の所在地・構造・延床面積など、契約の内容が合っているか」「契約者の故意や重大な過失が無いか」「損害割合が建物のどれぐらいか」などを確認し、建物の写真を細かく撮って行きます。

その鑑定報告書と現場の写真が、保険会社の損害調査課に提出され、保険会社が損害額を決定します。

家財道具の場合

家財道具の場合は、保険会社から報告書のような用紙が契約者に送られてきます。

その用紙に、どのような家財道具があったかを記載していきます。

例えば、「○○社の42型テレビを5年前に30万円で購入」と言うように、火災で損害が出た家財道具をすべて契約者が書いていくという形になります。

建物が燃えている場合には、鑑定人が建物の中に入れる状況であれば、中に入ってある程度見ていますが、実際に何があったかと言うのは、契約者が一番知っている事ですので、申告制になります。

そして、その書いた用紙を見て、保険会社が損害額を決定します。

また、全焼や半損や一部損なども、保険会社が判断しますが、建物の全焼と言うのは、損害が建物の80%以上となりますが、経験上で言うと建物の基礎が残っていたり、2階建ての2階部分だけで、1階部分の焼失が少ないときなどは、全焼にならない場合があります。

また、屋根が抜ければ全焼と言われていた時代もありますが、それが全てではないという事は覚えておいてください。

1.2水災

近年増加している、ゲリラ豪雨などの集中豪雨で河川の氾濫や家屋の浸水が増えてきて来たことで、他人事ではないと思っている方も多いのではないでしょうか。

この様に、水災は河川の氾濫や浸水だけではなく、崖崩れなど土砂災害も含まれます。

パンフレットなどの支払い対象は、上記の様な事故で、床上浸水をした場合の損害となっています。

建物の場合は、床材の張り替えやクロスの張り替えがメインの損害になり、家財道具に関しても、買い替えであったりクリーニングであったりとその費用が保険金の対象になります。

この水災に関しては、保険対象の事故を担当したことが以外にないのですが、基本的な火災保険の対応と変わりません。

事故が起こった場合には、出来るだけ早く保険代理店さんか、保険会社に連絡をしてください。そして、損害箇所の写真を撮っておいてください。

浸水の場合は、壁のクロスなどに跡が残るので、解りやすいのですが、その他の損害がある場合は時間が経つと解らなくなる場合があります。

要は、浸水などの事故との因果関係が取れなくなる可能性があるという事です。

そのため、出来るだけ、片付ける前に被害状況が解るように損害箇所の詳細な写真と、建物のどの部分か解り様な写真を撮っておくと、保険金請求時に役に立ちます。

また、水災に関しては、床上浸水または、地面より45cm以上まで水が来た場合に支払いの対象になると、約款に記載がありますので、床上ではない場合などは、45cm以上と判るような写真を撮っておくと良いでしょう。

1.3風災

次は風災に関してですが、風災ってどういったもの?と思う方もいらっしゃるのではないでしょうか。

風災に関しては、台風や竜巻などで建物などに損害が出た時になります。

台風に関しては、わざわざ書かなくても、被害状況などは想像がつくと思いますが、竜巻などの突風に関しては、想像がつく方は少ないと思います。

日本でも珍しいものではなくなった竜巻ですが、甚大な被害になる場合も多くなってきています。

大きな被害では、「屋根が飛んで行ってしまう」と言うのが大半の事故になると思います。

この風災に関しても、事故を処理したことはありません。

しかし、風災に関しての損害額の確定には、鑑定人が現場に行く場合もあれば、損害箇所の写真だけで判断する場合と2つあります。

また、損害額に関しては、工務店などの修理見積りの内容も判断材料になりますので、もし事故が起こった場合には、写真と修理見積りを取っておくようにしましょう。

1.4その他の事故

上記が火災保険の主な補償内容ですが、この他にもいくつかの補償がありますので、説明していこうと思います。

給排水設備の事故

給排水設備の事故とは、簡単に言うと水道管などの事故になります。

あまり馴染みが無いと思いますが、実際に合った事故を元に説明します。

事故の内容としては、マンションの天井から水が漏れてきていると言うものでした。

この場合に考えられるのが、給水管または配水管が何かしらの原因で亀裂が入り、水漏れを起こしているケースと、他の居室から水が漏れだし水濡れを起こすケース、または雨漏りによる水漏れも考えられます。

雨漏りによる水漏れに関しては、免責になりますが、この事故の場合には、水道屋さんに来てもらい、給排水設備を確認してもらったところ、配管が詰まりその配管に無理やり水を流すことで、亀裂が入ったという事でした。

この場合であれば、亀裂が入った箇所の修理費用に関しては、給排水設備の事故という事で、火災保険の対象となりました。

外部からの落下飛来

壁などに落書きをされた場合にも、場合によっては火災保険の対象になります。

これは少しイレギュラーな事ですが、もし自宅の壁などに落書きをされた場合は、洗浄など時間もお金も掛かるでしょう。

これも、場合によっては火災保険の適応になるのですが、落書きの方法が少し問題になります。

ペンや刷毛の様な物で、塗られたものに関しては、補償の対象にはなりにくいですが、スプレーなどで塗られたものに関しては、外部からの飛来と言う考え方で、保険の適応になる場合があります。

その他の事故も複数ありますが、挙げるとキリがありません。火災保険の事故と言うのは、考え方ひとつであり、規定・約款で支払いの対象は定められていますが、いかにその対象にするのかという事になります。

事故が起こった場合には、真実を伝えるのは勿論ですが、報告ひとつでは対象外になる場合もあれば、対象になる場合もあります。

捉える人次第という事です。

2.自然災害

近年、予想を遥かに超える自然災害が多くなり、ニュースでも大きく取り上げられる事も増えてきました。

ここでは、そんな自然災害がどれぐらい増えているのか、また自然災害によってどのような損害が出るのかを説明していこうと思います。

2.1ゲリラ豪雨・集中豪雨

近年では一番身近で、発生回数も多いのが、ゲリラ豪雨などの集中豪雨ではないでしょうか。

このゲリラ豪雨では、いつどこで起こるか予想できないという事や、予想をしていたとしてもその予想を遥かに超える雨量を観測したりすることで、想定外の被害が出ることが多くなっています。

ここ数年では、広島のがけ崩れや、鬼怒川の氾濫や熊本の土砂災害などは、この集中豪雨によるものです。

多くの原因は、局地的に激しい雨が長時間降り続くとこの様な災害に直結してしまします。先ほども解説しましたが、この土砂崩れや河川の氾濫によって、家が流されたなどは、火災保険の水災補償で対応できますので、覚えておいてください。

2.2台風や竜巻などの突風

台風や竜巻などの突風の被害も、忘れてはけない災害の一つであると言えるでしょう。

日本は比較的台風が多い地域であり、その被害は毎年出ています。

台風の被害では、主に風邪による被害が目立ちますが、よく見るのは風で、「屋根瓦が飛んで行ってしまったと」言うモノや、「風で看板が飛んで行ったしまった」など風に関する被害が多いでしょう。

また、台風以外でも、竜巻のような突風の被害も少なくありません。

茨城でも竜巻で甚大な被害が出た事も有ります。

この竜巻の損害も台風の損害と似たようなところがあると思います。

風による損害は火災保険の対象にあると思っておいてください。

ただし、台風の被害でも高潮による浸水などは、対象外になる事も有るので、そちらも覚えておいてください。

2.3大雪による災害

雪の損害に関してはあまり馴染みもないと思いますが、普段あまり雪が降らない地域でも場所によっては1年に数回は雪が積もるという所もありますよね。

雪が良く降る降雪地域と、そうでない地域では建物の建築方法など大きく違います。

普段、雪が積もらない地域で雪が積もった場合には建物などに損害が出ることがあります。

例えば、家のガレージにある屋根(カーポート)が割れた、カーポートの柱が折れたなど。

また、雨樋(あまどい)が雪の重みで折れてしまった、曲がってしまった、という事故も多いです。

この様な事故も雪が多い地域では、住宅に雨樋が無い設計になっていたり、建物の中に埋め込まれていたり、カーポートも雪国仕様になっていたりするので、雪国では起こりえない事故ですが、雪のあまり降らない地方では、建物への損害が考えられる災害となりえるという事です。

3.火災保険の改定

これまで火災保険の基本的な補償内容や自然災害などを説明してきたので、ここではその火災保険の値上げについて説明していこうと思います。

保険と言うのは、火災保険だけではなく自動車保険や生命保険でも、その保険の内容を変える時には、商品改定をします。

自動車保険では保険料の改定を、ほぼ毎年の様に行っているので、更新の度に保険料が高いなと感じる事も有ると思います。

しかし、火災保険では保険料が大幅に高くなったと思った事は少ないのではないでしょうか。

これは、火災保険は保険金支払い事故が少なく、商品改定も頻繁に行わないため、保険料の値上がりが少ないと言うことなのです。

そこで、ここでは火災保険の商品改定について説明していこうと思います。

3.1今までの改定

2014年に火災保険の参考純保険料の改定があり、各社この改定の下に商品内容や保険料の改定を行いました。

実際には2015年に改定をしている保険会社が多数であり、その主な改定項目は下記の通りになります。

・保険料の改定

・長期契約の廃止

・約款の改定

消費者にとって、すべて関係するのですが、約款に関しては保険金支払いの時に重要になるので、説明も少しにしておきます。

保険料の改定

この改定が今回のメインであり、契約者にとってはすごく困る改定かと思います。

この保険料の改定は、火災保険だけではなく、自動車保険や傷害保険でも同じなのですが、損害保険料算出機構という所が、実際に事故で支払った保険金の総額と、契約者から集めている保険料を参考に、同じような事故が起こった場合に滞りなく保険金が支払える保険料を算出しています。

この参考保険料率を参考にして、各社保険料を決めていますので、保険金の支払いが多くなると、必然的に保険料も高くなるという事です。

先ほども説明したように、自然災害が増えて、火災事故だけではなく、水害・風災など多くの事故で保険金の支払いが多くなっている事、またその他の事故での支払いも増えている事が今回の保険料値上げの原因と言えるのです。

長期契約の廃止

長期契約の廃止とは、火災保険は1年ずつの更新が多い商品ですが、住宅ローンと共に加入している方も多く、その場合は30年や36年と言った長期に渡っての火災保険の契約になっています。

今回の改定では、この長期契約を廃止し、最長で10年間の契約までしかできなくなりました。

この改定理由としては、長期割引の廃止と新価払いのリスクが考えられるのです。

火災保険は、事故が少ないために保険金の支払いも少ないとされていましたが、昨今の自然災害や補償範囲の広がりを受けて、保険金の支払いが増加しています。

また、長期の火災保険では、保険料に長期割引と言う割引があり、1年や5年で契約をするよりも、総保険料が安くなるのです。

保険会社からすると、安い保険料で長期の契約をした場合には、保険金の支払いが多くなる可能性があり、利益が少なくなる可能性があるという事です。

また保険金の支払い方法が、時価払いから新価払いに主流がわかったことにより、10年・20年経とうが、事故が起こった時の再調達価格で保険金を支払わなくてはいけないと言う契約になっている場合が多いため、インフレになった場合などは、保険会社にとっても契約者にとっても不利益になる場合があると言うのも、この長期契約を廃止した理由の一つでもあります。

約款の改定

約款に関しては保険金の支払い時に重要になってくるので、本当はすごく大事なところなのですが、実際問題で言うと、大きく変わることはないです。

約款と言うのは、普通約款という大きな決まりがあり、そこからさらに商品ごとに細かな決まりが作られます。

今回の改定では、風災や水災など自然災害に関する保険金支払いに関しての改定をしている会社が多いので、この約款に関しては、契約前などにも見せてもらえるので、確認してみてください。

3.2火災保険の節約方法

保険料を改定し値上げをした火災保険ですが、そのままではやっぱり家計的にもしんどいですよね。

そこで、火災保険の節約方法を紹介していきましょう。

火災保険も生命保険と同様に、補償内容を選ぶことが出来るのを知っていますか。

例えば、一軒家とマンションでは抱えるリスクが少し違います。

そのリスクとは水災であり、一軒家とマンションでは水の浸水や土砂崩れに対するリスクが違いすぎます。

そのため、マンションの3階以上にお住まいの方でしたら、火災保険の水災を不担保にする事で、保険料の節約ができるのです。

この水災不担保にするだけでも、大きな節約になるのです。

また一軒家の方でも、高台に建物があり水の浸水や土砂災害のリスクが少ない場合には、水災を不担保にする事も可能ですが、万が一土砂災害で建物の地盤が崩れたなどは補償の対象外になるので、水災を不担保にするときは気を付けてください。

その他の節約方法は、保険料の支払いを年払いや一括払いなどまとまって支払う方法などありますが、大きな節約には見えないですが、塵も積もれば山となると言うように、長い目で見ると節約になる事も有ります。

3.3火災保険の割引

値上げをした火災保険ですが、割引があれば少しは家計的にも楽になりますよね。

ここでは、節約の一つでもありますが、火災保険の割引について少し書いていきます。

火災保険には、保険会社によっては様々な割引があり、一般的に多いのは長期契約に関する割引になります。

先ほども少し書きましたが、2年~5年や10年の長期契約で保険料の支払いを年払いや一括払いをする事で、長期割引の対象になることが多いです。

また、保険会社によっては、自動車保険とのセットで割引の対象になったりする保険会社もありますので、火災保険だけではなく自動車保険や傷害保険など複数の保険をバラバラに掛けている場合には、保険会社をまとめると言うのも節約の一つになります。

4.火災保険の支払い実績

火災保険の値上げは、保険金の支払いが多いからだという事を説明しましたが、実際に保険金の支払いはどれぐらいあるかご存知でしょうか。

火災保険で保険金を貰ったと言う人は少ないと思いますが、年間の保険金の支払額は意外と多いのです。

4.1火災保険の収支と支払い実績

それでは、火災保険の収支に関して少し見て行きましょう

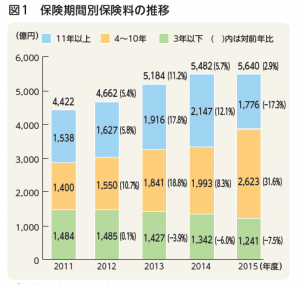

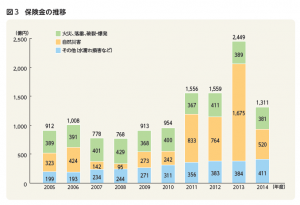

下記の画像を見てもらえればわかると思いますが、火災保険の保険料収入はあまり変わっていないのがわかると思います。

その一方で火災保険での支払いに関しては、2013年に多くの支払いをしていますが、右肩上がりに保険金の支払いは増えています。

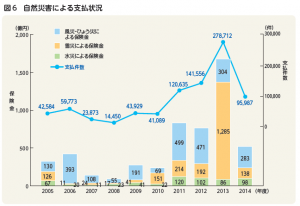

また、自然災害の支払いに関しても、2011年以降は保険金の支払いが多くなっています。

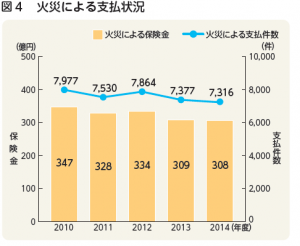

また、火災事故に関して言えば、徐々に少なくなってきているのがわかると思います。

この様に、火災事故だけではなく、自然災害での保険金支払いの額が多くなっている事と、今後もこの様な自然災害は多くなると言う仮定がるために、保険料の改定をしなければいけなくなったという事です。

5.地震保険

地震保険と火災保険は切っても切れない関係にある保険であり、火災保険とセットで加入しなければいけない保険となっています。

阪神大震災を始めとし東日本震災や熊本地震など大きな地震が起こり、これからは東海地震や南海地震が危惧されているため、地震保険の注目度も上がってきています。

また、火災保険だけではなく、地震保険も改定をして、保険料の改定から支払方法の改定など、少しずつ変わってきているので、もしもの時に困らないように、地震保険についても説明していこうともいます。

5.1地震保険とは

地震保険とは、その名の通り地震による火災・倒壊や、地震を起因とする津波で損害を受けた建物や家財に対して補償をする保険です。

地震による火災と言われると、火災保険でも補償されるのではないかと思うかもしれませんが、火災保険は地震・噴火・津波に関しては、免責事項になりますので、地震による火災や倒壊、津波の損害に関しては、地震保険に加入していなければ補償対象にならないのです。

阪神大震災の際には、火災により被害が広がった経緯がありますが、当時は火災保険には加入している方は居ても、地震保険に加入している方は少なく、また火災での被害が大きくなってきたのも、地震が発生してすぐのところもあれば、数時間・数日経ってから火災が起こったなどありました。

その時に、保険金の支払いで問題がたくさん起こったという事も有ります。

また、地震保険は建物・家財道具に関して、評価額の満額を掛けられる訳ではなく、最高でも評価額の半分までが保険金額になります。

それは地震保険の考え方が、損害を受けた物を元に戻すと言うのではなく、被害を受けた方の生活を一時的にでも助けようと言う考え方から出来ているからです。

また地震の損害は、広範囲に亘り被害総額も莫大な金額になるという予想から、すべてを支払いきれない可能性があると言う面もあります。

地震保険は、火災保険と一緒に自分の生活を守る手段の一つと言えるでしょう。

5.2地震保険の改定

地震保険の改定が2017年1月に改定があり、一部の地域・建物の構造以外は保険料が値上がりしました。

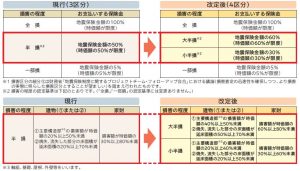

また、事故時の支払い方法も、以前の全損・半損・一部損の3区分から、全損・大規模半損・小規模半損・一部損の4区分に変更になり、今までの半損が細分化されたという事です。

これについては、下記の画像を参照してください。

値上げに関しては、建物の構造や地域によりますが、埼玉県や東京都・千葉県・神奈川県・静岡県の保険料が上がり、愛知県・三重県・和歌山県の保険料が少し下がっています。

ご自身の地域や建物の構造での保険料は、保険会社などに問い合わせてみてください。

5.3地震保険の割引や控除

それでは、地震保険の割引について少しだけ説明していきましょう。

地震保険には、「免震建築物割引」「耐震等級割引」「耐震診断割引」「建築年割引」があります。

| 割引の種類 | 適応条件 | 割引率 |

| 免震建築物割引 | 住宅の品質確保の促進等に関する法律に基づく免震建築物である場合 | 50% |

| 耐震等級割引 | 住宅の品質確保の促進等に関する法律に基づく耐震等級または、国土交通省の定める「耐震診断による耐震等級の評価指針」に基づく耐震等級を有している場合 |

10% 30% 50% |

| 耐震診断割引 | 地方公共団体等による耐震診断または耐震改修の結果、改正建築基準法における耐震基準を満たす場合 | 10% |

| 建築年割引 | 昭和56年6月1日以降に新築された建物である場合 | 10% |

上記が、地震保険の割引の詳細になります。

保険会社によっては、独自の割引をしている場合もあるかもしれませんが、基本的にはこの4つです。

しかし一番多いのは、4つ目の「建築年割引」が一番多く適応されている割引であると思っておいてください。

これからマイホームを建てると言う方などは、建築確認書などでその建物の耐震基準が書いてある場合がありますので、その他の割引を適応できる可能性はありますが、余程の事が無い限り、上の2つの条件を満たす建物は無いと考えてください。

また、建築年割引は、登記簿謄本や建築確認書の提出が必要であり、その書類の中に○○年○○月新築と言う記載が確認事項になります。

また、地震保険料は、住民税・所得税の控除の対象になります。

以前は火災保険の保険料が控除の対象になっていましたが、一部を除き火災保険料控除は無くなり、今は地震保険料が控除対象になっていますので、年末調整や確定申告時には忘れずに申告してください。

6.まとめ

火災保険の値上げについては、様々な要素があると解っていただけましたでしょうか。

また、近年増加傾向にある自然災害においても、火災保険の適応になりえる事や、火災保険だけでは、カバーしきれない地震による損害もあるという事や、火災保険の補償内容がすごく広いという事なども解ったと思います。

知らなかったでは、せっかくの補償も無駄にしてしまいます。

しかし、火災保険をむやみやたらに使うと、そのシワ寄せは必ず来るという事、それが保険商品の改定であり、値上げであるのです。

保険会社も、万が一の補償はしてくれますが、慈善事業ではないという事であり、保険金支払いに対する準備金や、人件費などの契約保全費など多額のお金が掛かる事も覚えておいてください。

そして、自然災害が多くなると、保険金の支払いも多くなります。

また、日本の人口も今後は減少傾向であり、住宅を含め火災保険の契約は増えて行かないのが現実であり、その契約が減った分は、また改定を行い保険料の値上げや補償範囲の減少などをしていきます。

万が一の場合には役に立つ火災保険ですが、改定の少ない火災保険ではなく、今後はさらに改定が数年に一回の割合ぐらいで行われる可能性は非常に高いと言えます。

今後、火災保険でどのように節約をするのか、自分に合った火災保険にするのか、専門家に相談するのも良いですが、自分で勉強をして自分の事は自分で守らなければいけない時が来るでしょう。

その時に困らないようにしておきましょう。