「保険料の支払いが厳しい」

「まとまったお金が必要になった」

「他の保険を検討している」

個人年金の解約を検討されている理由は、さまざまだと思います。

とくに、2017年の1月からは、個人型確定拠出年金(通称:ideco)の加入条件が拡大して、企業年金のある会社員や公務員、専業主婦であっても加入できるようになったこともあって、「なにそれ、後出しジャンケン!」と思われた方も多いのではないでしょうか?

それでなくても、「低金利のいま、個人年金は掛け損」だとか、『保険の見直し』は、なにかとブームですよね。

「そういえば、すすめられるまま、あまりよく考えもせず、個人年金に加入してしまった」「もしかして、ちょっと、早まった・・・?」

傷口は、なるべく広がらないうちに、何とかしたいですよね。

お気持ち、よく、わかります・・・

でも、解約がベストアンサーなのでしょうか?

本当にそうでしょうか?

今回は、少し冷静になって、いつか必ずやってくる『老後』のために、大切な備えとなる個人年金について、今一度、いっしょに考えてみましょう。

悩んだ分だけ、賢い選択が必ずチョイス!できますよ!

目次

1.長生きリスクを考えてみよう

1.1「長生きリスク」って?

1.2「長生きリスク」と「健康寿命」

2.「長生きリスク」に備える?

2.1フローとストック

3.「老後資金」は特殊なお金!?

3.1リタイアメント世代の家計

3.2老後資金」の特殊性

4.老後の収入の3本柱って?

4.1 3本目の柱、「個人年金」

5.「72」の法則

6.個人年金のメリットを確認しよう

7.未来の自分に損させる!?

7.1保険料の支払いを中止して保障を続けるには?

7.2保険料の支払額を抑える

7.3個人保険を解約せずに、まとまったお金を用意する方法

7.4一時的に保険料の支払いを中止する方法

8.まとめ

目次

1.長生きリスクを考えてみよう

厚生労働省から毎年発表されている「日本人の平均寿命」によると、現在、男性の平均寿命は80.75歳、女性は86.99歳と、男女とも80歳を上回っています。

まさに、日本は世界有数の「長寿国」であり、誇らしいことなのです。

ところで、平均寿命とは、あくまでも、その年に生まれた子供が、今後、大きな社会変動がなければ、何年くらい生きられるかという「平均余命」を示したもので、現在、40歳の人が、あと何年生きるのかを示すものではありません。

なにかと誤解されがちな平均寿命ですが、その年の0歳の時点での「平均余命」である平均寿命は、その国の死亡状況を集約したものとなっており、保健衛生や社会福祉の水準を総合的に示した指標となっています。

つまり、現在の日本は、なにごともなければ(とくに大病を患ったり、大事故や災害に見舞われなければ)、その年に誕生した子供は、80年以上は生きる(生きられる)であろうという、たいへんに保険水準の高い、平和な国であるということです。

また、毎年、厚生労働省から発表される平均寿命に使われている生命表は、「簡易生命表」といって、推計人口に基づき簡略計算したものですが、それとは別に、5年ごとに実施される国勢調査によって日本人人口の確定数や人口動態統計の確定数をもとに、「完全生命表」という生命表が作成されています。

いってみれば、「簡易生命表」(毎年発表)は、この「完全生命表」(5年ごと作成)の速報版といった性格のものであり、完全生命表によって確定した数値は、その後、簡易生命表にも反映される仕組みとなっています。

現在、私たちは、この2つの生命表から「日本人の平均寿命」をうかがい知ることが可能となっています。

平成27年(2015年)の国勢調査を受けて作成された「完全生命表」よる各年齢の「平均余命」は、次のようになっています。

| 年齢 | 平均余命(年数) | |

| 男 | 女 | |

| 20 | 61.13 | 67.31 |

| 30 | 51.43 | 57.45 |

| 40 | 41.77 | 47.67 |

| 50 | 32.36 | 38.07 |

| 60 | 23.51 | 28.77 |

| 65 | 19.41 | 24.24 |

| 70 | 15.59 | 19.85 |

| 75 | 12.03 | 15.64 |

| 80 | 8.83 | 11.71 |

| 85 | 6.22 | 8.3 |

| 90 | 4.27 | 5.56 |

●出典:厚生労働省 完全生命表2015年より抜粋

つまり、平均余命としては、平成27年(2015年)に、20歳の方であれば、男性 61.13年/女性 67.31年、40歳の方であれば男性 41.77年/女性 47.67年、50歳の方であれば、男性 32.36年/女性 38.07年ということになります。

もちろん、平均ですから、これより短い場合もあれば、長い場合もあります。

しかしながら、驚くべきは、60歳~75歳の方であっても、おおむね15~20年の「平均余命」となっているところです。

昨今、このことを受けて、「人生80年(あるいは90年)時代」などと言われるようになってきました。

また、それと同時に、「長生きリスク」という用語も、徐々に浸透しつつあり、より現実味をおびたものとなってきています。

1.1「長生きリスク」ってナニ?

「長生きリスク」とは、簡単にいってしまうと、長生きすることによって発生する「リスク」のことになります。

本来は、おめでたいはずの「長生き」を「リスク」といってしまうことに、やや抵抗を感じる方もおられるかもしれませんね。

しかしながら、一般的に言って、私たちは、社会生活を送るうえで、生活にかかる費用、すなわち、生活するための「コスト」を支払って、生きています。

生活コストとは、生きているかぎり必ずついてまわる、「生命(いのち)」の必要経費のようなものです。

現役世代であれば、よほどの事情でないかぎり、なんらかの仕事に就き、そこから得られる報酬で、生活コストをまかなうことが可能です。

ただし、自営されている方でなく、会社勤めの方であれば、いつかは必ず、定年退職を迎え、現役からリタイアメントしていきます。

現在、定年退職を迎える年齢は、65歳まで引きあがっていますが、平均余命から考えると、現役時代の約半分かそれ以上に相当する長い期間を、「無職(=無収入)」として、過ごすことになります。

「長生きリスク」とは、こういった「加齢したために仕事に就いて報酬を得ることができなくなった」状態での長生きのことを言います。

言ってみれば、「生活コストは発生するが、稼ぐ手段をもたない」状態での長生きと言ってもよいのではないでしょうか。

想定していたよりも長生きしたために、老後生活のために準備した資金を使い果たした状態での長生きのことを「長生きリスク」という場合もありますが、本来的には、「仕事に就いて報酬を得ることができない(=生活コストを準備できない)」状態での「長生き」が「長生きリスク」ということになります。

1.2「長生きリスク」と「健康寿命」

「長生きリスク」と共に、昨今、耳にするようになってきたのが「健康寿命」という用語です。

「健康寿命」とは、高齢者(一般的には65歳以上の方)が、心身ともに自立し、健康的に生活できる期間のことを言います。

平成12年(2000年)にWHO(世界保健機関)が提唱して以来、いかに健康に生活できる期間を伸ばすかが、いろいろ取沙汰されるようになってきました。

また、「健康寿命」を算定する場合、健康な状態とは、「日常生活動作が自立していること」と規定されています。

つまり、要介護度の要介護 2~5を不健康(要介護)な状態とし、それ以外を健康(自立生活可能)な状態であると定義づけされています。

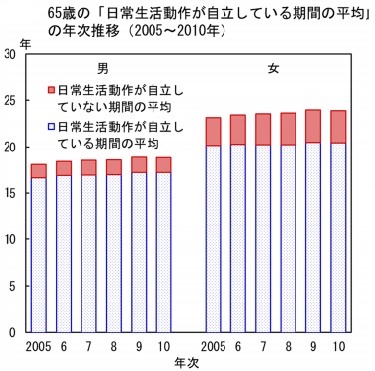

65歳の人が死亡するまでの間、自立して(要介護認定2以上を受けずに)生活している期間と、自立していない(要介護認定2以上になった)期間を、男女別で年次推移を表にしたものは、次のようになっています。

●出典:平成24年「厚生労働科学 健康寿命研究」

男性では、平成22年(2010年)の平均余命が18.9年、そのうち、健康(自立生活)期間が17.2年、不健康(自立していない)期間が1.6年となっています。

女性では、平均余命が24年で、健康(自立生活)期間が20.5年、不健康(自立していない)期間が3.4年となっています。

つまり、この時点での「健康寿命」とは、男性が82.2歳、女性が85.5歳となります。

このことからも、私たちは、「健康寿命」としては、男性82歳/女性85歳、介護を要する期間は男性2年弱/女性3年半程度であるという認識を持つべきかもしれません。

2.「長生きリスク」に備える?

一般的に、平均的なサラリーマンの生涯賃金は、2億円だと言われています。

これは、学校を卒業後ただちに就職して、その後、40年間勤めた時の平均となります(同一会社でなくてもよい)。

そこからさらに、国税や地方税、社会保険料が差し引かれますので、実際の手取り賃金となるのは、約7割の1億5千万円ほどであることになります。

もし、老後資金として2,000万円必要だと思ったら、入社後、ただちに給与の1割を貯め続ければ、定年を迎えるころには、2,000万円の貯金ができていることになります。

この場合、ポイントとなるのは、金額ではなく、収入に対しての「割合」であり、手取り給与にならすと、おおよそ1.25割程度となります。

源泉徴収票に記載されている月収(税引き前給与=額面)が、20万円のときであれば、2万円、30万円になれば、3万円となります。

正直なところ、この金額(割合)を、就業しているあいだ中、延々と貯め続けるには、少々、しんどい額なのではないでしょうか?

20代や30代の方であれば、老後の準備と言われても、ピンときません。

40代の方であれば、教育費や住宅費のピークと重なることもあり、老後の準備は2の次3の次になります。

ただ、いくらサラリーマンの年収が年々下がり続けているとはいっても、1,000万や2,000万円の金額であれば、まったく不可能な金額ではないということだけは、念頭にしておいたほうがいいかもしれません。

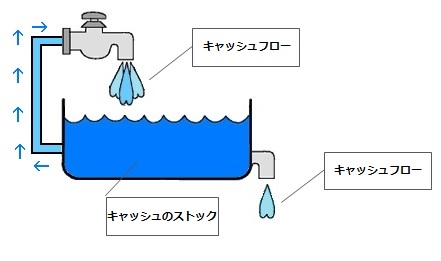

2.1フローとストック

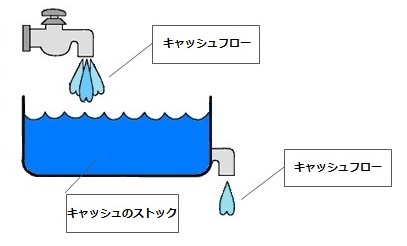

経済学に少し明るい方であれば、キャッシュのフローとストックという言葉を、すでにご存知かもしれません。

簡単にいってしまうと、キャッシュのフローとは、お金の流れのことを言います。

水道の蛇口をひねって、水が出てくるイメージと言うと、よりわかりやすいかもしれません。

一定の期間のうちで、入ってくるお金を「キャッシュ・イン・フロー」といい、出ていくお金は「キャッシュ・アウト・フロー」といいます。

この2つを総称して「キャッシュフロー」といいます。

これに対して、キャッシュのストックは、ある時点で貯まっているお金のことをいいます。

ストックとは、水道の蛇口をひねって出てきた水が、プールされていくイメージです。

●キャッシュのフローとストックのイメージ図

なんらかの仕事に就いて報酬を得ている状態であれば、通常、お給料として定期的に収入があります。

出ていくお金(キャッシュ・アウト・フロー)があっても、定期的な収入(キャッシュ・イン・フロー)があれば、キャッシュフローとしては、なんの問題もない状態です。

また、水道の蛇口を調節して、プールの水の量を減らしたり増やしたりすることもできます。

プールの水を増やしたい場合は、次の3つの方法が考えられます。

(1)入ってくる方の蛇口の水の量を増やす(2)出ていく方の蛇口を少し締めて水の量を減らす、または、(3)両方、同時に行うという方法です。

また、現在、定期的に積み立てている貯金や生命保険の保険料は、キャッシュフローとして考えます。

ストックとは、あくまでも、今の時点で保持している資産(貯金や株の時価価格)ということになります。

3.「老後資金」は特殊なお金!?

誰でも、一度くらいは、「もしも、今の収入がなくなったら・・・」ということを考えられたことがあるのではないでしょうか?

もしかしたら、就業不能のリスクに備えて、就業不能保険を検討されていたり、すでに、ご加入されているかもしれませんね。

老後生活とは、そのものズバリ、「働くことによって得られる定期的な収入がない」生活のことになります。

ここで、老後生活にかかる具体的な数字をみてみましょう。

3.1リタイアメント世代の家計

総務省統計局の平成26年全国消費実態調査によりますと、高齢者世帯(二人以上の世帯)の1世帯当たり1か月平均実収入(いわゆる税込収入)は、高齢勤労者世帯が399,924円、高齢無職世帯が239,545円となっています。

高齢無職世帯の実収入(いわゆる税込収入)は、高齢勤労者世帯の約6割ということになります。

実収入に占める収入の種類別の割合としては、高齢勤労者世帯では「世帯主の勤め先収入」が56.2%と約1/2を給料所得が占めているのに対して、高齢無職世帯では、公的年金などの「社会保障給付」が83.7%と、給付金の割合が高くなっています。

また、1世帯当たり1か月平均消費支出としては、高齢勤労者世帯は284,012円、高齢無職世帯は243,310円となっています。

つまり、高齢勤労者世帯では、66,914円の黒字となっているのに対して、高齢無職世帯では,消費支出(243,310円)が可処分所得(209,2111円)を上回っており,34,099円の赤字となっています。

この不足分は、貯蓄などを取り崩してまかなっているとみられています。

このとこからも、キャッシュフローが、いかに大切であるかということを、うかがい知ることができます。

3.2「老後資金」の特殊性

当たり前の話ですが、よほど特殊な場合を除いて(例えば、がんで余命告知を受けたなど)、私たちは、自分がいつ死ぬのか、何歳まで生きるかを、知ることはできません。

統計などの資料を見れば、おおよその検討をつけることはできますが、個人個人の寿命については、正確に知ることは不可能です。

また、一般的に、私たちは、貯蓄や資産形成を始める場合、いつまでにいくら必要か(たとえば、3年後に住宅を購入したいので、それまでに頭金300万円を貯める、自動車を購入したいので100万円を貯めよう、など)と、あらかじめ資金計画を立ててから、実行します。

つまり、目標にする金額は、支払う対価(物の値段)であり、期間もいつまでということが、割合、はっきりと決まっています。

これに対して、老後資金とは、いつまで必要になるのか、期間を決めることができません(なぜなら、寿命がわからない=終わりがわからないので)。

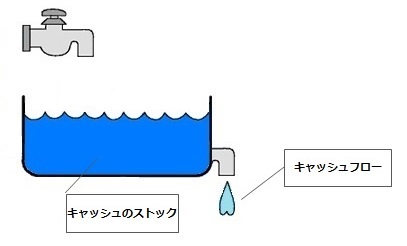

また、老後生活とは、さきほどのキャッシュのフローに例えると、水道の蛇口から水が止まった状態で、貯まっているプールの水だけを使って、生活するということでもあります。

プールされている水の量はあらかじめ決まっていますが、どのくらいの水を使っていいかは、期間がわからないので、決めることができません。

つまり、老後資金とは、いくら備えればいいのか(いくら必要になるのか)、本当のところは、誰にもわからないということです。

現在、老後生活にあたっては、一生涯(死ぬまで)、生活を支える唯一の手段となりうるものは、「公的年金」のみだけです。

「公的年金」の最大の強みは、たとえ、水の量が十分でなかったとしても、死ぬまでずっと、水道の蛇口から、水が出てくることにあります。

また、私的年金(個人年金)は、次のように考えられます。

一見、ストック(過去の蓄積)から吸い上げらた水が、再び、水道の蛇口からそそがれるイメージとなりますが、実際に受け取る時には、別のプール(生命保険会社など)からになるため、その時点では、ご自身のプールの水の量が減ることはありません。

4.老後の収入の3本柱って?

かつて、日本では、会社勤めのサラリーマンであれば、55歳で定年を迎え、リタイアメント生活にはいることが一般的でした。

平均寿命も、今よりずっと短く、65歳を超えてもなお存命している場合などは、まれなことでもあったのです。

そのような時代に、「公的年金」「企業年金」「個人年金」のことを指して、「老後の収入の3本柱」と言われることがありました。

つまり、たとえサラリーマンであったとしても、現役引退後には、老後の所得保障として、この3本がありますから、定期収入を得ることができますよ(ですから、安心して働いてくださいね)、ということです。

ひるがえって、現在、定年退職の年齢は、65歳に引き上げられ、その年齢から、さらに平均して20年余りという、大変に長いシニア生活を送ることが一般的なことになってきています。

また、「公的年金」では、マクロ経済スライド制が導入され、「公的年金」を補完する役割を担う「企業年金」でも、企業を取り巻く経済状況が変化したため、統廃合が促進され、必ずしも、老後の所得保障として、十分な機能を果たすものではなくなりつつあります。

そこで、昨今は、3本目の柱、4本目の柱として、自助努力としての「個人年金」に、いっそうの注力をそそぐように、制度設計が変更されつつあります。

つまり、確定拠出年金(個人型・企業型)の出現です。

4.1 3本目の柱、「個人年金」

確定拠出年金とは、ざっくり言ってしまうと、国や企業が運営していた年金原資を、個人でも運用することができるようにしたものです。

2001年(平成13年)に、それまで各企業が運営していた「確定給付年金」にかわる制度としてスタートしました(確定拠出年金と確定給付年金の併用は可能)。

企業型の確定拠出年金では、企業が拠出した掛け金を、会社が運営するのではなく、その会社に所属する従業員が個人の責任で運営して、老後の資金作りをしていきます。

また、自営業の方の老後の資金作りために、個人型の確定拠出年金も開始され、適用範囲が徐々に拡大し、2017年(平成29年)1月からは、公務員、一部の第2号保険者、第3号保険者の加入も可能となり、基本的には、20歳以上60歳未満の方であれば、誰でも加入できるようになっています。

個人型企業型を問わず、確定拠出年金では、公的年金制度と同じような性質を持つ(老齢年金のほかに、障害年金、遺族年金としての機能も併せ持つ)ため、税制面での優遇処置もこうじられています。

このように、国や企業に代わって、個人が運営する「私的年金」の重要性がクローズアップされ、バックアップ体制も整いつつあるのが、現状です。

5.「72の法則」

ここで、資産運用をする場合、覚えておくべき「72の法則」について、少し、みていきましょう。

「72の法則」とは、元金が何年で2倍になるか、2倍になるためには、年利何パーセントが必要かということが、ざっくりと計算できる法則のことです。

一般的に、資産運用を考える場合、単利ではなく複利で計算しますので、指数計算が必要になるため、詳細な数値を求めたい時には、関数電卓などの専用計算機が必要になりますが、この「72の法則」を知っていれば、簡単に計算することができます。

たとえば、年利2%であれば、72÷2=36となり、36年で元金が2倍になることがわかります。

ここで、少し「公的年金」について、みてみましょう。

たとえば、現在の国民年金保険料、約1.6万円を、毎月、40年間、積み立てたとします。

1.6万円×12カ月×40年=768万円

65歳から20年間、仮に、毎月5万円を受け取るとすると、

5万円×12カ月×20年=1200万円

30年間、毎月5万円を受け取るとすると、

5万円×12カ月×30年=1800万円となります。

つまり、20年間受け取った場合は156%(1.5倍)、30年間の場合では、234%(2.34倍)と、保険料として支払う金額の2倍を超えていきます。

ざっくり、30年間で2倍になったとすると、72÷30=2.4%で、年利2.4%で資金を運用してもらっていたことと、同じことになります。

もちろん、公的年金には、税金も投入されていますので、正確な年利が何%であるかを導き出そうとすると、もっと複雑な計算が必要になりますが、自助努力で年金作りをする場合、こういった視点を持つことが、必ず、必要になります。

つまり、これまでは、一般的にはあまり必要だと思われていなかった専門的な経済の知識(「金利」や「投資」についての知識)が、今後は、社会人としての「常識」となってくる時代に変わりつつあるといってもいいのではないでしょうか。

6.個人年金のメリットを確認しよう

ここまでで、老後資金を考える場合、ストックとしてではなく、フローとして考えるべきであることや、キャッシュフローを確保しておくことの重要性、または、キャッシュフローを確保するために、私的年金を作っておくことが大切であるということを、あらためて認識していただけたのではないでしょうか?

ここで、もう一度、「私的年金」である確定拠出年金と個人年金保険について、おさらいしてみましょう。

| 個人型確定拠出年金 | 個人年金保険 | ||

| 掛金について | 限度額 | 1号被保険者:年81.6万円(※国民年金基金と合算して) 2号被保険者:年14.4~27.6万円 3号被保険者:年27.6万円 |

保険会社による |

| 所得控除 の種類 |

小規模企業共済等掛金控除 | 個人年金保険料控除 | |

| 所得控除額 (所得税) |

全額 | 最大4万円(※平成24年度契約より) | |

| 所得控除額 (住民税 |

全額 | 最大2万8千円(※平成24年度契約より) | |

| 運用について | 誰が運用するか | 自身で運用する (運営管理機関が選定した運用商品) |

自身で運用しない(専門機関) |

| 運用益 | 非課税 | – | |

| 受取について | 時期 | 原則60歳になるまで引き出し不可 | 通常、55~70歳に受取開始 |

| 受取額 | 運用次第で増減 | 通常、申込時に年金受取額が確定 | |

| 税制優遇 | 年金の場合:公的年金等控除 一時金の場合:退職所得控除 |

なし | |

| 管理手数料 | あり | なし | |

| 途中解約・引出 | 原則できない | できる | |

確定拠出年金と個人年金保険の一番の違いは、自分で運用するか、専門機関が運用するかというところにあります。

つまり、私的年金として、自分で運用するものが「確定拠出年金」、生命保険会社の運用するものが「個人年金保険」ということになります。

また、運用のリスクがある代わりに、税制面で手厚い優遇措置がこうじられているものが、「確定拠出年金」、運用のリスクを個人で負わない代わりに、税制面での優遇措置があまりないものが、「個人年金保険」ということになります。

将来的なキャッシュフローとして年金を受け取ることを考えた場合、運用のリスクをとれるかどうか、また、あらかじめインフレ率などを見込んだ運用益を計算し、長期間にわたって安定した利益率を保持することができるかどうか、ご自身の力量を、しっかりと見極めることが、なによりも重要なポイントになるのではないでしょうか。

7.未来の自分に損させる!?

さきほどのキャッシュフローで考えると、個人年金保険を解約するということは、未来の水道の蛇口を、自らの手で壊してしまうことにも、たとえられるかと思われます。

つまり、将来の自分に対して、経済的な「痛手」を先送りする、負わせることになるということです。

なんだか、どこかで聞いたような話ですが、そうはいっても、人それぞれ、さまざまな事情によって、個人年金保険の保険料を支払うことが困難な場合もあるかと思われます。

その場合、次の4つの方法を、ぜひ、検討してみましょう。

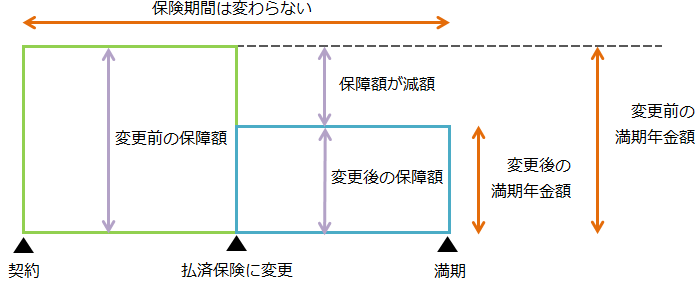

7.1保険料の支払いを中止して保障を続けるには?

保険料の支払いを中止して現在の保障を続けるには、「払済保険(払い済み保険)」にするという方法があります。

一度、「払済保険(払い済み保険)」として契約を変更してしまうと、元の契約にはもどせないことや、特約がなくなったり、保障金額が小さくるといったデメリットはありますが、主契約は失効することなく、また、変更以後、保険料は発生しません。

一時的に保険料の支払いが難しいのではなく、今後も継続して保険料の払い込みの見込みがたたない場合、「払済保険(払い済み保険)は有効な方法となります。

ただし、ご契約内容によっては、変更できない場合もあります。

●払い済み保険のイメージ図

7.2保険料の支払額を抑える

契約時の保険料の支払いが困難になった場合、保険料の支払額を抑える方法があります。

つまり、特約部分を解約して、主契約のみにする、あるいは、保険金額を減額するという方法です。

特約部分を解約したり、保険金額を減額することによって、それ以降の保険料の負担を軽くすることができます。

たとえば、将来受け取る年金金額を半分にすれば、支払う保険料も、現在の保険料の約半分にすることができます。

ただし、加入期間が短い場合など、ご契約内容によっては、減額できない場合もあります。

7.3個人保険を解約せずに、まとまったお金を用意する方法

一時的に、まとまった金額のお金が必要になったため、個人年金保険の解約を検討されている場合、契約者貸付(解約返戻金の一定範囲内で、貸し付け)を受けるという方法があります。

契約者貸付は、生命保険契約を利用して生命保険会社からお金を借りることができる制度で、銀行のローンよりも、比較的低い利率でお金を借りることができます。

返済期日についても、特に決められておらず、借りたお金は、その全額または一部をいつでも返済することができます。

契約者貸付は、生命保険契約者にとっては、とても便利な制度なのですが、いくつか注意点もあります。

注意1.返済期日は特にありませんが、お金を借りているあいだは、利息の支払い義務が発生します。

利息は複利で計算されますので、解約返戻金に対する貸し出し限度額(通常、解約返戻金の7~8割ていど)を超えてしまう場合があります。

その場合、保険会社から返済の案内が届き、提示された期日までに指定の金額を返済しなければ、契約は失効となります。

注意2.契約者貸付でお金を借りた状態で満期を迎えた場合、保険金から元金と利息が差し引かれて給付が行われます。

つまり、受け取る予定にしていた年金の金額よりも、減ってしまうということになります。

7.5一時的に保険料の支払いをストップする方法

一時的に保険料の支払いを中止するのであれば、自動振替貸付を利用するという方法があります。

自動振替貸付とは、解約返戻金の範囲内で、自動的に保険料を生命保険会社が立て替えを行い、契約を有効に継続させるという制度です。

払込猶予期間が経過した後に、保険料の払い込みが無い場合にも、自動的に立て替えが行われる場合があります。

払込猶予期間は、保険料の払込方法などによっても異なりますが、月払い保険料の場合、2ヵ月間と覚えておくといいでしょう。

つまり、翌々月の保険料の支払いまでは、猶予期間があるため、保険料の未払いが発生しても、保険契約の失効は免除されます。

ただし、ご契約の保険種類などによっては、自動振替貸付が適用されないことがあります。

その場合、払込猶予期間経過後に、保険契約は失効となります。

また、自動振替貸付にて、立て替えられた保険料には、所定の利息が複利で発生します。

「契約者貸付」と同様、未返済のまま満期を迎えたり、被保険者が死亡した場合、満期保険金から、元金と利息が差し引かれます。

また、「契約者貸付」と合わせた元金と利息の支払いが、解約返戻金を上回っていた場合、保険料の立て替えは行われず、この場合も、契約は失効となります。

自動振替貸付を希望しない場合には、自動振替貸付が行われた後でも、一定期間内に解約するか、あるいは、払済保険への変更手続きをとれば、自動振替貸付は無効(なかったもの)とされます。

いずれにしても、どうしようかと一人で頭を抱えずに、ご契約中の生命保険会社に、一度、相談されてみることをおすすめします。

8.まとめ

実は、私、今をさかのぼることウン十年、バブル華やかなりし頃に、個人年金保険を契約して、その後、2年ほどで解約してしまった、大バカものです。

今の20代や30代の人と話していると、「年金?私たちのときには、もらえないんでしょ?」「だいたい、そんな30年や40年後に生きてるかどうかも、わからないし」なんてことを、ちょくちょく耳にすることがあります。

そのたび、「あぁ、若いっていいなぁ」なんて思います。

この先、30年以上は稼ぎ続けるであろう彼ら彼女らには、今の時点では、年金なんてものは、まったくの無用の長物であり、そんなものに使うお金があるのなら、今使いたい!ということなのです。

今のことしか考えなくてもよいのは、若い人最大の特権です。

若さがあるので、いきあたりばったりでも、なんなく乗り切れてしまいます。

そこが、若さの素晴らしいところです。

でも、80歳になった時、30歳の自分に怒ってみたところで、なんの解決にもなりません。

そして、かなりの確率で、今の20代30代の人は、80歳を迎える日が、必ず、やってきます。

「いきあたりばったりで人生を謳歌しつつも、少しだけ、将来に備える準備もはじめていこうよ」

今、もしタイムマシーンがあるのなら、当時の自分に、そう進言しに行きたいです。

でも、まぁ、かなりの確率で、「なに、このオバサン、なにいってるのか、さっぱりわかんない」とスルーしていただろうとは思いますが・・・。