松葉 直隆

松葉 直隆大学卒業後、損保ジャパン日本興亜代理店の保険会社にて5年以上勤務し、年間100組以上のコンサルティングを行う。

その後、2016年6月より保険ブリッジの記事監修を務める。

あなたは、老後の生活に心配はありませんか?

今では老後の生活について、自分で備えなければならない時代となりました。

しかし「老後に備えたほうがいい」と言われても、具体的にどうしたら良いか不明ですよね。

実は、個人年金保険の仕組みを知り、老後の備えを準備する事で”とあるメリット”が得られるんです。

今回は皆さんが心配なく老後を迎えられるよう、そのメリットについて説明していきます。

- 年金受給の年齢は引き上がっており、もしかしたら75歳からになる可能性がある。

- 個人年金保険は、退職後から年金を貰うまでの老後資金に充てられる。

- 個人年金控除という制度を使い、節税することも可能。

- 民間の個人年金なら、いま多くの方からマニュライフ生命のこだわり個人年金が選ばれています。

- 契約後も相場や家計の状況に合わせてご契約内容を変更が可能。柔軟に資産を築くことができます。

| 「保険ブリッジ」読者が選んだ いま人気の保険相談サービスはこちら! | |

|---|---|

|

|

| 日本最大級の全国254店舗!店舗がない場合は訪問サービスで受付も可能! | 公式HP |

|

|

無料相談満足度約90%!今なら無料相談で人気商品プレゼント! | 公式HP |

|

|

|

| いいとこ取りオーダーメイド保険 今なら無料相談で仙台熟成牛タンがもらえる!! | 公式HP |

目次

年金受給は75歳から?年金制度の仕組み

まず最初は、日本の年金制度の仕組みをしっかりと理解していきましょう。

覚えておきたい保険用語

保険商品の事を知るためには、基本的な用語もしっかり理解しておく必要があります。

ここでご紹介する用語は、保険商品を理解する為の基本的な用語です。

保険の基本用語とその意味

ここでご紹介した用語は、基本中の基本です。

今後、色々な保険商品の事を検討するのであれば、押さえておきましょう。

年金の支給年齢は引き上げられる可能性大

年金制度には、公的年金と個人年金の2つの種類があります。

老後の保障を考えるには、まず公的年金から整理していく必要があります。

我が国の年金制度は、職業や会社によって下記のように保障の重さが変わってきています。

- 1階部分…国民年金

- 2階部分…厚生年金保険、共済年金

- 3階部分…厚生年金基金、確定給付企業年金、確定拠出年金、適格退職年金、共済組合の職域年金

今後、公的年金の1階部分と呼ばれる定額部分(国民年金)に関しては65歳からの支給になります。

2階部分の報酬比例部分に関しては、現在60歳から支給されていますが、段階的に65歳まで引き上げられることになります。

この年齢は、徐々に引き上げられる事になっています。

引き上げられる年齢は、70歳とも75歳とも言われています。

詳細な事はこれから決まっていくことになりますが、一度上がった年齢は下がる事はありません。

という事は、会社を定年した後に70歳か75歳になるまでは収入がないという事になるのです。

企業での定年年齢も徐々に上がってきています。

しかし、退職後の年金受取までの間に期間がある事には変わりはありません。

定年退職~年金受給までの生活を支える「個人年金」

受け取る保険金が積立金より高くなる?!

この「定年退職後から年金を貰えるまで」の生活資金を補うのが個人年金保険です。

最大のメリットは、銀行などに預けるより良い利率で、老後の生活資金を貯められるという点。

より確実に継続して、そして賢く貯蓄できる方法なんですね。

- 退職から年金の受給までの間の生活資金を準備する

- 公的年金での不測金額を備えておく

老後は必ず訪れます。その老後に向けて準備するのが、個人年金保険となります。

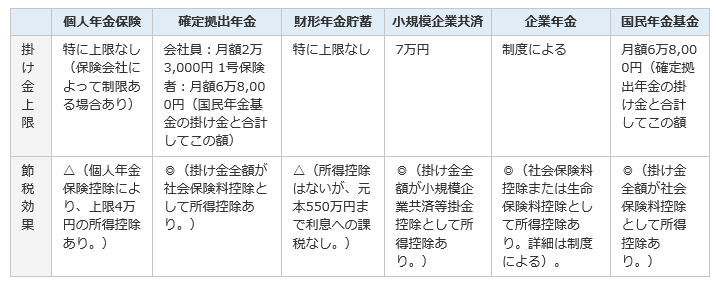

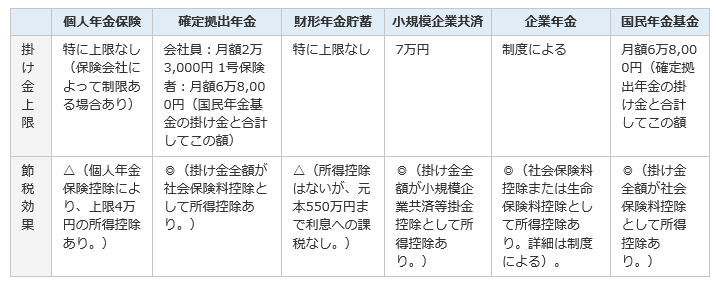

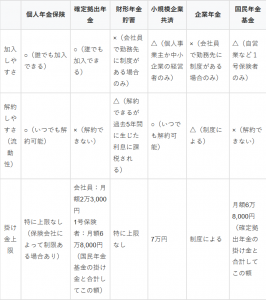

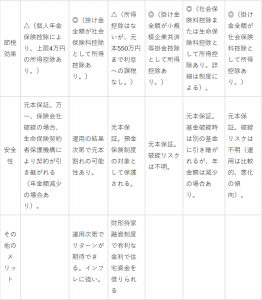

そのほかの老後資金を貯める方法

老後の資金を準備する方法には、いくつかの方法があります。

実際、個人年金商品という括りで、老後の資金を準備している人は減ってきていると言われています。

この様な複数の商品を組み合わせる事で、より老後を安心して安泰に過ごせる様になるんですね。

ここまでで、それだけ公的年金に期待ができないという事が分かったかと思います。

個人年金保険のおすすめ商品3選!

松葉 直隆

松葉 直隆

個人年金保険検討者

個人年金保険検討者

そこで、現在30代のうちから加入する人が急増している個人年金をおすすめします。

老後のために個人年金保険に興味はあるけれど、どの保険会社の商品にしたらいいのかお悩みの方。

そんなあなたに保険ブリッジ読者とスタッフが厳選した個人年金保険のおすすめの商品を紹介していきます!

それぞれ違うタイプの保険商品を紹介しますので、ご自分に合ったタイプの保険を探すようにしましょう。

マニュライフ生命「こだわり個人年金(外貨建)」

まず1つ目は、マニュライフ生命の「こだわり個人年金(外貨建)」という商品です。

現在の個人年金保険の商品の中では評判の良い保険商品です。

外貨建ての保険と言う事でリスクもありますが、積立利率に関しては為替レートに影響もされますので一概に良い悪いと言えない部分もあります。

ただ、他の保険と差別化するのであれば、契約後のライフステージの変化にも柔軟に対応でき、保険料の支払いを停止・再開が出来る事で、無理なく老後に備える事が出来ます。

保険料は日本円で支払いますが、保険金額(死亡給付金や年金額)は米ドルまたは豪ドルの2種類からの選択となります。

これは契約時に選択する事になり、また、受取時は日本円に換えて支払われますので、為替レートに注意するようにしましょう。

ソニー生命「変額個人年金保険」

2つ目は、ソニー生命の「変額個人年金保険」と言う商品です。

この商品は、投資信託などで運用を行う商品であり、8種類の中から自分で運用先を決めて運用する商品となります。

リスクを分散して運用が出来るのですが、あくまでも運用実績に基づき保険金額が決定するので、運用が上手くいけば基本年金額より多くの年金額が受け取れます。

ただし、運用が上手くいかなければ、基本年金額よりも少ない金額しか受け取れないというリスクがあります。

あくまでも投資と言う側面があるため、こういったリスクもあると言う事を理解したうえで選ぶのであれば保険料から見ても良い商品と言えるかもしれません。

ハイリスク・ハイリターンを求めるのであれば、この商品は良いと思いますが、そうでないのであればこの商品を選ぶのは止めましょう。

また、保険料は比較的安いので、リスク分散をしっかりするのであればこの商品を持っておくのも良いかもしれません。

住友生命「たのしみワンダフル」

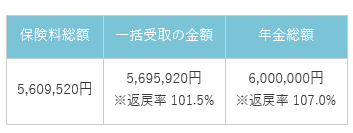

3つ目は、住友生命の「たのしみワンダフル」という商品です。

この保険は、オーソドックスな円建ての個人年金になりますので、外貨建てや変額保険などのリスクを恐れる方には良い保険となっています。

この保険の対抗商品と言われていたアフラックの「個人年金保険」が販売停止になった事で、円建ての保険の中では1番評判がいい商品といって良いと思います。

ただし、リスクが低いと言う事で積立利率等も外貨建てや変額保険と比べると低いのがデメリットです。

この保険の特徴は、保険料支払い期間を終了してから据え置き期間(5年)経過後に年金として保険金の受け取りが可能になります。

つまり、この5年を据え置く事で、支払った保険料以上の保険金を受け取る事が出来るという商品になっています。

また、一時金で受け取る場合と年金形式で受け取る場合で返戻率が異なり、年金形式で受け取る方が返戻率が高いという事も覚えておきましょう。

また、月々の保険料が15,000円以上となる場合は割引もありますので、利率がもう少し高くなる可能性もあります。

リスクが低く安心な商品と言えるので、出来るだけ積立利率・返戻率を高くする方法を見つけて、賢く積み立てるようにしましょう。

また、アフラックのように販売停止になる可能性もあるので、加入を考えているのであればその辺りの動向もしっかりと把握しておくようにしましょう。

3つのタイプの中でどれがおすすめか

松葉 直隆

松葉 直隆

外貨建て・変額・オーソドックスと3つのタイプの個人年金保険を紹介しましたが、実際にどの保険がおすすめなのかを解説していきます。

もちろん、それぞれメリットもデメリットもリスクもありますが、考え方は人それぞれ異なりますので、選ぶ商品も異なるでしょう。

リスクがあっても返戻率・積立利率の良い商品が良いと言う人も居れば、大切なお金だから確実に積み立てたいと言う方も居るでしょう。

保険を知っている立場から言うと、マニュライフ生命の「こだわり個人年金(外貨建)」に関しては、そこまでリスクの高い商品とは言えないので、ハッキリとお勧めできる商品と言えます。

外貨建て保険のリスクは、円安・円高という為替の影響を受けますが、変額保険と違い、投資と言う側面はありません。

そのため、受け取る時の為替レートをしっかりと把握さえしていれば、大きく損をする事も無く、円建てで積み立てるよりも多くの年金額を準備出来ます。

また、先ほども少し説明したように、契約後のライフステージの変化によって保険料の支払いが困難になった場合には、一時的に保険料の支払いを停止する事が可能。

再度保険料の払い込みが出来るようになった時に再開する事が出来るので、万が一大きな出費を伴う出来事があっても、解約をせずに置いておけるのです。

保険料の払い込みが少なくなるので保険金の受取額は変わる事になりますが、解約をするよりも無駄が無く、そして無理なく長期的に保険の継続が出来ると言うのも魅力の一つと言えるでしょう。

個人年金保険は、老後の生活資金のために自助努力をする若い世代である30代に注目を浴びている保険商品と言えます。

それぞれの商品の特徴をしっかりと理解して、自分に合った保険を選ぶようにしましょう。

⇛いま個人年金保険で大人気のマニュライフ生命「こだわり個人年金」。

定額個人年金vs変額個人年金…おすすめは?

では次に、個人年金保険の商品別のメリットとデメリットを見ていきましょう。

定額個人年金保険

定額型の個人年金保険とは、

一定期間コツコツと保険料を振り込んでいく事でお金を積立てていき、予め設定した年齢になると、年金として積み立てた金額を受け取れる保険商品。

契約をした際に、未来に受け取る年金の金額を決めているので、老後の計画が立てやすい特長があります。

自分の老後にどの程度の金額が欲しいかを整理出来ていると、安心できますよね。

- 予め決めているので、計画的かつ確実に老後資金を準備することが可能。

- 目標金額に向けて毎月支払う保険料を計算する事により、家計の負担を考えやすい。

- 将来受け取る金額を決めれているので、老後のプランが立てやすい。

- 年金の受取方法までを加入時に決めているので、受取り時の手間が少なくて済む。

- 途中解約をすると、元本割れを起こしてしまうリスクがある。

- 低金利のときに加入してしまうと、預貯金より金利が低くなり、積立金額の増え方に期待ができない。

- 年金受取までにインフレ(株価上昇)が起こると、年金の価値が下がってしまう。

変額個人年金保険(一時払いの場合)

変額個人年金保険とは、

はじめ(加入時)にまとまった金額(最低料金有)の保険料を支払い、そのお金を投資信託なので運用していく年金商品

です。

運用次第では、老後に貰える金額が増える期待があります。

しかしその反面、投資次第では年金額が予想よりも下回るリスクも持っている事になります。

定額に比べてインフレには強いのですが、株価や為替の変動には注意が必要です。

投資自体のリスク(結果のリスク)は契約者が追う事になりますので、自分自身で全てをまかないたいという人向きではないといえます。

- 運用の結果が良ければ、年金資金が想定以上に得られる。

- 購入時に販売手数料がかからない。

- 投資信託(約 3%の販売手数料が開始時に差し引かれてスタートになります)などよりは、有利に開始できる。

- 商品にもよるが年金開始前に死亡した場合は、死亡給付金または、積み立て金の多い方が支払われれる仕組みを導入している所が多く、支払保険料を下回らない。

- 最初にまとまった資金が必要。

- 受け取り金額は未知数。予測するしかない。

- 早期解約は、高い手数料を引かれて損をする場合がある。

個人年金保険で節税するマル秘テク

個人年金保険に加入するメリットは、受け取る時だけではありません。

年金を受け取るまでの間にも、節税効果を得る事ができます。その節税効果もぜひ、覚えておきましょう。

個人年金の受取期間は既にご理解いただいている通り、

60歳や65歳からの一定期間、又は一生涯の間に渡り年金が受け取れる仕組み

です。

- 月払い

- 年払い

- 一括払い

などがありますが、保険料を支払っている間には、節税方法があります。

生命保険に加入している方はご存知だと思いますが、生命保険には生命保険控除という制度があり、一定額が税金対象から控除されます。

個人年金も同様に、この制度を利用する事が出来ます。

この控除の仕組みですが、生命保険と個人年金控除の両方の控除を受ける事が出来ます。

ただし、注意する必要があるのは一括払いの場合です。

一括払いの場合は、一般の生命保険控除での支払となります。個人年金控除が受けれない事に注意が必要です。

また控除には上限金額がありますので、その点も合わせて注意しておきましょう。

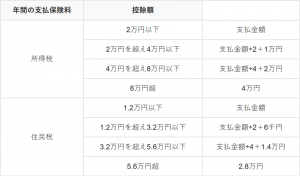

この様に、保険の控除額は定まっています。具体的な計算式を見てみましょう。

個人年金保険料が年6万円の場合

所得税

35,000円×税率20%=7,000円

住民税

28,000円×税率10%=2,800円

7,000円+2800円=9,800円軽減されます。

個人年金保険料が年12万円の場合

所得税

40,000円×税率20%=8,000円

住民税

28,000円×税率10%=2,800円

8,000円+2800円=10,800円軽減されます。

この様に節税額は決まっていますが、せっかくの制度ですので活用しない手はありません。

その範囲を最大限に活用する工夫が必要です。

1度に軽減される金額が小さいと思うかもしれませんが、これを継続して活用していれば、老後の年金を受け取るまでの金額はかなり大きな金額になります。

もしも、うっかりと申告していなかったという場合も問題ありません。

過去5年前までは申告が可能になっていますので、今一度、申告内容を見直してはいかがでしょうか?

【加入前に必読】個人年金の2つのデメリット

なんとも頼もしい個人年金ですが、基本的な注意事項があります。

こうした注意事項は、加入前におさえておきましょう。

デメリット①途中解約は損になる

個人年金保険は、途中で解約すると損をします。

解約すると解約返戻金が戻る仕組みとなっていますが、その金額は、解約までに支払った保険料の総額よりも下回ります。

加入してから3年目くらいまでなら、返戻率は低くなっているので注意をしておきましょう。

<個人年金保険の解約返戻金の例>

個人年金保険(10年確定年金)

被保険者:30歳男性

年金額:年60万円(受取開始年齢60歳)/年金支払期間10年(確定)

保険料:月額15,582円

この様に個人年金は、元を取るには何年もかかってしまいます。

デメリット②大きなリターンは期待できない

個人年金は、比較的利率が低く設定されています。

その為、大きくお金が増えていくものではないという事です。

なので投資性という点では、魅力が低い商品となります。

しかし、銀行などに預けるのと比べると利率は良いといえます。

個人年金保険の返戻率

上記の図と比較しても、その大幅なリターンを望むのが難しいという事が理解できると思います。

個人年金は、この様に大幅なリターンを期待できませんが、コツコツと積み立てる事で老後の蓄えをしていくという事です。

焦っても意味がありません。

老後は必ず来ますので、それまでの間に少しづつ準備をしていく事が大事なのです。

大きなリターンを期待するのではなく、確実な準備が必要になるんですね。

民間の個人年金なら、現在多くの方からマニュライフ生命のこだわり個人年金が選ばれています。

個人年金以外にも!老後の資金を貯める6つの方法

老後に備えるには、個人年金しか方法がないのでしょうか?

実は、そうではありません。既にご紹介した表を見直してみましょう。

図だけでは分かりにくい部分がありますので、少し補足していきましょう。

①個人年金保険

既にご紹介している個人年金保険ですが、改めて整理していきましょう。

個人年金保険とは、民間の生命保険会社が扱っている保険商品です。

種類は大きく分けて、個人年金保険と変額年金保険に分かれています。

この2つの違いは、

- 元本保証があるかどうか

- 所得控除があるかどうか

という点です。

個人年金保険は元本保証がありますので、安心してください。

税金対策として『個人年金保険料控除』が認められています。

所得税で最大4万円、住民税では最大2万8,000円の控除を受けることが出来ます。

注意しないといけないのは、振込保険料の上限額が低いということです。

個人年金保険は月額で1万円程度負担しているため、年間の上限まで控除を受けれることになります。

目安の計算となりますが、-年間所得が200万円の人の所得税は、10万2,500円になります。

個人年金保険料控除が4万円あった場合の計算は、所得税が9万8,500円になり、4,000円安くなります。

![]()

月払保険料1万円の個人年金保険に30年間加入し、受け取れる年金総額が432万円になる個人年金保険があったとします。

この保険の返戻率は120%です。

ですがこの30年間、所得控除によって所得税が毎年4,000円安くなります。

この様に、小さな金額かもしれませんが、塵も積もれば山となります。

毎年の事になりますので、長期的な視点で考えると無視できる金額ではありませんが、少しづつでもこうした積み重ねは大事にしたいものです。

②確定拠出年金

確定拠出年金とは、

企業が整備する年金制度に変って作られた制度

になります。

公的年金に上乗せをして支払うモノになります。2016年には法改正が行われました。

この改正により従来は加入できなかった公務員や専業主婦も加入が可能となり、誰もが加入できる制度が整ったと言われています。

確定拠出年金は、銀行や証券会社が窓口となっています。

加入を希望する場合には、これらの窓口から申し込むことになります。

運用方法としては、毎月支払うお金を掛け金として、各管理元となる会社が運用します。

運用によって生まれた(増えた)資金が、将来の年金の原資となるという事です。

最大の特徴といえるのは、増える事もあれば減ることもあるという事です。

運用には、元本保証があるものもあるので、商品を選ぶ事でリスクを回避することが出来ます。

個人年金保険は最大4万円の控除です。

確定拠出年金では、会社員の場合月額2万3,000円。

自営業の場合は、月額6万8,000円までの拠出額(掛け金)の総額がそのまま控除額になりますから、それぞれ27万6,000円、81万6,000の控除にもなります。

でも、この月額は高いというのが正直な所です。

その為、限度額最大まで負担できる家計は少ないかもしれません。

しかし月額1万円の支払いでも、確定拠出年金なら年間12万円がそのまま控除額になります。

高額な控除になりますが、全額を受けるには少しハードルが高いといえます。

③財形年金貯蓄

財形制度は歴史の古い制度です。正式には『勤労者財産形成速制度』という名称となります。

企業で勤めている人向けの貯蓄用に準備された仕組み

です。種類として、以下の3種類があります。

- 目的を限定しない「一般財形貯蓄」

- 住宅資金を貯めるための「財形住宅貯蓄」

- 老後資金を貯めるための「財形年金貯蓄」

財形の仕組みは、誰もが利用できるわけではありません。

この制度を導入している企業に勤務している場合のみ、利用出来るものです。

この制度を利用すると、給料から天引きされる為、確実に貯蓄ができる仕組みとなります。

![]()

財形年金貯蓄の場合、5年以上の期間積み立てを続けると、指定した年から5年以上にわたって、年金形式でお金が戻ってくる仕組みです。

この制度で貯まったお金は、550万円までなら利息が非課税になります。

普通預金は利息に20%の税金がかかってしまいますが、これらが引かれずに済むのです。

この仕組みがある事で、意識せずお金を貯蓄する事が出来る様になります。

また財形を利用している場合は、「財形持家融資制度」という住宅資金を借りられる融資を利用することができます。

財形貯蓄の残高の10倍、最高4,000万円まで借りることができるだけではなく、金利は0.97%と一般の住宅ローンなどと比較しても断然に低金利なためお得です。

④小規模企業共済

小規模企業共済とは、

個人事業主と小規模な企業の経営者向けの制度

です。

お金を足りないことで事業をやめたり、役員が退任した際の退職金のための制度だと考えて下さい。

この制度は「独立行政法人中小企業基盤整備機構」という組織によって維持、運営されています。

厳密的に言えば、こうした方々には定年という概念はないので、年金という考え方も存在していません。

しかし、老後は誰にでもあります。

なので「小規模企業共済」で、個人事業主や経営者の退職後の生活資金を準備する事になります。

掛け金は安価で、1,000円~7万円の範囲で掛けることが可能。

企業の状態により、掛け金を自由に設定する事ができます。

そしてこの額は、全額「小規模企業共済等掛金控除」という項目でとして所得控除にすることができる様になっています。

⑤国民年金基金

国民年金基金は、

自営業の人が国民年金に上乗せするための制度

です。自営業の方は、厚生年金を支払っていません。

その為、会社で勤めている人に比べて公的な年金額が少なくなります。

この救済処置という制度だと理解して頂ければと思います。

口数単位で掛け金を支払う事で、多くの口数をかければかけただけ、老後の資金を積み立てる事ができます。

かけている金額は、国民年金の保障と同様に所得控除になります。

保険料は年齢条件などにより限度額が決まっています。

そして、途中解約ができない事も特徴の1つです。

こうする事で、老後のたくわえを確実に行える仕組みを作っています。

⑥企業年金(厚生年金基金など)

自営業の人(=国民年金だけに加入している人)が年金の上乗せをするために国民年基金があるように、

会社員が年金を上乗せするための制度

が企業年金になります。

企業年金と呼ばれているので、企業にこの制度がないと加入する事は出来ません。

以前は、多くの会社が従業員の福利厚生の向上として導入していた制度です。

しかし、経営負担が多い事もあり、徐々に導入件数は横ばいとなっているのが現状です。

企業独自の制度になるので、税金の控除などの施策はありませんが、多くの会社は積立金額の数%の割合で補助をしてくれる制度を設けています。

その為、最終的には積み立てた金額よりも受取金額が多くなります。

まとめ

いかがでしたでしょうか?

本文中にもご紹介しましたが、「年金はもらえるのが当たり前」と言っていた時代は終わりました。

実際に皆様が年金を受け取る年齢は、60歳から65歳、そして今なら70歳ともいわれています’。

そのため、仕事を退職してから年金受給を受けるまでの数年間のために、老後の準備を十二分に行う必要性が出てきています。

民間の個人年金を受け取るまでの期間にも、タイムラグがあるので注意して下さいね。

今からの準備、今からの備え。決して、遅くはありません。

早ければ早い方が準備できる金額は大きくなりますが、今一度、自分自身のために老後の生活を考えてみて下さい。

今は、複数のよい商品が展開されています。その中に、ご自身の納得できるプランがきっとあるはずです。

くれぐれも、あの時に…と思うことなく、納得が出来る準備をして頂きたいと思います。

| 「保険ブリッジ」読者が選んだ いま人気の保険相談サービスはこちら! | |

|---|---|

|

|

| 日本最大級の全国254店舗!店舗がない場合は訪問サービスで受付も可能! | 公式HP |

|

|

無料相談満足度約90%!今なら無料相談で人気商品プレゼント! | 公式HP |

|

|

|

| いいとこ取りオーダーメイド保険 今なら無料相談で仙台熟成牛タンがもらえる!! | 公式HP |