松葉 直隆

大学卒業後、損保ジャパン日本興亜代理店の保険会社にて5年以上勤務し、年間100組以上のコンサルティングを行う。

その後、2016年6月より保険のドリルをはじめとする保険媒体の記事監修を務める。

松葉 直隆

大学卒業後、損保ジャパン日本興亜代理店の保険会社にて5年以上勤務し、年間100組以上のコンサルティングを行う。

その後、2016年6月より保険のドリルをはじめとする保険媒体の記事監修を務める。 保険検討者

保険検討者

保険検討者

保険検討者

松葉 直隆

松葉 直隆

生命保険加入者

生命保険加入者

- 保険会社は大きく分けて3種類ある。

- 保険に加入する前に、保険会社の格付情報を知ろう。

- ソルベンシーマージン比率も参考に!

- 保険の新規加入や見直しを検討するなら、相談員の約97%が国家資格であるFPの資格を所持している「ほけんのぜんぶ」で無料で相談することをおすすめします。

\1分で完了/

目次

おすすめの保険会社を3社ご紹介!

さっそくですが、まずはおすすめの保険会社はどこなのかをずばり紹介致します。

- オリックス生命保険株式会社

- ソニー生命保険株式会社

- マニュライフ生命保険株式会社

3社の保険会社をピックアップして紹介しますが、それぞれの会社で商品の特徴も違いますので、おすすめできる商品も異なってきます。

ここからは、それぞれの保険会社がどのような特徴の商品を販売しているのか?と言うところを解説していきます。

└オリックス生命保険株式会社

まず、オリックス生命保険です。

特徴

保険検討者

保険検討者

松葉 直隆

松葉 直隆

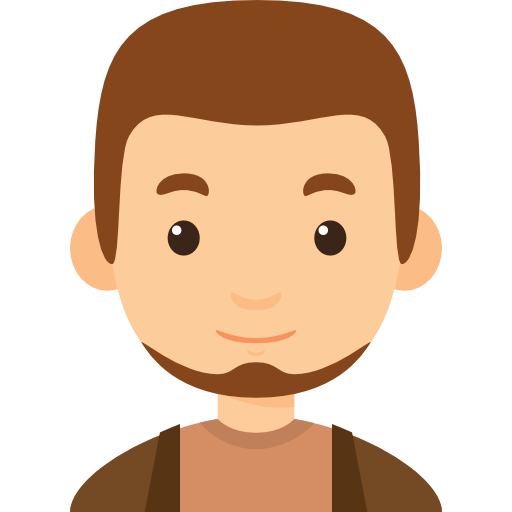

主力商品は、医療保険「新CURE(キュア)」・がん保険「Believe(ビリーブ)」・終身死亡保険「RISE(ライズ)」の3種類と言って良いでしょう。

これら商品と保険会社の特筆すべき特徴は以下の3点です。

- 医療保険・がん保険・終身死亡保険の各分野で他社の商品と比べても評価が高い商品

- 保険会社としては「顧客満足ランキング」でも業界平均ラインよりも上位に位置

- ソルベンシーマージン比率▼も比較的後発の生命保険会社ということもあり、1566.6%と安心な数字を持っている

松葉 直隆

松葉 直隆

おすすめ商品

医療保険「新CURE(キュア)」・「新CURE(キュア)レディー」

保障内容

保障内容は一般的な医療保険と言える、入院・手術の保障を主契約として、先進医療や三大疾病(がん・脳卒中・急性心筋梗塞)への備えは特約で備えることが出来ます。特約も含めて、シンプルでわかりやすい内容となっています。

保険料

- 30歳男性の場合1,531円~

- 30歳女性の場合1,683円~

松葉 直隆

松葉 直隆

└ソニー生命保険株式会社

ソニー生命は、コンサルティング営業をすることで有名な会社ですが、コンサルティングをすることで、顧客に合った保険を提案してくれるので、無駄な保険料を払う可能性が低くなります。

特徴

コンサルティングをしてもらうことでどのようなことが分かるのですか?

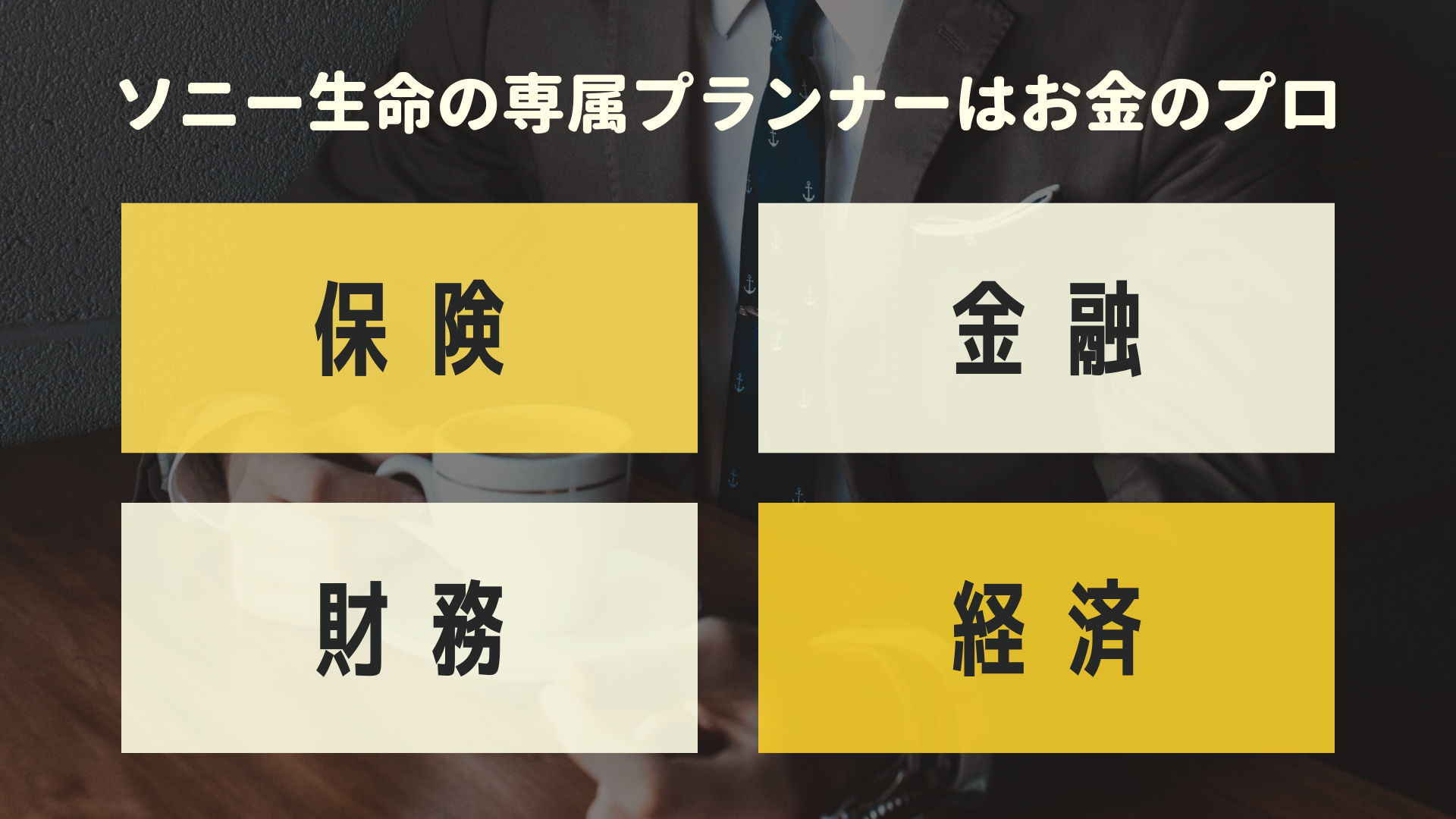

ソニー生命のライフプランナーによるコンサルティングにより、以下のようなことが分かるようになります。

- 自分のライフプランを作成する

- 現状どのような保険が必要なのか

- これからどのような保険が必要なのか

- 保険の見直しをするタイミングなど

ソニー生命の営業の方はライフプランナーと呼ばれ、自社基準の高い水準をクリアしたプロ集団です。

また、顧客満足ランキングでは、プルデンシャル生命に次ぐ2位と言う高評価を受け、ソルベンシーマージン比率▼も2624.3%と安心な数字を持っています。

松葉 直隆

松葉 直隆

おすすめ商品

ソニー生命の学資保険

保障内容

子供の中学・高校・大学の進学費用に備えるために、3つのプランがあります。

- Ⅰ型:中学・高校・大学と進学時に給付金を受け取れる(中学進学時30万円・高校進学時30万円・大学進学時100万円)

- Ⅱ型:大学進学時に給付金を受け取れる(大学進学時100万円)

- Ⅲ型:大学進学後の4年間に1年ずつ給付金を受け取れる(大学進学後22歳まで、40万円を5回)

それぞれの必要に応じた選択が出来るようになっています。

保険料

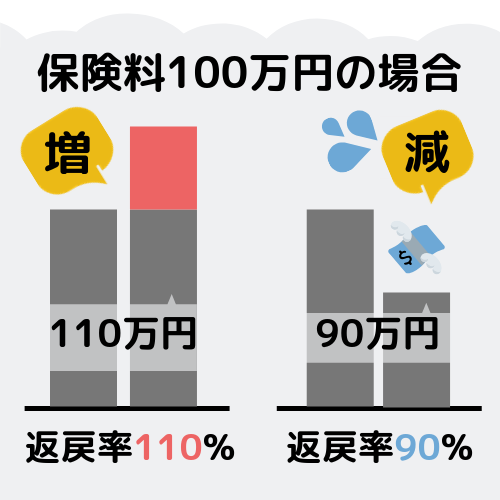

- Ⅰ型の場合(18歳満期):30歳男性・お子さんが0歳の場合(10年間の支払い)13,110円(返戻率101.7%)

- Ⅱ型の場合(18歳満期):30歳男性・お子さんが0歳の場合(10年間の支払い)7,950円(返戻率104.8%)

- Ⅲ型の場合(22歳満期):30歳男性・お子さんが0歳の場合(10年間の支払い)15,540円(返戻率107.2%)

松葉 直隆

松葉 直隆

スポンサーリンク

\人気学資保険資料請求は1分で完了/

└マニュライフ生命保険株式会社

マニュライフ生命は外資系の生命会社と言う事で、外貨建て保険を主力としている保険会社です。

特徴

マニュライフ生命の主力商品は以下の3商品になります。

- 個人年金保険

- 終身保険

- 収入保障保険

個人年金保険や終身保険では外貨建て保険に力を入れていることで、その返戻率の高さも人気の一つと言って良いでしょう。

保険検討者

保険検討者

また、顧客満足ランキングではオリックス生命と同スコアの数字となります。

ソルベンシーマージン比率▼だけを見ると841.9%と少し低い数字ではありますが、今すぐ破綻するという数字でも有りません。

おすすめ商品

こだわり終身保険v2(低解約返戻金型)

保障内容

マニュライフ生命には外貨建ての終身保険もありますが、この「こだわり終身v2」は日本円で保険料を支払う一般的な終身保険となっています。

マニュライフ生命の外貨建ての終身保険と日本円で払い込む終身保険、どちらを選ぶべき?

返戻率を求めるのであれば、外貨建ての商品を選択すべきです。

保険検討者

保険検討者

松葉 直隆

松葉 直隆

保障内容は至って簡単で、死亡に対する保障となっています。

また、がん・急性心筋梗塞・脳卒中になった場合に保険料払込免除も特則として用意されている点も魅力です。

保険料

- 30歳男性の場合6,180円~(終身払いの場合)

- 30歳女性の場合5,710円~(終身払いの場合)

上記の保険料は最安値の終身払い・非喫煙者としていますので、貯蓄を目的とする場合や喫煙者の方は、保険料が異なります。

保険料払込期間を20年にするなどすれば返戻率も上がりますが月々の保険料も1万円を超えていきます。

└その他のおすすめ保険会社

紹介してきたオリックス生命、ソニー生命、オリックス生命のほかにも、いくつかのおすすめの保険会社があります。

- メディケア生命

- SBI生命

松葉 直隆

松葉 直隆

保険検討者

保険検討者

また、収入保障保険では損保ジャパン日本興亜ひまわり生命の「家族のお守り」という商品も、保障内容の割に保険料が安く、人気の商品となっています。

おすすめの保険会社を紹介しましたが、保険会社にも特徴や強み弱みもありますので、商品によってはおすすめできない保険会社もあります。

保険会社を選ぶポイントは、もちろん商品だと思いますが、顧客満足度のランキングやソルベンシーマージン比率▼と言うところもしっかりと見て、保険を選ぶようにしていきましょう。

松葉 直隆

松葉 直隆

たとえば、当メディアでも一番人気の代理店「ほけんのぜんぶ」は訪問型の代理店で、あなたの都合の良い場所や時間にプロが足を運んでくれる優れもの。

保険加入検討者

保険加入検討者

保険加入検討者

保険加入検討者

無料の保険相談代理店の相談員は、FP(ファイナンシャルプランナー)という国家資格所持者が多数おり、頼りになる存在です。

以下6つの項目に長けたプロを指します。

松葉 直隆

松葉 直隆

普段よく行くショッピングモールや駅の近くを通る機会が多い方には、店舗型の無料相談代理店もおすすめです。

訪問・店舗型のメリット、デメリットや数ある代理店の特徴が知りたい方はこちら▼をご覧ください。

正しい保険会社を選ぶポイント!

一般的に、私たちは、生活するうえでのさまざまリスクを想定し、万一のことが起こった際の経済的なダメージを少しでも軽減するために保険商品を利用し、契約します。

そのため、生命保険会社が破綻するとそのダメージは計り知れないものとなります。

保険検討者

保険検討者

松葉 直隆

松葉 直隆

保険商品の選択時には、保障の内容をよく吟味することもももちろん大切です。しかし、それと合わせて加入を予定している保険会社の格付け▼や、ソルベンシーマージン比率▼も確認も確認しておきましょう。

格付け▼や、ソルベンシーマージン比率▼は随時更新されているものですから、最新のものであるかどうかといったところもチェックするようにしましょう。

保険会社の格付けとは

一般的に、生命保険会社は、「保険業法」という法律に基づいて運営されています。

保険会社は「保険業法」に基づいて運営されていて、金融庁から経営状態などについて毎月、厳しいチェックを受けています。

- 米国…スタンダード&プアーズ(S&P)やムーディーズなど

- 日本国内…日本格付研究所(JCR)、格付投資情報センター(R&I)など

格付け会社は、各生命保険会社の財務力を分かりやすく指標として示し、定期的に発表しています。

松葉 直隆

松葉 直隆

BBB以上のスコアがあれば、財務力が高標準と判断されます。

格付けスコア一覧表

安定的とされるスコア

AAA 保険契約債務を履行する能力は極めて強い AA 保険契約債務を履行する能力は非常に強い A 保険契約債務を履行する能力は強いが、事業環境が悪化した場合、その影響をやや受けやすい BBB 保険契約債務を履行する能力は良好だが、事業環境が悪化した場合、その影響をやや受けやすい 投機的とされるスコア

BB 保険契約債務を履行する能力は限界的であり、事業環境が悪化した場合、債務を履行する能力が不十分となる可能性がある B 保険契約債務を履行する能力は弱く、事業環境が悪化した場合、債務を履行する能力が損なわれる可能性が高い CCC 保険契約債務を履行する能力は非常に弱く、債務の履行は良好な事業環境に依存している CC 保険契約債務を履行する能力は極めて弱い。債務をすべては履行できない可能性が高い さらに、格付けスコアはAAA(トリブルエー)やAA(ダブルエー)などのスコアの中でもそれぞれに+(プラス)と-(マイナス)を付加して、より詳細な区別が実施されています。

保険会社の格付けランキング

格付投資情報センター(R&I)からの発表によりますと、生命保険会社はおおよそ次のように格付けされています。

AAA AAA+ 該当なし AAA AAA- AA AA+ 東京海上日動あんしん生命保険株式会社 AA 日本生命保険相互会社 ソニー生命保険株式会社 損保ジャパン日本興亜ひまわり生命保険株式会社 三井住友海上あいおい生命保険株式会社 三井住友海上プライマリー生命保険株式会社 AA- 明治安田生命保険相互会社 三井生命保険株式会社 株式会社かんぽ生命保険 富国生命保険相互会社 アフラック生命保険株式会社 ジブラルタ生命保険株式会社 プルデンシャル ジブラルタ ファイナンシャル生命保険株式会社 大同生命保険株式会社 太陽生命保険株式会社 T&Dフィナンシャル生命保険株式会社 A A+ 第一生命保険株式会社 住友生命保険相互会社 第一フロンティア生命保険株式会社 メディケア生命保険株式会社 オリックス生命保険株式会社 A A- BBB BBB+ 該当なし BBB BBB- BB BB+ BB 朝日生命保険相互会社 BB- AAAとBBBに該当する生命保険会社はなく、主要な保険会社でBBにランクされているのは、1社のみという結果となっています。

格付けを実施していない生命保険会社もあります。

また、格付けの他にも保険会社の支払能力を見るための指標としてソルベンシーマージン比率が使用されます。

松葉 直隆

松葉 直隆

ソルベンシーマージンの概要と比率、ランキング

ソルベンシー(solvency)とは、日本語で財務健全性と訳されています。

「債務超過にならない状態」を指し、債務履行能力のことを意味しています。

また、通常は、マージンと組み合わされ、「ソルベンシーマージン(solvency margin)」として、使用されています。

松葉 直隆

松葉 直隆

通常、生命保険会社は将来的な保険金などの支払いに備えて「責任準備金」を積み立てています。

この「責任準備金」の中から、保険金や解約返戻金、給付金などが支払われます。

しかし、想定外の事態のために、対応することができなくなる可能性もあります。

保険検討者

保険検討者

松葉 直隆

松葉 直隆

保険会社には、通常の予測を超えて発生するリスクに対しても対応することができる財務状態であることが求められています。

私たちを取り巻く自然環境や社会経済が激変した時であっても、生命保険会社が「支払い余力」を有していれば、滞りなく保険金の支払いを履行することができます。

ソルベンシーマージン比率とは

生命保険会社には、ソルベンシーマージン比率を「保険業法第130条」に則って算出したものを決算の際に発表することが義務づけられています。

ソルベンシーマージン比率の具体的は計算式は、次のようになります。

ソルベンシーマージン比率=【ソルベンシーマージン(資本金・準備金など)合計/通常の予測を超えるリスク×0.5】×100

【ソルベンシーマージン】には、生命保険会社の資本金に加え、危険準備金、価格変動準備金、貸倒引当金などが含まれます。

通常の予測を超えるリスクとは

- 保険リスク(大災害や疾病の流行などによる保険金の支払いが急増するようなリスク)

- 予定利率リスク(運用環境の悪化により資産運用における利回りが予定利率を下回るリスク)

- 資産運用リスク(株価暴落や為替相場の激変などにより、資産価値が大幅に下落するリスク および貸付先企業の倒産などにより貸倒れが急増するリスク)

- 経営管理リスク(従業員の大規模離職や信用問題などの経営に関するリスク)など

ソルベンシーマージンの合計とリスクの合計の割合が同じであった場合*では、ソルベンシーマージン比率は200%になります。*(1対1の場合)

松葉 直隆

松葉 直隆

また、200%を下回る場合には、業務改善計画書の提出といった経営を回復させるための措置が金融監督庁により取られます。

ソルベンシーマージン比率のボーダーラインについては公式には発表されていませんが、金融庁からは「ソルベンシーマージン比率は500%以上が妥当である」との見解が示されています(金融庁:ソルベンシー・マージン比率の算出基準等に関する検討チーム 第3回 議事要旨 平成18年12月)。

ソルベンシーマージンは高いほうがいい?

松葉 直隆

松葉 直隆

たとえば、設立間もない生命保険会社であれば、保険金の支払い実績があまりないため、ソルベンシーマージン比率が1000%以上になることもあります。

契約件数が少ない場合や、特定の分野に特化した保険契約が多い場合にも、保有しているリスクが少なくなるため、ソルベンシーマージン比率は、高くなる傾向にあります。

そういった理由以外で高くなる場合とは、保障内容に見合わない保険料である場合*や、保険金の支払いが何らかの理由により抑制されている場合です。

保障される内容に対して保険料が高すぎたり、保険金として設定されている金額に対して保険料が低すぎる場合

松葉 直隆

松葉 直隆

保険会社のソルベンシーマージン比率ランキング

2018年度3月の決算にて発表されたソルベンシー・マージン比率のランキングを表に致しました。

クリックをして表示して下さい。

ネオファースト生命保険株式会社 5250.4% みどり生命保険株式会社 4602.2% メディケア生命保険株式会社 3191.1% ソニー生命保険株式会社 2624.3% ライフネット生命保険株式会社 2455.8% 東京海上日動あんしん生命保険株式会社 2348.1% 三井住友海上あいおい生命保険株式会社 1726.7% アクサダイレクト生命保険株式会社 1723.2% ソニーライフ・エイゴン生命保険株式会社 1626.1% オリックス生命保険株式会社 1566.6% 損保ジャパン日本興亜ひまわり生命保険株式会社 1513.1% クレディ・アグリコル生命保険株式会社 1393.4% T&Dフィナンシャル生命保険株式会社 1258.3% チューリッヒ・ライフ・インシュアランス・カンパニー・リミテッド 1233.9% 大同生命保険株式会社 1206.2% SBI生命保険株式会社 1172.2% 株式会社かんぽ生命保険 1131.8% FWD富士生命保険株式会社 1109.9% 富国生命保険相互会社 1081.2% 三井生命保険株式会社 1068.7% アフラック生命保険株式会社 1030.0% 三井住友海上プライマリー生命保険株式会社 992.9% 明治安田生命保険相互会社 990.2% 日本生命保険相互会社 968.0% フコクしんらい生命保険株式会社 947.2% マスミューチュアル生命保険株式会社 937.9% ジブラルタ生命保険株式会社 889.1% メットライフ生命保険株式会社 883.6% 第一生命保険株式会社 881.8% 住友生命保険相互会社 881.7% マニュライフ生命保険株式会社 841.9% 太陽生命保険株式会社 835.1% プルデンシャル ジブラルタ ファイナンシャル生命保 険株式会社 829.7% プルデンシャル生命保険株式会社 822.1% 朝日生命保険相互会社 815.4% 楽天生命保険株式会社 799.5% アクサ生命保険株式会社 780.9% エヌエヌ生命保険株式会社 779.6% 第一フロンティア生命保険株式会社 574.5%

生命保険会社の顧客満足度ランキング

生命保険会社へ加入している方の実際の満足度はどうでしょうか。

顧客満足度の高い生命保険会社のランキングも見ていきましょう。

松葉 直隆

松葉 直隆

JDパワー*が年に1回、直近の1年以内に生命保険を新規契約あるいは更新手続きを行った顧客を対象に、保険会社に対する満足度や各種活動実態を明らかにする調査を行っています。

米国を拠点としたコンサルティング会社で、CS(顧客満足度)調査の専門機関

顧客満足度の測定に当たっては、総合満足度に対する影響度が大きい順に、以下の4つのファクターに分けます。

- 「顧客対応」(34%)

- 「手続・書類」(28%)

- 「支払い保険料」(20%)

- 「商品提供」(18%)

(カッコ内は影響度)

さらに、これらのファクターの複数の詳細項目に対する評価をもとに、顧客の総合的な満足度(1000点満点)が算出されています。

JDパワーが行った顧客満足度ランキングの対象となった保険会社数は25社となります。

| 第1位 プルデンシャル生命保険株式会社 | 671ポイント |

| 第2位 ソニー生命保険株式会社 | 663ポイント |

| 第3位 ライフネット生命 | 648ポイント |

| 第3位 東京海上日動あんしん生命保険株式会社 | 648ポイント |

| 第5位 メットライフ生命保険株式会社 | 646ポイント |

| 第6位(同率) ジブラルタ生命保険株式会社 | 640ポイント |

| 第6位(同率)メディケア生命保険株式会社 | 640ポイント |

実施期間:2017 年 12 月 調査方法:インターネット調査 回答者数:10,016 人

保険会社の種類を知ろう【漢字・カタカナ・ひらがな生保】

いま現在日本国内で営業している生命保険会社の数はなんと40数社にものぼります。

保険検討者

保険検討者

松葉 直隆

松葉 直隆

保険は、商品について理解を深めることも大切ですが、加入を検討されていたり、すでご加入している商品を取り扱っている保険会社がどういった会社であるのかを理解しておくことも、保険商品を選ぶうえでとても役に立ちます。

少しづつ理解を深めていきましょう。

松葉 直隆

松葉 直隆

漢字生保(国内系生命保険会社)

漢字生保とはどういった保険会社のことをいうのですか?

漢字生保とは、国内系の生命保険会社を指し、社名に漢字が使われているためこのように呼ばれています。

日本生命

第一生命

明治安田生命…

漢字生保の特徴として、生保レディが活躍していることも挙げられます。

実績などが豊富で、日本国内に経営基盤があるため、年配の方にもおすすめできます。

カタカナ生保(外資系生命保険会社)

では、カタカナ生保とは具体的にどの保険会社のことを指しますか?

外資系生命保険会社のことを指し、社名にカタカナが使われているためこう呼ばれています。

アクサ生命

メットライフ生命

アフラック生命…

外国の企業が資本金を出資し、日本国内に会社を設立しているのが一般的です。

母体企業が世界規模で運営されていることがほとんどなため、グローバル企業という経営スタイルです。

- テレビ等各メディアを利用した宣伝活動が盛んに行なわれている

- 従来からの対面販売ではなく、インターネットでの通信販売といった新しい販売スタイルがとられている

- 実店舗を持つことなくインターネットのみで営業している

松葉 直隆

松葉 直隆

保険検討者

保険検討者

ひらがな生保(損害保険系生命保険会社)

ひらがな生保とはどういった保険会社を指しますか?

ひらがな生保とは、おもに損害保険会社が経営母体で運営されている生命保険会社を指し、社名の中にひらがなが含まれています。

ひまわり生命(損保ジャパン日本興亜ひまわり生命保険株式会社)

あんしん生命(東京海上日動あんしん生命保険株式会社)

あいおい生命(三井住友海上あいおい生命保険株式会社)…

ほか、ひらがな生保には以下のような特徴が挙げられます。

- 従来より国内で営業している損害保険会社が母体であるため、漢字生保と同様に、実績、ノウハウともに豊富であり、規模の大きな会社が多い

- 従来のような一家の稼ぎ手の方の万が一に備えるために加入する死亡保障を確保するといった死亡保障重視の保険商品ではなく、契約者のケガや病気などによる入院、収入が途絶えるというリスクに対する保障をする、いわゆる第三分野と呼ばれている医療保険やガン保険などの分野を得意とする

松葉 直隆

松葉 直隆

かんぽ生命、共済

かんぽ生命とは

松葉 直隆

松葉 直隆

2005年(平成17年)の民営化により、あらたに「株式会社かんぽ生命」として、2007年(平成19年)に発足しました。

民営化され金融庁が監督官庁になりました。

株式も一般公開され、現在は生命保険会社として運営されているのです。

国家的な経済危機が起きない限り、かんぽ生命も破綻しないといった盤石の経営基盤を誇っています。

そんなかんぽ生命は加入者件数でも日本生命に次ぎ第二位です。

保険検討者

保険検討者

販売スタイルは、全国津々浦々を網羅している郵便局の窓口を中心とした対面販売が主流となっています。

共済とは

共済とは一体どのようなものなのですか?

「共済制度を行っている組織」を指す場合と、企業や労働組合、地方自治体の中で行われている「生活保障のための助け合いの制度」を指す場合の2種類があります。

一般的によく知られている共済としては以下の名前が挙げられます。

一度は目や耳にしたことがあるのではないでしょうか。

- 都道府県民共済

- 全労済

- CO・OP共済

- JA共済

保険検討者

保険検討者

松葉 直隆

松葉 直隆

原則、共済の保険商品は組合員とその家族が利用可能。

また、取扱っている保険商品も通常の生命保険会社と比べても遜色がなく、保険料もより安価であるため、全世代に根強い人気を博しています。

共済保険に加入する際いちど組合員にならねばならないとのことですが、結構お金がかかるのですか?

1口200円~1,000円と加入先の共済により変化しますので各自確認をする必要があります。保険会社が破綻したらどうなるの?Q&A集

保険検討者

保険検討者

生命保険会社は監督官庁によって2重3重にも厳しいチェックを受けています。

仮にどこかの保険会社が破綻しても、全体で対応できるようセーフティーネットが設けられています。

松葉 直隆

松葉 直隆

生命保険契約者保護機構とは

生命保険契約者保護機構とは一体どのようなものなのですか?

日本で営む全ての生命保険会社が会員となり、毎年、負担金を拠出し合って運用されています。

万が一破綻した保険会社があった場合に、プールされた負担金から援助し、保険契約者の保護、すなわち保険契約の継続が実行されます。

松葉 直隆

松葉 直隆

保険契約者の保護すなわち保険契約の継続を図る仕組みは、救済会社が現れるか否かによって次の2つに分かれています。

●救済会社が現れた場合

破綻した生命保険会社の保険契約を引き継ぐ保険会社のことを救済保険会社と言います。

「救済保険会社」は、破綻した保険会社より会社の合併や保険契約の移転などを行い、保険契約の継続をします。

「生命保険契約者保護機構」からは、破綻した生命保険会社から救済保険会社への移転が完了するまでの段階で保険金の支払いが滞ったケースなどにおいて、必要に応じた資金援助が行われます。

また、移転や合併時の業務は大掛かりなものになることが予測されるため、必要に応じて救済保険会社に対しても資金提供が行われます。

このように、救済保険会社が現れた場合には、「生命保険契約者保護機構」は主に資金を提供する役割を担います。

●救済保険会社が現れなかった場合

ではもしも救済保険会社が出てこなかった場合は一体どうなってしまうのでしょうか?

承継保険会社が救済する、あるいは生命保険契約者保護機構が引き受けるかのいずれかになります。

詳しく見ていきます。

1.「承継保険会社(生命保険保護機構が設立する子会社)」が救済する

「生命保険契約者保護機構」が子会社として「承継保険会社」を設立します。

破綻した生命保険契約の受け皿として承継保険会社が設立され、保険契約の継続を実行します。

承継保険会社は、今後の保険料の受け取りや資産運用・保険契約の承継以降の保険金の支払いを行います。

また、保険契約の引き受けと並行して、救済保険会社を引き続き探します。

2.「生命保険契約者保護機構」が引き受ける

「承継保険会社」を設立せずに、破綻した生命保険会社の保険契約を生命保険保護機構が引き受けるケースです。

この場合も「承継保険会社」と同様に、保険契約の管理が行われます。

契約はどうなる?

保険検討者

保険検討者

松葉 直隆

松葉 直隆

保険会社が破綻してしまった場合の注意事項を教えて下さい。

保険会社が万一破綻した場合に注意あるいは留意すべき点は以下のとおりです。

- 責任準備金や予定利率が見直されるため、保険の契約時に内容がそのまま引き継がれません。

- 予定利率の高い時期に契約した保険の契約ほど、保険金額の減少幅は必然的に大きくなります。

- 保険金の金額は減額されることになりますが、仮に破綻後も保険契約を継続することを希望する場合には、保険料を継続して払い込まねばならず、その際に保険料の減額は行われません。

- 通常、破綻後に保険契約の移転が完了するまでのあいだに解約することはできません。

保険契約の移転が完了後に解約する場合には早期解約の対象となり、契約条件が変更された後の解約返戻金から一定の割合が差し引かれる場合もあります。

松葉 直隆

松葉 直隆

責任準備金とは

生命保険会社が破綻した場合であっても保険契約は継続されますが、契約時に予定されていた保険金の受け取り金額が大きく変わることがあります。

保険検討者

保険検討者

松葉 直隆

松葉 直隆

責任準備金とは、生命保険会社が、将来的な保険金や解約返戻金、給付金などを支払うために、保険料の一部を積み立ている準備金のことを言います。

責任準備金についても保険業法によって定められており、生命保険会社は監督官庁から厳しくチェックされています。

この責任準備金は、仮に生命保険会社が破綻した場合であっても生命保険契約者保護機構によって、大抵9割までが補償対象となります。

残りの1割は、更生計画などにより決定されます。

つまり、引受会社や生命保険契約者保護機構の判断によって、責任準備金が削減されると、予定していた保険金の受取り金額が、減少してしまうことになります。

またこの取り決めは、保険会社の責任準備金に対してのものであり、各個人の保険契約の保険金などが、9割保障されるものではありません。

【訪問・店舗型別】おすすめ保険相談窓口ランキング6選!

保険相談検討者

保険相談検討者

各種生命保険への新規加入を検討していて調べていたら、プロに無料で相談に乗ってもらえる代理店があると知りました。

保険相談検討者

保険相談検討者

煩雑になりがちな保険のこと。そういった時に是非利用して頂きたいのが保険相談窓口(代理店)です。

松葉 直隆

松葉 直隆

ここからは、保険ブリッジ独自の視点から、おすすめ相談窓口をご紹介します。

- すでに生命保険に加入しているけれど、そろそろ見直しを考えたい

- まだ生命保険には入っていないけれど、どの保険会社の商品を選べば良いのか分からない

今なら保険の相談をしてアンケートに答えるだけ(保険に加入しなくてもOK!)で豪華なプレゼントが貰えるチャンスが沢山!

このお得な機会を是非見逃さないで!

└訪問型無料相談

保険の無料相談には、訪問型と店舗型の2種類があるのをご存知ですか?

訪問型は、主に以下の項目に当てはまる方々にぴったり寄り添ってくれますよ!

- 仕事が忙しく、時間が取りにくい

- 妊娠中や小さな子供が居て遠出が難しい

- 取れる時間が不規則で直近でしか予定がわからない

- 近くに店舗型の相談所がない

- 調べるのが面倒

保険相談検討者

保険相談検討者

訪問型の無料相談は、あなたの求める場所と時間にプロが足を運んでくれる優れもの。

松葉 直隆

松葉 直隆

訪問型で特に人気の代理店はこちらです。

|

相談員の約97%が国家資格取得者

|

|

|

厳選した2500人以上のFP

|

平均業界歴11.8年のFP

|

それでは、ランキング形式でおすすめの代理店をご紹介いたしましょう。

訪問型おすすめランキング1位 ほけんのぜんぶ

保険のぜんぶは、東京、埼玉、神奈川、千葉、大阪、兵庫、京都、奈良、札幌に拠点があり、全国どこでもFPの派遣が可能な訪問型の代理店です。

- 全国どこでも対応可能!(離島を除く)

- 27社もの保険会社の商品を扱い、最適な商品を一気に比較

- FPの資格取得率が驚異の97%!

店舗数自体は全国展開のものに比べると少ないですが、その点をカバーできる最大の特徴として、在籍している相談員の約97%が国家資格であるFPの資格を所持しているという点です。

松葉 直隆

松葉 直隆

経験豊富な保険コンサルタントに無料で、納得するまで何度も相談ができるのは魅力的ですね!

\当サイトで1番人気の無料相談予約は1分で完了/

ほけんのぜんぶ キャンペーン

ほけんのぜんぶでは、保険の相談ののちにアンケートに回答するだけでもれなくプレゼントが貰えます!

- ごっつん防止リュック

- アンパンマン砂場セット

- ゆめぴりか米

- ウェルチ100%果汁ギフトセット

- マネケンワッフルギフトセット

- 花王アタックネオ洗剤

\人気キャンペーン申し込みはコチラから/

ほけんのぜんぶ 利用者の口コミ

よく分からなかった保険のしくみや内容が納得のいくものに

皆入っているからと、何となく加入した保険でしたが、毎月結構な額を払っていることに気付き本当に必要なのか、また、自分の加入している保険のことがいまいちよく分からないと思っていました。

そんな時にネットでほけんのぜんぶのサイトを見つけて相談してみようと利用しました。

実際に相談した方は、物腰が柔らかく、FPの方も経験豊富な感じで、分からないことにも丁寧に説明していただき、やっと保険のことが理解した気持ちになりました。

結果、今後のことを考えて別の保険の方がいいかもと思い、紹介していただいたプランに加入しました。大満足です。

もっと早く知っていたら良かったと思います。

訪問型おすすめランキング2位 保険コネクト

保険の悩みをプロに相談したいと考えている人は保険コネクトの利用をおすすめします。

- 2500人以上のプロが全国各地で対応

- 経験5年以上等の評価項目を満たす優秀なFPのみ

- FPに厳しいルールを設けているため安心

保険相談した人の約90%が「満足した」と回答している保険コネクト。

全国各地にいる厳選した2500人以上のFPと提携しており、しつこい営業行為の禁止や相談者からの評判が悪いFPへの紹介禁止などと、FPに関する厳しいルールを設けています。

保険コネクトでの相談はもちろん完全無料。

保険コネクトキャンペーン

保険コネクトでも、今なら保険相談完了後にアンケートに回答するだけで、人気商品のプレゼントキャンペーンを実施中!

- 鳥ZEN亭 手羽元カレー

- 王将ラーメンセット

- ミネストローネセット

- 豚汁セット

保険相談検討者

保険相談検討者

保険コネクト 利用者の口コミ

必要がない保険に加入しているかも

保険の種類が多く、全ての保険に加入するのが必要な気がしてきてしまいます。

子供の進学や病気、居住地の周辺で起きた自然災害や火災、事故などを目にしたり耳にする中で、もしもに備えていくつもの保険に加入しています。そのため、月々の保険料の支払いが家計を圧迫しています。

必要がない保険に加入しているかも知れないと保険の見直しを考えました。最近は保険の見直しをしてくれるサービスも増え、どこに依頼するかかなり迷ってしまったのが本音です。そんな中でこの会社は信頼できると選んだのが保険コネクトでした。

訪問型おすすめランキング3位 保険見直しラボ

新しく保険に加入するor保険を見直すなら人気の高い保険見直しラボがおすすめ!

- 取扱保険会社約30社とトップクラス

- 競合他社の中ではNO.1のベテランFP揃い!

- 何度でも無料で相談できる

保険見直しラボは、全国に約60拠点展開している国内最大級の訪問型保険代理店。

「訪問型」なのでお客様のご希望の場所に、平均業界歴11.8年のベテランFPが来てくれます!

取扱保険会社数は約30社と、他保険代理店と比べてもダントツの多さ。

相談は何度でも無料なので、保険見直しラボなら自分にぴったりの保険をオーダーメイドできますよ!

\1分で完了/

保険見直しラボキャンペーン

保険見直しラボでは保険の相談後にアンケートを答えるだけで、以下のプレゼントいずれかをもれなくプレゼント!

- ゆめぴりか

- 宮崎県産熟成牛タン

- 高級雪室熟成豚

- タイ料理ペースト

- アルガンオイル

- 日本一醤油セット

- DALLOYAUのマカロン

保険見直しラボ 利用者の口コミ

以前、保険ショップで相談しましたが、

提案内容に納得がいかず、ネットで他の保険相談ができるサービスを探しました。

色々な比較サイトを見てみましたが、業界歴の平均がここまで長いところはなく、ベテランに相談したいと思い、申込みすることに決めました。

結果は保障もしっかりしている上に保険料も安く大満足でした。

ご紹介された方は、以前外資系金融機関出身で、保険の知識はもちろんですが、保険以外の知識も豊富な方で今回の保険見直しだけではなく、今後ともお付き合いしたいと思っております。

出典:保険見直しラボ

★訪問型無料相談の注意事項

松葉 直隆

松葉 直隆

見落としがちな注意点を以下にまとめましたのでご覧ください。

- 騒がしくならず、混雑しがちな時間は避ける

- 資料を広げたりプライバシーに関わる話が出るため、テーブルの大きさやレイアウトを考慮する

- 自分が注文した飲食代は自分で支払う

特にファミレスを利用する方は、テーブルは広くて良いですが、騒がしい時間帯になると声が聞き取りづらくなったりすることも。

保険相談検討者

保険相談検討者

松葉 直隆

松葉 直隆

また、飲食代を出されてしまうと気まずさを覚えたりすることもありますから、ここは貸し借りなしで自分で支払うと良いですね!

└店舗型の無料相談

テレビのCMなどでお馴染みの店舗型の無料相談は、ご自身でその店舗の所在を調べて出向くかたちになります。

- ご自身の自宅近くに所在がある場合は申し込みをする必要もない場合もある

- 気軽に来店できる

- キッズスペースが確保されている店舗も多く小さいお子さんがいてもOK

店舗を型で特に人気の代理店はこちらです。

|

提携保険会社数40社以上!

|

|

|

全国1200以上の店舗と提携

|

アフターサービスも充実

|

店舗型おすすめランキング1位 保険見直し本舗

100万件の相談実績を持つ大手保険ショップの保険見直し本舗は、店舗型でありながら訪問も可能で柔軟性◎。

提携している保険会社数が40社以上なのは代理店トップクラス!取扱会社が多ければ多いほど、必然的に自分にぴったりの保険を見つけやすくなりますよね。

- 契約実績100万件を突破!

- 提案から加入手続きを経てアフターフォローまでしっかりサポート

- しつこい勧誘は営業方針として禁止している

保険見直し本舗の相談実績は、日本で最初に出来た保険ショップである「保険クリニック」の3倍以上の100万件!

全国に257店舗(2019年10月現在)すべてが直営店。保険相談だけでなくサービスやコンサルティング料も全て何度でも無料。

保険見直し本舗がユーザーに選ばれ続ける理由を是非体験して下さい!

保険見直し本舗 利用者の口コミ

満足です^^

第二子出産予定で私が何かのアンケートに記入したか何かで、お電話いただきました。保険の見直しなんか今までしたことがなかったので一度してもらおう!と思い予約を取りました。妊娠中なので自宅に来ていただける事になりました。

担当のかたはすごく感じがよく、今の保険内容をみて、これはいいので絶対おいておきましょう。。これは、少し保障内容が少ないな。。などと見て頂きました。掛け金は極力おさせて保障がしっかり。主人のガン・死亡・医療メインで提案して頂くことにしました。話す内容もわかりやすく、わからないことは、丁寧に説明していただけました。

まだ契約までは進んでいませんが、契約後、複数の保険会社に入っても、保険見直し本舗さんが一括管理してくれるというので安心だな。と思っています。

店舗型おすすめランキング2位 保険相談ニアエル (旧ライフル)

保険相談ニアエル(旧ライフル)は、それ自体が特定の保険ショップを運営している訳ではなく、全国の保険ショップを検索・予約ができるポータルサイトです。

全国に1200以上の店舗と提携しているため、どこを選べばいいか悩む方には「おまかせ予約」というサービスも用意されており、最短1時間でピッタリな保険ショップ探してくれます。

- 全国に1200店舗以上のショップと提携

- 希望すれば女性スタッフを優先的に選択することが可能

- しつこい勧誘は担当者変更や他措置も取られるため安心

そのため、HPでは保険ショップごとに女性スタッフやキッズスぺ―スの有無など、店舗情報も細かく確認することが可能。

保険相談ニアエル(旧ライフル)では保険相談所の主要な店舗はしっかり提携を結んでおり、この掲載店舗数は業界No.1の数字です。

保険相談ニアエル 利用者の口コミ

保険料が従来から高すぎることもあり、たまたまインターネットで見つけたサイトで保険の見直しを行おうと思い立った。その時のフィナンシャルプランナーはすごく熱心に相談に乗ってくれ、従来の保険はムダが多いことを知り、必要なものを見つけてくれた結果、保険料が大幅に下がった。

43歳男性 独身

店舗型おすすめランキング3位 保険クリニック

保険クリニックは、全国に約190店舗展開する保険の代理店で、約20年の歴史がある老舗代理店です。

取り扱っている保険会社数は41店舗(2019年1月現在)、大手保険会社の生命保険はほぼカバーしているので頼もしいですね。

- アフターサービスまであり、一生涯のサポートを受けられる

- 専門のコンサルタントは5つのマスター資格(家計・住宅ローン・介護・相続・年金)を所持

- キッズルームが用意されている店舗が多い

保険クリニックは、何といってもアフターサービスがあることが強みだと言えます。

相談して終わりではなく、その後についても一生涯サポートしてくれる体制があるのは心強いですよね。

保険クリニック 利用者の口コミ

取り扱う商品が多くて満足の保険に加入できました

保険を見直すために、いくつか保険の相談窓口を利用してみたのですが、勧めてくる保険商品の数が少なく、選択肢があまりありませんでした。おそらく代理店側が契約してほしい保険しか勧めてこなかったのではないかと勘ぐるほどです。

ところが、これが最後と思って相談してみた保険クリニックだけは違っていました。私が提示した保険の条件に合う保険をいくつも示してくれて、しかもその保険について私が納得いくまで説明をしてくれたのです。また、どの保険も長所と短所があること、組み合わせる保険によって短所を補い理想的な保険が出来上がることも指南してくれました。自分でこれをしたら大変な時間がかかりますが、保険クリニックのファイナンシャルプランナーの方は私のために理想の保険の組み合わせを考え手続きまでしてくれたのです。そして満足の行く保険に加入できました。

保険の相談窓口によってかなり違いがあることを実感しました。保険クリニックに行って良かったです。

保険代理店の特徴を表で徹底比較!

松葉 直隆

松葉 直隆

訪問型代理店を表で徹底比較

▼スマホは比較表を横スライドできます

| 代理店名 | 公式 | 取扱数 | 特徴 |

|

|

|

27社 |

●取り扱い保険会社数27社 ●FPの資格取得率が驚異の97%! ●選べる6つの嬉しいプレゼント! |

|

|

|

44社 |

●経験5年以上等の評価項目 ●2500人以上が全国で対応 ●選べる4つの嬉しいプレゼント! |

|

|

|

30社 |

●全国に約60拠点展開 ●平均業界歴11.8年のベテランFP ●選べる6つの嬉しいプレゼント! |

次に、店舗型の代理店を表にて徹底比較してみましょう。

店舗型代理店を表で比較

▼スマホは比較表を横スライドできます

松葉 直隆

松葉 直隆

複数の保険相談代理店に行くメリットを紹介します!

さて、ここまで無料の保険相談所をご紹介して参りましたがいかがでしょうか。

どの代理店を利用するか決められない場合は、納得するまで近場の窓口を順番に回ってみるのも一つの手ですよ。

松葉 直隆

松葉 直隆

気持ちが下がってしまう前に、保険代理店を複数に相談するメリットを具体的に説明しておきますね!

複数人に担当してもらうメリット

保険相談検討者

保険相談検討者

保険に限らずどの業界でも同じことが言えますが、担当してもらう人の質はやはり運という部分も無きにしもあらずです。

保険に限って言えば、保険の相談を何年もしてきている人もいれば、経験の浅い新人に担当される場合もあるでしょう。

こればかりは仕方がないことでもありますので、時間が許す限り、様々な代理店で相談をしてみることに損はありません。

松葉 直隆

松葉 直隆

複数の商品を知れるメリット

さらに、担当して下さる方によってはあなたに勧めてくる保険の商品も異なってくる可能性も十分にあります。

しかし、保険会社や保険商品は今やごまんとある時代。

同じ商品を勧めて来られるほうが稀かもしれません。

松葉 直隆

松葉 直隆

保険相談検討者

保険相談検討者

勧めて来られるからには理由があります。

あなたにとってのベストな選択肢が増えることはメリットでしかないでしょう。

長い付き合いになる保険会社と商品とのお付き合い。

損をしないためには、少なくとも2つから3つの代理店に相談をして、比較することができるとなお良いでしょう。

代理店で迷っているならまずはこの店舗へ!

ここまで、保険の見直しや新規加入を検討している方には、無料でプロに相談できる保険の相談窓口をおすすめさせて頂きました。

保険商品は何十年も払い続けるもの。当然、契約する保険会社ともそれだけ長い付き合いになるということ。

多数ある保険会社に保険商品を洗い出して比較、検討するには時間も労力も限られてしまいます。

相談窓口も今やたくさん存在する時代、もしもどこに相談しようか迷われているならば、保険ブリッジ読者にも一番人気の「ほけんのぜんぶ」を試してみてはいかがでしょうか。

- 取扱保険会社27社とトップクラス

- 競合他社の中ではNO.1の97%がFP!

- 何度でも無料で相談できる

保険のことが気になっている今こそ試すとき。

「ほけんのぜんぶ」へ今すぐアクセス!

\1分で完了/

【必読】保険の無料相談で得するために

上記でご紹介させて頂いた保険の相談ができるサービスは全て無料となっていますが、無料だからといってどこでも良いというわけではないですよね。

松葉 直隆

松葉 直隆

取扱い保険会社の数が多い窓口を選ぶ

保険会社を1つでも多く取り扱っていれば、それだけ選択肢が増えます。

すると、一人ひとり、あるいは各ご家庭に合わせた最適な保険やプランを提案することが可能に。

逆に、取り扱っている保険会社の数が少なければ少ないほど、自社の保険を売るために押し売りに合ったりしかねません。

さらに、選択肢も狭まり、保険の相談をする意味が失われてしまいかねません。

保険会社を多く取り扱っていて、その分多数の商品も熟知している保険の相談窓口や代理店、またFPを選択して利用するようにしましょう。

キャンペーンを利用する

これまでご紹介させて頂いた相談窓口をご覧のとおり、保険の相談窓口によっては時期によってキャンペーンを実施していることがあります。

無料で保険の相談をし、そののちに簡単なアンケートに答えるだけで対象となることがほとんど。

ということはつまり、保険を勧められたりしても加入しなくても対象になるんです!

このお得なキャンペーンを使わない手はないですよね!

まとめ

おすすめの保険会社や、その保険会社が安心して契約できるかどうか、どのようにして判断すればよいのか、わかったと思います。

安心を買うために契約する保険ですから、ちゃんと判断をして検討しましょう。