「日本国民は、国民皆保険制度によって守られています」・・・聞いたことはあるけれど、結局「保険」って何かわかっているようで、いないのでは?

まさか病院の窓口で「保険は何ですか?」と聞かれて「〇〇生命保険です!」なんて、答えていたりしませんよね!?

公的医療保険には、普段使っている療養の給付の他、医療費が高額になってしまった場合に使える、ありがたい「高額療養費制度」があります。

医療保険・医療費控除・限度額・・・医療にまつわる周辺制度もまとめて説明しますから、読後は高額療養費制度だけではなく関係制度まで含めて理解、スッキリすること間違いなし!

目次

1.国民皆保険制度って、どういうこと? 公的医療保険制度をおさらいしよう

1.1生命保険とは違います! 日本の医療保険制度の仕組み

1.2医療保険を使った場合の負担額は、年齢&所得によって異なる

1.3保険証を提示して治療を受けた時点で、「療養の給付」を受けている

2.医療費が高額になりそう!そんなときに役立つ制度は?

2.1高額療養費制度

2.2限度額適用認定証

2.3傷病手当金

3.実際に高額療養費制度を申請してみよう

3.1申請用紙を手に入れる

3.2申請用紙に必要事項を記入する

3.3郵送する

4.医療費の備えはこれだけで十分!? 高額療養費制度の落とし穴

4.1月をまたいだらリセット!

4.2同じ医療機関でないとダメ!

4.3対象外が意外に多い!

5.高額療養費が支給されなかった・・・そんな場合もあきらめないで!

5.1複数の医療機関の支出をまとめて申請!医療費控除

5.2薬局で購入したものまで対象!セルフメディケーション税制

5.3ひとり親で非課税世帯なら、母子家庭等医療費助成制度

6.まとめ

目次

1.国民皆保険制度って、どういうこと? 公的医療保険制度をおさらいしよう

1.1生命保険とは違います! 日本の医療保険制度の仕組み

医療機関にかかった際、「保険は何ですか?」と聞かれたことはありますか?

保険証を見せればもちろん答えは書いてあるのですが、あなたは保険証を見ないで自分の加入している保険の種類を言えますか?

保険の種類をきかれて「〇〇生命保険です」と答える・・・これ、笑い話ではなくてほんとにある話。

「保険」という言葉がわかりにくい上に、「保険」に関することを学校では習わないままに社会人になってしまうから。

だから、ここでは基本となる保険制度からお伝えしてくことにしましょう。

「保険」には、大きく分けて二つあります。

- 公的な医療保険制度

- 民間の生命保険

民間の生命保険には死亡保険や介護保険までいろいろな種類がありますが、その中でも医療に関する保障に特化した商品を医療保険と言います。

民間の医療保険に加入するのは個人の自由ですし、会社が保険証を用意してくれるように手続きを代行してくれることもありません。

同じ「医療保険」という言葉があるから混同してしまうのですが、この2つは全くの別もので、公的医療保険に加入していることの証明となるものが医療機関の窓口に提出する保険証なのです。

「国民皆保険制度」という言葉は、私達日本国民は必ずどれかの公的医療保険に加入する権利がありますよ、という意味ですが、定められた保険料を払わなければ保障は受けられません。

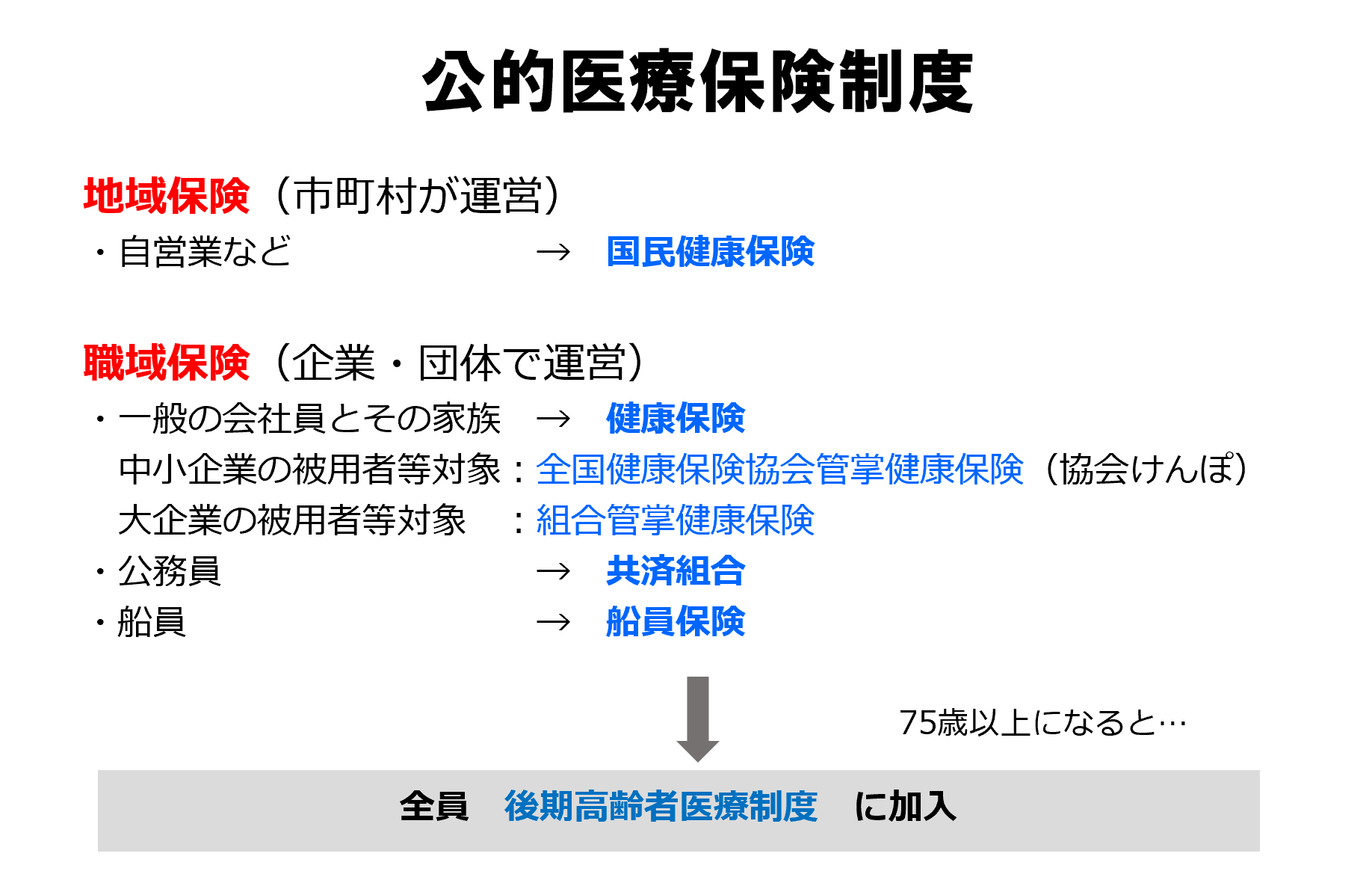

公的医療保険制度は、年齢や職業によって加入する種類が異なります。

年齢は75歳で区切りがあり、職業は会社員か自営(フリーランス)かで異なります。

75歳を超えると職業を問わずに後期高齢者医療制度に移行しますし、職業別では自営業なら国民健康保険で会社員は健康保険、更に企業の規模によって全国健康保険協会管掌健康保険(協会けんぽ)か組合管掌健康保険に分かれます。

保険証は1人につき1枚あり、夫の扶養に入っている妻や子は夫の番号と同じ保険番号になります。

そして、保険証は本人の名前のみならず、夫や親のある程度の仕事まで推測されてしまうくらいに個人情報が詰まったものなのです。

1.2医療保険を使った場合の負担額は、年齢&所得によって異なる

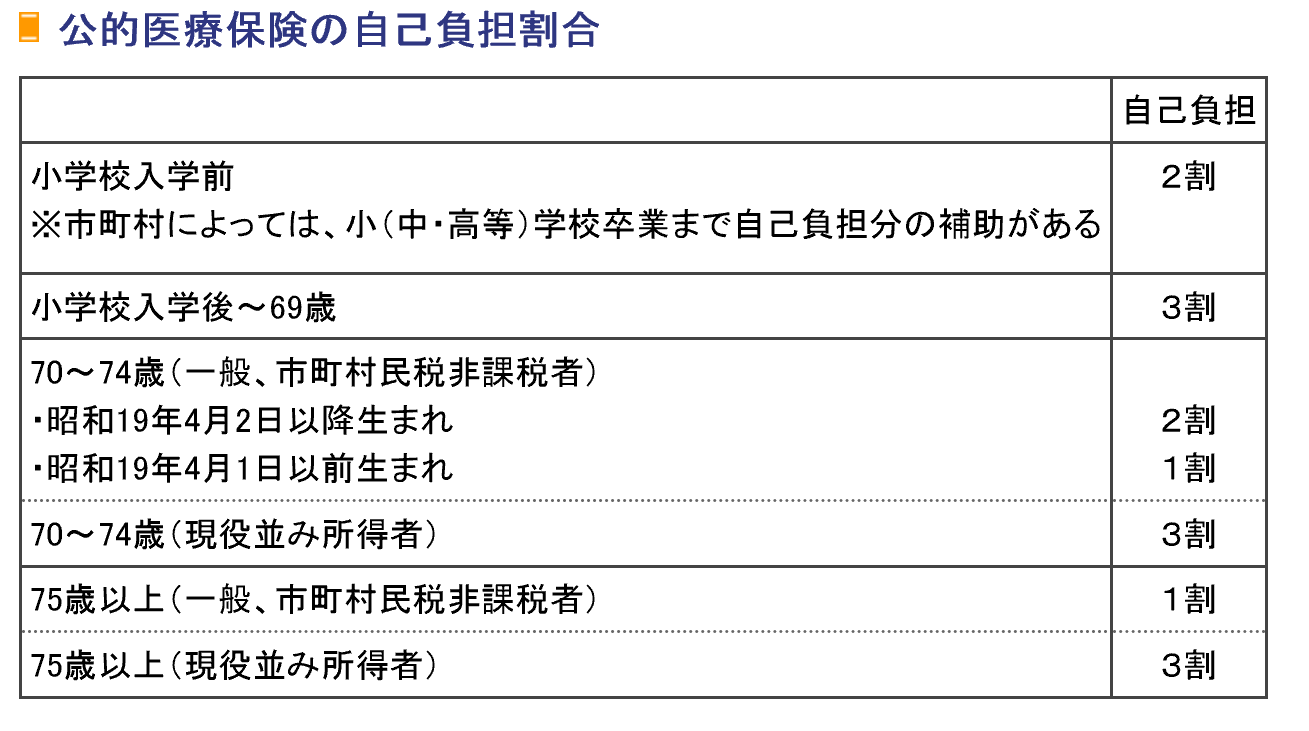

医療費は、年齢や所得によって負担する金額が異なります。

一般に、現役世代は実際の医療費を10割としたうちの3割負担、75歳以上の後期高齢者は1割負担となっています。

移行期である70~74歳と未就学児は2割ですが、小児は自治体によって別の小児医療制度があり負担金額は異なります。

また、75歳以上でも現役並みの所得があれば3割負担となります。

1.3保険証を提示して治療を受けた時点で、「療養の給付」を受けている

私達が医療機関を受診する際、保険証を提示します。

継続的に通院している場合でも、月に1回の提示が求められます。

保険証を提出することで、患者からの窓口負担は3割だけれども、残りの7割は加入している保険から徴収できることを証明しているのです。

もしここで保険証を提示しなかったら、国民皆保険制度とは言われていても保険料が未納で無保険状態になっているのか?となり、全額の10割が請求されます。

ですから、私達は保険証を提示して3割の窓口負担で済んでいる時点で、7割の「療養の給付」を受けていることになるのですね。

2.医療費が高額になりそう!そんなときに役立つ制度は?

2.1高額療養費制度

病気というのは、いつやってくるかわかりませんし、いつ病気になってもよいように完璧な準備をしている人の方がレアです。

最近調子が悪いと思って受診したら現代の医療では完治しない難病指定を受けたとか、健康診断でどこも異常の指摘されてこなった人が膵臓がんが見つかった・・・このように、1ミリだって自分の中で病気をするという予測のないまま生活していた人が突然病気に罹ったら、明日からの生活はどうなるのでしょうか?

病気の種類によっては、一生高額な治療費がかかるものもありますし、検査や手術である月だけ医療費が跳ね上がることもあります。

そんな予測しなかった出費に対して、あなたは今ある預貯金で対応できますか?

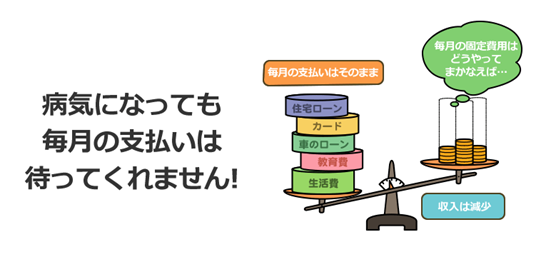

住宅ローンにオートローン、教育費・・・普段の生活だって余裕がある人ばかりではありません。

むしろ、健康に働くことができることを当然とした支出をしていたら、お金は貯まりません。

近年は医療が進歩するにつれ、1本何万円という薬を使われることも増えました。

公的医療保険の対象であっても10万円の薬を使ったら1つの薬代だけで3万円で、それがこれから一生続くこともありますし、心筋梗塞でカテーテル治療を受けたらいきなり30万円・50万円の治療費が請求されるのもよくある話。

そのために医療が高額になってしまった場合に救済する公的な制度があり、柱となるのが高額療養費です。

高額療養費制度とは、1か月の医療費が所得に応じてあらかじめ決められている限度額を超えた場合、超えた分の医療費が後日戻ってくる制度です。

仮に50万円の治療費がかかって限度額が80,100円だった場合、差額の419,900円が戻ってくるっ計算になります。(一部対象外となるものがあります)

高額療養費制度の存在を知っていると、「もしもの備えとしては、医療費は限度額まであればなんとかなる」という考え方をすることもできます。

その状態がどのくらい続くものかによっても異なりますが、少なくとも1か月で50万円・100万円かかることは通常はないわけです。(自費診療や先進医療を除く)

これは医療費が高額になった場合に一番最初に受ける制度となりますので、全国健康保険協会のサイトを参考にして勉強しておきましょう。

2.2限度額適用認定証

高額療養費制度は一度窓口負担をしたのちに請求して還付を受ける制度で、支給されるまでには一般的に3か月かかると言われています。

ですから、生活に余裕がなくて窓口での支払いができない、支給されるまでの生活費や医療費が困ってしまうという場合には、事前に申請手続きをとることで1か月の上限までしか窓口負担しなくて済むようになります。

この申請を限度額適用認定といい、認定証として発行されるのが「限度額適用認定証」です。

高額な医療がかかることがあらかじめわかっている場合、例えば入院してがんに対する手術などを受けることや心臓のカテーテル治療を受けることがわかっているのであれば、あらかじめ限度額認定を受けていれば、窓口では限度額までの支払いで済みます。

ちょっとした検査などを受けるとすぐに10万円くらいは超えてしまうことから、近年は医療機関側でも入院までに限度額適用認定を申請しておくように勧めるようになってきました。

これなら、毎月限度額の医療費を用意しておけばよいことになりますので、もしもの備えも少しハードルが下がりますね。

もしもに備えて、私達は民間の生命保険に加入しています。

しかし、その前に受け取る権利のある公的医療制度を復習しておきましょう。

限度額適用認定も全国健康保険協会のホームページにわかりやすく説明されていますので、参考にしてくださいね。

2.3傷病手当金

高額な医療費の支払いを補助する制度として高額療養費制度と限度額適用認定がありますが、これは病院への支払いに関するお金です。

しかし私達は、病気になっても普段生活する上でのお金がかかります。

(ライフネット生命)

そこで、治療費ではなく生活にかかる費用を補填するための制度にとして病手当金があります。

病気やケガによって仕事を休み、その休みが有給とならなかった場合は欠勤になってしまいますから給与は発生しません。

傷病手当金は病気療養などで休んだ間の給与収入が受けられない場合に、生活費のために支給されるお金です。

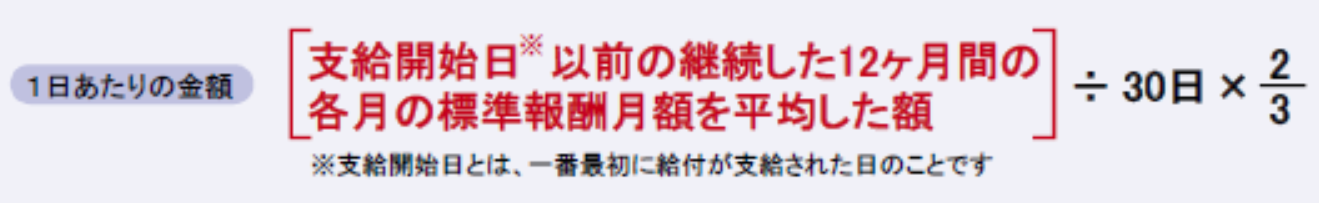

3日以上連続した休みをとったあと(待機3日間)に請求できるもので、支給額は以下の計算式によって求められますが、毎月の給料に大きな変動がなければおおよそ月の給与の2/3の金額と思っていただけるとよいでしょう。

(全国健康保険協会)

支給額や条件が細かいので、傷病手当金も全国健康保険協会ホームページで確認しておきましょう。

決して贅沢ができるわけではありませんが、傷病手当金があればなんとか病気療養中も最低限の生活費がもらえるという安心感は大きいですね。

ただし、残念なことに傷病手当金は会社員は受けられますが、自営業(フリーランス)は適応がありません。

ですから、もしものときの備えはできるだけ厚くしておく必要があるでしょう。

3.実際に高額療養費制度を申請してみよう

3.1申請用紙を手に入れる

その月の医療費が高額になったら、まずは高額療養費を受けられる金額に達しているかを確認しましょう。

限度額は収入と年齢によって異なります。

ここでは、3割負担の現役世代の会社員で、全国健康保険協会(協会けんぽ)が保険者となっている場合の申請手順を紹介します。

<限度額っていくらまで?>

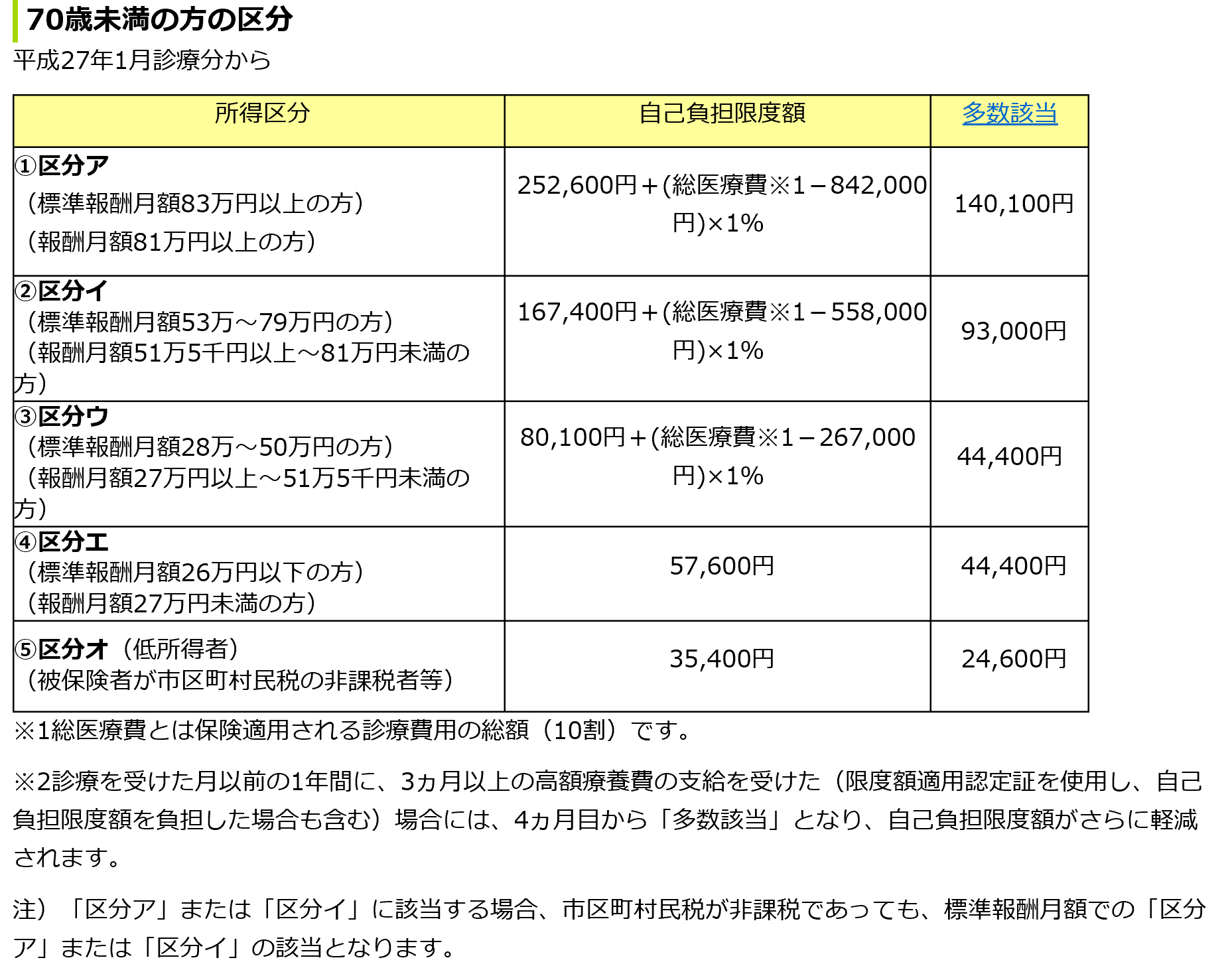

(全国健康保険協会)

多くの方が③の区分ウにあてはまると思いますが、高収入もしくは低収入の場合には限度額が異なりますので、上の表を見て自分に該当するところで計算してください。

高額療養費で申請する医療費の金額は、世帯分を合算(世帯合算)することができます。

例えば、夫の扶養に妻と子どもが入っている場合は妻と子どもの分までを含めた限度額となります。

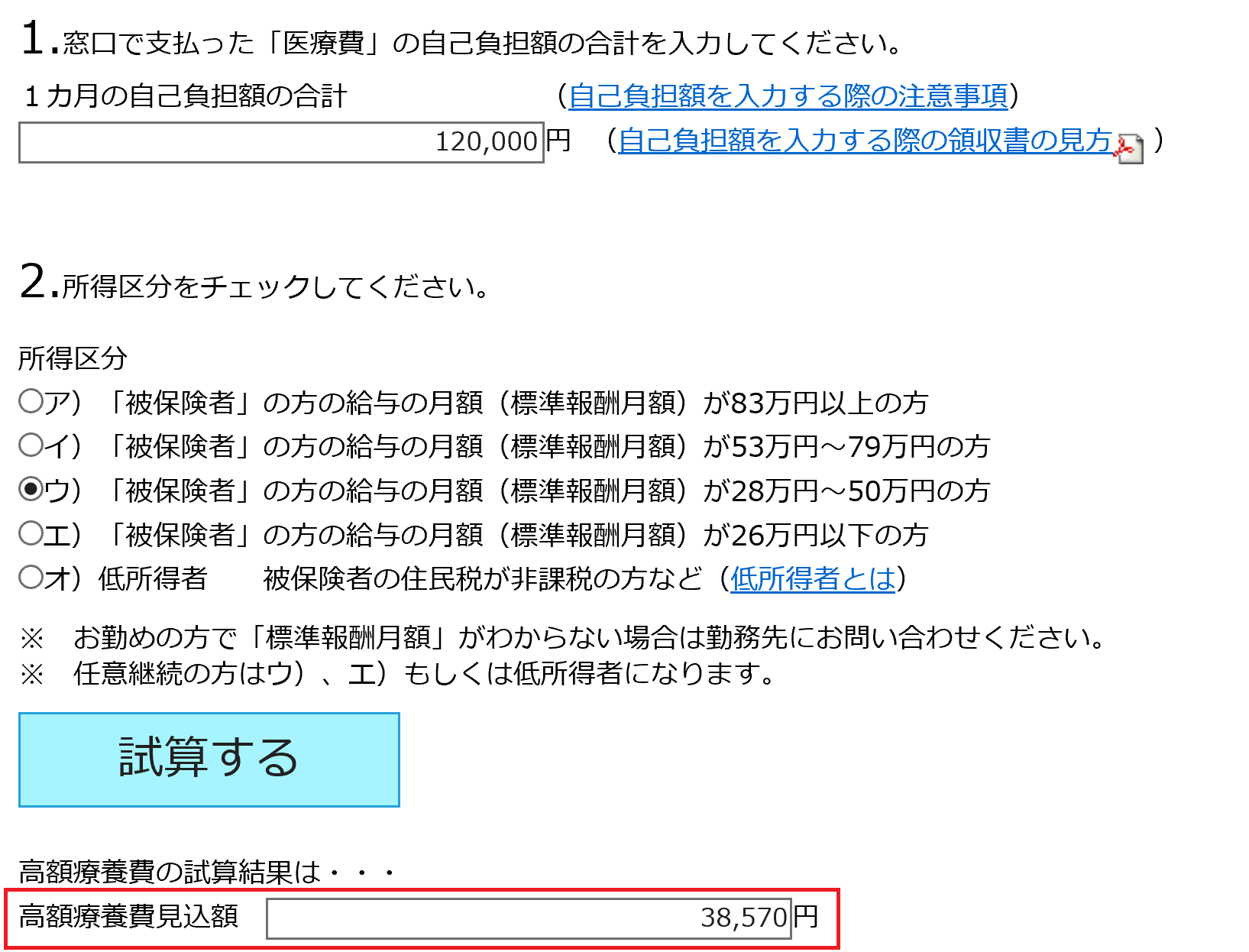

例えば、区分ウに該当する人が世帯全体である月に120,000円の医療費を支払ったとしましょう。

これは限度額を超えていますので、高額療養費の適応になりますね。

では、実際にいくら戻ってくるでしょうか?

全国健康保険協会のホームページで、高額療養費のおおよその金額を事前に知ることができます。

区分の選択と医療費の金額を入力するだけなので、簡単に金額を出すことができますよ。

(全国健康保険協会)

この場合、見込み額ではありますが38,570円が申請手続きをすれば戻ってくることになります。

3.2申請用紙に必要事項を記入する

では、自分が高額療養の給付対象であるとわかったら、どうしたらよいのでしょうか?

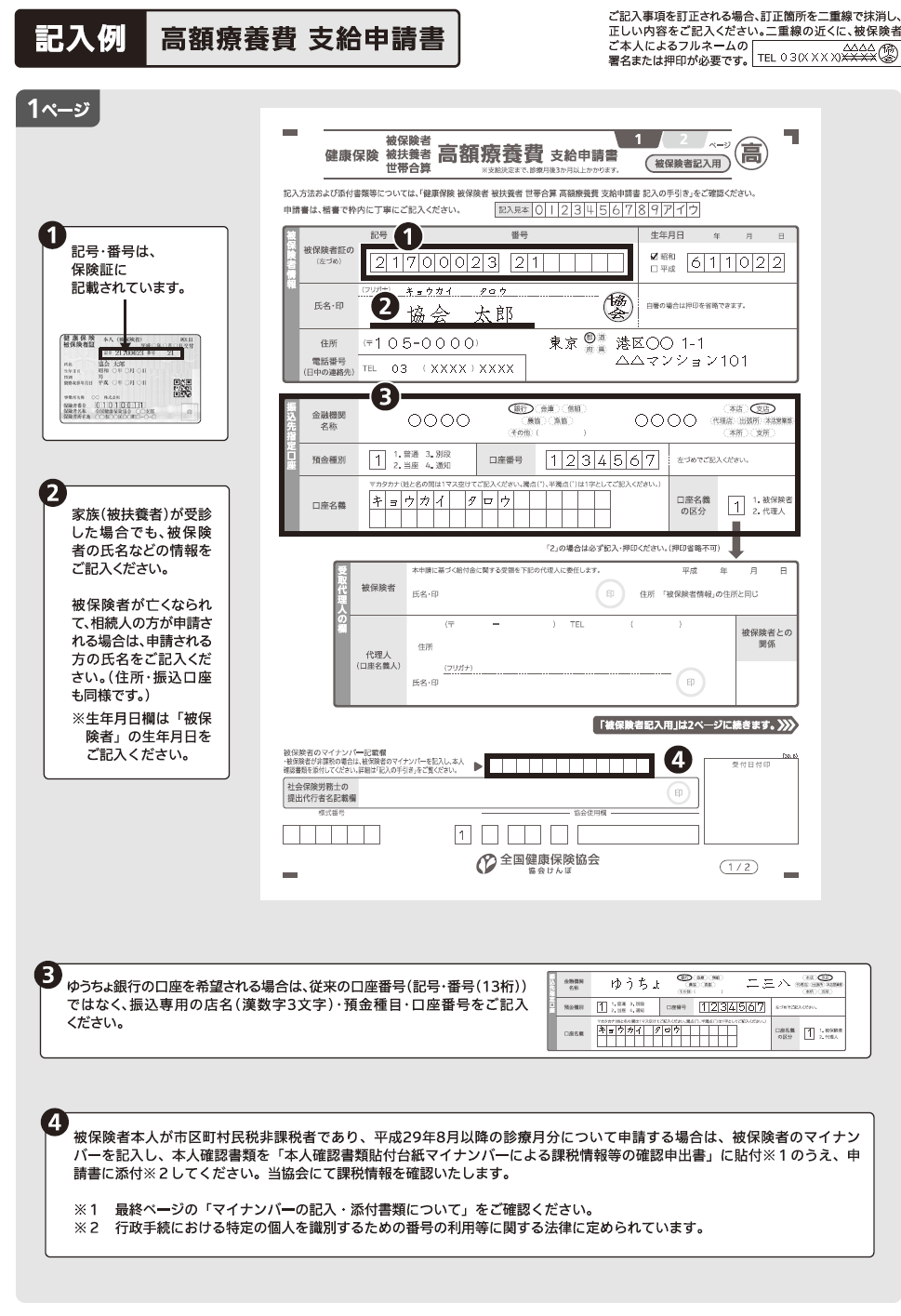

保険者である全国健康保険協会に「健康保険高額療養費支給申請書」を提出する必要があります。

上の試算額の下に、「高額療養費支給申請書はこちらへ」とありますので、クリックすると申請用紙のダウンロードにページがジャンプします。

手書き用と入力用がありますので、使いやすい方を選択しましょう。

入力用の場合は記入に不備があればその場でエラーメッセージが出て不備の内容を教えてくれますし、手書きの場合は下の記入例を参考に記載するだけなのでどちらを選んでも丁寧な説明があるので安心です。

聞かれたことに答えていくだけで難しいことはありませんから、手続きが初めてという方でも大丈夫。

(全国健康保険協会)

3.3郵送する

最後に必要事項を記入したものを郵送すれば、申請手続きは完了です。

入力用の申請用紙を使用した場合も、最後にはプリントアウトして「被保険者の氏名欄」「被扶養者のマイナンバー欄」は自署と必要箇所に押印する必要があります。

ホームページからの申請やメールでの申請は対応していないので、最終的には郵送が必要になります。

郵送先は自身の加入している全国健康保険協会の担当支部になります。

(ホームページ上に全国の支部の住所と郵便番号が一覧になっています)

結果は3か月ほどで自宅に郵送で通知が届きます。

*仮に計算ミスや適応外の分を医療費に算定していたなどの理由で支給されなかった場合には、「不支給通知書」が届きます。

いかがでしたか?

事前に試算もできますし、ホームページが充実しているのであまり申請手続きに困ることはないかと思います。

支払った医療費が高額になればなるほど高額療養費は増えますから、こんな手続きだけで何十万円も戻ってくるのか?と拍子抜けしてしまうくらい。

自宅にいながらにして申請は可能ですから、ぜひ払い過ぎてしまった分の医療費は世帯分を合算して高額療養費の払い戻しを受けましょう。

4.医療費の備えはこれだけで十分!? 高額療養費制度の落とし穴

4.1月をまたいだらリセット!

高額療養費制度は、難しいようで限度額の計算も申請も医療や会計の知識がなくてもできます。

自分の限度額がいくらかを計算する必要も、実はありません。

上でご紹介した試算ツールに収入区分の選択と医療費を入力すれば、該当しない場合には試算結果の欄に「入力された金額では試算できません。」と表示されるので、自分が該当するかどうかすら、考えなくてもよいのです。

ただし、高額療養費制度には適応外となるものもあるので、そこは覚えておかなければなりません。

これを知らないと、間違った金額で試算してしまうからです。

まず大前提として、高額療養費として申請できる金額は同一月に限られています。

例えば、ある年の9月20日から10月20日までの医療費が120,000円だった場合、私達の感覚としては「この1か月間の医療費は高かった」と思いますが、高額療養費制度としては9月分の医療費と10月分の医療費は分けて計算します。

ですから、上の例で挙げたように区分ウの人が120,000円の医療費を1か月間に支払ったとしても、9月分が50,000円で10月分が70,000円の場合には制度の対象外となってしまいます。

しかし、病気は予定通りにかかるものではありません。

突発的に月末に調子を崩して緊急入院して翌月退院した場合には、それぞれの月での限度額を超える分しか請求できないことになります。

逆に、この制度を最大限に活用するのであれば、予定されている入院や手術などある程度調整のきくものについては月初めに予定を組むことで、2か月分の限度額を支払うことなく1か月分にまとめることが可能です。

あくまでも予定されるものについてですけれど、知っているのと知らないとでは80,000円以上の負担を強いられることになるので、いつか・もしもに備えて「知っている」ことが大切なのです。

4.2同じ医療機関でないとダメ!

高額療養費制度においてのルールとして、同月内で限度額を超えること以外に大切なものがあります。

それは、同じ医療機関であるという条件です。

例えば、ある女性が腹痛を訴えてあるA病院を受診しました。

そこでは個人病院といってもCTもMRIもそろっているため、必要な検査を一式受けました。

これらの結果として、女性は子宮筋腫であることがわかりました。

貧血も進んでいる上に筋腫が大きくなりすぎて他の臓器を圧迫してしまい、至急取り除く必要がある(手術が必要)と判断されました。

しかし、その個人病院には産婦人科がないため、診断はできましたが手術を受けることができません。

そこで、近隣のB総合病院に搬送され、緊急手術を受けました。

同じ病気を理由にA病院とB病院の2つの医療機関に同月内に受診しているので、限度額が適応されるものと思いますね?

ところが高額療養費制度では同一医療機関であることがルールになっているため、手術を受けたB総合病院の分は高額療養費が適応になっても、手術前に全ての検査を受けたA病院での分は限度額に達していなければ、窓口負担を数万円支払っていてもそれは適応外となってしまうのです。

更に、この女性が定期的に別のCクリニックに脂質異常症(高脂血症)で投薬を受けていたとしても、それもCクリニックだけで限度額を超えなければ適応外となってしまうのです。

体の不調があった場合に入院や手術を考慮して最初から大学病院を受診することは、現実的ではありません。

外来通院や少しの設備でできるものは小さい病院で、入院治療や高度な技術・高額な機械が必要な場合には総合病院や大学病院など、医療機関側もすみわけをしないことには医療制度がパンクしてしまうのです。

大抵の場合は大学病院までことが発展することはありませんから、このように複数の医療機関にまたがってしまった場合には、“ついてない”と諦めるしかありませんね。

4.3対象外が意外に多い!

既にご紹介した試算ツールを使うと、簡単に自分が高額療養費制度を受けられるのか、いくら払い戻しがあるのかまで計算することができます。

しかし、この医療費の入力を間違えてしまうとぬか喜びをする羽目になってしまいかねません。

高額療養費の計算と対象となる医療費には、まず1つは同月の医療費が限度額を超えること、次に同一医療機関であることという条件があります。

加えて、自費負担分は対象外になるという条件もあります。

高額療養費における「医療費」と実際に窓口負担(病院に支払った)した金額とは違うのですが、これを知らずに病院で受け取った明細表に記載されている支払金額をもとに試算ツールに入力してしまうと、実際には適応外の人でも高額療養費が受けられることになってしまいます。

もともとが保険適応外の治療である先進医療や美容形成にあたるような治療を受けるために入院したと場合と違い、上で例に挙げたように保険診療である子宮筋腫の手術で入院した人は、自身の入院費に自費請求分があることを知らないことが多々あります。

医療機関側から渡される入院のしおりや承諾書には保険適応部分と自費請求分があることがどこかに明記されているはずですが、緊急入院になった際などは説明をよく読むこともなくサインをして提出してしまいがち。

退院していざ高額療養費を請求する際になって、自費請求されている部分があることを知るのです。

では、どういったものが自費として請求されるものなのでしょうか?

<高額療養費の落とし穴!これらは医療費に含まれません>

・差額ベッド代

・入院中の食費

・病衣のレンタル

・病院側から購入するように言われたサポーター類

・口腔ケア等で使用した使い捨てのケア用品

中には、当然のように病院側から使用や購入を求められるものもあり、自分では避けられないこともあります。

食費や病衣のレンタルなどは、ほぼ全員が適応になりますね。

特に手術などを受ける際には、自宅からのパジャマではなくて処置がしやすいように病衣を使用するように言われるでしょう。

差額ベッド代は、個室でなくてもナースステーションに近いだけでかかることがあり、管理上必要と言われてしまうことがあります。

強制ではないものの、承諾しないことには治療ができないと言われてしまうケースもありますから、「自費=贅沢なもの」というわけではないのです。

実際に医療費として窓口で支払った金額は120,000円であっても、これらの自費請求分を差し引くと、意外にも限度額に達しないこともあります。

ですから、高額療養費制度の申請における必要な知識として、適応外のものに何があるかは覚えておく必要がありますね。

5.高額療養費が支給されなかった・・・そんな場合もあきらめないで!

5.1複数の医療機関の支出をまとめて申請!医療費控除

少し大きな病気やケガをすれば、医療費は簡単に1か月で10万円を超えてしまいます。

しかし、高額療養費制度には限度額以外にも支給の条件があり、高額療養費を受けられなかった・・・ということもよくあります。

そんなとき、私達は諦めるしかないのでしょうか?

いいえ、少しでも払い過ぎた医療費を取り戻す方法はあります。

それが、医療費控除です。

これは1年分の世帯分の医療費を全てまとめて以下の金額を超えた分について、その年の所得からひいてくれるもので、その年に会社から受け取る給与(年収)は変わらないのに、医療費控除を受けることで所得が減るため、給与から天引きで支払っていた所得税の一部が戻ってくるのです。

医療費控除は扶養に入っているかどうかではなく「生計を共にする親族」となっているので、扶養に入っていない妻も含めて家族全員分を合算して申告することができます。

<医療費控除を受けられる限度額>

医療費の合計額 - ①保険金などで補填される金額 -②10万円

高額療養費区分がウになる世帯年収のある方は、単純に医療費の総額からもらった金額と10万円をひけばよいだけ。

生命保険などでの給付金がなかった場合、有給休暇の消化で傷病手当金を受け取っていない場合などは①の受け取ったお金がないので、単純に10万円を超えている分が確定申告によって所得からひかれ、その分税金が安くなります。

申告した金額が直接還付されるわけではないので、(住宅ローン減税のように直接税金が引かれる税額控除とは違う)家族全員分の医療費を計算して申請して・・・という手間を考えると、微々たる金額しかプラスにならないかもしれません。

しかし、会社員は税金に対する意識が低く、自分で確定申告することには大きな意味があるでしょう。

仮に数万円しか戻ってこなかったとしても、働くことなく臨時収入を得ることになるのですから、ありがたく受けられるものはもらっておきましょう。

確定申告は個人事業主は毎年行っているものですし、会社員にとってハードルが高く感じるだけで、やってみると意外に簡単ですよ。

5.2薬局で購入したものまで対象!セルフメディケーション税制

セルフメディケーション税制は、2017年から開始された制度です。

軽度な体調不良などで医療機関を受診せずに市販薬で対応した場合に、市販薬の中でも要指導医薬品・一般用医薬品のうち医療用から転用された特定成分を含む医薬品を対象とした制度です。

対象となる市販薬の総額が年間1万2000円を超えて購入した際に、確定申告をすることで1万2000円を超えた部分の金額について所得控除を受けることができることになっています。

ちょこちょことドラッグストアで払っている薬代があるけれど、高額療養費・医療費控除のどちらも対象にならない場合に使える制度です。

病名のついていない人でも使用できますし、忙しいビジネスマンは医療機関に受診する時間がなく、市販薬に頼っている人も多いはず。

ただし、

- 上限金額は8万8000円

- 全ての市販薬が対象になっているわけではない

- 医療費控除との併用ができない

点には注意が必要です。

少しの手間で還付される金額あるのなら、ぜひ利用したいものですね。

5.3ひとり親で非課税世帯なら、母子家庭等医療費助成制度

最後にご紹介するのは、ひとり親家庭(母子・父子家庭)で一定要件を満たすと受けられる医療費助成制度です。

<医療費助成制度の条件>

- ひとり親家庭である

- 非課税世帯である

- 子どもの満18歳の年度末(高校3年の3月)まで

という条件のことが多いのですが、各自治体によって異なります。

医療費助成制度が認められると、子どもだけではなく親の医療費も保険診療の分に関しては医療費がかかりません。

先に支払ってあとから還付される方法や最初から認定証をみせれば窓口負担をゼロとする方法を採用していたりと、自治体によって対応は異なります。

しかし、高額療養費と違って限度額までの自己負担がありませんので、もし該当する場合には申請して活用するのが一番医療費を抑える方法です。

多くの自治体が非課税世帯を条件としていますが、実際にはいくら寡婦控除などを受けたとしても非課税枠での収入では日々の生活が成り立たなくて稼がざるを得ないため、ひとり親でも受けられる人は限られています。

ただ、いざというときにはこのような制度があるということを知っているだけでももしもの備えになりますから、適応があるかどうかは別として、知識として入れておいて損はないでしょう。

6.まとめ

日本国民は、皆保険制度によって現役世代なら原則窓口で医療費を支払う時点で、既に3割負担で済んでいます。

しかし、それでも高額になってしまった場合には高額療養費制度の他、医療費控除やセルフメディケーション税制といった確定申告によって受けられる制度、健康保険からの傷病手当金や自治体からの医療費助成など現金で受けられる制度もあります。

各制度の違いや対象を整理して覚えておくことで、もしものときには生命保険と並んで生活を支えるものとなるでしょう。