松葉 直隆

松葉 直隆大学卒業後、損保ジャパン日本興亜代理店の保険会社にて5年以上勤務し、年間100組以上のコンサルティングを行う。

その後、2016年6月より保険ブリッジの記事監修を務める。

医療保険不要という認識を持っている方も多いのが現状です。

実際に、医療保険に加入している人は年々増えてきていますが、現在も未加入の方は大勢いらしゃいます。

どうして、医療保険不要と思うのでしょうか?それは、万が一はそうそう来ないと思うから。という理由が最も大きいのです。

特に年齢が若ければ若いほど、そう思ってしまいがちです。

しかし、本当に医療保険は不要なのでしょうか?

実際に、医療保険が不要だと思っていた私が、考え方を直して○つの理由をポイントに整理してご紹介していきます。

目次

私も最初はそうだった

女性雑誌や、経済週刊誌やマネー雑誌などを読んでいると、「医療保険なんて必要ない」と唱えるFPや元保険セールスマンの記事が多く掲載されているのを見てきました。

中には、本当に説得力のある内容が掛かれていたので、私も医療保険不要と考える一人でした。

しかし、家族が入院した事をきっかけに本当に、「医療保険不要」という考え方が正しいのか?実際に医療費がかさむ場合に大丈夫なのか?という疑問が出てきました。

確かに入院した家族は医療保険に加入していました。そのおかげで給付金が出たのも事実です。

しかし、絶対に入らないといけないものという思いが生まれてこず、ただ漠然と「大丈夫かな?」という思いのみが先行しました。そこで、「一旦、本当に必要なのかを考え直してみよう。」と思い始めました。

これは、医療保険に加入していない私を心配した家族からのアドバイスもあったからです。

万が一は、自分のこととは全然かけ離れていた世界の話と思っていた自分が居ましたが、家族にその万一が起きた事に同様した事もきっかけの1つとなりました。

そこで、いろんな側面から本当に必要なのかについて考えていきたいと思います。

今が元気だからこそ、毎月の負担をする医療保険料は無駄だし、その分を他につかいたいと思っていた私ですが、これからご紹介している内容でその考え方は変わってきたのです。

ここで、その考え方の元を整理してみました。こちらの記事を参考例として頂ければと思います。

論点①高額医療費制度があるから、医療費の心配は不要

「入院=高額な医療費」つまり、入院が決まると「お金をどうしよう」と最初に思うイメージがありませんか?

外来などは、窓口で3割の自己負担をすれば済みますが、入院となると高額、手術費、入院費が重なってくるので3割の負担といっても軽視できない金額となると思う方が多いと思います。

専門機関が発表している数値として、入院費の1か月平均は20.6万円という数字が出ています。

20万と言えば、安い金額とは言いにくい金額です。それが、長期的な入院(数か月に及ぶ)となると、本当に払えるだろうか?と考えてしまいます。

そこで、病院からも進められるのが高額療養費制度の活用です。

公的な医療保険には、「高額になり過ぎた医療費は国が負担する」という仕組みが備わっています。

予め、被保険者、被扶養者ともに所得に応じた自己負担額が設定されており、それを越えて支払った分は後ほど返金される仕組みの事です。

収入が高ければ高いほど、自己負担額が高くなるのは必然ですが、一定の条件を満たすことで医療費が戻ってくる仕組みはありががたいものです。

【医療費の自己負担限度額(70歳未満)】▼

この図をご覧頂いたらご理解頂ける通り、「70歳未満の一般所得者」であれば、1ヵ月の自己負担額は9万円程度で済むことになります。

4回目(4ヵ月目)の利用からはさらに負担が減り、一律で4万4400円でよくなります。

いったん、9万円を支払う必要はありますが、20万円に比べる負担の量は格段になくなります。

論点②傷病手当金があるから大丈夫

万が一、病気や怪我で一時的に働けなくなった場合には、収入がなくなる(止まってしまう)可能性があります。

収入が無いのに出費が増える事があれば、医療費を支払うどころか生活自体も難しくなります。

こうしたピンチを乗り切るためには、医療保険に加入するのもいいですが、もしサラリーマンであれば、傷病手当金があるからそこまで心配する必要はないという説です。

でもこれは、サラリーマンであるという前提がついて周ります。この傷病手当金とは、会社員が病気や怪我などで就業できない状態になった場合に支給される給付金の事を示しています。

会社を休んでから待機期間を設けた4日目から1年半までが支給期限で、その間は手取り額のおよそ7割が毎月支給される事になります。

【傷病手当金の計算方法】 ▼

支給額 = 標準報酬日額(標準報酬月額を30で割った額)×3分の2×支給日数

会社が加入している組合健保によっては、7割ではなく8割程度を支払うものや、給付期間が3年間というケースもあります。

会社独自の保障を上乗せしている先もあるという事です。これは、会社に応じて異なりますので、予め確認しておくことが安心を得る手法となります。

確かに、この制度を活用できれば収入の全てがストップという最悪の事態は免れることができます。何より1年半の保証があるということです。これだけの長期間の保証は、非常医魅力的です。

論点③支払った分を全て回収できない?

ここから話す内容は、医療保険商品全般に言えることです・特に医療保険は、支払った保険料に対し得られる給付金が少なすぎるのではないかという点がいつも話題になるからです。以下に例えの例を示します。

32歳の私がA社の終身医療保険(60歳払済)を見積もってみました。

例えば、入院給付日額5000円で1ヵ月間全ての日程で入院したときの給付金は15万円となります。

60日間では30万円に。単純な計算方法ではありますが、総支払い保険料87万円の元を取るのであれば、6か月間の入院をしないといけなくなります。

ここから言えるのは、生涯で6ヵ月(通算)の入院をしなければ貯蓄に回しておいた方が良いというという意味になり、医療保険に加入した物を如何に元をとれるかという事になります。

これでは、本末転倒ではないでしょうか?

現在は、入院日数の短縮化に伴い、病院は長期入院をさせず「期退院→通院」いう流れが一般的になります。元を取る、損益の関係という事を前提に保険に加入する事自体が考え方の間違いという事なのです。

こうした事から、私はもともと医療保険は不要とだと思っていました。でも、最近疑問が出てきたのも事実です。

「本当にいいのだろうか?」ではなく、「本当に大丈夫なのだろうか?」という事です。

保険に加入していなくても保証面は十分なのか?もしもサラリーマンではなくなった際には傷病手当金がもらえないなどの不安も出てきました。

そこで、こうした課題について整理をしていきました。そこで出た答えは、

医療保険に活用し加入をしよう!

という結果です。そうした結論を出した理由をご紹介していきます。

見直しポイント①高額療養費制度について

医療保険不要論を支える最も大きな論点は高額療養費制度です。

この制度がある事により、お金のない(貯蓄がない)場合でも入院費を安く抑えられることになります。

しかし、国の財政の先行きが不安ない中で、こんな大盤振る舞いのような制度をいつまでも継続することができるのでしょうか。

国の経済状況に応じたとしても、早々にさすがに廃止までに至る事は無いと思われます。しかし、絶対とは言えません。

もしも、廃止となると金のない患者様は入院するなと言っているのと同じです。しかし、今後の見解として自己負担額の上限が上がる可能性があるということができます。そして、それが10万円になるのか、15万円になるかという事は今の段階では到底言い切れることはできません。しかし、負担増をとなる事を誰が責任をもっていくのかについても、今後の論議を醸し出すことは可能性が無いといいきれないという事になります。それ以前に、窓口での3割負担ですら現行のまま継続されるという事から見直しをされる事はいうまでもないでしょう。こうした不安定の環境でたとえ、公的制度があるからいっても不安しか残らないのが人の心情ではないでしょうか?こうした不安を取り除く方法について、公的医療制度だけに頼らない方法についても考えていく事も考えておく必要があるのです。これは、今後、必ず考えいく事が必要な要素ではないでしょうか?

ポイント②医療保険の価格が上昇傾向にある

もしも、悪い予測が的中した場合には、制度の見直しがされた場合には、どうしても医療費の負担の増加が先行していきます。

先程もご紹介しておりますが、財源の確保ができない場合には財源調達の道を探す必要性があります。

その道は、徴収という形または、負担額の増加しかありません。こうした事は、日本に住む人にとっては避けれない方法となります。

以前も、高齢者での負担額を1割の負担額を持つ際には、いろいろな論議が醸し出されました。

こうした論議が、繰り返し行われる可能性があるという事です。こうした事は、今後の日本社会において病気になっても治療が出来ない人が増える可能性があるという事です。

ポイント③自営業者の保証は不足

今でもそうですが、自営業者についてはサラリーマンと違い保証されている制度が異なります。

いつ自分が自営業を行うかやめるかなどは想像できません。計画を立てたとしても、100%すべてが実現する確約はありません。

こうした場合には、自営業での保証が制限されている中で、先に述べているポイントも加味すると病気での入院などは絶対にできない人となってしまいます。

一家の大黒柱も自分もそうであるという事は、病気にもなれないという時代が来てしまう事を意味しています。こうした事は、生きている間におきるリスク以外の何物でもないのです。

結論|医療保険に活用し加入をしよう!

前述したポイントから私が出した結論です。

確かに加入は不要という考え方も理解できます。今までがそうでしたから猶更です。

しかし、国の状況や医療費の負担の問題などを勘案していけば行くほど、その選択しにはリスクがあると判断する事になります。

確かに、貯蓄をするという方法もあります。しかしながら、それには限界がある事も「参考」としてまとめています。

それはそれで1つの方法かもしれません。しかし、それだけでは結論を出したという事ではありません。

私は、もともと医療保険は不要と思っていました。しかし、ここまで記載してきた通り、いろんな点を考えて、整理してみると、公的医療保険制度だけでは万が一の際の備えという点、今後の見通しという点では不安がある事も多いという事が分かりました。

こうした事は、改めていろんな事柄を整理してから始めて考える機会となりました。

しかし、今までは人のいう事に左右されていたこともあります。

そこで、きっかけを幸いとして自分なりに事柄を調べ、整理した結果、良い点も悪い点も見えてくることができました。その為、私は考え方を変える事としました。医療保険を活用する事で万が一に備えたいと思いました。

決して、同じ様に考えてほしいという事ではありません。押し付けるという事もありません。

あくまで悩んでいる方がいた際に参考にして頂きたいという事です。

私もいろんな人の意見に振り回された時期があります。当然と言えば当然ですが、誰かの押し売りでは、最終的な納得度はできません。

あくまで自分がどう考えるかという事ではないでしょうか?

私は、家族の入院というきっかけがあり考える事ができました。しかし、通常の生活を追っていれば、こうした万が一を考える事がありません。

その為、本当に何かあった際に考える事になる可能性を秘めているのです。

しかし、その際では間に合わない可能性があるという事も理解しておいて頂きたい事の1つであり、私が考えなおした大きな理由の1つでもあるのです。

こうした事は、何かのきっかけ1つという事を私自身が経験しました。

そして、自分の考え方ではっもしもの場合には、私だけではなく家族にも迷惑をかける結果になるという事をです。

自分自身だけの問題ではないのが、病気や怪我の治療です。そういし事を起こさないのも自分の責任ではないでしょうか?

病気や怪我に掛かったとしても私は、充分な治療を受け、そして治したいと思います。こうした事は誰もが望むのではないでしょうか?

それをもう1度考えて頂く為にも、今回の記事が何かを考えるきっかけや参考になって頂ければ大変うれしく思います。

公的医療制度も医療保険も万が一に備え、かつ、病気や怪我を治して健康で活躍できる人達の為の施策です。

ですから、それぞれの良い点と取りこみ、自分たちの生活に活かせることを考えて頂きたいと思います。

こうした事は、備えをとして十分な安心を得る事も忘れないでいきたいものです。

繰り返しになりますが、今回の記事はあくまで参考にして頂き、今後のご自身や家族の為にも、一度は考えて頂ける参考として頂ければと思います。

是非、今後の事を考える参考にして頂きたいと思います。あくまで、最終的に決めるのは自分自身やご家族の相談となります。

医療保険は、場合に応じては一生涯を守るもの、保険料を支払う可能性のあるものです。その分の安心を得る事もできます。

しかし、決して加入したらすべてがパーフェクトという事ではないという事も合わせて理解しておいて頂きたいと思います。

加入するのであれば、きちんと商品を選ぶことになる事も大切となる事もご理解頂けたいと思います。

参考|貯蓄で備えるには限界がある世代

いろいろとご紹介してきましたが、最終的に貯蓄で医療保険を全てカバーできるか?という疑問が残ると思います。そうした方に、ここから現在では貯蓄で備えるには限界があるのではないか?という疑問にお答えしていきたいと思います。ここでは、世間一般的なお話しを記載しております。その為、全ての人がこれから記載する事に当てはまるという事ではないという事を予めご理解ください。あくまで、現在、主に言われているという事をまとめてご紹介しておりますので、ご注意ください。

「病気やケガで入院や手術をするなら貯金で対応する!だから、医療保険はいらない!」

と、そう考えている人も多いのではないでしょう。では、今のこの時代に、本当に貯蓄で病気やケガの費用をまかなえるのかを、貯蓄や借入金の平均データを使って検証してみました。

入院・手術の費用を、貯蓄どこまででまかなえる?

万が一の病気やケガで入院や手術をした時のために備える方法としては、医療保険への加入だけが方法ではありません。

その時(もしも)に困らないだけの貯蓄があれば医療保険はいらないと考える事だってできます。

しかし、今現在、既に安心できるだけの貯蓄がある人、これからしっかり貯める自信のある人なは別として、単に毎月の保険料負担を減らす事が目的では不安が残ります。そこで、「生活調査」から家計の現実をみていきましょう!

貯蓄をしていれば、医療保険は入らなくていいの?

基本的な考え方として、保険の必要性について説明する場合には、「貯蓄は△(三角)保険は□(四角)」という表現をすることがあります。

これは、貯蓄とは貯め始め(開始)から目標額に向かって、三角形のように徐々に積みあがっていくことを表現しており、目標額が貯まるまでに時間がかかる事を意味しています。

しかし、その一方で、保険は加入した時から必要な備えをすぐに確保できる事が大きな違いと言えるのではないでしょうか。

例えばの話ですが、今後の将来(未来)の医療費負担に備えて100万円貯めようと考えた際に、貯め始めの頃はまだまだ少額であり、もしもその間に病気影化で入院したらどうでしょうか?

たいていの場合には、始めたばかりの貯金では足りず、借り入れをしてでも治療費を支払はないといけなくなることが、容易に想像できませんか。

確かに、保険に加入すれば保険料の負担(毎月又は一括の支払)はありますが、加入した翌日に病気や怪我で入院しても備えができます。

精神的な負担もなく治療に専念できる。だから、医療保険は有用だと考える考え方もあるのです。

貯まるが先?入院が先?

確かに掛かるか分からない病気や怪我の為に、毎月決まった医療保険料金を支払うという考えたに抵抗がある方もいらっしゃいます。

だから故に、貯蓄と医療保険の考え方については別のこんな意見もあります。

年齢が若い頃は病気やケガで入院・手術をする確率が低いといえます。だから、経済的負担になるような入院・手術をしやすくなる年代までに貯蓄しておけば問題ないだろうという考えです。

さらに念のため、ある一定の金額が貯まるまでの期間だけ、医療保険等で万が一の保障を確保しておけば、比較的、高くなる保険料を払ってまで終身保障のような医療保険に加入する必要はないのではないかという考えか方です。

しかし、この考えは問題があるります。それは、必ず一定期間で医療費負担に備えた貯蓄を確実にしないと考えたが成り立たないのです。

少しでも貯蓄の計画が長引くと計画を見直ししないといけないという事です。

では、その様な計画が本当に実現できるのかどうか?

定期的に行われている生活調査から平均的な貯蓄額や借入金額を確認しながら検証していきましょう。はたして多くの家庭で、医療保険が不要になるほど、貯蓄をする事が可能なのでしょうか?

これが現実|30歳代では4世帯に1世帯が貯蓄100万円未満

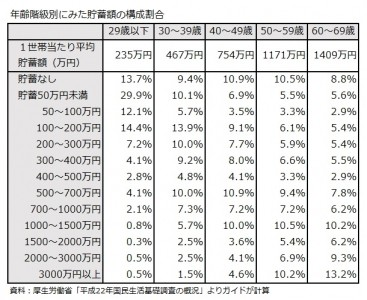

厚生労働省が発表している「平成22年国民生活基礎調査の概況」を見ると、世帯主の年齢階級ごとに貯蓄額がどのくらいあるかを確認することができます。

この発表は、毎年行われておりインターネット等で誰もが見る事が出来る情報です。

その中で平成22年度の「29歳以下から60歳代」までの世帯を年齢階級別に、貯蓄額の構成割合で整理してみました。

年齢階級別にみた貯蓄額の構成割合▼

今の日本では、1世帯当たり平均貯蓄額は、29歳以下が235万円、30~39歳で467万円、40~49歳で754万円、50~59歳で1171万円、60~69歳で1409万円となっている事が、一覧からお分かり頂けると思います。

この表からは、どの世代でも世帯によって貯蓄額にバラツキのあることが読みとれます。

例えば、40歳代と50歳代では、1000万~1500万円の世帯は10%を超えていますが、一方で貯蓄が全くない世帯も10%を超えている現状がお分かりになると思います。

そして、29歳以下は、貯蓄のない世帯が13.7%、貯蓄があっても50万円にも満たない世帯が29.9%もあるのです。

200万円未満までを合計すると、なんと7割にものぼります。30歳代では、貯蓄のない世帯が9.4%、貯蓄額が50万円に満たない世帯が10.1%、50万~100万円の世帯が5.7%となっており、これは、30歳代では4世帯に1世帯が貯蓄100万円未満という現実を表しているのです。

この調査結果から判断すると、入院や手術をしても何とかなるほどの貯蓄をすることは、一部を除いて現実的に難しいことが分かります。

リアルな現実|30・40歳代の20%近くは借入金額2000万円以上

実はもっと問題があります。これは、先ほどご紹介した貯蓄だけの問題ならまだよいという事です。

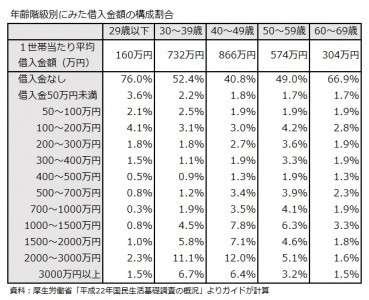

実は、この世代には借入金もたくさんあります。国が毎年行う「国民生活基礎調査の概況」では、世帯主の年齢階級ごとのおおよその借入金額や構成割合も確認することができるのです。

年齢階級別にみた借入金額の構成割合▼

こちらをご覧いただくと驚く結果が出ています。

1世帯当たり平均借入金額は、なんと29歳以下で160万円、30~39歳で732万円、40~49歳で866万円、50~59歳で574万円、60~69歳で304万円となっている事実を確認して頂けるでしょう。

当然ながら、借入金額についても世帯によってかなりバラツキが出てきているのは当たり前です。

しかし、その中で目立つのは30歳代と40歳代の借入金額の総額が2000万円以上の割合は、どちらも20%近く(2000万~3000万円と3000万円以上の合計)になります。

住宅購入の際に住宅ローンを利用した世帯がかなり含まれている結果とは想定できますが、その影響か、平均借入金額が29歳以下では比較的少額なのに、30歳代になると急激に増えている事をご理解いただけると思います。

借入金のない世帯が最も少ないのは、40歳代の40.8%で、60歳代では66.9%が借入金なしと回答しています。

この世代となるとようやく貯蓄の余裕が出はじめると言っても過言ではないと、こちらの表が示しています。

でも、この年代は実際に病気に掛かるリスクが高い年代です。この年代からの貯蓄が本当にでき、万が一の際に間に合うのでしょうか?

実際に、医療保険には入らず、医療費のために貯蓄はできるかという質問に対して生活意識を基に確認していきまそう。

本当に貯金から借金を引くと残るのか?

いくら、貯蓄があっても借入金が多くなればなるほど家計にゆとりは生まれません。

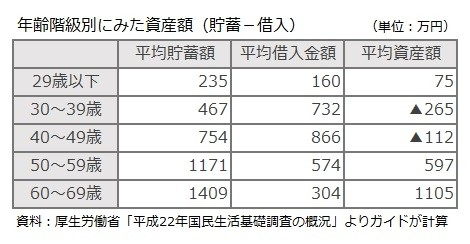

そこで、ここまでに紹介した貯蓄額と借入金額のデータを合体させて、年齢階級別の資産額(貯蓄-借入金額)を計算した表を作成してみました。

年齢階級別にみた資産額(貯蓄-借入)▼

この図から見ると、30歳代では平均の数値として貯蓄より借入金のほうが265万円も多くなっています。

そして、40歳代でも借入金のほうが112万円多くなっています。

この世代はどうしても住宅ローンが大きく影響してくる世代であり、資産に余裕のない世帯が多いという事がうかがえます。

若い年齢を見た場合に、29歳以下でも資産は平均75万円しかなく、この世代においては、医療保障を備えず、万が一を考慮し医療保険等に加入するのが現実的だと言えるのではないでしょうか?

心の声|半数以上が「生活が苦しい」

「国民生活基礎調査の概況」から生活意識の状況をみてみると、平成22年の段階で「大変苦しい」が27.1%、「やや苦しい」が32.3%となっています。

この数値を合わせると59.4%にも数値は上がってきます。一方で「大変ゆとりがある」「ややゆとりがある」と答えた割合はわずか4.8%しかいないのが現状なのです。

さらに世帯の構成別で比較すると、児童(18歳未満の未婚)のいる世帯と母子世帯では苦しいと答えた割合が大きくなります。

児童のいる世帯では「大変苦しい」と「やや苦しい」の合計が65.7%、母子世帯では「大変苦しい」と「やや苦しい」の合計が実に85.6%にもなり現実的な心の余裕、金銭的な余裕はないと言える事がお分かり頂けると思います。

これは、意識的な面でも同様です。子育て世帯や母子世帯の多くが、現在の生活を苦しいと感じていて、いつ起きるかわからない医療費などのために貯蓄をしておくだけの心、金銭的余裕はありません。

死亡に対する備えが必要ないと考えているわけではありません。確かに、医療分野に関しては医療保険等に加入する人が増えてはきています。しかし、医療保険に加入していない人が多くいるのも事実です。

その中で、貯蓄で何とかするから保険は必要ないと考える人が居るのも当然です。

どちらの考えが正しいという事ではなく、こうしたデータから判断をした場合には、「貯金はかなりの努力が必要となること。

医療保険には誰でも加入できるということではない。」という事も理解しておいて頂きたと思います。

こうした事を考えると「貯蓄」という選択肢を考えるという事も1つの手段として考える事は出来ますが、相当な計画と準備がいるという事となります。

貯蓄と医療保険のどちらを選択するかも、よく比較される方法です。

若い方はこちらを「貯蓄」という事を考える方がいらしゃいますが、なかなかハードルが高い事も理解しておいて頂きたいと思います。

「貯蓄」があれば、公的医療保険制度のみでも対策はうてる可能性があります。

しかし、それだけの準備をする事は、ここでご紹介した通り、現実的には難しいといえるでしょう。

また、貯め始めた段階では少額しかない事もありますので、徐々に準備をする事が必要である事を理解し、計画的に行う事を意識していきましょう。この方法には焦りは禁物です。

じっくりと時間をかけて根気強く準備をしていく事が大切な方法である事を理解し、計画的に確実に実行していく方法として取り入れる方法という事で取り入れるかどうかについて考えて頂きたいと思います。

途中で貯蓄を崩しては意味がありません。こうした事も、自分で計画をした通り行えるかどうかについても、じっくりと考えてください。