ネット時代の到来で、様々なことがWEB上で可能になりました。

もちろんご多聞に漏れず、大切な保険選びの足掛かりとなる、保険会社や代理店の公式ホームページが、ネット上に多く存在します。

今回は、既に生命保険やがん保険など、多くの方が加入済みの保険商品でなく、学資保険の情報を、数多の保険会社の中から信頼と実績でナンバーワンとうたわれる「アフラック」の、ネットでの契約に至るまでのアクセス方法やプロセスを、ご紹介したいと思います。

目次

1.アフラックの魅力

1.1アフラック企業情報

1.2企業理念

1.3保険契約実績

2.そもそも保険とは

2.1公営保険と民営保険の存在

2.2公営保険とは

2.3民営保険とは

3.貯蓄と保険の違いとは

3.1自分でこつこつ貯める貯蓄

3.2自分で作れる自家保険

3.3補償

4.人生における保険を考える

4.1独身時代の保険

4.2婚姻後の保険

4.3子供が生まれてからの保険

5.子供に対する保険

5.1学資保険とは

5.2学資保険の特徴

6.学資保険商品の種類

6.1補償型学資保険

6.2貯蓄型学資保険

7.学資保険の選び方

7.1一般的な学資保険

7.2お祝い金のシステム

7.3医療費

7.4学資保険の特約

8.ネットでの保険選び

8.1ネットからの申し込み方法

8.2ネットでの保険内容変更方法

8.3ネットでの解約方法

9.まとめ

1.アフラックの魅力

愛されるアフラックキャラ

かわいいアヒルが特徴的で大人気のアフラック。

日々テレビなどのメディアで見かけないことがないほど、保険業界を常にけん引し続けるアフラックですが、数多の保険会社が存在する中で、なぜこんなにも人気を博したのでしょうか?

そんなアフラックの魅力の理由を、紐解いていきたいと思います。

1.1アフラック企業情報

近年台頭してきたイメージが強いアフラックですが、実はその創始から既に43年が経過している、安定企業なのです。

私たち一般人にはアフラックと呼ばれていますが、これは実は略称で、正式な企業名称は下記になります。

American Family Life Assurance Company of Columbus

アメリカン ファミリー ライフ アシュアランス カンパニー オブ コロンバス

そこで、まずはアフラックの沿革を見てまいりましょう。

1974年 日本での営業を開始し、日本国内初の「がん保険」を発表。

1978年 「新がん保険」を発売。

1983年 交易財団法人全国法人会総連合の福利厚生制度として、がん保険集団取扱協定を締結。

1985年 世界初の「痴呆介護保険」を発売。

1990年 「スーパーがん保険」を発売。

1995年 「公益信託アフラックがん遺児奨学基金を設立。

1998年 全都道府県での支社設置を完了。

2000年 「21世紀がん保険」「新・健康応援団MAX」を発売。

2001年 「アフラックペアレンツハウス亀戸」をオープン。

2002年 「一生いっしょの利用保険EVER」「一生やさしい介護保険 介護MASTER」を発売。

2003年 個人保険(個人年金保険を除く)の保有契約件数が業界第一位になる。

2004年 個人保険・個人年金保険合計の保有契約件数が業界第一位になる。

「アフラックペアレンツハウス浅草橋」をオープン。

2005年 新たなブランドマークを採用、ブランドプロミスを策定。

第9回「Asia Insurance Industry Award」で、「年間愛優秀生命保険会社賞」を受賞。

第2回「朝日 企業市民賞」を受賞。

2006年 「未来の自分が決める保険 WAYS」を発売。

2007年 次世代育成支援企業としての認定(くるみん)を取得。

「健康に不安がある人も入りやすい医療保険 やさしいEVER」を発売。

「アフラックのがん保険f(フォルテ)」を発売。

2008年 「ご契約者のためのがん保険f(フォルテ)」を発売。

郵便局株式会社(現 日本郵便株式会社)との業務提携(がん保険)を開始。

2009年 「アフラックの夢みるこどもの学資保険」「家族に毎月届く生命保険 GIFT」を発売。

「もっと頼れる医療保険 新EVER」を発売。

個人保険・個人年金保険合計の保有契約件数が2,000万件を突破

2010年 「アフラックペアレンツハウス大阪」がオープン。

「健康に不安がある人も入りやすい医療保険 新やさしいEVER」を発売。

苦情対応に関国際規格「ISO10002」への適合を宣言。

全47都道府県とのがん対策推進に関提携が完了。

第8回「企業フィランソロピー大賞」を受賞

2011年 「生きるためのがん保険Days」「生きるためのがん保険Daysプラス」を発売

東日本大震災への復興支援プロジェクト「“We Are One Family”活動」を開始(2012年12月まで継続実施)

がん保険による給付金等の累計支払額が5兆円に到達

「アフラックFacebookページ」を開設

2012年 「もっと頼れる医療保険 新EVER」をリニューアル発売

「健康に不安がある人も入りやすい医療保険 もっとやさしいEVER」を発売

独立行政法人「国立がん研究センター」とがん情報の普及啓発に関協定を締結

2013年 公益財団法人「がん研究会」とがん情報の普及啓発に関協定を締結

日本郵政株式会社との業務提携(がん保険)を開始

「ちゃんと応える医療保険EVER」を発売

「アフラック小児がん経験者・がん遺児奨学金制度」を設立

大同生命保険株式会社との業務提携(がん保険)を開始

2014年 株式会社かんぽ生命での販売(がん保険)を開始

「新 生きるためのがん保険Days」「新 生きるためのがん保険Daysプラス」を発売

ここまで見た中でもわかる通り、アフラックは常に保険業界の先駆け的商品を次々と発表する、トップブランドなのです。

では次に、アフラックの企業情報を見てまいりましょう。

| 社員数 | 4,463名(2016年3月末) うち男子2,295名 女子2,168名 |

||

|---|---|---|---|

| 平均年齢 | 38.2歳(2016年3月末) | ||

| 営業拠点数 | 88営業部・支社(2016年3月末) | ||

| アソシエイツ*数 | 13,247店(2016年3月末)

|

||

| 資産状況 | 総資産:10兆7,755億円(2016年3月末) | ||

| 負債状況 | 保険契約準備金:9兆9,735億円(2016年3月末) | ||

| 資本状況 | 純資産の部合計:6,090億円(2016年3月末) | ||

| 収支状況 | 保険料等収入:1兆5,333億円(2016年3月期) 保険金等支払金:7,306億円(2016年3月期) |

||

| 契約状況 | 新契約件数*:164万件(2016年3月期) 保有契約件数*:2,378万件(2016年3月末)

|

||

| 健全性に関する指標 | ソルベンシー・マージン比率:848.2%(2016年3月末) 実質純資産額:2兆4,821億円(2016年3月末) 基礎利益:2,602億円(2016年3月期) 保険財務力格付け:A+(スタンダード&プアーズ/2016年5月現在) |

||

このように、アフラックはただ単にCMで認知を得ているのではなく、数多くの実績が裏付けとなり、現在の保険業界の先駆者かつ優良企業へと、成長を遂げたのです。

1.2企業理念

それでは、そんな保険業界の雄、アフラックが掲げている企業理念とは、どのようなものなのでしょうか。

それは企業として、また保険商品を扱う者としての、4つの熱い思いを掲げています。

新たな価値の創造

若さと独創性溢れる人間集団として、パイオニア精神をもって常に社会のニーズを先取りし、新たな価値の創造に努める。

お客様第一

お客様のニーズに合致した商品と最善のサービスを常に最良の価格で提供することにより、お客様の信頼を高め、社会からの厚い信認を獲得する。

人間尊重

社員やアソシエイツも含めたすべての人々を尊重し、常に事業と個人双方の継続的な成長を目指す。

法令等の遵守(コンプライアンス)

企業活動および業務遂行にあたっては、日米両国の法令や行動倫理憲章等の遵守をすべてに対して常に優先し、企業としての社会的責任を果たす。

常に保険加入者のことを念頭に、ユーザー目線でそれぞれの人生をよりよくサポートする企業であること、一企業として、社会に貢献していくことを大切にしている、人にやさしい企業だということが、見て取れます。

1.3保険契約実績

アフラックに対する業界ナンバー1の呼び声は、決して伊達ではありません。

その強固な財務基盤で、多くの信頼を獲得し続けているのです。

|

保険財務力の格付け

|

ムーディーズ・インベスターズ・サービスAa3 | (2016年5月26日現在) |

| スタンダード&プアーズ(S&P)A+ | (2016年3月末) | |

| ソルベンシー・マージン比率 | 848.2% | (2016年3月期) |

| 基礎利益 | 2,602億円 | (2016年3月期) |

「生きるための保険」「未来に向けて備える保険」として、安心を約束する保険商品を展開していることが、数値からも示されています。

| 保有契約件数

(個人保険・個人年金保険の合計) |

2,378万件 | (2016年3月末) |

| 保険金・年金・給付金のお支払い金額 | 4,871億円 | (2016年3月期) |

| がん保険によるお支払い金額 | 1営業日あたり平均 12.4億円 | (2016年3月期) |

2.そもそも保険とは

「一人の災難を大勢が分かち、わずかの金を捨てて大難を逃れる制度」(福沢諭吉)

「万人は一人のために、一人は万人のために」(マーネス)

保険そのものの意味を語る言葉として、この2つの名言が非常に的を得ています。

将来起きうる可能性のある危険要素に対し、その発生確立に見合った一定の保険料を、加入者同士が公平に分担し、有事に備えるための、相互扶助による助け合い制度です。

その内容は、事故や災害から個人の生命や財産を守るためのものや、何らかの疾病を発症した際に医療費などの負担を減らすことや、遺族の生活を保障することを目的としたものなどが、多くみられます。

しかしながら保険とひとくちに言っても、その商品や種別、内容は多岐にわたっており、意外ときちんと把握できていない方もいらっしゃるのではないでしょうか。

そこで、そもそも保険とは何なのかを、基礎に立ち返って解説いたします。

2.1公営保険と民営保険の存在

保険は次にあげる2種類に、まずは大別されます。

公営保険

地方公共団体や公的法人が経営主体となって行っている保険です。

民営保険

民間の営利・非営利団体によって行なわれる任意の保険です。

2.2公営保険とは

先ほども述べた通り、公営保険は公共団体により運営されており、普段の私たちの生活に密着しています。

その種類は、健康保険/年金保険/介護保険/労働保険などが、あげられます。

また上記以外に、社会福祉として行われる保険として、社会保険があげられます。

更に、経済政策としての産業保険として、農業保険/漁業保険/輸出保険などが、あげられます。

2.3民営保険とは

先ほども述べた通り、民営保険は民間の営利・非営利団体によって運営されている、任意加入の保険で、損害保険と生命保険、がん保険などのあらたな第3分野の保険とに、大別されます。

| 分 類 | 定 義 | 主な保険の種類 |

| 損害保険~第2分野 | 一定の偶然の事故によって生じる損害を支払う保険 | 自動車保険、火災保険、海上保険、賠償責任保険など |

| 生命保険~第1分野 | 人の生死に対して一定額を支払う保険 | 定期保険、終身保険、個人年金保険、養老保険など |

| 第3分野 | 生損保の垣根が低くなり、明確に区分できない保険分野 | 医療保険、がん保険、介護保険、傷害保険、所得補償保険など |

損害保険

偶発的な不慮の事故によって生じてしまう損害を、保険で補てんするものです。

生命保険

人の生死にかかわる疾病などの保険事故に対応するものです。

第3分野の保険

生損保の垣根が低くなり、明確に区分できない近年爆発的に浸透してきた新たな保険分野で、医療保険/がん保険/介護保険/傷害保険/所得補償保険などが、展開されています。

3.貯蓄と保険の違いとは

任意で加入する民営保険には、貯蓄型の商品が存在しています。

では一般的な貯蓄と、貯蓄型民営保険とでは、一体何が違うのでしょうか。

ここではそれぞれの特徴を解説してまいります。

3.1自分でこつこつ貯める貯蓄

金融資産の総称を指す言葉が、貯蓄です。

株式や信託投資、土地や家屋などの投資商品や、保険・個人年金の資産全体を指します。

銀行や郵便局などでの貯金(お金を貯める)が一般的ですが、それだけではインフレ(物価上昇)が起こった時、その貯金の貨幣価値自体が相対的に下がってしまう一面もありますので、すべてを貯金でまかなうのでなく、株式や投資信託に一部を託す方が、より良いとされています。

また、自動車事故などによる対人賠償事故に、対応しきれないケースもままあります。

せっかくこつこつ貯めた貯蓄(貯金)は、地道に年数もかかる上に、貯めた金額までしか利用できないというデメリットが存在します。

3.2自分で作れる自家保険

多くの車両や船舶を保有している大企業などでは、あらかじめ社内で積立貯金を行い、有事に対応するように設定されているのが、自家保険です。

この場合、有事のリスクをその他企業に分散されるものではないというリスクが伴います。

3.3補償

債務者が債務不履行になった場合、債権者には損害が発生します。

本来履行すべき債務者の負担部分を、第三者である保証人が、その債権者に対して負担をする制度が、すなわち補償です。

第三者が他者のリスクを肩代わりするという意味では、保険に類似しています。

一般的な保証人は、その多くが無償で引き受けてるため、債務者の債務不履行分を、保証人自身の私的財産で、あがなわなくてはなりません。

そのため、履行保証保険や住宅ローン保証保険といった商品が、存在しています。

4.人生における保険を考える

保険を考えるとき、自身の年齢や就業状況や家族構成などを考慮し、保険を選ぶことが大切になってきます。

そこで、人生のいくつかのシチュエーションやステージごとにおすすめな保険を、ご紹介してまいります。

4.1独身時代の保険

独身時代、特に若い年代の方の場合、保険料は自身の限られた収入の中からの支出になるので、負担になってしまっては、身も蓋もありません。

そのため、高額な死亡保障はつける必要がないと、考えられます。

万が一の場合に備えることを念頭に、葬儀関連費用を賄える程度(200~300万円)の死亡保障を付けるのが、一般的です。

保険料が割安な終身保険の中で、低解約払戻金型の終身保険なら貯蓄にもなり、老後にも備えられるので、おすすめしたい商品の一つです。

また若くても、疾病やケガなどにより、生活が脅かされる可能性がないとは言い切れません。

そのような状況に対する備えとして、終身医療保険もおすすめです。

保険料が格安なうえ、生涯その月々の保険料は変わりません。

更に一生涯補償が続くので、がん保険も交えた商品の選択を行っておくと、安心です。

4.2婚姻後の保険

婚姻により当然それまでの独身時代と異なり、家族ができます。

そこでまず考えなければならないのが、生活などの保障の確保としての保険選びです。

まずは、生命保険から考えていきましょう。

ご夫婦どちらかが死亡した場合、心配なのは後に残された家族の生活です。

ダブルインカムの場合であれば、死亡保障の額は葬儀関連費用などの、死後整理金として300~500万円程度の保険を選ぶことを、おすすめします。

次に奥様が専業主婦である場合です。

当然世帯主であるご主人が死亡した場合、一家の収入は途絶え、生活は一変します。

そんな時に備えておくためには、先ほどのダブルインカムケースとは異なる、死亡保障が数千万円単位の、大きいタイプに加入されることをおすすめします。

次に医療保障です。

こちらは、ご本人の世代は関係なく、生命保険より優先すべき保険です。

疾病の際に、入院日額1万円程度が補償される商品を、確保しておきたいところです。

また、特に治療費が高額になりやすいがんや生活習慣病、女性特有の病気へのリスクを考えると、ご夫婦別々に独立した保険に加入していれば、主契約者の保険解約による特約失効のリスクも、同時に回避できます。

4.3子供が生まれてからの保険

愛するわが子が生まれたら、考えたいのが学資保険です。

わが子の将来のためという明確な目的であることから、他の保険と比べて続けやすく、進学などの際に大きな力となってくれる強い味方です。

そこで、学資保険の内容について、次の項でご説明いたします。

5.子供に対する保険

子供を対象とした保険商品は、大人とさほど変わりません。

学資保険/生命保険/傷害保険/特約付き医療保険などが、販売されています。

まずは生命保険から見てまいりましょう。

不慮の事故や疾病により、大切なわが子を失ってしまうご夫婦の痛みは、到底計り知れないものでしょう。

ですが、お子さんの死亡により、家計が何か大きなダメージを受けることはまれだと見てよいでしょう。

生まれた時から成人に至るには、様々な費用がかさむため、若いご夫婦にとって、その保険料は負担にもなるケースがあります。

そういった諸々を考慮すると、子供の生命保険は優先度が低いと言えます。

次に傷害保険はどうでしょうか。

確かに小さいお子さんは怪我が付き物とも言えますが、その頻度はそうあるものではありません。

ここはやはり先述の生命保険と同様に考えて、優先度は低くしても大きな問題にはならないと言えます。

次に近年着目されている、特約付き医療保険です。

残念ながら子供だからと言って、疾病にかからないとは限りません。

そのため、お子さんの医療保険を考えるご夫婦もいらっしゃるかと思います。

ですが現在、子供に対する公的支援がいくつか存在します。

小児慢性疾患医療費助成制度/障害児童福祉手当/小児がん交通費等補助金制度などの公的制度が利用できるほか、自治体によっては、子供の医療費助成制度が手厚いところもあります。

お住まいの地域の公営保険を調べたうえで、民営保険加入するかどうかの検討をされることを、おすすめします。

最後に、学資保険です。

この商品は、前述の保険とはその性質が大きく異なります。

そこで今回おすすめしたい学資保険のあれこれを、次の章でご説明したいと思います。

5.1学資保険とは

学資保険とは、子供の教育資金の確保を目的としている、保険商品です。

基本的には一般的な生命保険と同じく、月々決まった額の保険料を払い続ければ、契約時に決めたお子さんの年齢に合わせた給付金が、後々受け取れるようになっています。

少しでも子供に良い教育環境を与えてあげたいというのが、親御さんの気持ちです。

また、昨今の景気の低迷から、いつまでも今の収入が確保できるかどうか、不安に感じる方も多いでしょう。

そういった問題や懸念事項を解消してくれるのが、学資保険なのです。

学校種別にみた学習費総額(お子さん1人当たり)

5.2学資保険の特徴

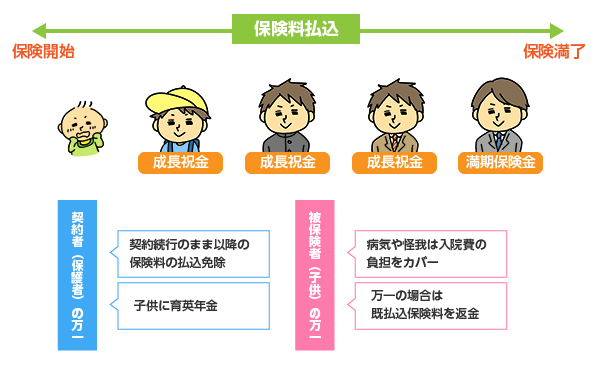

学資保険は、将来の教育資金確保を大きな目的としていますが、契約者や被保険者であるお子さんの、万が一の疾病やケガなどを保障してくれる側面を持つ、いわば生命保険や入院保険と同様の保障内容を併せ持っています。

またお子さんが一定の年齢に達した時、満期の保険金の前払いとして、祝い金などのまとまった給付金を受け取ることができる商品もあります。

6.学資保険商品の種類

学資保険はいくつかの種類に分かれますが、大別すると補償型学資保険と、貯蓄型学資保険があります。

それぞれの特徴を踏まえた上で、ご自分の家庭や収支、お子さんの未来の教育プランにあった学資保険選びが、重要になります。

6.1保障型学資保険

保障型は貯蓄型と異なり、医療保障や育英年金保障を目的とした保険を指します。

保険料を算出した際に、元本割れをしている保険のほとんどが、保障型保険に該当します。

6.2貯蓄型学資保険

払い込んだ保険料を貯めるだけでなく、増やすことを目的としているのが貯蓄型の学資保険です。

最近は終身保険でも、貯蓄型が着目されています。

7.学資保険の選び方

それでは一体どのような学資保険をお子様の未来のために選べばよいのでしょうか。

学資保険は中途解約をしてしまうと確実に損失が発生してしまいます。

また誕生と同時に加入した場合、おおむね18年は保険料を払い続けなければならないため、家計への負担がかかります。

ここでは、学資保険の選び方や注意点を、ご紹介してまいります。

7.1一般的な学資保険

まずは先ほども述べた、保障型なのか、貯蓄型なのかが、大きな分かれ道になります。

もしものために備えることを優先し、元本割れを覚悟のうえで保障型を選ぶパターンと、入学などの際にかかる費用をあがなうことを目的とした貯蓄型パターンの、どちらを選ぶのかということです。

どちらのタイプを選んでも、貯蓄はなされます。

しかしながら保障型商品は、万が一の保障が手厚いものや、医療保障を付加したものなどを選ぶと、貯蓄額は当然減額されるので、満期時の支払金額が少ないという一面を持ち合わせています。

逆に貯蓄型商品でも、医療保障や死亡保障が付加されているものもあるので、教育資金を本来の目的とするのであれば、貯蓄型を選ぶことがおすすめと言えるでしょう。

それぞれのご家庭の目的に合わせた保険商品選びが、大切になります。

7.2お祝い金のシステム

学資保険では、お子さんが中学・高校・大学と進学するタイミングで、祝い金が出るタイプの商品があります。

大まかにでもお子さんの進路選択のイメージができているのであれば、かなりの出費が予想される進学時の祝い金はとても有効です。

7.3医療費

お子さんの万が一に備えて医療費をあがなうことを目的とした場合、その貯蓄性は低減します。

先にも述べたように、公的制度で賄えることも多いのが医療費なので、貯蓄性を優先するのであれば、医療費に関する保障を付けるというのは、優先度が低くても問題は少ないということになります。

7.4学資保険の特約

学資保険も一般的な保険と同様に、特約を付加することができます。

その種類は主に、医療保障特約/育英年金特約/払込免除特約などがあげられます。

お子さんがけがや疾病による手術や入院をした際に、手術給付金や入院給付金を受け取れるようにするのが、医療保障特約です。

契約者(親御さん)の死亡や所定の高度障害状態になってしまった時に、所定期間内であれば、毎年受給できるのが、育英年金特約です。

これはお祝い金とは別に受給できますが、この部分に対する保険料は掛捨て型になりますので、当然貯蓄性は低減されます。

親御さんが生命保険に加入していれば、賄える部分にもなりますので、注意が必要です。

契約者(親御さん)の死亡や所定の高度障害状態になってしまった時に、それ以降の保険料が免除されるのが、払込免除特約です。

あくまでも契約者の万が一に備えるという性質が強いので、誰を契約者にするかなどを、慎重に検討する必要があります。

また学資保険は、お子さんご本人ではなく、あくまでも契約者である親御さんの資産になるので離婚などに際しては、契約変更が発生する場合もあるので、注意が必要です。

8.ネットでの保険選び

ここまでの解説の中で、自身の家庭に合った学資保険商品が決まったら、次はネットでの保険選びです。

WEBが発達した現代では、各種保険商品取り扱い企業のホームページや、保険比較サイトなどを利用して、目的の保険商品が比較検討しやすくなっています。

8.1ネットからの申し込み方法

まずは資料請求を行います。

保険は保障対象者があくまでも「人」であるため、WEB上だけで契約を締結することはできません。

本人確認が必須となるため、ホームページなどから資料請求とともに申込書も送付してもらいましょう。

保険契約は申込書に署名捺印をし、本人確認書類などを添付することにより、初めて契約が成立するのです。

また、保険商品によってはWEB上での資料請求ではなく、電話でのコンタクトが必要な場合があります。

そこでアフラックの学資保険の契約までのステップを、ご紹介します。

Step1 アフラックへ資料請求を行います。

ホームページや電話にて、希望の商品の資料を請求します。

コールセンターは、商品に関するお問い合わせや相談みにも専門のオペレーターが対応してくれるので、安心です。

近隣のアフラック代理店検索

Step2 アフラックから募集代理店経由で資料が到着します。

希望に合わせた保険商品の資料一式が、通常4営業日以内に届きます。

Step3 申し込みをします。

資料内容を十分検討し、不明な点などがあった場合は、遠慮なくアフラックに問い合わせましょう。

学資保険は途中解約は不利なので、検討に時間をかけることが大きなポイントです。

保険商品が決定したら、申込書・告知書・意向確認書などを記入後、専用封筒でアフラックへ返送します。

ここで注意したい点は、「夢見るこどもの学資保険」には、募集代理店との面談が必要だということです。

Step4 アフラックにより、保険契約審査が行われます。

提出した申込書類が募集代理店経由でアフラックに到着次第、アフラックにて申込書類の内容に不備が無いか、ご契約のお引き受けの条件を満たしているかなどの確認がなされます。

Step5 契約審査が通ったら、アフラックから保険証券が送付されてきます。

第1回保険料入金が確認された後に、アフラックより保険証券が送付されてきます。

手元に届いたら内容をよく確認し、後々必要になるので、大切に保管しましょう。

アフラック保険契約までのステップ

「夢見るこどもの学資保険」は、契約日が保障開始日になります。

8.2ネットでの保険内容変更方法

ここでは、アフラックで契約した保険商品に関するネットでの変更方法を、ご紹介します。

住所変更

WEBと電話にて行えます。

下記サイトから変更内容を申請しましょう。

契約者変更

被保険者の同意を得れば、契約者の変更が可能です。

契約者が死亡した場合は、契約者変更を行えば、保険自体は継続できます。

ただし下記が必要になりますので、アフラック代理店かアフラックコールセンターに問い合わせましょう。

必要書類

名義変更請求書

保険契約者の公的証明書のコピー

※契約内容や変更理由によって上記以外の書類が必要となる場合もあるので、アフラック代理店かアフラックコールセンターに問い合わせましょう。

※必ず契約者本人からの申請が必要です。

※契約者・被保険者・受取人の関係によって保険金の受取時に適用される税金が異なります。

契約者を変更する場合は、やはりアフラック代理店かアフラックコールセンターに相談しましょう。

受取人の変更

契約者は、被保険者の同意を得て受取人を変更することができます。

必要書類

名義変更請求書

保険契約者の公的証明書のコピー

※契約内容や変更理由によって上記以外の書類が必要となる場合ので、アフラック代理店かアフラックコールセンターへ問い合わせましょう。

保険証券の紛失

うっかり保険証券をなくしてしまった場合は、もちろん再発行をしてもらえます。

郵送による書面のやり取りをしなくても、電話で再発行依頼ができます。

※電話での手続きを希望する場合は、契約者本人からの申請が必要です。

※アフラック代理店やアフラックコールセンターに連絡の際は、契約者本人からの電話が必要です。

8.3ネットでの解約方法

保険を解約したい場合

契約者本人から、アフラック代理店かアフラックコールセンターに連絡をしましょう。

※自身の代理店は、保険証券や、アフラックからのメールに記載されています。

※金融機関や郵便局を通じて契約した場合は、アフラックコールセンターへの連絡となります。

保険商品は一旦解約すると元には戻せませんので、十分に検討を重ねる必要があります。

解約払戻金がある保険商品の場合は、解約時に受け取ることができますが、払い込んだ保険料よりも減額されたものになるのがほとんどなので、契約も解約も、慎重を期しましょう。

![]()

月~金 9:00~18:00 / 土曜日 9:00~17:00 / (祝日を除く)

※証券番号をご確認のうえ、契約者自身で電話をする必要があります。

受付方法

アナウンスにそって、以下に該当する用件の番号を押してください。

担当のオペレーターにつながります。

※用件によっては複数回押す必要があります。

9.まとめ

いかがでしたでしょうか。

安心と信頼実績ナンバーワンのアフラックで、将来に備えてみませんか。

アフラックなら、きっとあなたにピッタリの保険商品が見つかります。