「相続税」という言葉を知らない人は少ないでしょう。

でも、他人事だと思って意識していない人は意外と多いのです。

しかし、かなりの確率で関係してくるのが、今回ご紹介する「相続税」です。普段、意識していないので、イザという時に慌てる方も多いのが現状なのです。

そこで、今回は改めて「相続税」というモノについて整理していきたいと思います。そして、知るだけではなく自分自身で「基礎控除」額の算出練習をしたり、今からできる対策までもご紹介していきます。

一度、理解しておく、対策を始めてしまえば意外と簡単に見直しができる事も多いので、この機会に是非、対策を講じておきましょう。

目次

1:(概要)誰もが知っている相続税

2:おさらいしよう|相続税の基礎知識

2-1:仕組みの変化

2-2:基礎控除

2-3:税金の基本的な考え方

3:練習|基礎控除額の計算方法

4:相続税の手続き(申告方法)

5:今から始める相続税対策のイロハ

5-1:対策の基本中の基本

5-2:注意しよう。相続税の申告期限!

5-3:知らないと損。保険商品を大活用!

5-4:大きなポイント。相続人の数

5-5:贈与の活用。

6:ここは要注意。大きな落とし穴。

6-1:負債も相続の対象

6-2:不動産売却の注意点

7:まとめ

目次

1:(概要)誰もが知っている相続税

誰もが知っている「相続税」。でも自分に関係はないと思っていませんか。実は、関係ないという人は少ないのです。簡単に言えば、何かを受け取る(法律用語で「相続する」場合には必ず意識しないといけない税金になります。まずは、この「相続税」というモノの概要を理解しましょう。

簡単いうと、相続税とは家族や身内、所謂 親族が他界されたことにより何かしらの財産を受け継ぐ場合に生じる税金のことです。これは、遺言の有無にかかわらず、財産を相続した際に生じる税金です。基本用語として、他界した人を被相続人、相続によって財産を受け継ぐ人を相続人とよびます。

相続税を支払う理由は

①偶発的に財産を得た。つまり、不労所得である。

②特定の人に財産が集中することを抑えるため

とされています。

2:おさらいしよう|相続税の基礎知識

概要をお伝えいた相続税について、改めてその基礎知識を整理していきましょう。

2-1:仕組みの変化

実は、相続税の仕組みが変わってきました。詳しくは、次の項目「2-2:基礎控除」でご紹介しますが、従来の内容と仕組みに変化がありました。

今回の仕組みの変化は、ある程度までの相続については、非課税となる仕組みであることに変化はありません。しかし、その範囲の変化は実は大きな影響を出す変化であると言えます。従来より、相続とは、プラスの要素とマイナスの要素のどちらも引き継ぐことになります。

そもそも、相続はプラスの側面がクローズアップされていることもあり、被相続人のマイナス所謂、負債には注目されていません。そうした部分を相殺できるようにする意図もあり、今回の変革がされたとも言われています。

この理由として、負債を相続しない、つまり放棄をすることは遺族にとって最良の道になるかもしれません。

しかし、貸付をしている側から見ればどうでしょうか?返済されるはずの金銭が戻らないことで大きな損失を出すことになります。

その結果、貸付側の破産などの問題が従前より生じていました。この解決などを含め今回の大きな変化を迎えることとなりました。

では、その変化した内容を見ていきましょう。

2-2:基礎控除

今回の変化は、この基礎控除に関しての変化です。

そもそもの仕組みとして、相続税を支払うのに絶対に覚えておかないといけないこと。それが「基礎控除」です。この基礎控除とは、残された相続財産が一定金額以下である場合には相続税を支払わなくてよいよ…というありがたい仕組みです。

今、現在の仕組みはこうなります。

相続税の基礎控除の金額=3,000万円+法定相続人の人数×600万円

これを具体的に計算すると、法廷相続人が4人の場合には、

3,000万+4人×600万円=5,400万円となります。

つまり、この金額が基礎控除になります。結果として、この5,400万円以下であれば、相続税は支払う必要はないことになります。ここまでは大丈夫でしょうか。

平成27年1月1日より相続税が増税されています。

変わったのは、この計算方法です。変更前は 5,000万+法定相続人の人数×1,000万円でした。

この計算方法にに変わることで、基礎控除の金額は改正前より40%縮小されることになります。この変更により、相続税に無縁の人も相続税を意識する必要性が出てきています。

そして、税率についても一部見直しをされています。

| 基礎控除を超えた金額 | 相続税率 | 税金控除額 |

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

2-3:税金の基本的な考え方

相続税と呼ばれる税金にも、いくつかの種類があります。まず、遺産と呼ばれるものの種類から整理しましょう。

| 1:相続 | 亡くなった人が生前に、自身が死んだ際に誰に財産をあげるのか”決めていなかった”ものをいいます。最も多いケースです。 |

| 2:遺贈 | 亡くなった人が生前に、自身が死んだ際に誰に財産をあげるのか”遺言(いごん、またはゆいごん)で決めていた”ものをいいます。テレビドラマなどでよく見るものです。相続人が財産をもらえる事実を知らないで一方的に財産を与えるのが遺贈です。 |

| 3:死因贈与 | 亡くなった人が生前に自身が死んだ際に誰に財産をあげるのか”契約で決めていた”ものをいい、これを「死因贈与」といいます。 2.の遺贈と違う点は 財産をあげる人が「財産をあげる」と表明しているだけではなく、財産をもらう人も「財産をもらいます」と表明しているところです。 |

| 4:生前贈与 | 被相続人が死亡する前に自身の意思で相続人等(誰でもよい)に財産を渡すことをいいます。 特定の人(誰でもよい)に財産を譲り渡して自分の死亡後の争いをできるだけ防ごうとする役目が生前贈与にはあります。 |

こうしたものに発生するのが、相続税になります。

3:練習|基礎控除額の計算方法

次に見ていくのは、この基礎控除の計算方法です。

既に、ご紹介している通りの計算方法ですが、改めて見ていきましょう。

基本となる計算式は、

相続税の基礎控除の金額=3,000万円+法定相続人の人数×600万円

です。

例えば、3人の法定相続人がいる場合には。

3,000万円+法定相続人の人数×600万円

つまり、3,000万円 + 3人 × 600万円 = 4,800万円 になります。

基本となるのは、法廷相続人の人数を変更するだけになりますので、知ってしまえば簡単な計算になります。

この計算式さえ理解しておけば基本的な計算が完了します。結果的にある程度の金額までを計算することは可能です。

しかし、細かい課税部分についての計算はこれだけでは足りない部分もあります。この計算だけで全てがOKという事でない事も予め理解しておきましょう。

4:相続税の手続き(申告方法)

こうした相続税も手続きが必要となります。当然にことになりますが、手続きをしないと非課税対象にならないケースがありますので注意をしておきましょう。では、その流れを今度は見ていきましょう。

【基本の流れ】

被相続人が亡くなる=相続の開始

①遺言書の有無の確認

②相続人の調査・確定

③財産の確認

④相続方法の決定

⑤遺産分割協議・協議書の作成

⑥遺産の分割および名義変更手続き

⑦相続税の申告・納付

(⑥と⑦は順番が入れ替わる場合もあります)

では、それぞれをもう少し詳しくみていきましょう。

①遺言書の有無の確認

まず最初に行うことです。実は、手続きを進めている最中に遺言書が見つかるケースは少なくありません。その場合には、手続きをし直す事も往々にしてありますので、まず最初に確認をする必要性があります。この為には、遺言書があるかどうか。生前に確認をすることや、信頼ある人に預けていないかなどを含めて確認をすることが必要になります。ただし、なくなった方が故意に隠している場合もあります。どうしても仕方がないケースもありますが、生前からの整理や意向の確認をできるだけしておくように心がけましょう。

②相続人の調査・確定

次に行うのが、相続人の確定です。この確定には、誰が本当の対象になるか戸籍などを利用して確認します。そこまで?と思う方もいらっしゃると思いますが、意外にトラブルが出る箇所でもあります。戸籍を確認することで身内だと思っていた人以外に相続人がいる場合や実は相続権がなかったなど。法的な部分で思わぬトラブルが出る可能性があるだけに慎重に、慎重に確認をしてください。

③財産の確認

今度は具体的な相続財産の内容確認です。ここでいう財産とは預貯金などの現金面だけではなく不動産や株券。そして、負債としての借金やローン全てです。この総財産が不明だと遺産分配ができません。注意する点として、銀行は預金者が亡くなった事が分かると安全策として、その口座を一時的に凍結する仕組みがあります。この凍結などにより、従来引き落としされていた電気や水道などの料金などが引き落とされないことになります。当然ですが、銀行からの現金引き出しなどもできないことになりますので、注意が必要です。

④相続方法の決定

では、具体的に相続をする手順に入りましょう。遺産相続の方法には「単純承認」「限定承認」「相続放棄」の三種類があります。

単純承認…法律で定められた割合もしくは遺言書に記された内容を全て受け入れて相続

限定承認…財産がある場合だけ相続して借金は拒否する方法

相続放棄…財産も借金も一切相続しない方法です(借金を相続しない方法とも言われています)。

まず、相続する対象者は、それぞれがどの方法を選択するかを決定します。

大原則として、ここまでの手続きは被相続人が他界してから3か月以内に行うことになります。これは、法律上で定められていることで一般的に、葬儀が終われば速やかな対応が必要とされています。

⑤遺産分割協議・協議書の作成

少し聞きなれない言葉になります。そもそも、遺産相続は法律で法定相続分が決まっています。また、遺言により相続内容が指定されている場合もあります。しかし、結論から言えば、これを絶対に守らないといけないという決まりはありません。最終的には相続人が話し合って全員が合意すれば、好きなように遺産配分をする事も可能なのです。この話し合いを遺産分割協議、その内容を書面に記録した物を遺産分割協議書と呼びます。基本的に相続人が法定相続分もしくは遺言の内容に異議を申し立てないのであれば、この手順は必要ありません。もしも合意に至らない場合には、遺産相続で親族が合意できない時の対処方法として遺産分割調停⇒遺産分割審判という作業を裁判所で行い結論を出すことになります。

⑥遺産の名義変更手続き

続いて行う作業は名義変更です。預貯金や株券・不動産・ゴルフ会員権・自動車など、故人の名義だった財産を相続人に変更していきます。

⑦相続税の申告・納付

相続した財産が基礎控除の金額(3,000万円+法定相続人×600万円)を超える場合は、相続税の申告と納税が必要になることはご説明しています。相続税の申告手続きは、被相続人の死後10ヶ月以内に行わなければなりませんので、注意しましょう。

5:今から始める相続税対策のイロハ

では、こうした相続税について税金対策をどの様にするか考えてみましょう。すべての財産を相続してしまうと相続税が大きな金額になります。その金額をできるだけ下げる方法として何があるか…ということです。

5-1:対策の基本中の基本

基本中の基本は、出来るだけ「基礎控除」の中に収めていくということです。これは、変な方法ではなく、法令で定めらている方法です。ですから、最も安全な方法になります。

しかし、簡単に法廷相続人を増やすということは得策ではありません。法令では、相続できる対象者のカテゴリ(対象)を予め定めています。前項でご紹介した通り、相続人全員の合意があれば、これは変更可能です。

しかし、だからといって人数だけを増やすことが有効であるとは言い切れません。そこで考えていくのが生前贈与という方法です。

①相続時精算課税の特例による非課税枠 2,500万円

②住宅取得資金贈与の特例による非課税枠 最大1,200万円

(※相続時精算課税制度と一緒に利用すれば最大3,700万円)

③夫婦間贈与の特例による非課税枠 2,000万円

④110万円の基礎控除による非課税枠 110万円(毎年)

生前贈与には、上記のような4つの方法があります。生きている間に、ある程度の生前贈与を行っておけば、他界した後に残る財産を減らすことが可能になります。これにより、非課税枠を最大限に活かした際の負担も軽減することが可能になります。とはいえ、好きなだけ生前贈与をしたらいいということではありませんので、ご注意ください。

5-2:注意しよう。相続税の申告期限!

工夫の中で、もう1つ忘れてはいけないのは、相続税が加算されることです。それが、この申告期限に影響する点です。既に、他界した後、10か月以内に申告をしないといけないことはお話ししました。これを過ぎると、ペナルティを支払う必要性があります。

これは、既に法律で決められている為、注意が必要です。相続税に加えて、このペナルティが加算されることは、大きな出費になります。こうしたプラスの出費を抑えることも節税の1つの方法です。

実際には、以下のようなペナルティが加算されます。

| 種類 | 加算のタイプ | 説明 | どんな場合に課税されるか | 追徴税額の計算方法 |

| 延滞税 | 利子 | 相続税の納付期限までに税金の納付がなされなかった場合に発生するペナルティ | 税金が定められた期限までに納付されない | 原則として、年7.3% ※納期限から2か月を超えた場合 ⇒年14.6% |

| 過少申告加算税 | 罰金 | 申告期限内に提出された申告書の金額が不足していた場合に課される追徴課税 | 自主的に修正申告をした | 0% |

| 税務署に指摘されて修正申告をした | 50万円までは10% 50万円を超える部分に対しては15% | |||

| 無申告加算税 | 罰金 | 正当な理由なく申告期限までに申告しなかった場合に課される追加徴税 | 自主的に申告書を提出した | 税金総額の5% |

| 税務署に指摘されて申告書を提出した | 50万円までは15% 50万円を超える部分に対しては20% | |||

| 重加算税 | 罰金 | 仮装隠ぺいしている事実があった場合に課税される追加徴税 | 申告書を提出した | 追加納付した税金の35% |

| 申告書を提出しなかった | 税金総額の40% | |||

| ※重加算税は、過少申告加算税・無申告加算税の代わりに課される。 | ||||

但し、特殊なケースの場合には申告期間を延長する事も可能です。例えば、相続人になる胎児が生まれた場合や分与の内容が確定しない場合、相続人が失踪している場合などです。こうした特殊なケースは稀ですが、こうしたケースが起きないとは限りません。

5-3:知らないと損。保険商品を大活用!

もう1つの節税方法はやはり「保険商品」の活用です。生命保険などの保険商品にも非課税枠が設定されています。

この枠を利用する方法も節税効果が高い方法だと言えます。

5-3:知らないと損。保険商品を大活用!

もう1つの節税方法はやはり「保険商品」の活用です。生命保険などの保険商品にも非課税枠が設定されています。

保険商品の場合には、その他に受取人を指定することも可能なため、相続に関するあらぬトラブルを防ぐ効果も高いとされています。実際には、受取人ごとに保険商品を個別に分ける方法を取るということもされています。

5-4:大きなポイント。相続人の数

既に、少し触れている箇所になります。相続人の数は、ある範囲までは法律で定めれており、その対象者全員が承認することで変更することも可能です。

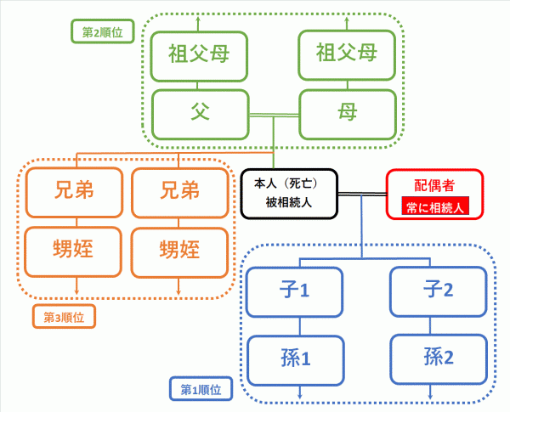

しかし、それでは時間がかかるのも事実です。その解決策として、遺言書に相続人を指定する方法があります。単純に指定するのではなく、人数を考えて増やすとということです。一般的に法定相続人は以下の図のようになります。

この範囲外の人を相続人に指定することで、人数を増やすという方法です。既に、ご紹介している通り、やみくもに増やす事は得策ではありません。その点は注意が必要です。増やすという事は受け取る金額が分割されることになります。そうする事で本来受け取るべきものが受け取れないという事象を起こしてしまう可能性も秘めていることになります。

ポイント①|贈与の事実を残す

民法549条では「贈与は自己の財産を無償で相手に与える意思表示をし、相手が受諾することによって成立する」と定義されています。つまり、双方の合意が必要だということです。この証拠として贈与者と受贈者が署名・押印する贈与契約書を作成しておくことが良いとされています。

ポイント②|定期金の贈与とみなされない工夫が必要

「定期金の贈与」とみなされた場合には、一括して贈与税が課税される恐れがあります。

例えば、一定期間に毎年同額ずつ贈与することが決まっている場合、一年ごとに贈与したのではなく、これを取り決めた初年度にまとめて定期金の権利(一定期間に毎年同額の贈与を受ける権利)を贈与したとみなされてしまうのです。

具体的には、10年間に渡り毎年150万円を贈与していた時に、初年度に1,500万円を贈与したものとみなされて課税されてしまうのです。こうしたトラブルを回避する為には、面倒でも都度、贈与契約書を作成すること方がいいでしょう。また、都度であれば、金額の変更なども可能ですので、手間を惜しむことなく作成していきましょう。

ポイント③|生前贈与は早く開始する

相続税の取り決めの中で、贈与した日から3年以内に相続が発生した場合、相続財産を取得した相続人に生前贈与された財産は相続財産とみなし課税されることが定義されています。こうしたことを防ぐ為には、早期に贈与を開始する方がいいでしょう。

ポイント④|贈与者の口座から受贈者の口座に振り込む

これは、贈与の事実を第三者により証明するためです。口座間でのやり取りがあれば、それは履歴として残ります。もしも、実際に口座の管理を贈与を受け取る場合には相続税に対象となります。

こうしたポイントを抑えて、贈与を開始しできるだけ相続税の負担を軽減する事が可能でです。

6:ここは要注意。大きな落とし穴。

相続を受ける際に注意しておきたい項目を改めて整理していきましょう。

6-1:負債も相続の対象

タイトルの通り、相続には財産(価値あり)と負債(借金など)の両方が存在します。

これは、繰り返しのご紹介になりますが、これを失念してしまう方が多いのは事実です。「相続がある。」と安易に受けてしまうと、結果として大きな借金があり相続して金額を受け取る以上に負債を抱えてしまった。これは、ありがちな事でもあり身近なことです。

こうした後からのトラブルを防止する為に、既にご紹介している「相続財産内容の確認」を最初に行う必要性があるのです。実際には、負債しか残っていない場合で、相続人がそれを支払う事ができない場合には「財産放棄」をすることも可能です。

しかし、安易に何でも受け取るとしてしまっては、こうしたリスクヘッジを逃れることはできません。繰り返しになりますが、プラスだけを受け取れるという「いい話」ばかりではないということです。くれぐらも最初の「相続財産内容の確認」をしっかりと行ってください。

6-2:不動産売却の注意点

実はやっかいなのが相続した不動産の売却です。

相続した不動産を売却した際に発生した譲渡益には「譲渡所得税」や「住民税」等の税金が課税されます。不動産を売却しても譲渡益がでなければ、譲渡所得税は課税されませんが、こうした事に関しての知識は一般的には持ち合わせていないものです。そこで、簡単ですがどの様な税金などが発生するかをご紹介しましょう。

①売却する不動産に譲渡益が発生

譲渡所得は、売却金額からその不動産の取得費や譲渡費用を差し引いて算出します。その計算式は

「譲渡益(譲渡所得) = 売却代金 -(土地の取得費 + 土地の譲渡費)」

土地の取得費…土地の購入代金や仲介手数料などの代金、不動産取得税・登録免許税などの税金、購入後の設備費や改良費などの費用のこと

土地の譲渡費・・・介手数料や広告費、抵当権抹消登記費用など譲渡にかかった費用のこと

所得期間までの扱いなどで内容に変動がありますので、注意が必要です。

②かかる税金が違う

相続不動産を売却して課税される場合の税率は、対象となる不動産を所有していた期間で変動します。短期長期の判定は不動産の場合譲渡が行われた年の1月1日が基準。

この時点で所有期間が5年を超えているなら「長期譲渡取得」、5年以下であれば「短期譲渡取得」となります。この「所有期間」は、不動産取得の日から引き続き所有していた期間を指しますので相続や贈与により取得した場合でも、原則として被相続人や贈与者の取得した日から計算することになります。

当然ながら、税率は短期譲渡取得よりも長期譲渡取得の方が優遇されています。税率だけでなく、長期譲渡取得にはさらに特別控除もあります。

③譲渡取得税の算出

譲渡取得税の算出方法です。まず所得金額の算出ですが、これは譲渡価額から取得費と譲渡費用を差し引いた額になります。

譲渡価額 - (取得費 + 譲渡費用) = 所得金額

この所得金額に、所得税と住民税が課税されます。

そして、長期譲渡取得税の場合、その税率は所得税が15%、住民税は5%です。

例) 所得金額が5,000万円の場合

所得税 5,000万円×15%=750万円

住民税 5,000万円× 5%=250万円

短期譲渡取得税も税率が異なるだけで算出の方法は長期譲渡取得税と同じです。

短期譲渡取得における税率は、所得税が30%、住民税は9%になります。

例) 所得金額が5,000万円の場合

所得税 5,000万円×30%=1,500万円

住民税 5,000万円× 9%=450万円

この様に、短期、長期では基本的な税率にひらきがある事をご理解頂けると思います。ただし、ご紹介しているのは基本的な事項に一部です。詳しくは不動産会社や税理士に相談することをお勧めします。不動産贈与の場合には、こうした税金を考慮し不動産のまま贈与するのか、それとも現金化をした方がいいかの判断も必要になるということです。

7:まとめ

相続税について、知っているようでそうでない事もあったのではないでしょうか。

実際に、相続を受けること…これは、頻繁にあることではありません。また、テレビなどのイメージが強く、実際にすること、気を付けることとに相違があると思います。なかなか身近では起きにくいことだけに、最初は戸惑う事もあると思いますが、出来るだけ基本の手順に沿って対応して頂きたいと思います。

相続税はすごく税金が持っていかれる。結局は損をするとイメージではなく、きちんと納税をし受け取る事ができれば、亡くなった方の意向を尊重するものであり、残された方にとって大切な財産となるものです。

知らないということではなく、正しく知っていくという気持ちが大切だということです。

ここでご紹介できる内容も相続税の全てについてはではありません。あくまで基本中の基本の内容となります。より詳しい内容が知りたいなどは、やはり専門家に聞く事が最適です。

ある程度のことは、こうした記事やインターネットにも掲載されています。ただし、税金の事でもあり、間違いは禁物の部分があるのも事実です。より慎重に課税額や方法を確認することが最適です。一般的な計算以外に特例などがありますが、これの特例の内容も変動してきます。

こうした最新の情報を把握することは一般的には難しい部分もありますので、注意しておきましょう。

相続とは、故人の思いが詰まった財産を受け取ることでしかありません。

故人の最後の願いを形にするとも言えます。だからこそ、しっかりとその気持ちを受け止めてください。そして、その結果、ご遺族にとって最も有効な活用をして頂きたいと思います。それこそが、故人の思いをしっかりと受け止めた結果ということになるからです。是非、心の準備と手順を大事に大事な財産を最大限に活用してください。故人との大切で楽しかった思い出とともに。