最近「確定拠出年金」「iDeCo」という言葉を耳にする機会、多くなりましたね。

銀行だけでなく、ネットバンクや証券会社でも宣伝をしています。

どうやら住民税が減額される優遇措置があるらしい・・・ことは皆さんご存知のはず。

でも、実際にどんな制度で、何がどうお得なのかわからないことだらけという方もいるでしょう。

自分は波に乗り遅れてしまったのか・・・?いいえ、確定拠出年金はまだまだ始まったばかり。

これさえ読めば、老齢年金の基本からiDeCoの加入方法まで完璧です!

目次

1.最近よく耳にする確定拠出年金って、どんな年金?

1.1まずは日本の年金制度のおさらいから!

人生100年時代、定年後の生活を支えてくれるものは・・・そう、年金です。

しかし年金と一言で言っても、人それぞれもらえる年金も加入している年金も異なります。

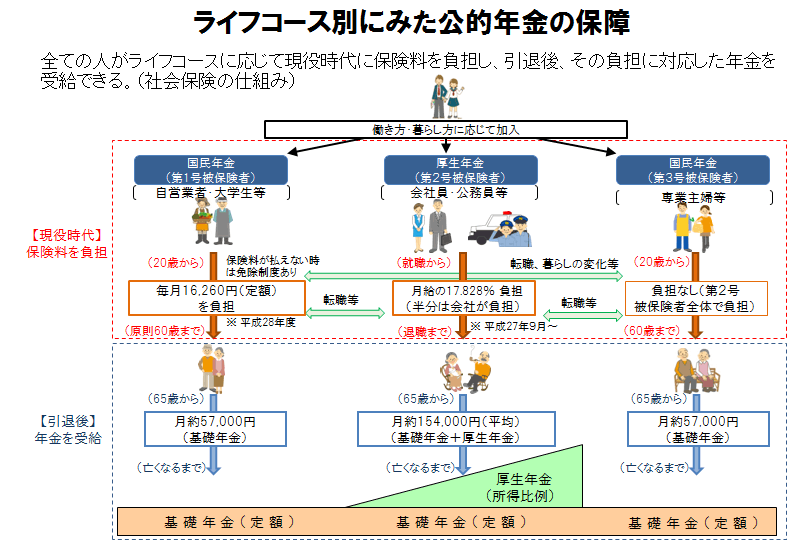

年金は、職業・年収・加入期間期間という3つの条件で、負担する保険料も老後に受け取る年金額もかわってしまうのです。

職種による条件は以下の3パターンに分類されます。

- 自営業(フリーランス)・農家etc → 国民年金第1号被保険者

- 会社員 → 国民年金第2号被保険者

- 専業主婦、夫の扶養に入っている妻 → 国民年金第3号被保険者

自営業では国民年金、会社員は国民年金と厚生年金の二階建て、専業主婦は国民年金に加入していることになります。

実際には保険料を支払っていない未納状態の人は加入していないことになりますが、第3号被保険者である会社員の妻は保険料を支払わなくても国民年金に加入できます。

国民年金の保険料は同じですが、会社員の加入する厚生年金は給料(標準報酬月額)によって保険料が算出され、それをもとに会社と労使折半で保険料を納めることになりますので、掛け金も将来受け取る年金額も同じ会社に勤める人ですら全く同じとはなりません。

更に、年金の加入期間(保険料を納める期間)は一般的には20歳から60歳までと思われていますが、実際は高校を卒業して会社員になれば加入しますし、定年後に再雇用や再就職をすれば厚生年金を継続することができます。

そして年金支給開始年齢である65歳に到達したとき、それまでの職種と年収・加入期間によって計算され、年金額が決定します。

つまり、年金というのは支払う保険料も受け取る金額も人それぞれ異なるということになります。

年金制度を図に表すと、このようになります。

(厚労省)

人は一生のうちで転職もすれば保険料を納められないくらいに厳しいときがあったりと、経済状況は常に一定ではありません。

となりの人とあなたは違うし、あなたの兄弟とも違うのです。

1.2確定給付企業年金と確定拠出年金の違いって、何?

人生100年時代になり、老後の生活費の問題は国の財政も圧迫しています。

昔は会社勤めの人はたくさんの退職金を受け取って、それを取り崩して年金と合わせて老後の生活費とするのがセオリーでした。

しかし、現代は定年まで一つの会社で勤めあげることは稀ですし、仮に定年を迎えたところで退職金はスズメの涙程度しか出ない・・・そんな企業はたくさんあります。

そこで、老後の生活資金は自分で貯めてくださいね、という制度が生まれました。

それが、確定拠出年金です。

「拠出」とは、ある目的のためにお金を出し合うことを意味します。

確定拠出年金というのは、老後に年金として受け取るためにお金を出して運用(積み立て)していくことをいい、拠出額の一部を退職金の代わりとして企業が負担する企業型確定拠出年金(企業型DC)と、個人で加入する個人型(iDeCo)があります。

1.3確定拠出年金に加入すると、いつ年金が受け取れるの?

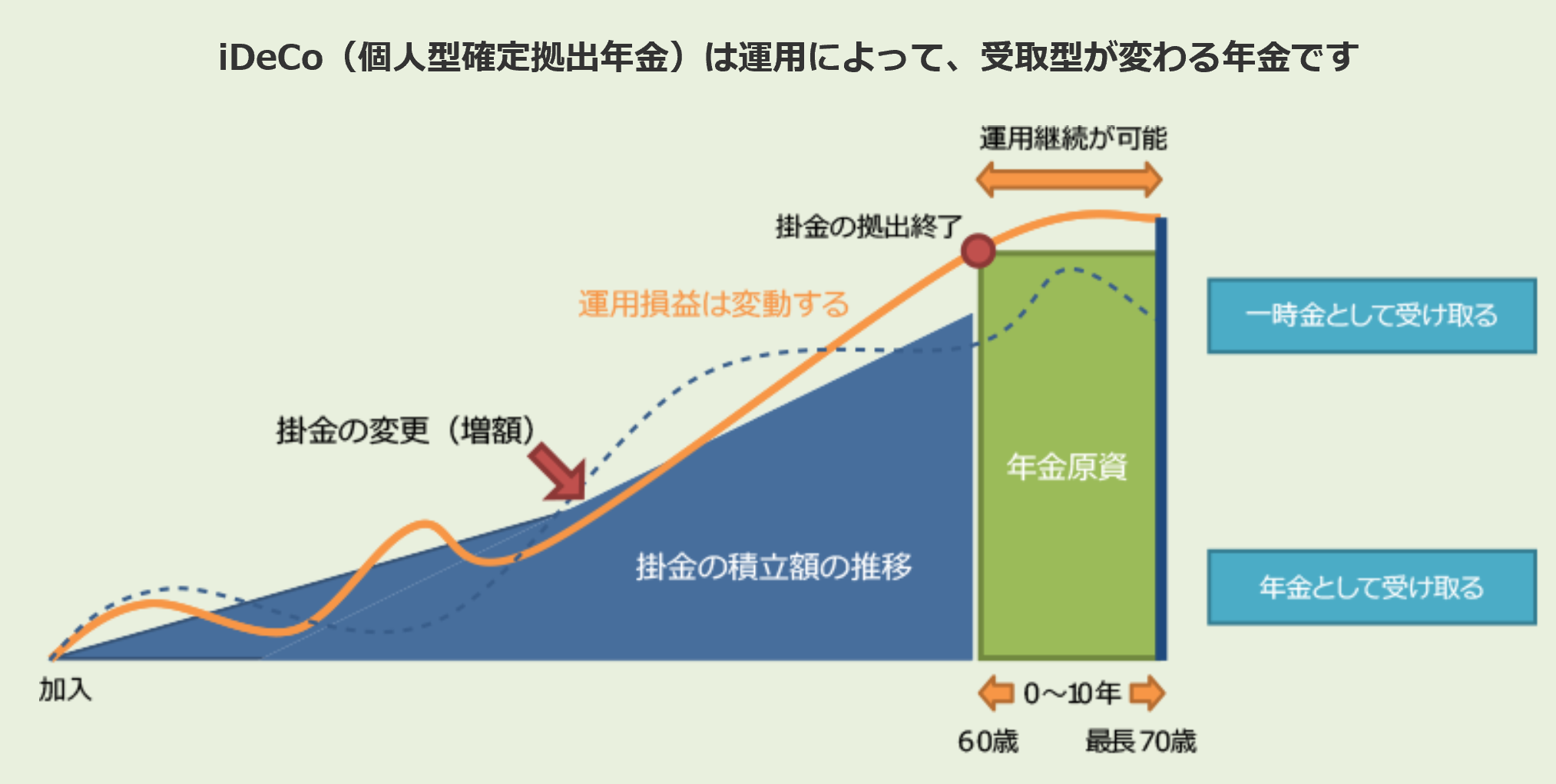

確定拠出年金は、若いときからお金を積み立てて老後(定年退職後)に受け取るための制度です。

そのため、お金を受け取れるのは原則60歳以降と決まっています。

( Morningstar )

ただ老後に備えて貯蓄に励みなさいというだけではなく、老後まで使えないように運用と貯蓄に強制力をもつことが特徴です。

現役世代は、住宅ローンを抱えながら車の維持費や教育費にお金がかかり、なかなか老後にまで目を向けることは難しいのが実情です。

確定拠出年金は簡単に解約したり引き出すことができないようにしているからこそ、老後のための費用を作ることができるというわけです。

1.4企業も社員も嬉しい?のが確定拠出年金

確定拠出年金には個人型と企業型があります。

個人型(iDeCo)は完全に自己負担で掛金を払うものですが、企業型は企業と本人がお金を出し合って積み立てます。

企業にとってはお金を負担しなくてはならないものですが、なぜわざわざ確定拠出年金制度を利用しようとするのでしょうか?

それは、確定拠出年金は企業にとってもメリットがあるから。

<企業型DC、企業側のメリットは?>

- 運用責任を問わなくて済む

- 万一会社が倒産しても、社員の資産は守られる

- 社員の所得が下がる分、会社が負担する厚生年金の保険料も安くなる

- 転職しても前職から運用していた資産を持ち運ぶことができる

企業は、社員が定年退職したときに備えて退職金を用意する必要があります。

その退職金を確定給付型企業年金として決まった金額を支給しなくてはならない場合、資金の一部を運用で用意しようとしたものの運用成績が悪くて予定する金額より減ってしまったら、不足分は会社が負担しなくてはなりません。

しかし、企業型DCなら運用成績は各社員の自己責任となるので、仮に運用成績が振るわなくても会社の財務から補填する必要がありません。

そして、もし会社が倒産したり経営が傾いたとしても、社員の退職金を用意する必要はありませんから、企業にとっても社員にとっても老後のための資産が守られるのです。

他にも、企業型DCも税制メリットを受けられますので、運用中はその掛け金が所得からひかれます。

厚生年金は所得に応じて保険料は異なり、それを更に企業と本人が折半しますので、保険料が下がれば必然的に会社の負担額も下がることになります。

そして最後に、社員が転職したときにはその企業型DCをそのまま引き継ぐ(ポータビリティ)ができます。

転職先でも同じ制度が使えるので、皆が確定拠出年金に加入すれば仮に中途採用の人でも1~3のメリットを引き継ぐことができるのです。

1.5確定拠出年金は、自分で老後の費用を作る気持ちが大切

確定拠出年金は、企業型も個人型も運用によって将来の老後資金を積み立てましょうというものです。

昔は一つの会社に就職したら定年まで尽くし、企業はその分社員の生活全般を守るという関係が成り立っていました。

しかし現代において、最初に勤めた会社で定年まで働く人は少なく、そもそも企業の寿命自体が社員の社会人人生よりも短くなっています。

そんな時代において、退職金と公的年金だけで老後安心して暮らせるかと言ったら、無理な話。

仮に転職を繰り返しても老後の費用を確保し、企業にも国にも依存することなく、自分で老後の費用を積み立てて用意しようというのが確定拠出年金です。

国も十分な金額の公的年金を用意することができません。

全ての国民の生活を年金だけで保証することができないから自分で用意してくださいね、その代わりに税制面でのメリットを与えましょうということなのです。

なぜ国も企業も確定拠出年金を勧めるのか、おわかりいただけたでしょうか?

2.個人型確定拠出年金(iDeCo)の加入対象者と限度額について知ろう

2.1 2017年の制度改正、何が変わった!?

実は確定拠出年金という制度は、今に始まったものではありません。

ただ、対象となる人が自営業者(国民年金第1号加入者)か、勤務先の企業に企業年金制度がない会社員(国民年金第2号加入者)に限られていたのです。

しかし2017年1月に制度が改定されてからは、公務員や企業年金のある会社に勤める会社員、専業主婦(国民年金第3号加入者)も加入できるようになったのです。

対象となる人を広げてたくさんの国民に活用してもらい、自分で老後のお金を用意してもらえるように様々なメリットを用意したわけです。

2017年に制度改革によって他人事ではありませんよというわけで、ここ1~2年で「iDeCo」「確定拠出年金」という言葉にふれる機会が増えたのですね。

2.2個人型確定拠出年金(iDeCo)って、誰が対象?

確定拠出年金には企業型と個人型があることは、既にお伝えしました。

企業型も十分メリットはありますが、ここからは個人型(iDeCo)に絞ってお伝えしていくことにしましょう。

まず、iDeCoには会社は一切かかわりません。(正確に言うと、個人型でも会社の承諾は必要で書類を添付する必要があります)

企業型は企業と本人が掛け金を折半しますが、iDeCoには会社からの拠出はありません。

つまり、完全に自己判断・個人の裁量で会社の財務とは全くかけ離れたところで運営するものです。

<iDeCoの対象者は?>

- 自営業者(国民年金第1号加入者)

- 勤務先で企業年金制度がない会社員(国民年金第2号加入者)

- 公務員

- 企業年金に加入している会社員

- 専業主婦(夫の扶養内で働く主婦を含む)

つまり、受けられる税制メリットに差はあるものの、ほとんどの成人がiDeCo(イデコ)に加入できるようになったのです。

ただし、一部例外もあります。

国民年金の保険料を何らかの理由で免除・一部免除を受けている人や農業者年金に加入している人は、iDeCo(イデコ)の対象者とはなりませんので、覚えておきましょう。

2.3拠出額(掛金)は人それぞれ違います!

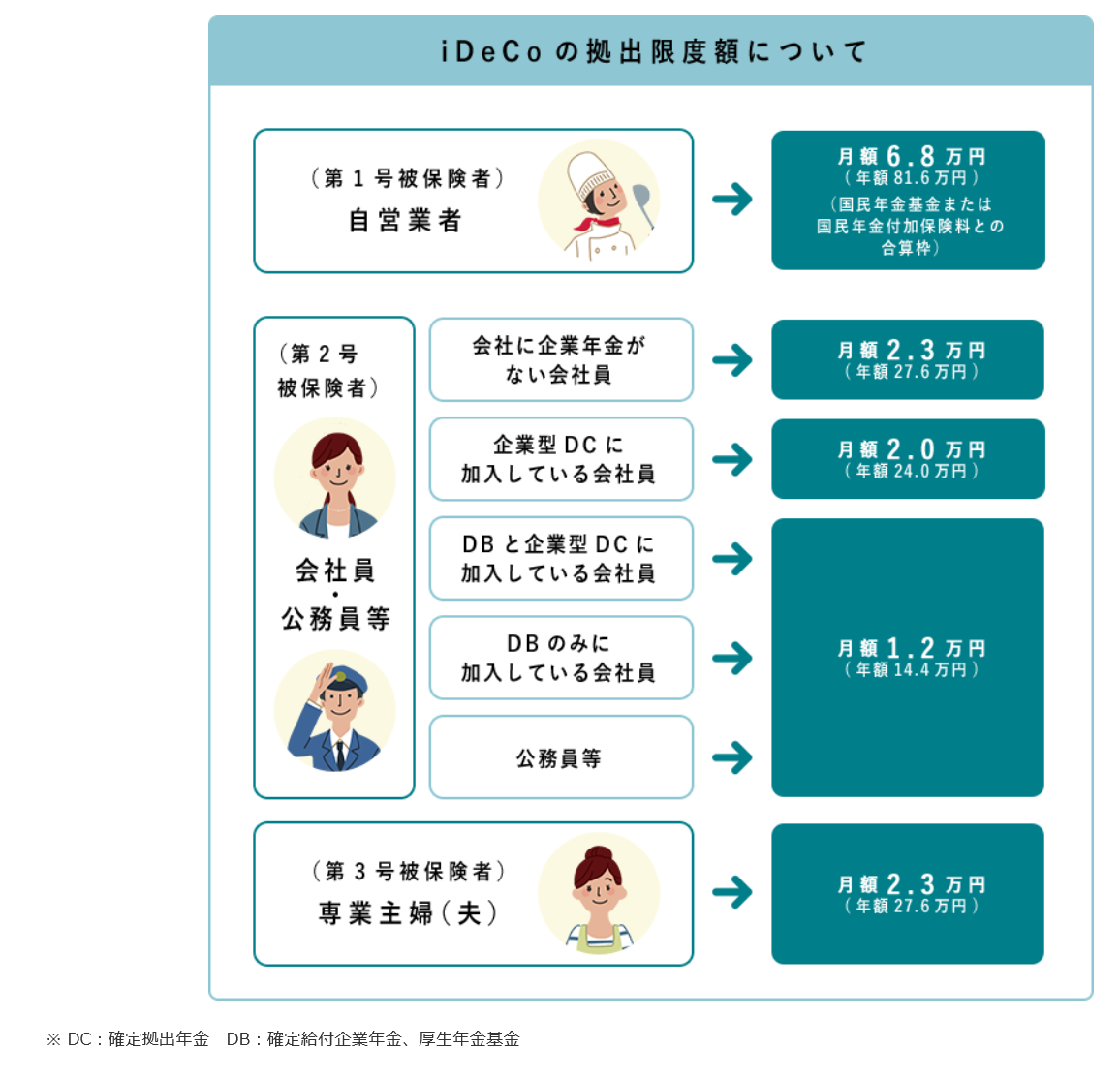

iDeCoには、年単位でのいくらまで拠出してよいかという限度額があります。

税制優遇をたくさん受けたいからといっても、限度がありますよということですね。

iDeCoは税制優遇措置があるため、企業から守られていない自営業者が一番iDeCoによるメリットを享受できるようになっています。

つまり、原則として国民年金だけしか受け取ることのできない人にたくさん加入してもらい、国民年金に厚生年金・企業年金といった2階建て・3階建てで老後に備えている人は拠出額の上限を厳しくしているのです。

3.個人型確定拠出年金(iDeCo)のメリットは、住民税だけじゃない!?

3.1税制優遇があるとは聞くけれど・・・何がどうお得なの?

個人型確定拠出年金(iDeCo)は、税制優遇を始め様々なメリットがあると言われています。

しかし、企業型確定拠出年金(企業型DC)と違い、会社からの拠出はなく完全に自分で積み立てて運用するのですから、一見あまりお得とは言えない気もしますよね。

では、具体的にどんなメリットがあるのでしょうか?

一番大きな特徴は、拠出した金額全てを所得から引くことができるということ。

私達の税金や社会保険料は、年収から様々な家庭や個人の事情などを加味した控除額を引いて算出された金額=所得に対して税金が課せられます。

住宅ローン減税は、課せられた税金が直接ひかれる税額控除ですが、基本的に私達が生活する中で課せられる税金や収入に応じた制度というのは所得を基準にして計算されます。

仮に500万円の年収があって扶養控除や医療費控除などの控除額の合計が130万円あった場合、所得は370万円となります。

しかし、iDeCoに加入している場合にはそこから更に1年間に拠出した金額を差し引くことができるため、例えば国民年金第1号被保険者である自営業者(フリーランス)の人が月5万円(1年で60万円)拠出したとすると、370万円からさらに60万円を引いた310万円が所得となります。

その分、所得ベースで計算される各種税金や制度が収入が少なくなるため、税制優遇を受けられることになるのです。

その一番のメリットとされるのが、住民税です。

個人年金では1年でどんなにたくさんの保険料を払ったとしても、上限年28,000円の控除しか受けられないのですから、iDeCoの節税メリットは半端ない!ですね。

更に、運用して実際にお金を増やすことに成功した場合にも税制優遇措置があります。

株やFXで資産を増やした場合、運用益に対して20%の税金が課せられます。

100万円の利益を出しても、80万円になってしまうわけですね。

それが、iDeCoの場合には運用益に対して税金が課せられない=非課税というメリットがあるのです。

そして、老後に年金を取り崩す際にも、一定額までは受け取るときに課税されません。

3.2老後に備えると、子どもの保育料が安くなる!?

所得を基準に算出される制度は、住民税だけではありません。

実は子どものいる家庭では、所得で決まることがたくさんあります。

そのうちの一つが保育料で、毎月支払う保育料は夫婦の所得に応じて決定されます。

例えば子どもを保育園に預けて夫婦で働きに出る場合、0歳児では1人当たり毎月6万円以上の保育料がかかることも珍しいことではありません。

0歳と2歳の子どもを保育園に預けたらそれだけで10万円超・・・熾烈な「保活」を乗り越えて、子どもに寂しい思いをさせてまで、なんのために働くのかわからなくなってしまうような金額です。

しかし、ここでiDeCoで救出額を所得からひくことができたら、どうなるでしょうか?

現実的には銀行の普通預金にはお金は貯まっていないので生活が楽になった実感はありませんが、iDeCoのおかげで所得が下がれば、保育料の負担は減ります。

もちろん、拠出したお金は老後資金として資産形成できるのですからムダではありません。

このように、所得を下げることで様々な負担が少なくなることも、iDeCoのメリットとしてあげられるでしょう。

3.3先の見えない時代だからこそ!退職・転職しても年金を継続できる

戦後の日本は、一つの会社に就職したら定年まで勤め上げるのがよしとされていました。

その分企業は社宅の整備を含む福利厚生に力を入れ、社員だけでなく家族も守ってくれる存在でした。

そして定年を迎えると、確定給付型企業年金として多額の退職金をくれましたから、昔なら退職金と公的年金で老後の生活は安泰でした。

しかし現代の日本では、労働者が定年を迎える前に企業が倒産したり統廃合による人員整理で解雇されたり、一つの企業に高卒・大卒の入社時から定年まで迎えることの方が稀になりました。

飲食店やデパートなども数年で入れ替わる様を見ていると、実感としてわくのではないでしょうか。

では、仕事を変えるたびに微々たる退職金を受け取り、転職のたびにリセットされてしまったら・・・?

一番最後に定年を迎えて退職したときには、その会社では勤続10年にもならずにわずかな退職金を受け取ってそれを老後資金にあててねと言われても、公的年金の受給額も下がっている現在現役世代の私達は生活できないでしょう。

そこで、企業と企業を転職して渡り歩いても、そのつどリセットされることのないiDeCoがおススメなのです。

仮に転職先で企業年金がなくても、自分で積み立てた分はしっかり年金として老後に受け取れます。

老後の生活費用は、国(公的年金)と企業(退職金)でまかせず、自分で積み立てる意志をもたなくてはなりませんね。

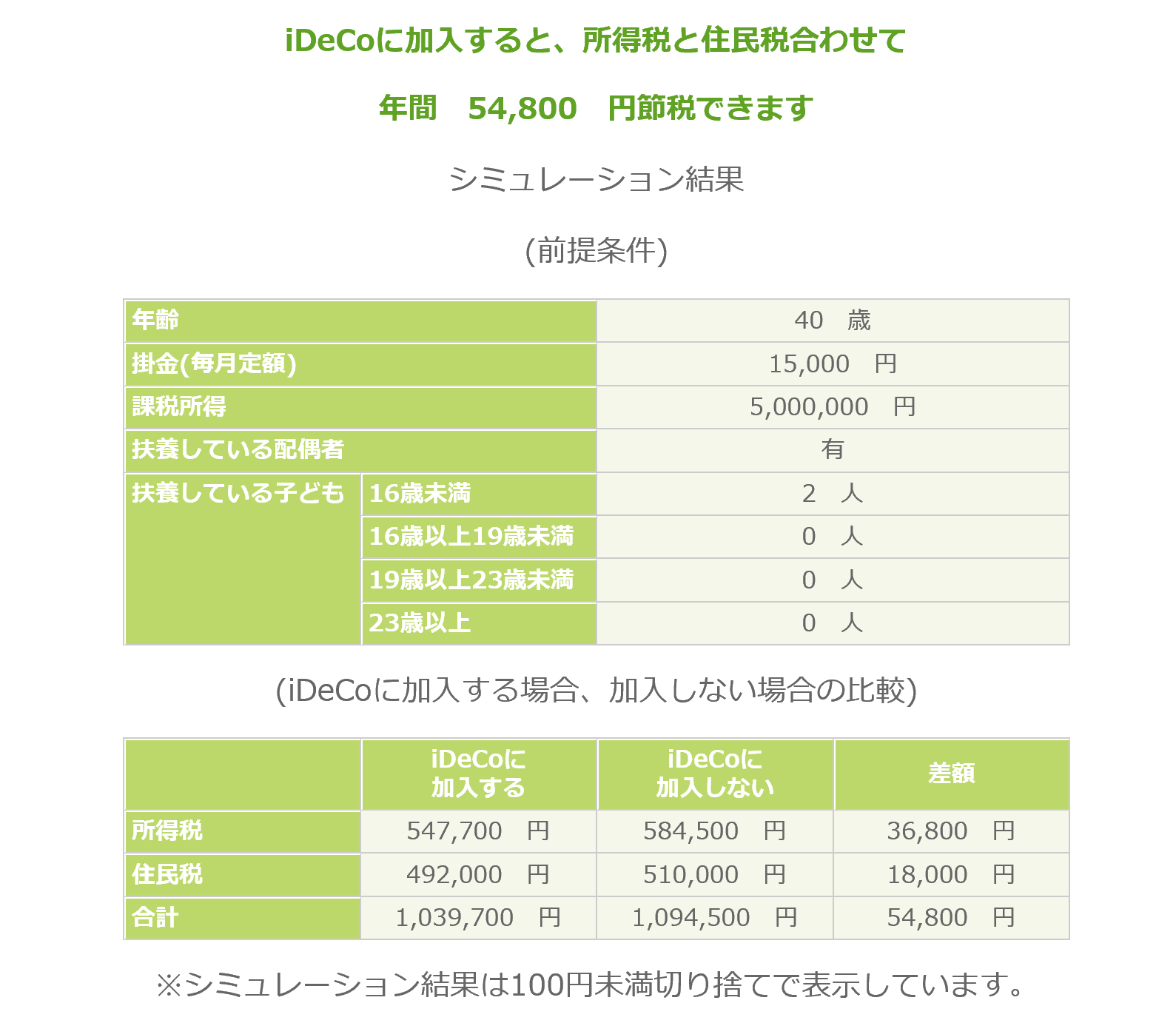

3.4実際にいくら安くなる?節税効果をシミュレーションしてみよう

とてもお得感のあるiDeCo(イデコ)は、主に3つの税制メリットが受けられます。

- 掛金は全額所得控除となり、所得税と住民税の負担が軽減される

- 利息・配当・売却益などの運用益は全額非課税

- 年金または一時金を受け取るときも各種控除が適用される

(りそな銀行)

では、実際にどのくらいお得になるのか、シミュレーションしてみましょう。

今回はろうきんの節税シミュレーターを使って、一般的な家族構成である夫婦(妻は専業主婦)と子ども2人の4人家族を条件に、シミュレーションしてみました。

<シミュレーション条件>

- 年齢:40歳

- 配偶者の扶養:有

- 子ども:有(16歳未満2人)

- 課税所得:500万円

- 掛金:月15,000円

(ろうきん)

老後に備えるだけで、これだけの税金がお得になるのです。

1年でこれだけのメリットがあるのですから、60歳までならいくらの節税なるでしょうか?

4.誰もがお得になるわけではない!?個人型確定拠出年金(iDeCo)の注意点

4.1原則60歳までは引き出せない

iDeCoは老後資金を確実に貯める人のために、税制優遇が受けられるようになっています。

ですから、途中で教育費や住宅ローンの負担が厳しくなったからといって引き出しては目的を果たすことができません。

そこで、原則60歳までは拠出したお金は引き出せないことになっています。

既に子どもの大学進学でお金がかかって、引き出さないといけないかも・・・と引き出す前提でいる人には、iDeCoはお勧めできません。

4.2開始年齢が遅いと、60歳では受け取れないこともある

個人型確定拠出年金(iDeCo)は、60歳まで引き出せない・・・これは既にお伝えしましたし、比較的知られています。

しかし、60歳になっても貯めたお金を引き出せないことがあるのは、ご存知でしたか?

iDeCoは60歳に達したときの加入年数が10年に満たない場合には、受け取る年齢が繰り下げられてしまうのです。

例えば52歳で開始すると、60歳の時点での加入期間が8年しかありません。

そうなると、通算加入期間が10年を超える62歳から70歳で受給開始となります。

(受給開始年齢は70歳まで繰り下げられます)

iDeCoで積み立てたお金を受け取るときには、2つの方法を選択することができます。

- 老齢年金:定期的に受け取る方法

- 老齢一時金:積み立て金額を一括で受け取る

どちらを選択しても、受け取るときには一定金額以内だと非課税となりですが、所得の種類が異なりますので注意してください。

老齢年金の場合は雑所得扱いとなり、他の年金収入と合算して公的年金等控除の対象となります。

老齢一時金を選択した場合には退職所得の扱いとなり、退職所得控除の適応されて積立期間もしくは勤続年数によって控除額が算出されます。

60歳で受け取る可能性もあるなら、iDeCoの開始年齢は50歳より前にしておくと安心ですね。

4.3住民税を払っていない専業主婦には、メリットが少ない

iDeCoは専業主婦も加入できるようになりましたが、そもそも専業主婦は住民税と所得税を支払っていません。

ですから、税制メリットが少なくなってしまいます。

とはいっても、運用益と受け取るときの税制優遇は受けられますし、iDeCoの運用商品は一般的な投資信託よりもコストの低いものが多いので、十分メリットはあります。

けれども、会社員や自営業の夫ほどには税制メリットは受けられないことを覚えておきましょう。

妻名義の老後資金を積み立てることでもしもの場合(熟年離婚など)への備えになりますが、税金面での優遇を受けたいのなら専業主婦は夫名義で拠出する方がよいでしょう。

4.4自営業なら確定申告、会社員なら年末調整が必要

iDeCoはただ口座を開設して始めたからといって、自動的に税金がやすくなることはありません。

制度はしっかりと制度を利用しなければ、受けられないのです。

自営業者(フリーランス)なら確定申告で、会社員なら年末調整で申告しないことには、iDeCoで拠出した金額を所得から引いてもらうことはできません。

しっかり申告して、確実に所得控除を受けましょう。

5.個人型確定拠出年金(iDeCo)に加入する手順を確認しよう

5.1運営管理機関を選ぶ

iDeCoは確定拠出年金法に基づいて、国民年金基金連合会が主体となって運営しています。

ただし、実際の運営管理機関・受付管理機関として各金融機関や証券会社が加入申し込みの受付や運用商品の選定・情報提供を行っています。

この窓口をどこにするかによって運営管理手数料や収益に差が出るため、将来の受け取り金額に大きな差が生まれます。

運用する商品もお国内株式や投資信託を始め海外の債権や株式・REIT・金など、受付窓口機関によって取り扱い商品のラインナップは異なります。

5.2積立口座を開設する

どの金融機関・証券会社にどんな取り扱い商品があって運用成績がどうなのかを調べて運営管理機関を決めたら、積み立て用の口座を開設します。

先に運用管理機関を決めてから商品を選択する際になって「運用したい標品がなかった」ということのないように、先におおよその商品まで検討をつけてから開設しましょう。

その際には、運営にかかる手数料や保有商品の入れ替えのしやすさなどの維持・管理にかかるコストと手間も考えておきたいですね。

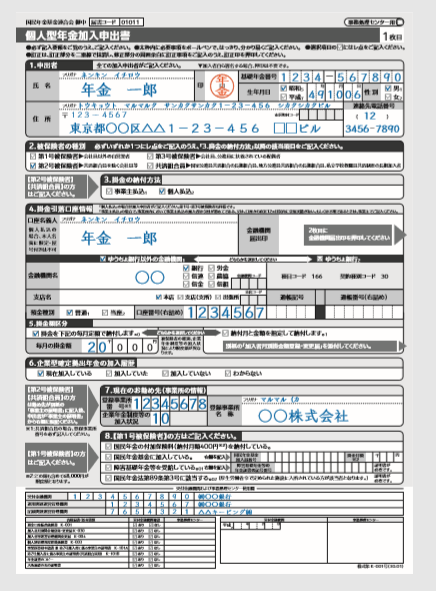

5.3申し込み書類を取り寄せる

実際に口座を開設したら、そこから今度はiDeCoを始めるための申し込み書をそろえる必要があります。

書類ばかりで面倒ですが、最初に仕組みさえ整えてしまえばあとは自動的に毎月拠出してくれて、60歳にはまとまったお金が貯まっていますから、ここは辛抱です。

普段から使っている金融機関や証券会社だと、この口座開設や申込書類に関する煩雑さが若干少なくなります。

一つのIDで今までの証券口座と年金資産を管理できるため、長い年月お付き合いするには今ある口座を有効に活用するのもアリですね。

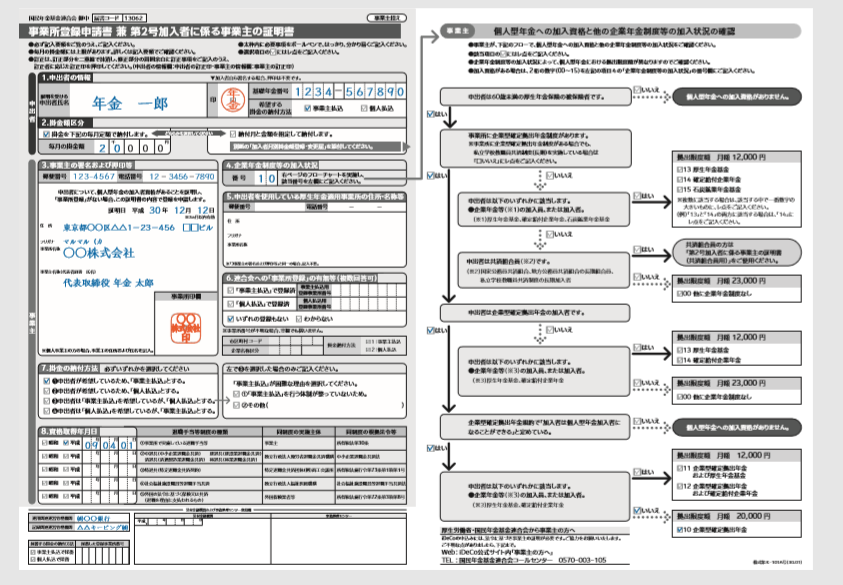

5.4必要書類をそろえる

iDeCoを始める際には、運営管理機関の口座開設よりももう少し細かい書類が必要になります。

住所はもちろんのこと、基礎年金番号などの個人情報が必要になりますので、年金手帳や年金定期便で確認しましょう。

必要書類は、これだけではありません。

意外と知られていないのですが、個人型だからといって完全に個人というわけではなく、iDeCoで運用を開始するための必要書類には会社に事業所登録申請書 兼 第2号加入者に係る事業主の証明書をもらう必要があるのです。

iDeCoは個人型ですから、企業型DCと違って会社側からの拠出額はありません。

それなのに、実は会社の承諾を得る必要があるんですね。

これらの必要書類の見本はiDeCo公式サイトで紹介されていますので、参考にしてくださいね。

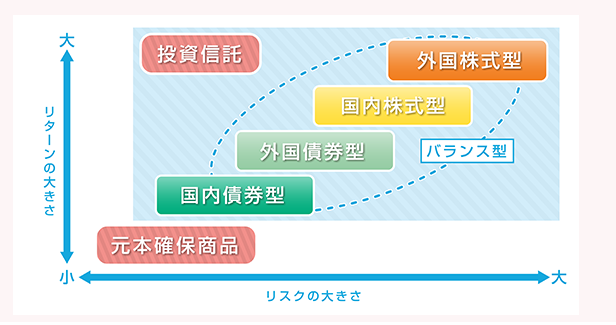

5.5運用商品・掛金の配分を指定する

これらの準備を整えて、ようやく具体的な運用商品や掛け金の配分に対する指示になります。

運用商品の仕組みと特徴は、下記のポイントに注目して検討しましょう。

<運用商品、どう選ぶ!?>

- 運用商品の性格又は特徴

- 運用商品の種類

- 期待できるリターン

- 考えられるリスク

- 運用商品の価格に影響を与える要因等

普段外国の株式や債券なんて扱ったことのない人の方が多いですよね。

初めて触れる金融商品ですから、リスク&リターン・コストなどをよく考えて商品を選択しましょう。

iDeCoを始めようかな・・・と思ってから実際に運用の指示を出すまで、実は結構手間暇がかかるもの。

しかし、手間がかかるのは最初だけ。

あとは定期的に見直しをしていくだけなので、最初にじっくり運用先を検討しましょう。

6.まとめ

確定拠出年金は最近よく話題にのぼるかと思いますが、基本となる年金制度を理解していないと、なぜ確定拠出年金が必要なのかピンときませんね。

そして、企業型確定拠出年金(企業型DC)のない人でもほとんどの人が個人型確定拠出年金(iDeCo)には加入できますので、メリットと注意点をよく考慮した上で早めに開始したいものですね。

老後のお金は、自分で用意する!!

必ずしも老後資金を確定拠出年金で用意する必要はありませんが、今を生きる現役世代には、この感覚が必須ですね。