皆さん死亡に備えた保険を掛けていますか?そして、先に自分(夫)が死亡したその後に、家族へどのくらいの財産を残してあげられるか、皆さん把握しているでしょうか?

死んでしまえば、自分は分からないですが、家族がある以上死亡した後もさまざまなお金が必要となります。

遺族年金や貯金でそれらが賄えられれば、生きてるうちに何も心配はありませんが、そうでない家庭では、それらの補完として保険を掛けて行かなくてはならなくなります。

だからといって、死亡に備える保険を、安い保険料や高い保障金額の物に飛びつくと、もしかしたらとんでもないリスクを家族が背負ってしまうかもしれません。

今回は相続税や死亡保険でのリスクなことを少しでも回避するために、おすすめ死亡保険を交えながら、お話していきたいともいます。

目次

1.『死亡』に備える生命保険

- 1-1.死亡保険 終身

- 1-2.死亡保険 定期

- 1-3.死亡時の住宅ローン

- 1-4.持病があった場合の死亡保険

2.死亡保険を必要とする理由から見る

- 2-1.葬儀代・お墓代

- 2-2.老後の年金(貯蓄)

- 2-3.家族の生活費(教育費)

- 2-4.世帯主死亡で貰える年金

3.死亡保障の内容は?保障金額はどのくらいがいい?

- 3-1.日本人の平均寿命は?

- 3-2.家系の病歴は?

- 3-3.死亡保障の必要額はいくらーシュミレーション

4.国民の義務!生命保険の『税』

- 4-1.死亡保険で節税

- 4-2.死亡保険金に相続税がかかる場合

- 4-3.相続税の計算

5.死亡保険金の受け取り

- 5-1.どうすればいい?請求の手続き

- 5-2.葬式に間に合わない保険金

6.皆はどんな死亡保険に入っている?

- 6-1.保険料は安いに越したことない

- 6-2.最安な保険料の保険

7.まとめ

目次

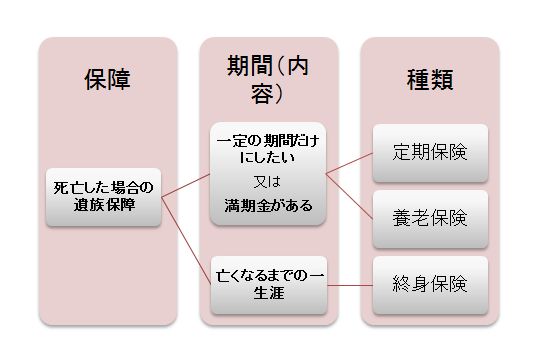

1.『死亡』に備える生命保険

80歳、90歳と、人生悔いなく天寿を全う出来るに越したことはありません。しかし、平均寿命が長寿になったと言っても、あくまでも平均値なため、それが自分に当てはまるのかという不安は誰しもが持っている事でしょう。

その不安を、人生のリスクとして考え、家族のために備えるのが『死亡保険』です。

必ず訪れる『死』に対して保険(お金)を、妻や子に備えたいという契約者側から見た死亡の保険と、数十年間、幾ばくかの保険料を貰い、死亡した時だけ、保険(お金)を用意してあげるという保険会社側から見た死亡の保険の利害関係は一致しています。

そんな死亡の保険を、我が家のリスクポイントをしっかり見極め、きちんと保険に反映することが無駄のない死亡保険を用意する決め手となります。

では、初めに死亡に対しての保険を見て行きましょう。

1-1.死亡保険 終身

加入した歳から寿命が尽きる一生という年数まで、続けて持っていられる『死亡保険』です。

・死亡以外に将来の税対策に

このことから、終身の死亡保険は、残された遺族への生活費としてだけではなく、自分の未来の軍資金としても活用でき、相続税などの対策にも一役買える保険となっています。

生命保険を考える時、私たちは死亡と言う言葉を、様々なケースから予測しなくてはいけませんが、誰一人自分の死を予測できる人などいません。これは保険会社も当然同じです。

ですが、人は不測の災害や事故に合う以外でも、何時かは寿命が尽き亡くなります。

・世代に関係なく安心を備える

なので終身での保障なら、若い世代から、いついかなる死亡での保障が備えられ、保険料の支払い満了直後には、解約返戻金も老後のお金として手に入れられる為、長生きしてもさまざまな資金として備えられます。

1-2.死亡保険 定期

お子さんも増え、これからという時に、大黒柱の夫が亡くなったとしたら?後に、残される奥様やご家族は、様々なローンや生活費に追われ、苦労してしまうかもしれません。

・大きな死亡の保障

そんな不測(突然の死亡)の事態に「大きく」備えておくのが定期の死亡保険なんです。

定期の保険は、残された子供の教育にかかるお金を含む、生活費を予測し、短期間を数千万円などの手厚い保障で安心を買う商品です。

・安い保険料が魅力

寿命で言ったら、死亡の確率がとても低い世代が、安価な保険料で備える、博打のような物とも取れますが、家族が多いい人や奥様が専業のご家庭には、向いている保険でもあります。

1-3.死亡時の住宅ローン

夫名義の住宅ローンが残っている時点で、夫がもし亡くなってしまったら?

・団体信用生命保険を知ろう

何も知らず、そのままローンを相続人(妻又は子供)が払い続けて、生活が立ち行かず、家やマンションを売却したいという人がいるそうです。

知らなかったという方は少ないかと思いますが、家をローンで購入する時に交わす借入契約で、絶対入る生命保険があります。

それが「団体信用生命保険」です。

借主となっている夫が、死亡し(又は高度障害)返済が不可能となった時、金融機関に残債金の全てが支払われる保険となっています。

・死亡時は金融機関に連絡を

住宅ローンを返済している金融機関へ連絡し、必要書類の確認を行って下さい。

「医師の死亡診断書」「死亡の記載がある住民票」が主な必要書類として上げられますが、受託金融機関ごとに仕様がちがってくる場合があるので、しっかりと確認しましょう。

その時には土地建物についている「抵当権の抹消」もしなくては行けなくなりますので、金融機関からの添付書類と共に法務局へ赴き「抵当権の抹消」をして下さい。

・団体信用生命保険は課税対象?

借主(契約者)が死亡したことによって団体信用生命保険で支払われる、お金(保険)は、あくまでも金融機関へローンの残債に充てられるため、相続税の対象にはなりません。

1-4.持病があった場合の死亡保険

死亡の保険には、特約として重度の障害に対応した「介護」入院や通院、手術に対応した「医療」などを付加することも出来ます。

しかしそれには、重篤な既往症やうつ病など、死に直結するリスクがない人が対象となっている保険がほとんどです。

・引受基準緩和型終身保険

その名の通り、引き受ける際に告知する内容が、持病があっても入れるように緩く設定している保険です。

しかし、これにはあまりお勧めできない点があります。

ます一つに「保険料が高い」ことです。そして入ってから1年又は2年以内に死亡したら、それまで払込んできた保険料しか受け取れなかったり、約束された保険金額の半分ほどしかもらえない仕組みになっています。

2.死亡保険を必要とする理由から見る

財産がより多く有るご家庭の場合、お子様やお孫さんに生前贈与などで、節税しながら、遺してあげる親御さんや祖父母の方も居るでしょう。

しかし贈与にも少なからず、税金はかかってきます。

しかし平成25年から施行された、30歳未満の子供の教育資金を、銀行などの信託に一括で託した資産にかかる税金の「非課税措置」がありますね。

これは子供(孫)1人当たりの金額も1,500万円までが限度額となっていて、とても幅が広い金額となっています。

でも、気を付けなければいけないのが、その金額を使い切る年月が、30歳に到達するまでと決まっていることなんです。

そこで、死亡に備える保険金が受け取れる「終身保険」を、生前贈与として活用する人もいらっしゃいます。

※「教育資金贈与の非課税特例」は、平成25年4月1日~平成31年3月31日までとなっています。

2-1.葬儀代・お墓代

死んだ後にもお金がかかるのが人間ですが、事に葬式とお墓の用意には、大変お金がかかるのが事実です。

夫が長男のご家庭なら、先祖代々のお墓があるので、お墓用のお金は用意しなくてもいいですが、分家(次男以降)ともなると自力で、お墓を用意しなくてはいけません。

なので、預貯金などの財産に余裕が無いご家庭では、終身保険などの死亡の保険を用意することと思います。

死亡の保険を、保険会社から進められるときによく言われる「葬式代200万円お墓代200万円なので、死亡保障金額は400万円から500万円が必要です」がすべてではありません。

家族葬や市民葬を利用すれば、50万円から100万円程で納まりますし、お墓代(墓石代含む)も一代だけの物なら約100万円から150万円位で用意も出来ます。

死亡の保険金を高く設定すれば、それだけ毎月出て行くお金は馬鹿になりません。もとより、高額を払い込むのであれば、投資や預金に回す方が賢い選択と言えるでしょう。

また、後でも解説しますが、節税と言う見方からすれば、死亡保険を葬儀代として残すのは、喪主となる妻や子供にしておくと相続の際に有利になって来ます。

2-2.老後の年金(貯蓄)

老後と言っても、公的年金も支給されるので、大きな金額の死亡保障が付いた、生命保険を掛ける必要は、そんなに無いと言っていいでしょう。

特に会社勤めをされていた契約主(夫)なら、厚生年金も上乗せされて来ます。

なので、定年までの65歳まで貯蓄の一環として「低解約返戻金型終身保険」に入っておけば、死亡時の奥様への備えと、老後のお金の備えの両方が用意でき安心です。

保険料の払込が満了した後に、頃合いを見て解約すれば「解約返戻金」が、払い込んだ元本に110%から120%程付加され戻って来ます。

※返戻率は生命保険会社によって異なってきますので、よく調べて比べることをおすすめします。

2-3.家族の生活費(教育費)

子供がまだ未就学だったり、独り立ち前の若い世帯には、大黒柱(夫)の死亡と言うことで、家族の生活が立ち行かなることが一番の悩みとも言えます。

奥様がそれなりに、社会で活躍されているのであれば、さほど心配はありませんが、それでも女性一人で家族を養っていくには、まだまだ社会的に不十分と言えるでしょう。

・遺族基礎年金

国民年金の被保険者(又、老齢基礎年金の資格を満す)が死亡したとき、子供(その年に18歳になる子)(20歳未満の障害等級1級又は2級の子)がいる家庭に年額780,100円+子への加算分

第一子・二子は、一人当たりの加算が224,500円

第三子以降は、一人当たりの加算が74,800円

・遺族厚生年金

条件は、被保険者が死亡した時「夫、父母、祖父母」の年齢が55歳以上であることが付けられる他は、基礎年金と同様です。

妻の年齢によって支給期間が違うのも、覚えておいて下さい。

妻が30歳未満で子供が居ない場合、支給期間が5年間となります。また、30歳未満で子供ありと、30歳以上の妻ならば一生支給されます。

なので、年間約120万円から170万円の遺族年金(子供1人の場合)を生活費として、教育費だけを死亡の保険で賄う考えでも十分に備えられます。

3.死亡保障の内容は?保障金額はどのくらいがいい?

子供の為や自身の老後の為に、死亡に備えた生命保険を用意したいけれど、一体どれほどの保障を用意すればいいのでしょう。

財産を有効に相続させるための節税を、死亡保険で考える程の家計にゆとりがあるご家庭じゃない場合は、無駄を省いた保障内容を心掛けたいものです。

3-1.日本人の平均寿命は?

一般的な日本人の平均寿命を元に、貯蓄が出来る「終身保険」を掛けてみるといいでしょう。

長生きすればそれだけ、蓄えておかなくてはいけません。

| 2-21 日本人の平均寿命 | ||||

| (単位 年) | ||||

| 年次 | 男 | 女 | ||

| 昭和 | 60 | 年 | 74.78 | 80.48 |

| 平成 | 2 | 年 | 75.92 | 81.90 |

| 7 | 76.38 | 82.85 | ||

| 12 | 77.72 | 84.60 | ||

| 17 | 78.56 | 85.52 | ||

| 22 | 79.55 | 86.30 | ||

| 24 | 79.94 | 86.41 | ||

| 25 | 80.21 | 86.61 | ||

| 26 | 80.50 | 86.83 | ||

| 平均寿命とは0歳の平均余命。平成24~26年は簡易生命表による。 資料 厚生労働省 「生命表」「簡易生命表」 |

||||

・低解約返戻金タイプの終身保険や養老保険で備える

60歳以上の2人世帯の月平均生活費は「約25万円」となっています。

公的な年金の給付を差し引くと約7万円程足らなくなる計算になるので、その分を補うお金を備える保険が望ましいでしょう。

3-2.家系の病歴は?

よく聞く話には、「母方の家系にがんを患った人が多いい」とか「父方の家系は血圧や心臓の疾患で亡くなった人が多いい」などがあります。

これを「家族歴」と言い、病院での健康診断や治療、入院の際にケアーのヒントとして聞かれます。

家族に病歴DNAが遺伝するだけで、必ずしも発症する訳ではありません。育ってきた環境要因などもミックスして多因子遺伝病が発症すると言われています。

なので、気になる家族歴がある時は、日常の生活で健康監視を怠らず、定期的に健康診断を受け予防していけば、問題ないでしょう。

どうしても、気になるのであれば、保険を掛ける際に特約として最低限を付加し安心を買うのも手段と言えます。

保険の特約とは何か?絶対知っておきたい特約の基本と選び方を解説

3-3.死亡保障の必要額はいくらーシュミレーション

年代によって、支えて行かなくてはいけない家族構成は変化していきます。

30歳・40歳代では住居費や教育費、生活費もかかってきますので、当然60歳代より上の方より、死亡の保険に掛ける金額は大きくしなくてはいけません。

(生涯の支出額)-(生涯の収入額)=(家族の必要保障額)

という計算式から、備える死亡保険の額を導きます。

・生涯の支出額とは

遺族の子供が独立するまでの生活費

子供が独立した後の配偶者の生涯の生活費

その他の特別支出

・生涯の収入額とは

配偶者の収入

配偶者の公的年金

遺族年金

個人の資産

生命保険

これらを合わせた計算には、葬儀代や個人の資産、社会保障など個人差があるので一概には言えませんが、30歳代で子供が2人いた場合、大体5,000万円の保障額が必要となる値になります。

各生命保険会社のホームページなどで、この数式を元にしたシュミレーターがあるので、活用してみるといいでしょう。

4.国民の義務!生命保険の『税』

大切な家族の「死」で考えなければいけない事柄が、葬儀の手配から、住宅ローンの手続き、抵当権抹消、役所への届け出など、様々待ち受けます。

その中でも、税金においてもまた例外ではありません。

2015年1月から、相続税率の改正や基礎控除額の引き下げなどが、新たな数値として施行されました。

半世紀ぶりの見直しで相続税のベース拡大や贈与税の緩和がどのように、死亡の保険に関わって来るのか見てみましょう。

4-1.死亡保険で節税

家や土地、金融資産に係る相続税の増税にともない、もしも自分が死亡した場合、子供自身に、相続税を払う余裕があるとは限りません。

財産を物納する形で納税するくらいなら、死亡保険を利用して相続税に備えるのも一つの手段と言えます。

その中でも「終身保険」は、相続税での対策で最も適している商品と言えます。

基本、生命保険の死亡の保険(お金)に対しては、税金を払う事はほとんど起きません。

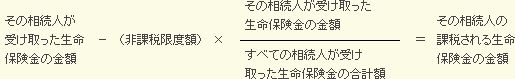

しかし、大金と言われる死亡の保険(お金)に対して、税務局は非課税とする金額に限度を設けています。

500万円✕法定相続人の数

例:相続する人が4人であるなら500万円✕4人=2,000万円が、非課税となる限度額になります。

相続人となる人数を踏まえて、死亡に備える保険を用意するといいでしょう。

現時点で言えば、上記の計算で出る値(金額)が非課税となりますが、この先20年後や30年後には、またどのような改変があるか分かりません。

高齢での終身保険での掛け方には、保険料が高価となるため保有する財産(金融資産)の考慮が必要ですね。

4-2.死亡保険金に相続税がかかる場合

・相続税「基礎控除」は、変更前5,000万円+1000万円✕法定相続人の数から

3,000万円+600万円✕法定相続の人数

・死亡保険「非課税枠」は変更なし

500万円✕法定相続人の数

・生命保険金の税金

A(夫)B(妻)C(子)とした場合の死亡保険の税金

被保険者/ 保険料負担者 /保険金受取人 税金

A / B / B 所得税

A / A / B 相続税

A / B / C 贈与税

・贈与税の場合には

贈与税は、その年1年間に受取った合計額が110万円以下なら贈与税は発生しません。

しかし、死亡の保険で受け取る金額が、110万円より高額な事の方が多いいのではないでしょうか。

そうなると、子供にかかる贈与税の負担は大変大きい物となります。

・一時所得

夫を被保険者として妻が保険料を負担し受け取り人にした時に発生する所得税は、「雑所得(年金受領の場合)」「一時所得(一時金受領の場合)」という扱いになります。

(受取った死亡の保険金(総額)-払込み済み保険料-特別控除50万円)÷2=課税対象額

〇子供が親(父)に死亡生命保険をかけると「一時所得」となる

子供が父親などの死亡保険金を相続すると、相続税がかかりますが、かけかたを変えてみることによって「一時所得」にし節税することが出来ます。

- 子供が親(父)に死亡の生命保険をかけて「一時所得」にするには、毎月支払う保険料を子供自身の財布(資産)から払わなくてはいけません。

- 親(父)が死亡したら子供が保険金が受け取る。

これで、親(父)の死亡保険金が、 子供の「一時所得」となり、相続となる財産とはみなされません。

〇生前贈与で保険料を賄う節税

親として子供に負担なく死亡の保険金を受け取らし、なお且つ自身の財産からの相続を減らすことで節税が出来ます。

- 保険料の支払いのお金を一旦、親(父)が子供へ贈与して、それを子供の財布(財産)として毎月払います。

- 生前贈与の金額の制限を注意して、保険料を払い込む必要があります。

国税庁より

[平成28年4月1日現在法令等]毎年、基礎控除額以下の贈与を受けた場合

定期金給付契約に基づくものではなく、毎年贈与契約を結び、それに基づき毎年贈与が行われ、各年の受贈額が110万円以下の基礎控除額以下である場合には、贈与税がかかりませんので申告は必要ありません。

ただし、毎年100万円ずつ10年間にわたって贈与を受けることが、贈与者との間で契約(約束)されている場合には、契約をした年に、定期金給付契約に基づく定期金に関する権利(10年間にわたり100万円ずつの給付を受ける契約に係る権利)の贈与を受けたものとして贈与税がかかります。

なお、その贈与者からの贈与について相続時精算課税を選択している場合には、贈与税がかかるか否かにかかわらず申告が必要です。(相法21の5、24、措法70の2の4、相基通24-1)

上記の方法が節税としている理由は、相続税にかかる税率です。

国税庁より

【平成27年1月1日以後の場合】相続税の速算表

法定相続分に応ずる取得金額 税率 控除額

1,000万円以下 10% -

3,000万円以下 15% 50万円

5,000万円以下 20% 200万円

1億円以下 30% 700万円

2億円以下 40% 1,700万円

3億円以下 45% 2,700万円

6億円以下 50% 4,200万円

6億円超 55% 7,200万円

これを見れば分かるように、相続税は、受ける財産相続の金額が、多ければ多いほど税率は上がって行きます。

相続税率は最大で50%を超えてきますが、「一時所得」にした場合は、最大でも25%ほどの税率となります。

なので、5,000万円以上の死亡での保険金が発生する場合、相続税率が30%を超えない「一時所得」にした方がお得という事になりますね。

4-3.生命保険の相続税の計算

・相続する一人分の課税

Tさんの死亡生命保険を使った相続節税の例

Tさんが、妻と2人の子供のために、死亡の保障金1,000万円の生命保険に、資産としてある1億円から保険料870万円を支払って入りました。

・生命保険料を払う事によって、相続にかかる財産の軽減がまず出来ました。

課税財産の総額

(1億円-870万円)-(基礎控除3000万円+600万円×3人)=4330万円

・死亡保険金での課税額は、500万円×3人=1,500万円なので0円となります。

・相続税の金額を計算する時、配偶者は1億6000万円まで課税が免除される特例がありますので

配偶者0円+124万8700円×子供2人=249万7400円

死亡保険を使わないと

配偶者0円+157万5000円×子供2人=351万円

よって、死亡生命保険を使い65万円のお得な節税が出来たという事になります。

5.死亡保険金の受け取り

大事な家族が死亡した時、皆さんの誰もが悲しみに暮れ葬儀の手配や保険金どころではないでしょう。

しかしここでしっかり行動しないと、金銭的に思わぬ事態になってしまうかもしれません。

ここでは、死亡した時の生命保険の発動作業をご紹介してみたいと思います。

5-1.どうすればいい?請求の手続き

まず、亡くなる原因として「寿命」というものと「不慮の事故」「災害」があります。

交通事故にあった場合は、相手(事故の当事者)の加入している「任意保険」の賠償がありますが、これについては、被害者側がわざわざ手続きに動かなくても、相手の保険会社が手配してくれます。

ただ、自身の車に乗っていて事故に合い死亡した場合は、損害保険会社への連絡をしなくてはいけません。

生保でも災害・不慮の事故においても、特約としてついていれば、自分に過失がない場合死亡の保障が履行されます。

お酒を飲み泥酔した状態で転んでの死亡、法定伝染病は災害死亡に扱われます。

「寿命」で病院以外で亡くなった場合の普通死亡でも、「病気」と同じ判断の元、医師の死亡診断書が出されます。

どのような状態で死亡しても、いったんは病院へ運ばれ、死因を特定するからなんです。

どちらにせよ、最後に死亡を判断するのは「病院」という事になります。

・まず夫(被保険者)が加入している保険会社へ、受取人となる妻などが連絡を入れます。

この時、保険会社から下記の確認が求められます。

保険証券番号

死亡した人(被保険者)の名前

死亡した日・原因

死亡保険金受取人の名前・住所

入院・手術の有無

・この連絡の後に保険会社から、保険金の請求をするための書類が送付されてきますので記入し、求められた書類を用意し提出します。

同封する必要書類

受取人となる者の「戸籍妙本」「印鑑証明」(本人と確認できる運転免許書やパスポートなどを求められることもある)

死亡した(被保険者)の住民票

医師が発行する「死亡診断書」又は「死体検案書」

保険証券

全てがそろった後、保険会社が書類を精査し、支払事由・告知義務違反などで問題がなかった場合、一般的な法則として、書類が着いてから5営業日以内に支払われます。

5-2.葬式に間に合わない保険金

葬式にかかる費用を、葬儀社に支払うのに気にかかるのが支払いの期限です。

近年、葬儀社によって「一括現金払い」「ローン分割」「クレジットカード払い」と、さまざま用意されてもいますが、多くの葬儀社は葬式が済んだ日から一週間以内と言うのが一般的です。

なので、生命保険の保険金申請はいち早く行動に移すことをおすすめします。最悪、土日や祭日が途中で入ってしまった場合、保険金が葬儀の支払いに間に合わない事がありますので、支払いの事はしっかりと葬儀社と相談してみて下さい。

・銀行口座の凍結

葬式の費用分だけは、死亡した夫(被保険者)の預金に用意してあるから、生命保険のお金が数日ずれても大丈夫と思っている方いませんか?

夫が死亡した際に生命保険の金額や受け取り以外で、ここでも知っておかなくてはいけない大事な事があります。

それは、死亡した方名義の「預金口座の凍結」です。

しかし銀行自体、誰がいつ亡くなったなど、いちいち調べたりしていないので、普通遺族からの報告以外、口座が凍結させられることはありません。

でも、大金を引き出す時に窓口を使うと、最近では本人確認が非常に徹底している為、つい窓口で夫が亡くなった旨を伝え葬儀代を引き出したいと申告したら、最悪葬儀代が引き出せなくなってしまいます。

この場合の銀行は、あとの相続においてトラブル(裁判闘争)にならないようにする為、どんなに事情を説明しても、遺族の誰として死亡した人の口座からお金を出すことはありませんので注意しましょう。

6.皆はどんな死亡保険に入っている?

各家庭は、おのおの生活の基準が違っているので、どの家でも同じ死亡保険を備えている訳じゃありませんが、生命保険をかけるきっかけとして参考に知っておくのも、いいかもしれませんね。

6-1.保険料は安いに越したことない

相続税に困るほどの資産があるなら、夫が亡くなった時の、お金の心配なぞしませんよね。

それなら死亡保険の非課税枠(500万円✕法定相続人の数)だけ注意していれば問題ありません。

また、家族が増える予定がない人には、安く備えるか貯蓄として用意するだけでいいでしょう。

6-2.最安な保険料の保険

まだ結婚はしないけど、若い時から死亡の保険をかけて置けば、月々の保険料もかなりお得な金額になりますので、考えてみるのもいいのではないでしょうか。

長い人生で、家族や資産が増えたところで、節税の対策をして下さい。

最後にそんな方たちにお手頃な、死亡保険をご紹介してみましょう。

・アクサダイレクト生命

アクサダイレクト生命の「終身保険」は、掛け捨てじゃない低解約返戻金型が特徴です。20代後半で死亡時200万円の保障にすると、約2,734円/月程となります。

保険金の支払いに要した日数は平均約2.5日という早い対応がもメリットの一つです。

これを「定期型の死亡保険」にした場合

25歳男性で500万円の10年見直し死亡保障にすると約655円/月で済みます。

保障を倍の1000万円にすると約1120円/月となり、若いパパさん世代には、ちょっとしたランチ価格の嬉しい保険料となっています。

また、アクサダイレクト生命の「無料付帯サービス」にあるセカンドオピニオンに日本の名医が紹介されるのが魅力になっています。

・SBI生命

ネット販売、掛け捨ての定期保険で、ダントツに安い保険料を誇っています。

死亡保障にだけ特化しているシンプルな商品にしているのが特徴です。災害や傷害にも備えておきたいという方には、不向きとも言えるでしょう。

7.まとめ

いかがでしたでしょうか、今回は保険を「死亡」と言う事だけに焦点を当てて見てきましたが、夫婦の年齢差やお子様の人数も考慮して、死亡に備える保険を活用しながら相続に備える時、そこで起こりうる、財産相続や葬式代の手配など、いろいろ考え見直さなくてはいけない事のヒントとして、この内容が少しでもお役に立てたら幸いです。