松葉 直隆

松葉 直隆大学卒業後、損保ジャパン日本興亜代理店の保険会社にて5年以上勤務し、年間100組以上のコンサルティングを行う。

その後、2016年6月より保険ブリッジの記事監修を務める。

お子さんの教育資金の確保を目的とした保険である学資保険、こちらに加入する保護者の方々もいらっしゃることでしょう。

ただし、学資保険で受け取る給付金は、場合によって税金がかかってしまうことをご存じでしょうか?

課税対象と後からわかって大騒ぎをしないように、今回は学資保険について課税される条件、課税されるかどうかを判断する計算方法を説明します。

目次

学資保険の詳細や特徴

我が子のため、将来の教育資金の確保を目的とした保険があると聞く・・・・。

確か「学資保険」だったか。

大学も一昔前より入学することが難しいわけではなくなったし、子供が大学進学することまでを想定して学資保険へ入っていた方が良さそうだ。

ただし、コツコツ積み立てたお金に税金がかかる場合があるとか?

心配なことだが、まずは学資保険とはそもそも何なのかを知りたい。

こちらでは、学資保険の特徴やメリット・デメリットを説明します。

学資保険の詳細

学資保険とは、子供の教育資金の確保に特化した保険を言います。

保険会社と契約を行い保険料を毎月支払うことで、契約で定めた子供の年齢に合わせ、主に祝い金や満期金が受け取れる保険のことです。

子供は概ね幼稚園、小学校、中学校、高校、大学と進学していきます。

文部科学省の報道発表『平成26年度「子供の学習費調査」の結果について』では、幼稚園に入園し、高校卒業までに必要な学習費は、進学の過程で全て私立に通った場合で約1,770万円、一方、全て公立の場合は約523万円が必要とされています。

子供が大学に進学する場合には、当然ながら必要な学習費も上乗せされることになります。

大学生までになると奨学金の活用や、学生自身が働いて学費を稼ぐケースもありますが、一般的には授業料は親が出すことになります。

更に学習費のみならず、子供が自宅通学するのか、アパートを借りて通学するかでも必要な教育資金は大きく異なります。

この多額に上ることが想定される教育資金の負担のため、事前の備えとするのが教育資金の目的です。

学資保険の特徴

学資保険は保険会社と契約し、その後、毎月保険料を支払っていきます。

毎月支払う保険料は、各保険会社にもよりますが約6,000円~17,000円となります。

![]()

- 満期保険金(満期祝い金)・・・学資保険のメインとなる保障であり、保険契約が満期になると受け取れる保険金です。

- 入学祝い金・・・小学校・中学校・高校・大学に入学した際に、祝い金として一時金が受け取ることができます。

その他、主契約というわけではなないですが、特約という形で入院保障も付加することができます。

- 入院給付金特約・・・入院した場合に、入院日額5,000円~10,000円くらいの給付金が受け取れます。

- 手術給付金特約・・・手術した場合に、手術1回5万円~10万円くらいの給付金が受け取れます。

- 育英年金・・・主に契約者である保護者が亡くなったり高度障害状態になったりした場合、子供の育英費用として1年に1度、決まった金額の保険金が受け取れる特約です。

- 保険料免除特約・・・主に契約者である保護者が亡くなったり高度障害状態になったりした場合、以後に支払う保険料が免除される特約です。

特約には子供のみならず、保護者が万が一の事態により働くことができなくなった場合のことを想定した保障も設けられています。

学資保険のメリット・デメリット

学資保険のメリット・デメリットは以下の通りです。

学資保険のメリット

教育資金を計画的に積み立てる

まず、教育資金の準備を計画的に進められる点があります。

教育資金の準備は、子供が幼稚園の入園前から高校・大学に入学するまで、長期にわたり、かつ準備しなければならないお金も多額に上ります。

学資保険に加入すれば、定期に決まった保険料が引き落とされるため、毎月の教育資金の積み立てを自動的に行うことができます。

また、保険会社からの満期金・一時金は受け取れる時期が限られるために、自由にご自分の預金口座のように引き出だせるシステムではありません。

そのため、貯金をしようにもお金をついつい生活費や遊興費に使ってしまいがちで、貯蓄の苦手な方には自動的に教育資金を積み立てられる学資保険は、着実に資金を貯める備えになることが期待できます。

節税にもなる

毎年行われる確定申告はご存知と思いますが、1年間の所得に関する税金である所得税から、学資保険で毎月支払った保険料分を差し引くことができます。

これを「所得控除」と言います。

この所得控除を行うことで、支払う税金を少なくすることが可能です。

![]()

所得控除の枠に「生命保険料控除」というものがあり、さらに生命保険料控除は「一般生命保険料」「介護医療保険料」「個人年金保険料」の三つに分かれています。

学資保険で支払った保険料は、「一般生命保険料」に該当します。

確定申告書等に忘れずに記載することで、税制面でも優遇を受けられることになります。

学資保険のデメリット

途中解約は不利

学資保険は、受け取る保険金の総額が、支払う保険料の総額よりも増える場合が多いです。

しかし、中途解約したとしても、支払った保険料より多くお金が戻ってくるわけではありません。

解約して戻ってくるお金を「解約返戻金」と呼びますが、生活費を圧迫するからといって満期前に解約すると、これまで支払った保険料をかなり下回る解約返戻金しか受け取れないおそれもあります。

解約するかどうかは慎重に判断しましょう。

景気の動向に影響される

インフレとは物価が上がることで、お金の価値が下がってしまうことを言います。

そして通常ではインフレになるにつれ、金利も上昇します。

![]()

つまり学資保険は、景気動向に関係なく契約時に決められた利率で運用する「固定金利」ですが、インフレになると必ずしも運用面で有利ではなくなる場合があるのです。

固定金利は、契約時に確定した金額をしっかりと受け取れるという意味では安心できるのですが、お金を受け取る時期にインフレになると、お金の価値が下がって損をしてしまうというおそれもあります。

学資保険は税金がかかる?

学資保険は、受け取る保険金の総額が、支払う保険料の総額よりも増える場合が多いのが魅力だ。

しかしその分、所得が増えたことになり課税対象となるのではないだろうか?

こちらでは、まず学資保険で受け取ることができるお金や、返戻率、想定される税金について説明します。

「お祝い金」と「満期金」とは?

各保険会社のプランにもよりますが、小学校・中学・高校と進学するたびに受け取れる一時金が「お祝い金」と呼ばれるものです。

お祝い金は主に50万円程度が一度に下りる場合が多いです。

また、概ねお祝い金は自動的に据え置かれることになり、契約者の申し出によって引き出すことが可能です。

もっとも、貯蓄に余裕があり、引き出さなくても入学費等が賄えそうなら、ずっと据え置いても構いません。

一方、満期金とは契約が満期になると一括で受け取ることができるお金です。

ただし保険会社のプランでは、例えば大学入学時に1回目に支給する保険金を100万円程度と設定し、その後、大学4年間に毎年50万円前後が支給されるという「学資年金」で受け取る方法も多いです。

返戻率とは何?

返戻率とは、これまで支払ってきた保険料の総額に対して、受け取る保険金の総額の割合を指します。

返戻率が100%の場合は、支払ってきた保険料の総額を受け取ることができます。

そして、返戻率が100%を超える場合は利率(元本に対する利息の割合)が上乗せされることになります。

例えば、払ってきた保険料の総額が100万円であった場合、返戻率が105%であるなら受け取る保険金の総額は105万円となります。

逆に返戻率が100%未満であるならば、受け取る保険金が支払ってきた保険料を下回ることになり、いわゆる「元本割れ」の状態になります。

問題は誰がお金を受け取るか

満期金・一時金のような教育資金を受け取れる時期になったからといって、喜んでばかりはいられません。

受け取ったお金が課税対象になることもあります。

どんな税金がかかってしまうかは、保険会社からお金を受け取る人が契約者(保護者)になるか、子供になるかで異なります。

学資保険を毎月支払う保険料は大部分が子供の保護者の負担ということになるでしょう。

保護者が保険料を支払い、その後、満期金などを保護者自身が受け取る場合には、保護者自身の所得の一部と考えられます。

例えば、保険会社から教育資金を受け取った保護者が、子供に渡すと無駄遣いしそうなので大学4年間の授業料を肩代わりして、毎年支払うというケースが当てはまります。

このようなケースで税金がかかるとするなら「所得税」の対象となります。

一方、保護者が毎月の保険料を支払い、子供を受取人として契約した場合はどうなるでしょうか?

例えば、保険会社と契約を締結した保護者が、大学生になれば立派な大人なので自分でお金を管理するようにと、子供がお金を受け取れるように契約したケースが当てはまります。

このようなケースでは、子供は保険料を負担していないので、保護者からお金を贈与されたと同じような意味になり、「贈与税」の課税対象になります。

学資保険にかかる税金その1

保険会社からお金を受け取る人が、契約者(保護者)自身か子供かの違いでもかかる税金は異なるのか・・・。

![]()

まずは契約者(保護者)自身が受取人の場合の税金の種類と、受取った教育資金に税金がかかる条件を知りたい。

こちらでは、課税される所得税の特徴と条件、課税されるかどうかを判断する計算式を説明します。

学資保険の運用でお金が増えたのは良いけれど・・・

学資保険に入っていると、定期に祝い金や、満期になれば満期金を受け取ることができます。

学資保険は、受け取る保険金の総額が、支払う保険料の総額よりも増える場合が多いことは前述していますが、受け取る保険金の総額が多ければ、それだけで課税対象になるわけではありません。

前述したように、契約者(保護者)が保険料を支払い、その後、教育資金を保護者自身が受け取る場合には、所得税が課税されることになります。

所得税が課税される場合は、保護者が受け取ったお金と支払ってきた保険料の差額が50万円を超えたときしか税金はかかりません。

つまり、返戻率が150%を超える高利率の場合でないと課税されないことになります。

例えば、返戻率が151%で、払ってきた保険料の総額が100万円であった場合は、受け取る保険金の総額151万円の内、差額50万円を超える1万円分の金額が該当することになります。

なお、保険会社から受け取ったお金は、「一時所得」という項目に分類されることになります。

この一時所得については次項で説明します。

一時所得とは?

一時所得とは、営利を目的とした継続的行為から生じる所得以外の所得を言います。

労務・役務の対価として受け取る性質のものではなく、また資産の譲渡による対価としての性質もないものとされています。

![]()

つまり、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得以外の所得で、まさしく「一時的に生じた所得」となります。

具体例をあげると、懸賞や福引で賞金が当たった場合や、競馬・競輪での払戻金、そして学資保険で受け取るお金が該当します。

一時所得の計算式と事例

一時所得の計算式は次の通りです。

![]()

(受け取った学資保険総額[所得金額]―支払った保険料総額[必要な出費]―50万円[特別控除])×1/2=税金

以下では、事例をあげて計算します。

税金がマイナスの場合

事例:学資保険に加入して18年後に満期金(教育資金)を受け取った。

- 1ヶ月分の保険料:15,000円

- 学資保険受取総額:350万円

15,000円(1ヶ月分の保険料)×12ヶ月×18年=324万円(支払った保険料総額)

(350万円―324万円―50万円)×1/2=―12万円

税金の計算額がマイナスになるため所得税は課税されません。

税金がプラスの場合

事例:学資保険に加入して18年後に満期金(教育資金)を受け取った。

- 1ヶ月分の保険料:15,000円

- 学資保険受取総額:400万円

15,000円(1ヶ月分の保険料)×12ヶ月×18年=324万円(支払った保険料総額)

(400万円―324万円―50万円)×1/2=13万円

税金の計算額が13万円となります。

![]()

ただし、確定申告をする場合には、①1か所から給与の支払を受けている人であり、なおかつ②満期金の受取等の一時所得のみの場合なら、計算後の金額が20万円を超えるか否かで確定申告を判断すればよいことになります。

前述の①+②の条件に該当し、給与等の年間収入金額が2,000万円以下の方であるなら、事例のように税金がプラスとなる場合でも申告の必要はありません。

学資保険にかかる税金その2

一時所得に該当する場合なら、学資保険がよほど高い返戻率でも無い限りは課税の心配は無いようだ。

しかし、保険会社から学資年金で受け取るとやはり税金がかかる場合はあるのだろうか?

こちらでは、学資年金の課税対象の条件、雑所得について、およびその計算方法を説明します。

学資年金で受け取ると課税対象

教育資金は一括で受け取るばかりではなく、毎年分割で受け取る方法があります。

これは「学資年金」と呼ばれています。

学資年金の場合は、一時所得の場合と同じ計算になるのかと言えばそうではありません。

![]()

項目の分類も、一時所得ではなく「雑所得」に該当します。

実は一時所得の課税額と比較して、雑所得で計算する方が低い金額であっても、課税対象となり得る場合が多いです。

この雑所得については次項で説明します。

雑所得とは?

雑所得は、一時所得の他、「一時所得とは?」で前述した8種類の所得いずれにも該当しない所得を指します。

雑所得は例えば、国民年金・厚生年金のような公的年金、非営業用貸金の利子、著述家や作家以外の方が受ける原稿料・印税、講演料そして学資年金で受け取るお金が該当します。

![]()

教育資金を一括ではなく分割でもらっただけでも、所得の分類のみならず、税金の計算方法も一時所得の場合と大きく異なります。

雑所得の計算式と事例

雑所得の計算式は次の通りです。

受け取った学資年金[1回分]―(受け取った学資年金[1回分]×支払った保険料総額[必要な出費]÷教育資金総額[所得金額])=雑所得

以下では、事例をあげて計算します。

税金がマイナスの場合

事例:学資保険に加入して18年後に満期金(教育資金)を受け取った。

- 1ヶ月分の保険料:15,000円

- 学資保険受取総額:320万円

- 学資保険総額を5分割:64万円

15,000円(1ヶ月分の保険料)×12ヶ月×18年=324万円(支払った保険料総額)

64万円―(64万円×324万円÷320万円)=―8000円

雑所得の計算額がマイナスになるため、この分の所得税は課税されません。

税金がプラスの場合

事例:学資保険に加入して18年後に満期金(教育資金)を受け取った。

- 1ヶ月分の保険料:15,000円

- 学資保険受取総額:350万円

- 学資保険総額を5分割:70万円

15,000円(1ヶ月分の保険料)×12ヶ月×18年=324万円(支払った保険料総額)

70万円―(70万円×324万円÷350万円)=5万2000円

税金の計算額が5万2000円となります。

こちらの税金がプラスの場合の事例については、一時所得の「税金がマイナスの場合」で事例をあげた条件に、学資保険総額を5分割した条件を付け加えただけです。

分割にしただけで税金がプラスになってしまいます。

学資保険にかかる税金その3

学資保険の受け取りを一括にするか分割にするかで、一時所得と雑所得に分かれ、課税対象となる計算も変わるとは。

契約をする際には受け取り方法を、しっかりと確認しておく必要があるな・・・・。

また、学資保険の受取人を保護者ではなく子供にしても、かかる税金は異なるのだろうか?

実は学資保険への課税は所得税ではなく贈与税が適用されます。

こちらでは贈与税について、およびその計算方法を説明します。

受取人が子でも課税!?

毎月保険料を支払っていた保護者が、契約時に例えば、子供が大学生の時に受け取れる満期金の受取人を子供に設定した場合、子供がまとまったお金を一括で受け取ることが可能です。

子供は、まとまったお金をもらえて大喜びするでしょうが、喜んでばかりもいられないこともあります。

それは学資保険を一括で下りるように子供を受取人にした場合は、課税対象になる場合が高くなります。

つまり子供に満期金等を贈与したことになり、「贈与税」が発生します。

贈与税は一括でまとまったお金を受け取る場合、非常に不利な税金です。

贈与税については次項で説明します。

贈与税とは?

個人から財産を贈与されたときに対象となる税金です。

ご自分が保険料を負担しておらず、学資保険の教育資金を受け取った場合の他、生命保険金を受け取った場合、あるいは債務の免除などにより利益を受けた場合等は、贈与を受けたとみなされます。

基礎控除としては110万円があり、贈与額からこの110万円を引いた上で、残額を下表に当てはめて計算します。

受取人の子供が20歳未満か20歳以上かで贈与税の税率・控除額が異なります。

子供が20歳未満の場合

| 一般贈与 | 基礎控除後の課税価格 | 税率 | 控除額 |

| ① | 200万円以下 | 10% | – |

| ② | 300万円以下 | 15% | 10万円 |

| ③ | 400万円以下 | 20% | 25万円 |

| ④ | 600万円以下 | 30% | 65万円 |

| ⑤ | 1,000万円以下 | 40% | 125万円 |

| ⑥ | 1,500万円以下 | 45% | 175万円 |

| ⑦ | 3,000万円以下 | 50% | 250万円 |

| ⑧ | 3,000万円超 | 55% | 400万円 |

子が20歳以上の場合

| 特例贈与 | 基礎控除後の課税価格 | 税率 | 控除額 |

| ① | 200万円以下 | 10% | – |

| ② | 400万円以下 | 15% | 10万円 |

| ③ | 600万円以下 | 20% | 30万円 |

| ④ | 1,000万円以下 | 30% | 90万円 |

| ⑤ | 1,500万円以下 | 40% | 190万円 |

| ⑥ | 3,000万円以下 | 45% | 265万円 |

| ⑦ | 4,500万円以下 | 50% | 415万円 |

| ⑧ | 4,500万円超 | 55% | 640万円 |

贈与税の計算式と事例

計算式は次の通りです。

(受け取った学資年金[贈与額]―110万円[基礎控除])×税率―控除額=税金

以下では、事例をあげて計算します。

20歳未満の受取人が贈与された場合

事例:子供が18歳の時に満期金(教育資金)を受け取った。

- 1ヶ月分の保険料:15,000円

- 学資保険受取総額:350万円

※支払った保険料総額は考慮されません。

(350万円―110万円)×15%―10万円=26万円

贈与税の計算額が26万円となります。

20歳以上の受取人が贈与された場合

事例:子供が20歳の時に満期金(教育資金)を受け取った。

- 1ヶ月分の保険料:20,000円

- 学資保険受取総額:550万円

※支払った保険料総額は考慮されません。

(550万円―110万円)×20%―30万円=58万円

税金の計算額が58万円となります。

贈与税には基礎控除があっても、受取人は自分で支払っているわけではないため、保護者の支払った保険料総額は考慮されません。従って、多額の贈与税を支払う必要があります。

学資保険の受け取りについては、年内で1回の受取金額を110万円以内に調整して、事前に贈与税を回避する方法が対策の一つといえます。

学資保険と申告

学資保険の受取人が違うだけでもかかる税金が違うものなのか・・・・。

契約前にしっかりどんな税金がかかる可能性があるか、確認しておく必要があるな。

では、学資保険を支払った際の生命保険料控除はどう申告するのだろう?

申告方法は会社員と自営業者の方でやり方が異なります。

こちらでは、確定申告・年末調整についてとその申告方法を説明します。

実際に課税されるケースは少ない

学資保険を扱う保険会社が設定する返戻率は、現在そんなに高くはなく、「学資保険にかかる税金その1」で課税条件となる、受け取ったお金と支払ってきた保険料の差額が50万円を超えるような保険商品は、なかなか見当たりません。

そのため、学資保険は契約者である保護者が、受取人となり一括で満期金等を受け取り、毎年の授業料を肩代わりするか、贈与税対策として年間110万円を超えない程度で子供に仕送りをして、学資年金を活用することが賢い方法と言えます。

そうすれば、わざわざ子供を受取人として高額な贈与税を支払う必要もなく、かかる税金を十分に回避することが可能です。

確定申告・年末調整とは?

学資保険が所得として該当する場合には、確定申告を行わなくてはなりません。

また、生命保険料控除をする場合に自営業者等は確定申告を、事業所に勤める従業員の方は年末調整で申告することになります。

確定申告とは、個人事業主のような自営業・自由業者が1月1日~12月31日までの1年間の会計結果を、翌年の2月16日~3月15日に税務署へ申告することを言います。

年末調整とは、サラリーマンのような給与所得者の所得税額を、年末に1年間の所得や個人の生活事情と照らし合わせて再計算することで、過不足額を調整するものです。

確定申告・年末調整のやり方

生命保険料控除額は確定申告であっても、年末調整で行う場合でも、同じ方法で計算し控除額を算出します。

所得税の場合の生命保険料控除額および、参考に住民税の生命保険料控除額について下表にまとめています。

所得税の場合

平成24年1月1日以後に学資保険の契約締結をした場合

「一般の生命保険料控除」、「介護医療保険料控除」、「個人年金保険料控除」の3種類です。

控除額は下表の「新制度」の計算式で算出します。

控除の最高額はそれぞれ4万円で、合計12万円までです。

学資保険で支払った保険料は、「一般の生命保険料控除」に該当します。

| 新制度 | 支払保険料等(年間) | 控除額 |

| ① | 20,000円以下 | 全額控除 |

| ② | 20,000円超~40,000円以下 | 支払保険料等(年間)×1/2+10,000円 |

| ③ | 40,000円超~80,000円以下 | 支払保険料等(年間)×1/4+20,000円 |

| ④ | 80,000円超 | 一律40,000円 |

平成23年12月31日以前に学資保険の契約締結をした場合

「一般の生命保険料控除」と「個人年金保険料控除」の2種類です。

控除額は下表の「旧制度」の計算式で算出します。

![]()

控除の最高額はそれぞれ5万円で、合計10万円です。

学資保険で支払った保険料は、同様に「一般の生命保険料控除」に該当します。

| 旧制度 | 支払保険料等(年間) | 控除額 |

| ① | 25,000円以下 | 全額控除 |

| ② | 25,000円超~50,000円以下 | 支払保険料等(年間)×1/2+12,500円 |

| ③ | 50,000円超~10万円以下 | 支払保険料等(年間)×1/4+25,000円 |

| ④ | 10万円超 | 一律50,000円 |

住民税の場合

平成24年1月1日以後に学資保険の契約締結をした場合

「一般の生命保険料控除」、「介護医療保険料控除」、「個人年金保険料控除」の3種類です。

控除額は下表の「新制度」の計算式で算出します。

控除の最高額はそれぞれ2万8,000円で、合計7万円までです。

学資保険で支払った保険料は、「一般の生命保険料控除」に該当します。

| 新制度 | 支払保険料等(年間) | 控除額 |

| ① | 12,000円以下 | 全額控除 |

| ② | 12,000円超~32,000円以下 | 支払保険料等(年間)×1/2+6,000円 |

| ③ | 32,000円超~56,000円以下 | 支払保険料等(年間)×1/4+14,000円 |

| ④ | 56,000円超 | 一律28,000円 |

平成23年12月31日以前に学資保険の契約締結をした場合

「一般の生命保険料控除」と「個人年金保険料控除」の2種類です。

控除額は下表の「旧制度」の計算式で算出します。

控除の最高額はそれぞれ3万5,000円で、合計7万円です。

学資保険で支払った保険料は、同様に「一般の生命保険料控除」に該当します。

| 旧制度 | 支払保険料等(年間) | 控除額 |

| ① | 15,000円以下 | 全額控除 |

| ② | 15,000円超~40,000円以下 | 支払保険料等(年間)×1/2+7,500円 |

| ③ | 40,000円超~70,000万円以下 | 支払保険料等(年間)×1/4+17,500円 |

| ④ | 70,000円超 | 一律35,000円 |

年末調整で生命保険料控除

年末調整時に、前述した表を参考に控除額を算出し、以下の書類をご自分の勤務している事業所へ提出します。

- 給与所得者の保険料控除等申請書兼配偶者特別控除申告書・・・事業所から取得します。計算した控除額をこの申告書に記載します。

- 生命保険料控除証明書・・・10月ごろ保険会社から送付されてきます。提出の際は忘れずに添付しましょう。

尚、何らかの理由で年末調整の際に生命保険料控除申請ができなかった場合は、税務署へ還付申告を行います。

還付申告の申請期間は、生命保険料控除申請ができなかった年の翌年の1月1日から5年間となります。

確定申告で生命保険料控除

確定申告は以下の書類を揃えて2月16日~3月15日に税務署へ提出します。

- 確定申告書(第一表・第二表)・・・国税庁のホームページや、最寄りの税務署から取得します。計算した控除額をこの申告書に記載します。

- 源泉徴収票・・・給与所得者の方・前年に給与所得者だった方は必ず添付します。

- 生命保険料控除証明書・・・10月ごろ保険会社から送付されてきます。提出の際は忘れずに添付しましょう。

- 印鑑・・・普通の印鑑で構いません。

なお、確定申告で所得税の申告手続きをすれば、住民税を還付してもらうための手続きは不要です。

学資保険を選ぶなら?おすすめ保険相談ランキング3!

さて、ここまで学資保険の概要や商品についてご紹介して参りましたがいかがでしたでしょうか。

現在、まさざまな保険会社が多種多様な学資保険の商品を展開しているのが現状。

その中であなたのご家庭にはどの学資保険が合っているのか、気になりますよね。

学資保険検討者

学資保険検討者

松葉 直隆

松葉 直隆

今なら保険の相談をしてアンケートに答えるだけ(保険に加入しなくてもOK!)で豪華なプレゼントが貰えるチャンスが沢山!

このお得な機会を是非見逃さないで!

学資保険の相談おすすめランキング1位 保険見直しラボ

新しく保険に加入するor保険を見直すなら人気の高い保険見直しラボがおすすめ!

- 取扱保険会社約30社とトップクラス

- 競合他社の中ではNO.1のベテランFP揃い!

- 何度でも無料で相談できる

保険見直しラボは、全国に約60拠点展開している国内最大級の訪問型保険代理店。

「訪問型」なのでお客様のご希望の場所に、平均業界歴11.8年のベテランFPが来てくれます!

取扱保険会社数は約30社と、他保険代理店と比べてもダントツの多さ。

相談は何度でも無料なので、保険見直しラボなら自分にぴったりの保険をオーダーメイドできますよ!

\1分で完了/

保険見直しラボキャンペーン

保険見直しラボでは保険の相談後にアンケートを答えるだけで、以下のプレゼントいずれかをもれなくプレゼント!

- ゆめぴりか

- 宮崎県産熟成牛タン

- 高級雪室熟成豚

- タイ料理ペースト

- アルガンオイル

- 日本一醤油セット

- DALLOYAUのマカロン

学資保険の相談おすすめランキング2位 保険のぜんぶ

保険のぜんぶは、保険の代理店では数少ない、有名人をWEBページで起用していることでご存知の方も多いかもしれません。

- 全国の主要都市に幅広く対応

- 27社もの保険会社の商品を扱い、最適な商品を一気に比較

- FPの資格取得率が驚異の97%!

保険のぜんぶは、保険の代理店では数少ない、有名人をWEBページで起用していることでご存知の方も多いかもしれません。

- 全国の主要都市に幅広く対応

- 27社もの保険会社の商品を扱い、最適な商品を一気に比較

- FPの資格取得率が驚異の97%!

保険のぜんぶは、東京、埼玉、神奈川、千葉、大阪、兵庫、京都、奈良、札幌をはじめとする主要都市に対応している訪問型の代理店。

最大の特徴として、在籍している相談員の約97%が国家資格であるFPの資格を所持しているという点。

経験豊富な保険コンサルタントに無料で、納得するまで何度も相談ができるのは魅力的ですね!

保険のぜんぶ キャンペーン

保険のぜんぶでも、保険の相談ののちにアンケートに回答するだけでもれなくプレゼントが貰えます!

- シリコンスタイ

- ごっつん防止リュック

- アンパンマン砂場セット

- ゆめぴりか米

- 特茶 伊右衛門セット

- 花王アタックネオ洗剤

学資保険の相談おすすめランキング3位 保険コネクト

保険の悩みをプロに相談したいと考えている人は保険コネクトの利用をおすすめします。

- 2500人以上のプロが全国各地で対応

- 経験5年以上等の評価項目を満たす優秀なFPのみ

- お得な「優待サービス」1年間プレゼントキャンペーン中

保険相談した人の約90%が「満足した」と回答している保険コネクト。

全国各地にいる厳選した2500人以上のFPと提携しており、しつこい営業行為の禁止や相談者からの評判が悪いFPへの紹介禁止などと、FPに関する厳しいルールを設けています。

保険コネクトでの相談はもちろん完全無料。

保険コネクトキャンペーン

保険コネクトでは今なら保険相談完了後にアンケートに回答するだけで、30,000種類以上のサービスをお得に受けられる「優待サービス」を1年間無料で利用できるプレゼントキャンペーンを実施中!

利用検討者

利用検討者

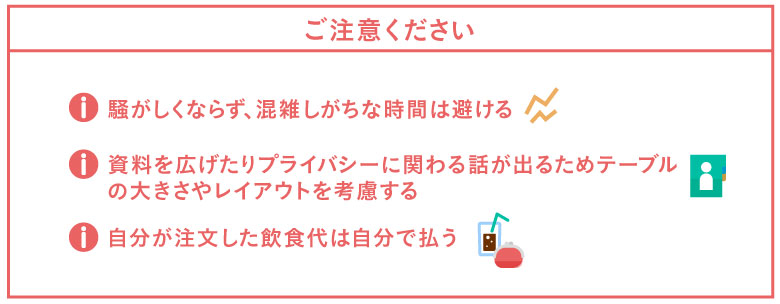

★訪問型無料相談の注意事項

あなたの都合に合わせてくれる力強い味方である訪問型の無料相談ですが、カフェやファミレスを利用する際に注意すべきことがいくつかあります。

見落としがちな注意点を以下にまとめましたのでご覧ください。

特にファミレスを利用する方は、テーブルは広くて良いですが騒がしい時間帯になると声が聞き取りづらくなったりすることも。

逆にカフェや喫茶店だと2人席に通されるとテーブルも狭くなったり、また隣の席との距離感が近くて個人情報が筒抜けの気分になる気がして落ち着けないかもしれません。

松葉 直隆

松葉 直隆

また、飲食代を出されてしまうと気まずさを覚えたりすることもありますから、ここは貸し借りなしで自分で支払うと良いですね!

学資保険の資料を一括で請求する

学資保険検討者

学資保険検討者

学資保険検討者

学資保険検討者

松葉 直隆

松葉 直隆

一番人気のソニー生命の学資保険はもちろん、明治安田生命、フコク生命、アフラック、住友生命、三井住友海上の学資保険商品の資料まで一気に入手できてしまいます。

学資保険検討者

学資保険検討者

この中からあなたが気になるもののみの請求が可能ですので、この機会に一度じっくりと家族で話し合われてみるのも良いですね。

加入するなら高返戻率、低価格な今。まだ間に合います!

今後、更に金利が下がる一方だとも言われている日本経済。

ゼロ金利政策からマイナス金利政策などのニュースを耳にすることで今後の日本経済が不安になりますよね。

学資保険の返戻率も今後は下がっていく可能性もあり、あまりお得すぎて商品が販売停止になることも示唆されています。

※2018年も各保険会社学資保険の利率を下げており、2019年も利率が下がる傾向にあると言われています※

既に契約している保険に関しては、もしも売り止めになっても影響は受けず、学資保険は満期まで継続します。

今後はマイナス金利の影響で保険料が上がっていく予想もされている学資保険。

少しでも保険料が安く、返戻率が高いうちに加入を検討しましょう。

まとめ

学資保険はいざ受取る際の方法や、受取人によって税額が異なったり、税金の種類も変わる場合があります。

保険契約の際には、十分に家族や保険担当者と相談の上、保険選びを行いましょう。