松葉 直隆

松葉 直隆大学卒業後、損保ジャパン日本興亜代理店の保険会社にて5年以上勤務し、年間100組以上のコンサルティングを行う。

その後、2016年6月より保険ブリッジの記事監修を務める。

お子さんが小さいうちから将来の教育心として、貯めておきたい「学資保険」。

しかし、国公立に進学するのかそれとも私立に進学するのかによって、その金額は大きく異なってくるもの。

そこで本記事では、「学資保険」についてや「学資保険」でいくらかけていれば安心できるのかなど、徹底解説していきます。

- 学資保険とは?

- 学資保険にかける金額は?

- 学資保険で保険料控除になるって本当?

これらを中心に「学資保険」について徹底調査していきたいと思います。

「学資保険の金額をいくらかけようか悩んでいる」

と思っている方は特に必見の内容となっているので、ぜひ加入前に参考にしてみて下さい!

- 学資保険は20年にも及ぶ長期保険

- 学資保険にかける金額は、家計事情によって変わる

- 学資保険の満期金額を300万円に設定している家庭が最多

- 学資保険の商品では、ソニー生命の学資保険が返戻率が高く貯蓄ができるのでおすすめ!

- 家庭に合ったプランをプロのプランナーに無料で相談できるソニー生命は、選ばれ続けて契約件数144万件突破!

スポンサーリンク

目次

学資保険ってどんな保険?

学資保険とは、将来のお子さんの教育資金として月々に決まった金額を保険料として積み立てていく保険。

お子さんが一定の年齢を迎えた時に「満期保険金」として、まとまった金額を受け取ることができる保険商品のことを言います。

「満期保険金」を受け取るタイミングは、お子さんが15歳になった時点や、17歳、18歳、22歳など、契約時に取り決めたタイミングできちんと受け取ることができます。

また、「満期保険金」以外にも「お祝い金」として幼稚園に入園した時や小学校中学校に進学したタイミングで受け取れるようにすることも可能。

将来のお子さんの教育資金として、銀行などの金融商品を利用して準備する場合では、最初にある程度まとまった金額のものを預け入れなければ有利な金利の適用を受けることができません。

しかし、学資保険であれば、契約時に取り決められた「返戻率(戻り率)」で運用することができます。

通常は、「返戻率(戻り率)」として保険商品ごとに100%や102%などの数字が明記されています。

また、学資保険では保険料の払込み期間中に保険料を払い込んでおられる契約者の方に万が一のことがあったとしても、ご契約当初に予定した金額とタイミングで教育資金を受け取ることができます。

たとえばソニー生命の学資保険は返戻率が驚異の108%!

パパ・ママに選ばれ続けてNo1、契約件数144万件以上。

プロのプランナーに無料で相談し、以降ずっとプランナーが各家庭に親身に寄り添ってくれます。

学資保険加入者の実際の満期金の調査結果と考え方

学資保険に加入する場合、通常は「100万円」、「200万円」、「300万円」といった「満期保険金」(「学資金」や「基準保険金」と言うこともあります)からコースを選択して加入することができます。

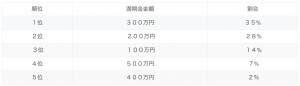

学資保険加入者の実際の満期金額は

それでは、学資保険に加入されている方はいくらくらいの「満期金」を設定して加入されているのでしょうか?

インターネットを利用したアンケート調査によりますと、次のような結果が出ています。

学資保険の満期金金額と順位

学資保険の満期金額と順位

その金額にした理由(代表的なもの)

1位 300万円

「一人暮らし+大学院の費用を想定して」、「貯金に余裕があったため、一括して払える満期金の金額の上限が300万であったので」、「大学進学時の費用として」

2位 200万円

「子供の進路がどうなるにしろ、ある程度フォローできそうな金額として」、「大学の入学金と1,2年分の授業料を想定して」

3位 100万円

「大学に入学する際にかかるもろもろの費用の補てん目的」、「ライフプランナーに相談した結果、無理なく準備できる金額であったため」、「一括で払込みたかったので、とりあえず」

4位 500万円

「上の学校になるにつれ教育費がかかるので、小学校と中学校卒業時に50万、高校卒業時に400万を受け取るように加入」

5位 400万円

「自分以外にも、親が学資保険に200万円加入してくれているので、合計すると400万円になる」

学資保険の満期金の考え方

こういったように、ご家庭ごとにさまざまな理由によって学資保険の満期保険金として設定する金額は異なっています。

一般的に学資保険は、20年近くにおよぶ長期の保険契約となります。

ですから家計の状況や家族の状況の変化に対応しながら、払い続けることのできる保険料であるかどうか、しっかりと確認する必要があります。

あとあとプランを変更して返戻率を下げてしまうようなことがないよう、ソニー生命のような保険のプロに無料で相談し、各家庭に寄り添った保険を第一に提案してくれる会社を選びましょう。

学資保険の満期保険金をいくらにするかは、お子さんの進路のほかにも、次のようなポイントを考慮するようにするとよいでしょう。

- ポイント1.住宅の購入予定はありますか?

住宅を購入する予定や、希望がある場合、住宅購入の資金と合わせて、学資保険の満期保険金の金額を考えるようにしましょう。

- ポイント2.お子さんが増える予定はありますか?

学資保険の満期金は、第一子よりも第二子の金額を大きく設定するほうが、理にかなっています。

- ポイント3.収入がある方の転職や離職の予定はありますか?

たとえば出産後妻がいったん離職するような場合、復職する予定はありますか?

また、妻が復職するまでのあいだ、家計への負担が大きくなるような金額ではありませんか?

学資保険の月額保険料と考え方

学資保険では、「満期保険金」の金額や、どのタイミングで受け取りたいかなど保険料を払い込む期間によっても月々に払い込む保険料が変化します。

平均的な毎月の学資保険の金額

それでは、学資保険に加入されている方はいくらくらいの「保険料」を設定して加入されているのでしょうか?

インターネットを利用したアンケート調査によりますと、次のような結果が出ています。

学資保険の毎月の金額調査

学資保険の保険料

その金額にした理由(代表的なもの)

1位 1万円~2万円未満

「15歳満期で一定額まで積み立てできるような学資保険に入るとこの金額になった」、「2万円の保険料だと家計への負担が大き過ぎるので1万円のプランに」、「保険料が1万円で、高校入学と同時期に150万ほど受け取れるタイプに加入している」

2位 5千円~1万円未満

「月々の支払いが無理のないようにしたかったので」、「他に銀行で積立定期をしているので」、「子供が二人で、一人につき、8千円、それぞれ夏のボーナスと冬のボーナス時に一括で年払いしています」

3位 5千円未満

「子供が二人いるので、それぞれの保険料はこれくらい」

4位 2万円~3万円未満

「調べると、銀行に預けるより利率が良かったので、貯金代わりとして」「300万で10歳払い済みにしたので、月々の保険料は2万ちょっと」

5位 3万円以上

「私大の理系へ進学することを想定して、18歳の満期で800万円以上戻ってくるプランを選択したので」

学資保険の月額保険料の考え方

学資保険の月額保険料についてはその他にも、「月々1万円のプランに加入していましたが、2万円にすればよかった」と後悔しているといった意見もみられました。

多くの方は、1万円~1万5千円の月額保険料を「子供が中学校を卒業するまで」の15年間をひとつの目安として、実際的には高校卒業時の年齢である18歳を満期時の年齢として設定されていることが見てとれます。

仮に月額1万円の保険料をお子さんが0歳の時から高校入学までの15年間かけ続けた場合には、保険料の払い込み総額は1万円×12カ月×15年間=180万円。

1万5千円の場合には、1万5千円×12カ月×15年=270万円となります。

また、このことは学資保険のコースを学資保険の満期時に受け取る金額から考えた場合、多くの方が「200万円」や「300万円」のコースを選択されていることとも符合しています。

お子さんがまだ小さいうちであれば児童手当(所得制限なしの場合、3歳までは、1万5千円、以降、中学校卒業まで1万円、ただし、第3子の場合は、1万5千円、所得制限ありの場合、一人につき5千円)が支給されます。

児童手当が支給されている期間を利用して、児童手当の金額をそのまま将来の教育資金として学資保険の保険料に充てるのも良いでしょう。

あるいは家計から児童手当の金額に+αして積み立てていくことは現実的で賢い教育資金の準備方法のひとつではないでしょうか。

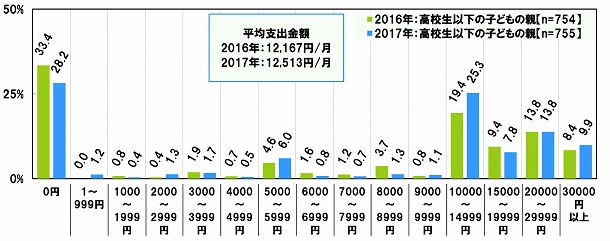

学資保険の備えはいくら?月々の支出と不安要素

ソニー生命保険株式会社が2017年(平成25年)に、インターネットで実施した「子どもの教育資金に関する調査」によると、高校生以下(予備校生・浪人生を含む)の子どもの親(755名)に対して、「子どもの進学費用のための備えとして、月々いくらくらい支出をしていますか?」の問いに対して、次のようなアンケート結果が、発表されています。

「0円」と回答された方が、28.2%と最も多かった一方、「10,000円~15,000円未満」(25.3%)や「20,000~30,000円未満」(13.8%)といった金額帯にも、回答が集まる結果となっています。

1ヶ月あたりの平均支出金額は、12,513円/月となっています。

子供の進学費用の備えとして、1人当たり月々いくらくらい支出しているか

対象:高校生以下の子供のいる親(予備校生・浪人生含む)

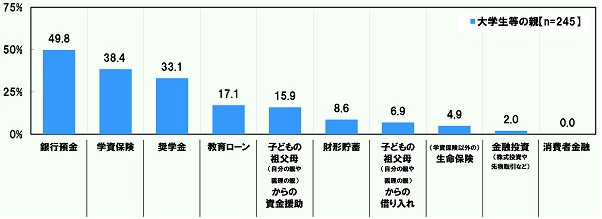

また、同様の調査で大学生等の親(245名)に対して「大学等への進学のための教育資金をどのような方法で準備してきたか」との問いに対しては、「銀行預金」と回答された方が49.8%で最も多く、次いで、「学資保険」が38.4%、「奨学金」が33.1%、「教育ローン」が17.1%となっています。

子供を大学等へ進学させるために教育資金を準備してきた方法

対象:大学生等の親(予備校生・浪人生は含まない)

つまり、学資保険の保険料を考える場合、お子さん一人当たりにつき月額約12,000円といった金額を一応の目安とすればよいとも言えるでしょう。

なお、教育資金準備の方法としては、「銀行預金」や「学資保険」が多く利用されています。

その他にも奨学金や教育ローンの利用や祖父母からの援助など、家庭の状況に応じてさまざまな選択肢がとられていることがうかがえる結果となっています。

年齢別の教育にかかる金額

同様のアンケート調査では、全回答者(1.000名)に、お子さんの将来に関する項目をいくつか挙げて、それぞれどの程度不安を感じるかについても尋ねられています。

不安を感じている人の割合(不安を感じる(計):「非常に」と「やや」の合計)中で、「教育資金に不安を感じる」と回答された方の割合は75.0%(4人に3人の割合)となっています。

教育資金に不安を感じていると回答された方(750名)に、どういった理由で教育資金について不安を感じているかを尋ねたところ、「教育資金がどのくらい必要となるかわからない」が57.2%で最も多く、次いで、「収入の維持や増加に自信がない」が44.1%、「貯蓄が苦手」が28.0%となっています。

さらに、お子さんの就学段階別にみた場合では、未就学児(小学校入学前)、小学生、中高生では、「教育資金がどのくらい必要となるかわからない」(未就学児70.5%、小学生60.3%、中高生61.7%)が最も高くなっています。

大学生等では、「収入の維持や増加に自信がない」(50.0%)と、半数の方が現在の収入の維持や増加についての不安が最も高くなる結果となっています。

このように、高校生までのお子さんをお持ちの方では「教育にいくら必要になっていくのかわからない」ことが、大学生などのお子さんをお持ちの方では、「現在の収入の水準を今後も維持できるかどうか」ということが、不安の理由となっています。

子供の教育資金に不安を感じる理由

子供の教育資金に不安を感じる理由

とくに未就学児(小学校入学前)のようなまだお子さんが小さいうちは将来の教育費がどうなっていくのかイメージすることはなかなか難しいことでもあります。

将来的にかかる教育費としていったい「いくら必要になっていく」のか、年齢ごとにかかる費用について具体的なイメージを日本生協連が実施している「全国生計費調査」をもとに、ざっくりとつかんでみましょう。

「全国生計費調査」は日本生協連が行っているモニター登録制度による家計調査として全国の会員生協に所属する組合員の協力により、毎月の家計データを集計・分析して実施されています。

調査項目は「収入」(給与・年金など)、「消費支出」(家賃地代・食費・教育費など)、「非消費支出」(社会保険料・税金など)で、登録モニターの方から、1月から12月まで毎月一回、家計簿に記帳した内容が、提出されています。

これらのデータをひと月ごとに集計して「くらしと家計簿」として毎月報告するとともに、年間のまとめとして12ヶ月連続で提出されたモニターのデータを集計したものが毎年5~6月に公表されています。

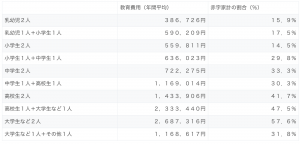

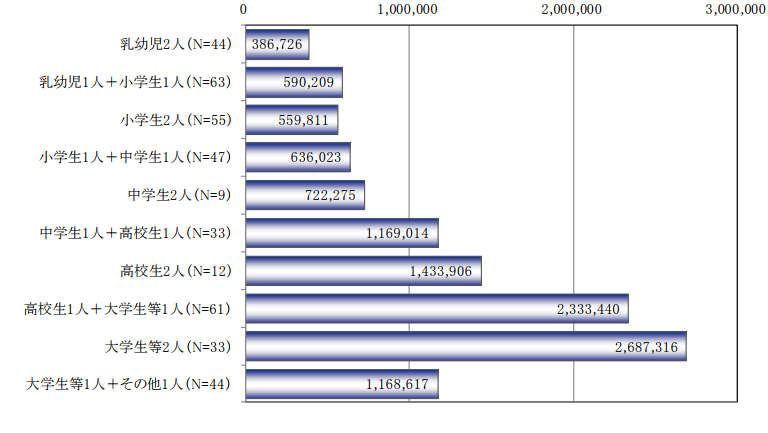

2016年度の「全国生計費調査」では平均的なお子さんの数である「子供2人世帯」について、お子さんの成長段階の組み合わせによって教育費の年間の平均値と、赤字になる世帯の割合(赤字率)の変化を調べたところ次のような結果となっています。

※「全国生計費調査」における「教育費」 とは、「基本的に子どもを育てるためにかかる費用」すべてとされています。

- 学費

- 制服

- 体操服

- 上履き

- 学校行事に伴う費用

- 学用品(文具・教科書・辞書・参考書など)

など、学校内での 学習に必要な費用以外にも、

- 通学定期代

- 部活にかかる費用

- PTA会費

- 学習机や電気スタンドの購入費用

- 塾の費用

- 子どものお稽古事にかかる交通費や月謝

等も含まれます。

また、別居している学生がいる場合には、仕送りや下宿代など子どもの生活費に当たる費用も含まれることがあります。

子どもの成長段階別の教育費(年間平均)と赤字家計率(子ども2 人世帯)

成長段階別の教育費と赤字家計率

グラフ[子どもの成長段階別の教育費(年間平均)と赤字家計率(子ども2 人世帯)]

2016年「全国生計費調査」より抜粋

以上のように、教育費としてかかる費用はお子さんの年齢があがるとともに上昇していく傾向がみられます。

とくにお子さんが高校生2人になった時点では乳幼児のときと比べると3.6倍になり、高校生1人と大学生など1人の時では5.9倍、大学生など2人の時では乳幼児のときに比べると、教育費としてかかる費用はほぼ7倍の6.9倍となります。

それにともない家計が赤字となる世帯の比率も、お子さんが高校生1人+大学生など1人世帯では47.5%、お子さんが大学生など2人世帯では約6割に当たる57.6%の家庭で年間収支が赤字になる結果となっています。

備えるべき学資保険の金額って?

このように家計から教育費を考えた場合、お子さんが高校生になって以降にやはり大きな山場を迎えることがみてとれます。

また、お子さんがどういった進路を希望するかなどによっても必要になる教育資金の金額は変わってきます。

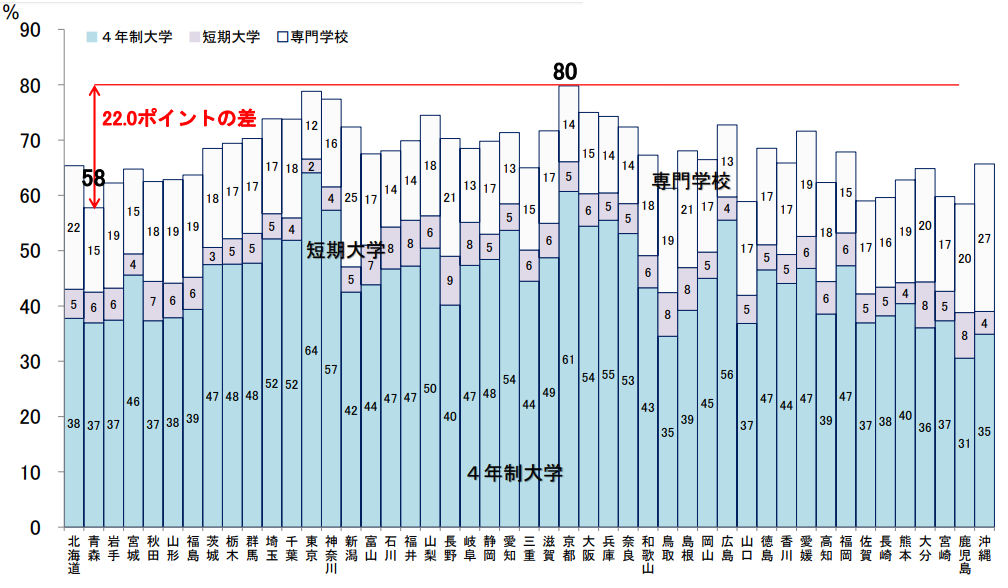

現在、高校卒業後の進学率は4年制大学以外にも短大や専門学校を合わせると約7割にのぼっています。

つまり、かなりの確率で高校卒業後に進学費用としてなんらかの形でまかなう必要が生じることになります。

都道府県別に進学率を見た場合には次のようになっています。

●都道府県別高校新卒者の4年制大学、短期大学、専門学校への進学率(平成28年度)

※小数点以下切り捨て

計算式=(直ちに大学、短大、専門学校へ進学したもの)/(高等学校卒業者+中等教育学校後期課程修了者)

平成29年度学校基本調査 文部科学省

学資保険、おすすめ商品ランキング!

さて、ここまで学資保険のにまつわるお金のあれこれや統計ついてご紹介して参りましたが、いかがでしたでしょうか。

現在、まさざまな保険会社が多種多様な学資保険の商品を展開しているのが現状。

その中であなたのご家庭にどんな学資保険が合っているのか、気になりますよね。

もしも学資保険に加入するのであれば、出来る限り我が家に合ったプランで、出来ればお得に、安心して加入したいですよね。

みんなはどこの保険を選んでる?

ここでちょっとブレイクダウン。

実際に学資保険に加入するならばどのような商品が人気で選ばれているのか見てみることにしましょう!

ますは、数ある学資保険の商品の中でも加入数が多い順位を大公開。

- ソニー生命 140万件

- 明治安田生命 57万件

- 日本生命保険 30万件

ソニー生命の学資保険が堂々の加入数を誇ることが分かります。

ソニー生命は、2016年「マザーズセレクション大賞」受賞!多くのパパやママに選ばれ続けて140万件突破!!

返戻率の高さはずば抜けてソニー生命!

さらに、学資保険に加入するほとんどの人が重要視する返戻率。

その返戻率の高さもソニー生命の学資保険がずば抜けて高いことが一目瞭然です。

返戻率順の各保険会社の表は以下になります。

| 保険会社・商品 | 返戻率 |

|---|---|

| ソニー生命「学資保険スクエア」 | 104.4〜108.0% |

| 明治安田生命「つみたて学資」 | 103.1〜105.0% |

| 日本生命「ニッセイ学資保険」 | 102.2〜104.9% |

| かんぽ生命(郵便局)「はじめのかんぽ」 | 95.2〜98.0% |

このように、最大108%まで返戻率を上げることが可能なのは今のところソニー生命の学資保険だけ!

1位 ソニー生命の学資保険

しまじろうが目印のソニー生命の学資保険は、返戻率の高さと受取時期の選択に幅があることが人気の秘訣。

これまで多くのお父さん、お母さん方に選ばれ続けてきているのにはもちろんワケがあります。

- 返戻率が非常に高く、貯蓄性に優れている

- 安定した企業実績

- 独自の専属アドバイザーが親身に相談に乗ってくれる

ソニー生命は、誰もが知る会社であることからも安心度合いが違いますよね。

また、学資保険の加入時に制限がある会社が多い中、ソニー生命は11歳でも加入が可能。

プランも柔軟に用意されていて、プロのサポートで最適な商品をチョイスすることができます。

あなたの家族を守るための学資保険。長い付き合いを考えると、慎重に選びたいですよね。

ソニー生命のHPでは、学資保険に加入するに当たってのプランやシミュレーション、信頼できる理由も記載。

一度覗いて見てくださいね。

2位 明治安田生命のつみたて学資

明治安田生命の「つみたて学資」は、他社にはない「全期前納払い」という一括支払いの方法があることが特徴的。

この方法を選択することによって、返戻率が非常に高くなることが見込めるのです。

- 保険料を一括で支払えば高い返戻率が期待できる

- 保険証の払込期間が最長でも15年で内容がシンプル

契約者(親)と被保険者(子供)、共に契約年齢に制限があることは注意が必要な点になります。

具体的に、子供の場合は6歳まで、親の場合は45歳まで(子供の年齢が2歳以上なら親は40歳まで)となります。

そのため、おじいちゃんおばあちゃんから孫へのプレゼントといった形では契約できません。

3位 日本生命のニッセイ学資保険

ニッセイ学資保険の学資年金は、返戻率も高く、どのプランを選んでも元本割れを起こす心配が無くて安心の学資保険とも言われています。

ほか、こちらの学資保険には他社にはないサービスがあり、以下の特徴として挙げられます。

- 「育児ホットライン」で、小児科医、看護師・保健師、管理栄養士と24時間365日電話で相談が可能

- 女性限定で体の悩みを相談できる「ウェルネスダイヤル[エフ]」で、医師、看護師・保健師、管理栄養士と24時間365日電話で相談が可能

また、配当金制度があり、決算により剰余金が発生した場合は加入契約者に配当金が支払われます。

※ただし、この配当金は日本生命の決算状況・契約の収支状況によって支払われない場合もあります。

それでも迷うあなたに勧める学資保険はこれ!

どの商品もそれぞれ魅力があって悩ましい。どうしようか迷ってしまう!

そんなあなたには、専門のアドバイザーが親身に相談に乗りながらあなたの大切なご家族のことを第一に考えてくれるソニー生命に委ねてみてはいかがでしょうか。

学資保険も10年以上に渡って契約し、我が子のためにお金を払い続けるもの。

お子さんが大きくなるにつれ変わって行くであろう環境の中で、専属のアドバイザーがいて何でも相談に乗ってくれるということは本当に心強いものです。

パパママに一番選ばれているソニー生命の学資保険。

実際に加入している方たちはどのような感想を持っているのか具体的に見ていきましょう。

41歳 女性

41歳 女性

42歳 女性

42歳 女性

35歳 女性

35歳 女性

やはり、どの方の意見を見ても専属のプランナーが各家庭に沿ったプランを提案してくれる点を高く評価していることが分かります。

ソニー生命のプランナーは、保険のことだけではなく、経済や金融、税務など幅広い知識と豊富な経験を兼ね揃えたプロ。

だからこそ、あなたの家庭に合ったプランを多面的に検討し、提案することができるのです。

加入するなら高返戻率、低価格な今。まだ間に合います!

今後、更に金利が下がる一方だとも言われている日本経済。

ゼロ金利政策からマイナス金利政策などのニュースを耳にすることで今後の日本経済が不安になりますよね。

学資保険の返戻率も今後は下がっていく可能性もあり、あまりお得すぎて商品が販売停止になることも示唆されています。

※2018年も各保険会社学資保険の利率を下げており、2019年も利率が下がる傾向にあると言われています※

既に契約している保険に関しては、もしも売り止めになっても影響は受けず、学資保険は満期まで継続します。

今後はマイナス金利の影響で保険料が上がっていく予想もされている学資保険。

少しでも保険料が安く、返戻率が高いうちに加入を検討しましょう。

スポンサーリンク

国公立・私立高校の進学費用

さて、それでは実際にお子さんの進学費用はいくらくらい必要になるのでしょうか?

お子さん1人当たりにかかる進学費用(入学費用)を次から見ていきましょう。

高校進学時の費用を検証!

現在、高校進学時にかかる授業料については国からの就学支援制度があるため、無償となっています(ただし、所得制限があります)。

授業料以外で、公立高校へ進学した場合に入学時にかかる金額としてはおおよそ次のようになります。

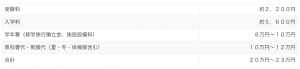

公立高校進学時の費用

私立立高校へ進学した場合に、入学時にかかる費用の平均金額はおおよそ次のようになります。

私立高校進学時の費用

文部科学省「平成28年度私立高等学校等授業料等の調査結果について」より

その他別途、公立高校の場合と同様に、教科書代や制服代が必要になります。

また私立高校の場合には授業料については、国から就学支援制度を利用できますが慣例として入学と同時に授業料の納付が求められる場合があります。

進路別の入学費用を検証!

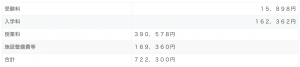

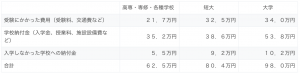

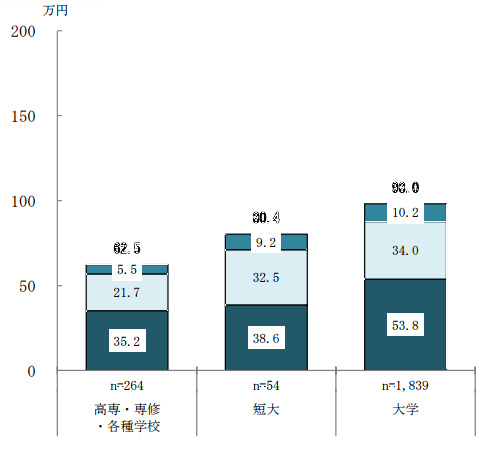

株式会社日本政策金融公庫が毎年実施している「教育費負担の実態調査結果」によりますと、高校卒業後の進路別の入学費用の平均額は次のようになっています(平成 28 年度)。

お子さん1人当たりにかかった高専・専修・各種学校への入学費用が62.5万円、短大への入学費用が80.4万円、大学への入学費用が98.0万円となっています。

入学先別にみた入学費用(子ども一人当たり、内訳)

入学先別の費用

さらに私立短期大学と4年制大学を私立と国公立、文系と理系に分けた場合の費用は次のようになります。

国公立・私立別にみた入学費用(子ども一人当たり、内訳)

国公立・私立別の入学費用

学資保険の保険料控除はいくら?

学資保険を利用している場合、申告すれば所得税として納めた金額からいくらか戻ってくる場合があります。

これを「生命保険料控除」と言います。

「生命保険料控除」を受ける場合、会社員の方であれば毎年会社に提出する年末調整で。

自営業・自由業者などの方であれば、確定申告をして手続きを行います。

また、会社員の方であっても年末調整で書類を提出し忘れた場合には確定申告すれば控除がある場合であれば還付を受けることができます。

還付される金額については、上限をオーバーした金額に対して所定の率(一般的な所得の方であれば10%)を乗じた金額となります。

つまり、学資保険で生命保険控除を受けた場合、還付される金額としてはわずかであることが多くみられます。

ただし、一般的に生命保険や学資保険は数十年にわたって払込み続けていくもの。

仮に生命保険料控除で受け取れる金額が5千円に満たない金額であったとしても、毎年申告を行えば、5000円×生命保険の保険期間(たとえば、20年であれば)=10万円と、まとまった金額になります。

生命保険料控除は、毎年忘れずに申請するようにしましょう。

学資保険を解約したときに戻ってくる金額

学資保険を解約する場合、 保険商品ごとで解約返戻金(解約時に受け取れる金額)は多少異なっています。

また、同じ保険商品であっても解約するタイミングによって変化します。

通常は学資保険の契約後4年目以降であれば、払込み保険料の総額の70~80%、7年目以降であれば、約90%、10年目であれば、払込み保険料の総額に対して、ほぼ100%の解約返戻金を受け取ることができます。

学資保険の多くは満期時の受け取り金額は払込み保険料に対して10%程度の上積みして戻ってくることを前提に設計されています。

途中解約した場合には払込保険料の総額よりも解約返戻金の金額が低くなることが一般的です。

また、学資保険にお子さんの医療保障や万が一のときの育英年金などを「特約」として付帯している場合には、「特約」部分については掛け捨てとなります。

おおむね払込み保険料の総額に対して、7割程度の解約返戻金となることがあります。

学資保険ではお取扱いの保険会社によっては「ご契約のしおり(ご契約内容にかかわる重要事項や諸手続・税金などについて、わかりやすく説明されたもの)」に、解約返戻金の経年変化が記載されていることもあります。

「もしも保険料を払い続けることが困難になった」時に備えて、そちらを確認しておくようにするのもよいでしょう。

まとめ

学資保険の「いくら?」についてみていきましたが、いかがでしたか?

正直なところ、子どもにかける教育費はまさに青天井で、かけようと思えばいくらでもかかります。

まだ子どもが小さいうちには「子どもに色々な体験をさせてやりたい」、「子どもの可能性を見極めたい」という気持ちからついつい、お稽古事などにウエイトをおいてしまいがち。

小学校にあがれば地域によってはご近所の子供がみんな習い事をしていて、遊び相手がいないためしょうがなく習い事をさせる羽目に陥ることも。

公立の中学校であっても進学熱の高い土地柄であれば、学校の授業についていかせるために学習塾へ通わせることになることも考えられます。

子どもによっては学力うんぬんより前に、性格的に公立の高校よりも私立の高校に向いている場合も・・・。

さまざまなパターンが考えられますが、節目節目で「お金」(ある程度まとまった金額)がドカーンと出ていくことだけは確かです!

出来る限りお子さんが小さなうちから中学校入学までの期間に、教育費の資金作りをしておくことを是非おすすめします!

スポンサーリンク

| 「保険ブリッジ」読者が選んだ いま人気の保険相談サービスはこちら! | |

|---|---|

|

|

| 日本最大級の全国254店舗!店舗がない場合は訪問サービスで受付も可能! | 公式HP |

|

|

無料相談満足度約90%!今なら無料相談で人気商品プレゼント! | 公式HP |

|

|

|

| いいとこ取りオーダーメイド保険 今なら無料相談で仙台熟成牛タンがもらえる!! | 公式HP |