松葉 直隆

松葉 直隆大学卒業後、損保ジャパン日本興亜代理店の保険会社にて5年以上勤務し、年間100組以上のコンサルティングを行う。

その後、2016年6月より保険ブリッジの記事監修を務める。

住宅ローンを申し込む時、基本的には『団体信用生命保険』といったものに加入することになります。

住宅ローンと切り離せない『団体信用生命保険』の関係について、少しおさらいしてみましょう。

今更聞けずにいる、もやっとした疑問をすっきりと解決していきましょう!

| 「保険ブリッジ」読者が選んだ いま人気の保険相談サービスはこちら! | |

|---|---|

|

|

| 日本最大級の全国254店舗!店舗がない場合は訪問サービスで受付も可能! | 公式HP |

|

|

無料相談満足度約90%!今なら無料相談で人気商品プレゼント! | 公式HP |

|

|

|

| いいとこ取りオーダーメイド保険 今なら無料相談で仙台熟成牛タンがもらえる!! | 公式HP |

住宅ローンの基礎知識

たとえば何か金額の大きな買い物をするとき、現金などで一時に支払うのではなく、毎月いくらといった形で分割(月賦)で、お買いものをされることがありますよね。

住宅ローンとは、マイホームを購入する際に現金で一括して支払うのではなく、分割(月賦)して支払っていくために利用する使途限定の「金融商品」のことを言います。

ただしマイホームの購入は、「一生のうちで一番大きな買い物」とも言われているように、住宅ローンを利用して購入する場合、一般的にはご自身の年収の何倍かにあたる金額を10年以上にわたって支払っていくことになります。

ですから必要な手続きがさまざまにあり、ローンの審査も決して簡単にすむといったものではありません。

また住宅ローンの金利が、何%かといったようなこともとても重要なことになってきます。

さくっと、おさらいしてみましょう。

金利のタイプって?

住宅ローンを選ぶうえで、重要なポイントのひとつとなるものが借入時の「金利」です。

「金利」は大きく「固定金利」と「変動金利」の2つのタイプに分かれています。

それぞれの種類とメリット・デメリット、おもな貸し手は次のようになっています。

金利タイプ

| 固定金利タイプ | 変動金利タイプ | ||

| 全期間固定金利型 | 固定金利選択型 | 変動金利型 | |

| 借り入れたときの金利が全返済期間を通じて変わらない | 一定期間に固定金利が適用される | 定期的に金利が変動する | |

|

●メリット ・借入れ後に金利が上昇しても、将来にわたり借入れ時の金利による返済額が確定している ・返済計画が立てやすい |

●メリット ・固定金利期間中は、返済額を確定できる ・借入後に金利が低下した場合、返済額が減少する |

●メリット ・借入れ後に金利が低下すると、返済額が減少する |

|

|

●デメリット ・借入れ後に金利が低下しても返済額が変わらない |

●デメリット ・借入れ後に金利が上昇すると、返済額が増加する ・借入時に固定金利期間終了後の返済額が確定ていないので、返済計画が立てにくい |

●デメリット ・借入れ後に金利が上昇すると、返済額が増加する ・借入れ後に金利が急上昇した場合、未払利息が発生する場合がある |

|

おもな住宅ローンの金利タイプ

| おもな取扱い金融機関 | 固定金利タイプ | 変動金利タイプ (固定金利選択型・変動金利型) |

|

| 大手都市銀行、地方銀行など(銀行ローン) | ○ | ○ | ○ |

| 住宅金融支援機構(フラット35) | ○ | × | × |

| 財形住宅融資 | × | ○( 5年固定金利型) | × |

返済期間は、最長何年?

住宅ローンを借り入れる場合、何歳でローンを完済するのかといったことも、検討すべき重要なポイントになります。

現在、住宅ローンを取り扱っている金融機関では、完済時の年齢を「80歳」としているところが一般的ですが、金融機関によっては80歳以上(81歳)や、80歳以下の場合もあります。

また借入期間(返済期間)は、「35年」を最長期間としているところが多くみられます。

たとえば30歳の時に、最長借入期間35年で住宅ローンを組んだ場合であれば、65歳が完済時の年齢となり、40歳であれば75歳(最長借入期間35年)となります。

一般的には定年時の年齢(65歳)を完済時の年齢とし、そこから逆算して返済期間を設定される方が多いようです。

借入期間を何年に設定するかによって、月々の住宅ローンの返済額が決まります。

シングル?デュアル?返済方法って?

住宅ローンではどのくらいの金利で何年間借り入れるか、期間を決めるとともに、「誰が」返済するのかを決めることも重要なポイントとなります。

一般的には世帯のなかで、おもな収入の担い手である方が借主(かりぬし)となります。

借主(かりぬし)となられる方が、複数の場合(たとえば、親子や夫婦など、パートナーの方にきちんとした収入がある場合など)であれば、個々に住宅ローンを組む方法と収入合算して住宅ローンを組む方法があります。

団体信用保険の基礎知識

一般的にはマイホーム自体の代金を住宅ローンで支払っていく場合であっても、頭金(現金)として、物件購入価格の1割~2割ほどの金額を準備しておいた方がよいと言われています。

マイホーム購入にあたっては、住宅費以外にもさまざまな費用が発生します。

たとえば売買契約時には、収入印紙代が発生します。

- 収入印紙代

- 登録免許税

- 固定資産税

- 不動産取得税

- 司法書士報酬

- 融資手数料

- 保証料

- 火災保険料

- 地震保険料

場合によっては、仲介手数料が必要なこともあります。

こういった諸費用は個々の金額としては、1万円~10万円ほどですが、通常は現金で一時に支払うことになります。

トータルすると、マイホーム購入時にかかる諸費用は住宅(新築であるか中古であるか)にもよりますが、おおよその概算で物件価格の2~7%が必要になると言われています。

諸費用の中で特に負担が大きいものとして、保証料と、団体信用生命保険特約料(保険料)があります。

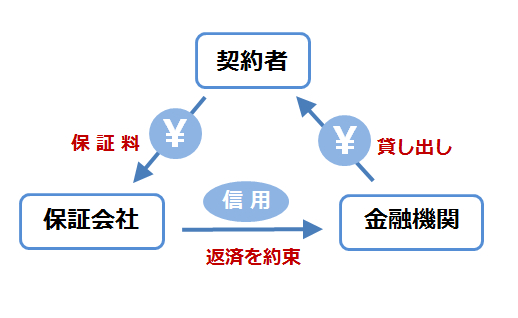

保証料の役割って?

住宅ローンの「保証料」とは、ざっくり言うと貸し手である金融機関のための「保険」であると言えます。

通常、金融機関から融資を受ける際には連帯保証人を立てます。

連帯保証人とは、融資を受ける方と同様の債務(返済義務)を負う人であるという意味です。

この連帯保証人の代わりとして、信用保証会社が保証を行うケースもあります。

その際に、信用保証会社に支払う手数料のことを「保証料」と言います。

![]()

住宅ローンも、融資のひとつですから連帯保証が必要になります。

とくに住宅ローンの場合では、ごく例外的なパターンを除いて連帯保証人ではなく、信用保証会社が連帯保証を行うことが一般的です。

もし仮に、住宅ローンの「借主(かりぬし)」に不測の事態がおきて、ローンの支払いが続けられなくなった場合、保証会社が「借主(かりぬし)」になり代わり、金融機関に対してローンの支払いを行います(これを代位弁済と言います)。

それと同時に、「借主(かりぬし)」に対して、弁済を求めます。

代位弁済が行われると「借主(かりぬし)」と貸し手である金融機関の住宅ローン契約は完了となりますが、「借主(かりぬし)」側にとってはローンの支払い先が、金融機関から保証会社に「変更された」状態になるということです。

保証会社による連帯保証は、住宅ローンを申し込むときの、必須条件であることが、一般的です。

保証料の支払い方法は、保証料外枠方式(一括前払い)と、保証料内枠方式(分割払い)があります。

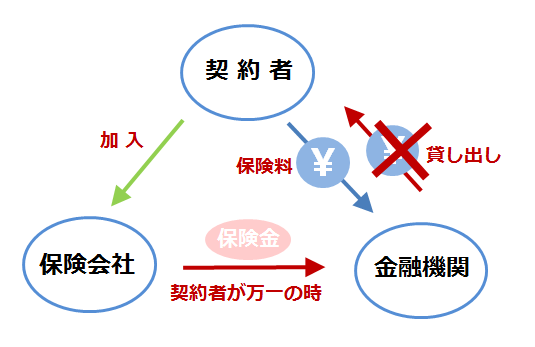

団体信用生命保険の役割って?

住宅ローンでの「団体信用生命保険」とは、貸し手である金融機関のための「保険」であると同時に、「住宅ローン」そのものへの「保険」であると言えます。

もし仮に、住宅ローンの「借主(かりぬし)」に不測の事態がおきて、ローンの支払いが続けられなくなった場合、金融機関の提携先である生命保険会社から、金融機関に対して死亡保障金や、高度障害時の保険金が支払われます。

一般的な生命保険であれば、契約者(被保険者)の方に、もし万が一のことがあった場合の受取人は、ご家族であることが通常です。

また、保険金の受け取りもご家族の方が行います。

団体信用生命保険の場合は、契約者(被保険者)を「借主(かりぬし)」とし、受取人を金融機関として加入します。

万が一の時、契約者(被保険者)の保険金が、金融機関に支払われることによって住宅ローンの残額は相殺されます。

これを、債務弁済(全額)といいます。

つまり住宅ローンの「借主(かりぬし)」の方が団体信用生命保険に加入している場合、債務弁済(全額)により金融機関は、貸し倒れを防ぐことができます。

ご家族の方は住宅ローンの支払いを心配することなく、安心してそのままマイホームに住み続けることができるようになります。

このように、団体信用生命保険は、「住宅ローン」そのものに対する、「保険」として機能します。

住宅ローンと団体信用生命保険の関係

- 住所のある自治体や財形住宅融資の「公的融資」

- 銀行ローンなどの「民間融資」

- 証券化ローンの「フラット35」

公的融資

公的融資として、住所のある自治体の住宅支援制度(低利融資制度、利子補給、補助金その他の施策)が、利用できる場合があります。

また「財形住宅融資」制度は、会社にお勤めの方でお勤め先が「財形住宅貯蓄」を導入されている方のみが利用することができます。

民間融資

民間融資である銀行ローンは、各銀行などの金融商品のひとつとして、さまざまなタイプの住宅ローンが提供されています。

フラット35

証券化ローンの「フラット35」とは、住宅金融支援機構と民間金融機関が提携したタイプの住宅ローンで、公的融資と民間融資の中間的な性格を持っています。

証券化ローンとは、簡単に言うと民間の金融機関の住宅ローン債権を住宅金融支援機構が買い取り、住宅ローン担保証券という債権(証券化)として、機関投資家向けに発行し資金調達を行っているものです。

![]()

「フラット35」は銀行、信用金庫、信用組合のほか、生命保険会社や、住宅メーカーなどの住宅ローン専門会社などで、お取扱いがあります。

また金融機関によって、金利が異なりますので、取扱い金融機関の金利一覧などでチェックするとよいでしょう。

それぞれの住宅ローンと、団体信用生命保険の関係は、次のようになります。

| 団体信用生命保険への加入 | 融資の可否 | |

| 財形住宅融資 | 原則加入 | 謝絶の場合でも融資可 |

| 銀行ローン | 加入が必須条件 | 謝絶の場合、融資不可 (但し、引受条件緩和型団体信用生命保険で再検討の場合あり) |

| フラット35 | 原則加入 | 謝絶の場合でも融資可 |

団体信用生命保険への加入のタイミングって?

金融機関などに、住宅ローンを申し入れた場合、おおまかな流れとしては、

| 申 込 み ⇒ 仮 審 査 ⇒ 本 審 査 |

というようような手順で、進んでいきます。

一般的には、仮審査を受ける時に、団体信用生命保険の加入も、合わせて申し込みます。

仮審査は、事前審査とも言われています。

仮審査(事前審査)では、おおむね次のようなことがチェックされます。

- 完済時と借入時の年齢

(80歳で完済できるかどうか) - 年収と返済負担率

(年収における住宅ローンの比率が、35%以内に収まっているかどうか) - 勤続年数

(1年以上の勤続年数であるかどうか) - 担保評価

(1坪あたりの地価や面積、建物㎡などの評価額) - 健康状態

(団体信用生命保険に加入できる健康状態であるかどうか)

つまり団体信用生命保険に、加入することができなければ本審査に進むことができません。

ただし民間の金融機関の住宅ローンではなく、民間金融機関と住宅金融支援機構が提携して提供している「フラット35」の場合であれば、原則として団体信用生命保険への加入をすすめられます。

しかし必須条件ではありませんので、ローンの借主(かりぬし)の健康状態が直接的に、住宅ローン契約の可否に関係することはありません。

ダメ、絶対、告知義務違反!

団体信用生命保険とは、いってみれば住宅ローン専用の「生命保険商品」ということになります。

団体信用生命保険では、契約者(被保険者)を住宅ローンの「借主」として、受取人を住宅ローンの貸し手である金融機関として加入します。

借主の方に万が一のことがあった場合、保険金が支払わることによって、ローンの残債が相殺されるシステムとなっています。

![]()

団体信用生命保険も「生命保険商品」のひとつですから、通常の生命保険への加入時と同様に健康診査があります。

一般的には、団体信用生命保険の健康診査は「告知書」という書面でのみ行われます。

つまり団体信用生命保険へ加入するにあたって、とくに健康診断を受ける必要はなく、「告知書」を提出すればよいということです。

団体信用生命保険の健康診査は、この告知書に基づいて行われます。

団体信用生命保険の告知義務って?

団体信用生命保険であっても、一般的な生命保険に加入する場合と同様に「告知書」には、契約者(被保険者)自身がありのままの健康状態を記入する必要があります。

保険会社は保険契約を引き受けるにあたって、どのようなリスクがあるのか、契約者(被保険者)からの告知においてのみ知ることができます。

ですから、保険法においても、契約者(被保険者)は保険会社から告知を求められた事項に応答する義務があることが、定められています((保険法4条、37条、66条)。

このことを、「告知義務」と言います。

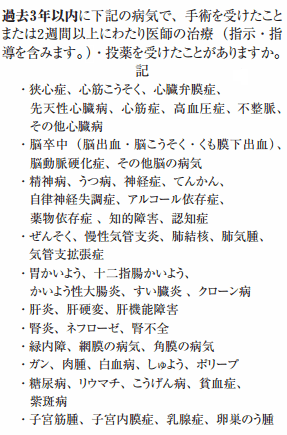

団体信用生命保険の告知事項って?

一般的にいって生命保険などの保険契約は、本来なら契約者(被保険者)側にあるリスクを保険会社に移転することを目的として、契約します。

ですから保険会社にとって、リスクに対する情報はとても重要なものになります。

団体信用生命保険の「告知事項」とは、リスクに関する重要事項のうち「保険者(=生命保険会社)から告知を求められる事項」つまり、生命保険会社から質問されれる事項のことを言います。

具体的には、次のようなものになります。

- 最近、3カ月以内に、医師の診察・検査・治療・投薬を受けたことがあるか、またその結果、検査、治療、入院、手術をすすめられたか

- 過去3年以内に、所定の病気で、手術を受けた、または、2週間以上にわたり、医師の治療(指示、指導を含む)、投薬を受けたことがあるかどうか

- 手・足の欠損または機能に障害があるかどうか、または、背骨(脊柱)、視力、聴力、言語、そしゃく機能に障害があるかどうか

こういった質問事項の「はい」「いいえ」の箇所に、丸で囲むなどでチェックして、「はい」であった場合は、①と②に分けて、具体的な期間を記入していきます。

また「はい」であった場合には、医師からの診断書の提出を求められることもあります。

![]()

医師からの診断書が求められた場合、診断書に書かれてある内容とご自身で記入した病名や、期間などに相異がないか今一度チェックするとよいでしょう。

後になって不快な思いをしたり、煩雑な作業に時間を費やさずにすむように、くれぐれも提出前の確認作業には時間をさくよう心がけておきましょう。

団体信用生命保険の告知義務違反って?

団体信用生命保険に限らず、一般的な生命保険契約の場合にも「告知義務違反」とは次のようなこと言います。

「故意により」「事実の告知をしなかった」

「故意により」「事実の告知をしなかった」とは事実、および、質問事項であることを知っているのにあえて言わないことを言います。

「故意により」「不実の告知をした」

「故意により」「不実の告知をした」とは、うその告知をすることを言います。

「重大な過失により」「事実の告知をしなかった」

「重大な過失により」「事実の告知をしなかった」とは、事実を知っているのに、質問事項であることについて、ほとんど故意に近い、「著しい注意欠如の状態」があって言わないことを言います。

「重大な過失により」「不実の告知をした」

「重大な過失により」「不実の告知をした」とは、ほとんど故意に近い「著しい注意欠如の状態」があり、事実について間違って言うことを言います。

![]()

たとえば病気やケガなどで、今現在は完治している場合であっても、投薬を受けていたり経過観察などで通院している状態であれば「告知する義務」があります。

自己判断で「完治しているのだから」「これくらいはいいだろう」と判断せず、あやふやな場合は金融機関の担当窓口などから、引き受け保険会社に問い合わせて確認してもらうようにするとよいでしょう。

告知義務違反と判断された場合

団体信用生命保険の契約者(被保険者)の方が、告知事項について故意または重大な過失により、事実の告知をしていない、あるいは、不実の告知をしていると生命保険会社から判断されたときには、保険契約が解除されることがあります。

(保険法28条1項、55条1項、84条1項)

ただし告知義務違反による契約の解除は、加入から2年以内の契約が対象となり、さらに生命保険会社は、その事実(告知義務違反があったこと)を知ってから、1か月以内に解除権を行使しなければならないとされています。

保険金の支払事由(保険金を支払う理由)の発生したタイミングが、加入から2年以上経過している場合であっても、加入後2年以内に、支払事由が生じ場合には保険金の受け取りができないこともあります。

たとえば仮に、住宅ローンの借主(かりぬし)の方が、早期発見による経過観察のために、投薬を受けるなど通院中であるにもかかわらずそのことを告知せずに、団体信用生命保険に加入したとします。

![]()

加入後2年以内に発病、治療の甲斐なく5年後にお亡くなりになるといったケースの場合、団体信用生命保険の保険金が支払われない場合があります。

こんなときどうする?!団体信用生命保険

一般的に「告知義務違反」が判断されるのは、「告知書」と「診断書」の2つが必要となる場合です。

医師から提出された診断書の診断結果に基づき告知書に、不審な点や不明な点があるかどうかが問われ、保険会社が疑いをもった場合には調査が行われます。

医師の診察を受ける際には、過去の病歴などを話す必要があります。

過去の病歴は、既往症として診断書に記載されます。

しかしながらいつ頃、どの医療機関で治療を受けたかという、正しい情報が無い既往症の場合もあります。

そういった場合、保険会社から求められている「告知事項」の内容に該当していなければ、告知する義務はありません。

つまり既往症であっても、告知書に記載されている病名とは合致していない場合であったり、記載のある期間よりも前に完治しており以降、同じ病気で医療機関を受診していない場合や、風邪・インフルエンザなど、治療を受けていた時期が告知書に記載されている所定の期間を経過していれば不問とされます。

団体信用生命保険に入れない?!~3つの対処法

一概には言えませんが通常、告知書に記載されている疾病の中で脳や心臓の疾患、または、がんなどの生活習慣病に該当していた場合、団体信用生命保険に加入できない可能性が高くなる場合があります。

告知事項の記載例

そういった場合の選択肢としては、次の3つがあります。

- 住宅ローンの借り入れ先を、団体信用生命保険が任意加入である「フラット35」で、再検討する

- 一般の団体信用生命保険ではなく、引受条件緩和型の団体信用生命保険を利用する

- 住宅ローンの借り入れを延期する

それぞれについて、みていきましょう。

住宅ローンの借り入れ先を、団体信用生命保険が任意加入である「フラット35」で、再検討する

「フラット35」とは、民間金融機関の融資した住宅ローンを、住宅金融支援機構が譲り受け、そのローンを裏付けとして資金調達を行うという手法を用いた、半官半民の住宅ローン専用の金融商品のことを言います。

借入期間の全期(20年や35年、50年など)にわたり、固定型の金利タイプを特徴としています。

また「フラット35」の提供先は、各金融機関となりますので、金利や手数料、お申込時の提出書類などは金融機関によって異なっています。

2017年(平成29年)10月より、団体信用生命保険が付帯された「フラット35」も取り扱われるようになっていますが、基本的には団体信用生命保険は任意加入となっています。

つまり「フラット35」であれば、団体信用生命保険への加入が、住宅ローンの必須条件ではなく借主(かりぬし)の健康状態が直接的に融資の可否に関係することがありません。

銀行系の住宅ローンでは、団体信用生命保険に加入できない可能性の高い方や、健康に不安をお持ちの方であれば、第一の選択として一考の価値があると思われます。

![]()

なお「フラット35」とは、総称となります。

他にも住宅金融支援機構の掲げる条件に合致した住宅であると、優遇金利が受けられる「フラット35S」や、借入期間によっても「フラット20」(20年)、「フラット50」(50年)などいろいろな種類があります。

一般の団体信用生命保険ではなく、引受条件緩和型の団体信用生命保険を利用する

引受条件緩和型の団体信用生命保険とは、「ワイド団信」としてお取扱いされている団体信用生命保険のことを言います。

一般の団体信用生命保険では加入できない方であっても、引受条件緩和型の団体信用生命保険の場合であれば、加入できる可能性があります。

告知項目は一般の団体信用生命保険とほぼ同様です。

例えば、「3ケ月以内に医師の診察を受けていないか」、「3年以内に2週間以上の治療はないか」、「障害はないか」というような内容となっています。

残念ながら「ワイド団信」に加入できる明確なラインといったものは、明らかにされていません。

しかし、保険契約の引受範囲が広く設定されていることから考えても、一般の団体信用生命保険が謝絶であった方でも「ワイド団信」であれば、加入できる可能性があります。

ただしワイド団信の場合には、適用される住宅ローンの金利が、通常よりも、高く設定されています(+0.2~0.3%)。

また年齢の制限もあり、一般的には50歳以下の方が、対象とされています。

住宅ローンの借り入れを延期する

通常、告知事項に記載されている期間は「3ケ月以内に医師の診察を受けていないか」、「3年以内に2週間以上の治療はないか」となっています。

つまり告知事項に該当する既往症であっても、家族性ではなく比較的、自己でコントロール可能な既往症の場合であれば、健康管理に努め2週間以上の治療が必要ではない状態にすることは、可能な場合もあるのではないでしょうか。

現在持病があり病院にかかられている方でしたら、担当の医師と相談のうえ治療計画をあらためて再検討してみるといいかもしれません。

一般的にいって、団体信用生命保険の加入には「年齢による制限」といったものがありません。

つまり通常の生命保険の契約の場合であれば、ご加入時の年齢が保険料に反映されます(年齢が低い時の方が、割安な保険料が適用されます)が、住宅ローンの団体信用生命保険の場合には、ご加入時の年齢に関係なく一律した保険料が適用されます。

3番目の方法は対処法としては少々時間はかかりますが、健康不安が解消されたうえで、住宅ローンの選択肢が広がることが最大のメリットと言えます。

まとめ

団体信用生命保険についてみていきましたが、いかがでしたでしょうか?

住宅ローンの審査は健康状態だけでなく、携帯電話やクレジットカードの延滞があっても通らないことがあるようです。

住宅ローンが組めるということは、「アナタは健康で経済力もありその上、金銭管理もきちんとできている」とお墨付が上書きされるということ。

「信用」とはつまり、上書きのことです。

この記事が少しでもお役にたちましたら幸いです。