松葉 直隆

松葉 直隆大学卒業後、損保ジャパン日本興亜代理店の保険会社にて5年以上勤務し、年間100組以上のコンサルティングを行う。

その後、2016年6月より保険ブリッジの記事監修を務める。

老後の蓄えとして、若いうちから積み立てていく「年金」。

でも公的年金は、積み立てた金額=もらえる金額でないことをご存知でしょうか?

この仕組みを知っておくことは、老後になった際に本当に受け取れる金額、つまり実収入金額を知る事になります。

実はこれを知っておかないと、老後資金が足りないという事態を生じさせてしまします。

そこで今回は、公的年金だけに絞り、実際に手元に入る金額はいくらなのか?どんな仕組みになっているのか?を見ていきましょう。

- 年金は税金がかかるため、全額が自分の年金になるわけでない。

- 公的年金・保険商品の年金についても、ある一定金額までは非課税となる。

- 民間の個人年金なら、いま多くの方からマニュライフ生命のこだわり個人年金が選ばれています。

- 契約後も相場や家計の状況に合わせてご契約内容を変更が可能。柔軟に資産を築くことができます。

| 「保険ブリッジ」読者が選んだ いま人気の保険相談サービスはこちら! | |

|---|---|

|

|

| 日本最大級の全国254店舗!店舗がない場合は訪問サービスで受付も可能! | 公式HP |

|

|

無料相談満足度約90%!今なら無料相談で人気商品プレゼント! | 公式HP |

|

|

|

| いいとこ取りオーダーメイド保険 今なら無料相談で仙台熟成牛タンがもらえる!! | 公式HP |

年金保険の概要と年金控除について知ろう

そもそも「年金とは何か」を知らないと始まりません。

言葉だけを知っているという事ではなく、その内容についての整理から行っていきましょう。

年金(年金保険)とは

年金とは

「年金保険」とも呼ばれており、保険の中の1つの種類

と捉えてください。

実際に皆さんは、働いている期間に保険料を支払い、その保険料を元にして(原資ともいいます)老後の一定期間、給付を受け取るというのが基本的な考え方です。

- 国が運営している”公的年金”の「国民年金」

- 会社員が加入する「厚生年金」

そしてこれ以外に、

民間の保険会社が提供している様々な「私的年金保険」

という金融商品があります。

金融商品については、保険会社によりサービスの名称や特徴がありますが、基本的なベースとなる考え方には大きな差はありません。

松葉 直隆

松葉 直隆

実際には、基本となる事柄以外の上積みの部分に各社の特徴が出てきます。

基本的な利率にも、大差はありません。

しかし、自分のライフスタイルに合わせ上積みの部分を選択する事も大事です。

可能であれば複数社の特徴を理解し、自分にあった商品を選んでおくと良いでしょう。

公的年金も金融商品も積み立てる期間は、本当に長い期間ですので、納得のいく方法をしっかりと見つける必要性があります。

「年金控除」とは

前述のとおり、若い時から未来み向っての年金を積み立てたり準備します。

しかし、その積み立てたモノが全て自分の使えるお金にはなりません。

それは、年金に「税金」が掛かるためです。

ここを知らずに、全額を使えると思っていまうとイザという時に使える金額が少なくなって驚く事になります。

松葉 直隆

松葉 直隆

「税金」「控除」の両方の仕組みを知る事で、実際に利用できる金額を具体的にシュミレーションする事が出来ます。

年金には、税金がかかる事。

そしてそれらには、いくつかの優遇制度がある事をまずは理解しておきましょう。

公的年金にかかる税金の何故?仕組みを解説

公的年金には、税金がかかります。

どういう仕組みで税金がかかるかについて整理していきましょう。

公的年金にかかる税金について

松葉 直隆

松葉 直隆

しかし、自分の未来に向けて準備した金額ですので、いくつかの税制上の優遇処置が設けられています。

まず、その優遇処置の対象となる公的年金は、以下のものである事を理解しておきましょう。

- 国民年金から支払われる老齢年金(老齢基礎年金)

- 厚生年金から支払われる老齢年金(老齢厚生年金)

- 共済組合から支払われる老齢年金(退職共済年金)

- 使用者から過去の勤務に基づいて支払われる年金

- 普通恩給

確定給付企業年金で注意が必要なのは、生命保険や損害保険などの年金商品は、公的年金とは認められず優遇処置対象とはならない事です。

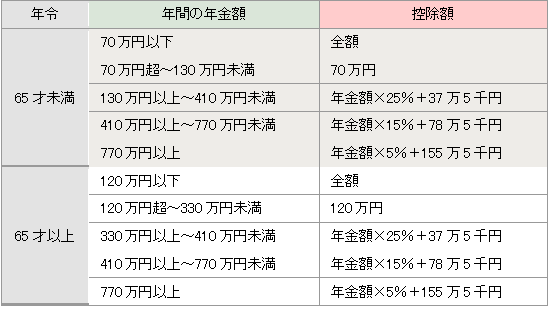

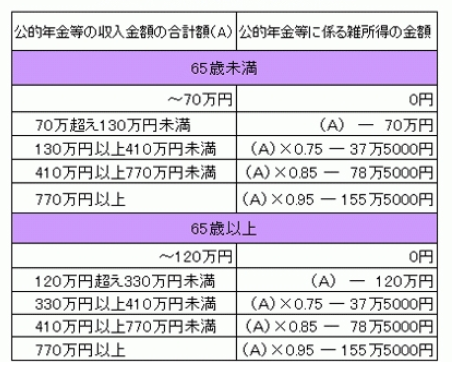

また公的年金の控除額が、国で定められています。

そして、年齢でも控除額が変わります。

年齢の基準は「65歳未満」であるか「65歳以上」のどちらかになるかです。

考え方は以下のようになります。

「65歳未満の方」は、70万円の公的年金控除が適用されるため、基礎控除と併せて108万になります。

108万円未満の場合には、控除によりすべての金額がカバーされ非課税となります。

その反対に108万円以上の場合には、課税対象となりますので、給与支払いの際の源泉徴収と同じ様に、予め天引きされた金額が指定されている口座に振り込まれる事になります。

では「65歳以上」の場合は、どうなるのでしょうか?

控除額が増え基礎控除を含め158万円です。

こちらも同様に、158万円未満の場合には非課税となりますが、158万円を超えている場合には課税対象となります。

【公的年金控除金額一覧】

※65才未満では70万円、65才以上では120万円を超えると、確定申告が必要になります(詳しくは別でご紹介します)。

具体例でご紹介しましょう。

65才未満で年金額が240万円の場合

公的年金控除額=240万円×25%+37万5千円=97万5千円となり、

課税対象となる年金額=240万円-97万5千円=142万5千円

65才以上で年金額が360万円の場合

公的年金控除額=360万円×25%+37万5千円=127万5千円となり、

課税対象となる年金額=360万円-127万5千円=232万5千円

年金の所得税について

全てのケースにおいて、年金の所得税がかかる訳ではありません。

年金の所得税が免除されるのは、

受給額が108万円以下、65歳以上の方は受給額が158万円以下の場合

上記に当てはまり、収入が公的年金だけの方については所得税の支払い義務がありません。

これは、年金受給額から基礎控除と公的年金等控除を計算すると、課税対象となる所得金額の計算結果が「0」になるからです。

それだけではなく、

国民年金の老齢基礎年金(満額)だけを受給している場合

は、77万9,300円のため所得税はかかりません。(金額は平成29年度のものを参考。)

注意する点は、その他にもあります。

実は、年齢によって控除額が変動します。その基準は「65歳未満」「65歳以上」の違いです。

具体的な違いを見ていきましょう。

①65歳未満の場合

70万円の公的年金控除が適用されます。

この方は基礎控除と併せて108万となりますので、これ以下の場合には控除金額の計算結果から非課税となります。

もしも108万円以上の場合には、課税の対象になりますので、サラリーマンの給与支払いと同じ様に源泉徴収され、税金を天引きされた金額が指定する口座に振り込まれる事になります。

②65歳以上の場合

控除額が増えます。

158万円を超れば課税対象となります。

それを整理した表が、前に掲載している表となります。

住民税について

松葉 直隆

松葉 直隆

収入に応じて、住民税は変ってきます。

これは、サラリーマンと同じです。

そもそも、住民税は、住んでいる(納税する)地域の運営を行う費用をできるだけ多くの住民に分担して支払ってもらう性質を持っています。

一般的には、市町村民税(23区では特別区民税)と道府県民税(東京都では都民税)の総称が「住民税」と呼ばれます。

1月2日以降に他の市町村に転居した場合でも、1月1日現在で居住していた市町村に全て納付する事になります。

この仕組みも、年金も同様です。住民税は、年金でも所得に応じた支払い義務が発生すると理解してください。

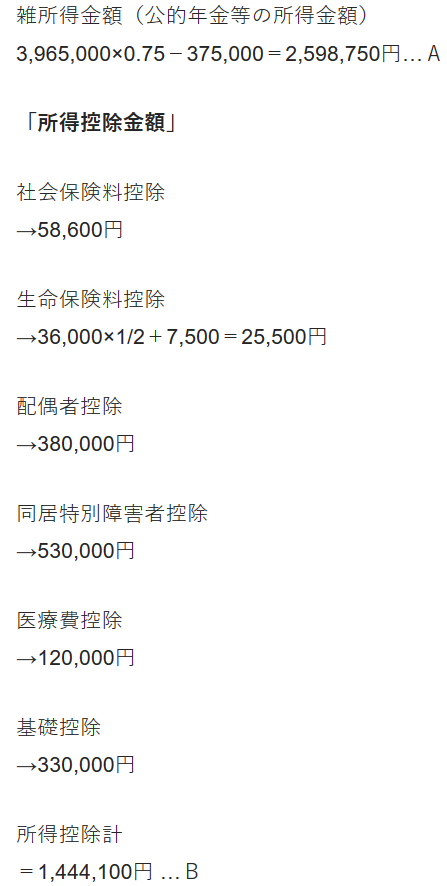

では、その金額について例を挙げてご紹介しましょう。

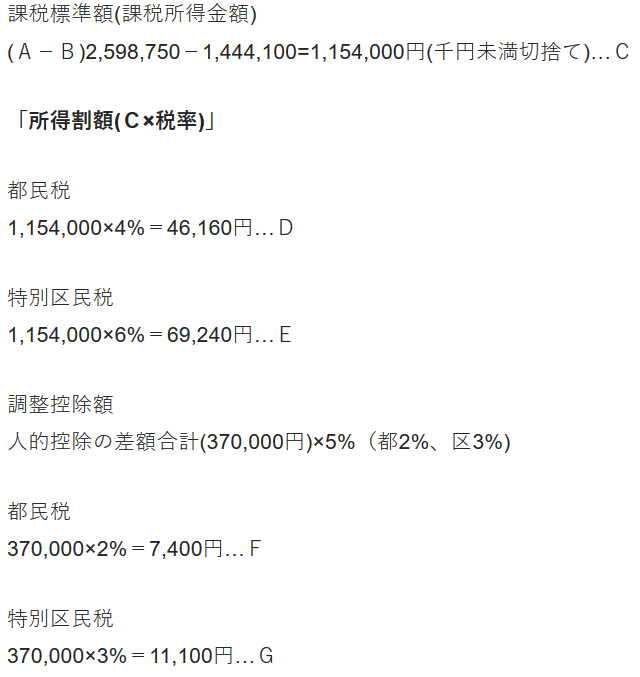

住民税の計算例

- 年齢75歳

- 家族構成…夫婦、(妻は70歳、所得なし、同居特別障害)

- 公的年金等の収入:3,965,000円

- 社会保険料支払額:58,600円

- 一般生命保険支払額(旧契約):36,000円

- 個人年金支払額:0円

- 医療費支払額:220,000円(補てん0円)

住民税の計算には、ステップがあります。段階を応じて計算例を見ていきましょう。

この様に段階を応じて計算をする必要性があるので、複雑です。

この際に注意するのは、年金を受ける際の年齢時に発生している費用をある程度想定しておく事です。

病院代などは、数年先までの事は性格には不明です。そこは、一般的な数字を使うなどを行う事になります。

完全に正確な数字を算出するのは難しいことも、理解しておきましょう。

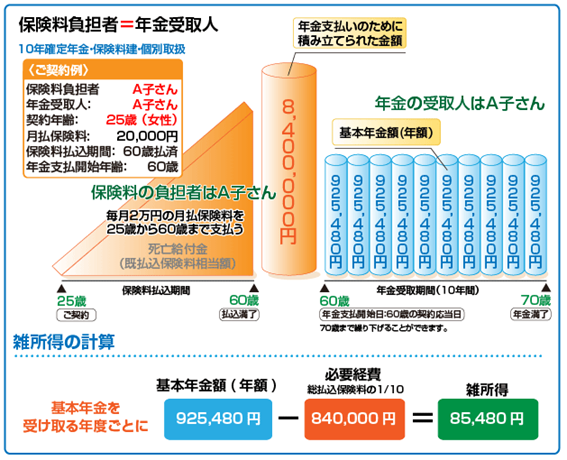

個人年金保険の税金(公的年金以外の年金に掛かる税金)

個人年金の受取りにも税金がかかります。

- 誰が保険料を支払って

- 誰が年金を受け取るのか

保険料を負担した人(保険料を支払った人)と年金を受け取る人が同一人物であれば、所得税(雑所得)が課税されます。

ここは、公的年金と同様の考え方になります。

こうした税金面を考慮する場合には、基本的に「支払う=受取る」を同一人物にする事が良いでしょう。

※増額年金および増加年金は考慮しておりません。

この図のケースでは、保険料負担者と年金受取人がA子さんです。同一人物ですので、受け取る年金は雑所得となります。

雑所得=受取年金総額額(1年分)-必要経費(保険料:総払込保険料の1/10)=85,480円

この雑所得が250,000円以上である場合は、加入している保険会社が源泉徴収をしてくれた残金を振り込んでくれる仕組みになっています。

財形年金の税金

勤務先が「勤労者 財産形成貯蓄制度」を導入している場合、以下の3点を利用することができます。

- 一般財形貯蓄

- 財形住宅貯蓄

- 財形年金貯蓄

の3点を利用することができます。

企業により推奨している財形の種類がある場合がありますので、確認しておきましょう。

そもそも財形年金貯蓄は、サラリーマンとして働いている間に老後の資金を貯めて老後に困らに事を目的としています。

その為、会社の給料から天引きを行い自動的に貯める仕組みを設けています。

自分で別で貯金がしにくい場合でも、予め天引きされていますので知らない間に勝手に貯まる仕組みとなります。

こうする事で確実に、着実に老後の資金を準備できるとされています。

また、この仕組みは金利情勢にもよりますが、一般的な定期預金よりも金利が高いとされています。

それだけではなく、税制上のメリットもあるのです。

松葉 直隆

松葉 直隆

財形年金貯蓄では、元利合計550万円を限度に利子等が非課税となります。

こうした事からも金利は良いといわれています。

しかし、以下については元本385万円が限度値となり、利子等が非課税となるなど細かい違いがある事も注意しておきましょう。

- 郵便貯金・生命保険・損害保険の保険料

- 生命共済の共済掛け金

- 簡易生命保険(年金商品)の保険料

もしも財形年金貯蓄の「貯蓄型商品」を選んでいれば、積立額が申告している限度額を超えてからの利子については通常の普通預金や定期預金と同じように、20%が課税されます。

なお、財形年金貯蓄と財形住宅貯蓄の2種類を活用している場合には、その合計金額が550万円までは非課税となります。

この課税、非課税の理解は簡単です。目安は550万という点を覚えておいてください。

個人年金保険のおすすめ商品3選!

個人年金保険検討者

個人年金保険検討者

松葉 直隆

松葉 直隆

個人年金保険に興味はあるけれど、どの保険会社の商品にしたらいいのかお悩みの方。

そんなあなたに、保険ブリッジのスタッフと読者が厳選した個人年金保険のおすすめの商品を紹介していきます!

それぞれ違うタイプの保険商品を紹介しますので、ご自身に合ったタイプの保険を探してみてくださいね。

おすすめ個人年金保険その1 マニュライフ生命「こだわり個人年金(外貨建)」

松葉 直隆

松葉 直隆

個人年金保険検討者

個人年金保険検討者

マニュライフ生命の個人年金保険の特徴

現在の個人年金保険の商品の中では最も評判の良い保険商品です。

外貨建ての保険と言う事でリスクもありますが、積立利率に関しては為替レートに影響もされますので一概に良い悪いと言えない部分もあります。

- 契約後のライフステージの変化にも柔軟に対応でき、保険料の支払いを停止・再開が出来る事で、無理なく老後に備える事が出来る

- 年1.50%の最低保証

- 1万円以上なら払込額の減額も可能

保険料は日本円で支払いますが、保険金額(死亡給付金や年金額)は米ドルまたは豪ドルの2種類からの選択となります。

これは契約時に選択する事になり、また、受取時は日本円に換えて支払われますので、為替レートに注意するようにしましょう。

マニュライフ生命の個人年金保険の基本情報

| 契約可能年齢 | 0歳~60歳(保険料払込期間、年金支払開始年齢、年金種類で異なる) | ||||||

| 払込回数 | 月払、半年払、年払、一括払い(2~12か月分)、前納(2~40年分) | ||||||

| 払込方法 | 口座振替・カード払 | ||||||

| 保障内容 | 確定年金(5・10年)、保証期間付(10年)終身年金 | ||||||

| おもな特約 | 個人年金税制適格年金特約 | ||||||

おすすめ個人年金保険その2 ソニー生命「変額個人年金保険」

松葉 直隆

松葉 直隆

ソニー生命の「変額個人年金保険」の特徴

この商品は、投資信託などで運用を行う商品であり、8種類の中から自分で運用先を決めて運用する商品となります。

- 確定年金のほかに終身年金も選択が可能

- 払込期間・受取開始年齢もカスタマイズ可能

- 払込免除のしくみがあり、所定の障害状態になれば以後の保険料は不要

リスクを分散して運用が出来るのですが、あくまでも運用実績に基づき保険金額が決定するので、運用が上手くいけば基本年金額より多くの年金額が受け取れます。

ただし、運用が上手くいかなければ、基本年金額よりも少ない金額しか受け取れないというリスクがあります。

あくまでも投資と言う側面があるため、こういったリスクもあると言う事を理解したうえで選ぶのであれば保険料から見ても良い商品と言えるかもしれません。

ソニー生命の個人年金保険の基本情報

| 契約可能年齢 | 20歳~55歳 | ||||||

| 払込回数 | 月払・半年払・年払 | ||||||

| 払込方法 | 口座振替・カード払 | ||||||

| 保障内容 | 5年・10年・15年確定年金 または5年保障期間つき終身年金・10年保障期間つき終身年金 +運用実績により増額年金あり 払込期間中に死亡した場合、死亡給付金(払込保険料相当額) | ||||||

| おもな特約 | - | ||||||

ハイリスク・ハイリターンを求めるのであればこの商品は良さそうですが、そうでないのであればこの商品を選ぶのは向かないかもしれませんね。

個人年金保険検討者

個人年金保険検討者

松葉 直隆

松葉 直隆

住友生命「たのしみワンダフル」

松葉 直隆

松葉 直隆

住友生命の個人年金保険「たのしみワンダフル」の特徴

住友生命の個人年金保険はオーソドックスな円建ての個人年金になりますので、外貨建てや変額保険などのリスクを恐れる方には良い保険となっています。

この保険の対抗商品と言われていたアフラックの「個人年金保険」が販売停止になった事で、円建ての保険の中では1番評判がいい商品といって良いと思います。

- 年金受取開始年齢を遅くして据え置き期間を設ければ年金額を増額できる

- 年間の受取回数も1~12回まで選べる

この保険の特徴は、保険料支払い期間を終了してから据え置き期間(5年)経過後に年金として保険金の受け取りが可能になります。

つまり、この5年を据え置く事で、支払った保険料以上の保険金を受け取る事が出来るという商品になっています。

円建てでもありますのでリスクが低いと言う事で、積立利率等も外貨建てや変額保険と比べると利率が低いのがデメリットです。

松葉 直隆

松葉 直隆

また、月々の保険料が15,000円以上となる場合は割引もありますので、利率がもう少し高くなる可能性もあります。

リスクが低く安心な商品と言えるので、出来るだけ積立利率・返戻率を高くする方法を見つけて、賢く積み立てるようにしましょう。

住友生命の個人年金保険の基本情報

| 契約可能年齢 | 0歳~75歳 | ||||||

| 払込回数 | 月払・半年払・年払 | ||||||

| 払込方法 | 口座振替・カード払 | ||||||

| 保障内容 | 5年・10年・15年確定年金 払込期間中に死亡した場合、死亡給付金(払込保険料相当額) | ||||||

| おもな特約 | 保険料払込免除、指定代理請求特約など | ||||||

また、アフラックのように販売停止になる可能性もあるので、加入を考えているのであればその辺りの動向もしっかりと把握しておくようにしましょう。

3つの個人年金保険商品の中でどれがおすすめか

個人年金保険討者

個人年金保険討者

松葉 直隆

松葉 直隆

リスクがあっても返戻率・積立利率の良い商品が良いと言う人も居れば、大切なお金だから確実に積み立てたいと言う方も居るでしょう。

マニュライフ生命、ソニー生命、住友生命の個人年金保険の中で確実に積み立てられるのは、住友生命の「たのしみワンダフル」であるのは、間違いありません。

しかし、保険を知っている立場で言うと、マニュライフ生命の「こだわり個人年金(外貨建)」に関しては、そこまでリスクの高い商品とは言えないので、ハッキリとお勧めできる商品と言えます。

外貨建て保険のリスクは、円安・円高という為替の影響を受けますが、変額保険と違い、投資と言う側面はありません。

そのため、受け取る時の為替レートをしっかりと把握さえしていれば、大きく損をする事も無く、円建てで積み立てるよりも多くの年金額を準備出来ます。

また、マニュライフ生命契約後のライフステージの変化によって保険料の支払いが困難になった場合には、一時的に保険料の支払いを停止する事が可能。

再度保険料の払い込みが出来るようになった時に再開する事が出来るので、万が一大きな出費を伴う出来事があっても、解約をせずに置いておけるのです。

個人年金保険検討者

個人年金保険検討者

松葉 直隆

松葉 直隆

個人年金保険は、老後の生活資金のために自助努力をする若い世代である30代に注目を浴びている保険商品と言えます。

それぞれの商品の特徴をしっかりと理解して、自分に合った保険を選ぶようにしましょう。

課税と非課税

ここまでご紹介した中に、課税と非課税についてご紹介してきました。

公的年金・保険商品の年金についても、ある一定金額までは非課税となります。

注意するのは、どこからが課税対象となるかです。

確かに、限度額を多少超えるだけで課税対象となる場合には、なんだか損をしている気持ちになる事もありますが、実際には自分自身の老後に必要な資金がいくらなのかが大切です。

松葉 直隆

松葉 直隆

多くの場合、公的年金だけでは不安なので、保険商品の年金または積立を行う方法を選択します。

金融商品の場合には、算出時点での受取金額を算出してくれます。

契約をする際にも、ある程度までのシュミレーションを行ってくれますので、ぜひ、活用し自分の老後のライフスタイルに合わせた金額設定を行って下さい。

年金の確定申告のやり方を解説!控除は受けられる?

改めて、少しだけ整理しましょう。

- 年金は「雑所得」に分類される

- 確定申告の際年金は雑所得として申告しますが、種類によって「公的年金等の雑所得」と「その他の雑所得」に分けて計算する事が必要。

- 公的年金等の雑所得とは…

国民年金・厚生年金・国民年金基金など社会保険制度に基づく年金、公務員の共済年金や職域加算など恩給・適格退職年金契約に基づく退職年金等。 - その他の雑所得とは…

原稿料や講演料・印税・内職の所得のほか、保険会社などの「個人年金」等。

一定の要件を満たせば年金所得者は確定申告が不要

すでにご紹介している部分もありますが、下記の場合には確定申告が不要になります。

不要例①

障害年金や遺族年金

そもそも非課税対象にため、確定申告の対象にはなりません

不要例②

その年の公的年金等の収入金額の合計が400万円以下かつ、公的年金等以外の所得金額が20万円以下である人

こうした場合でも、控除されていない社会保険料、生命・地震保険料控除、医療費控除がある場合には確定申告が必要な場合があります。

申告をする事で、所得税の一部が還元される場合があります。

それ以外にも、住民税の支払いを行う必要がある場合があります。

- 公的年金等に係る雑所得のみがある方で、「公的年金等の源泉徴収票」に記載されている控除(社会保険料控除や配偶者控除、扶養控除、基礎控除等)以外の各種控除の適用を受けるとき

- 公的年金等に係る雑所得以外の所得があるとき

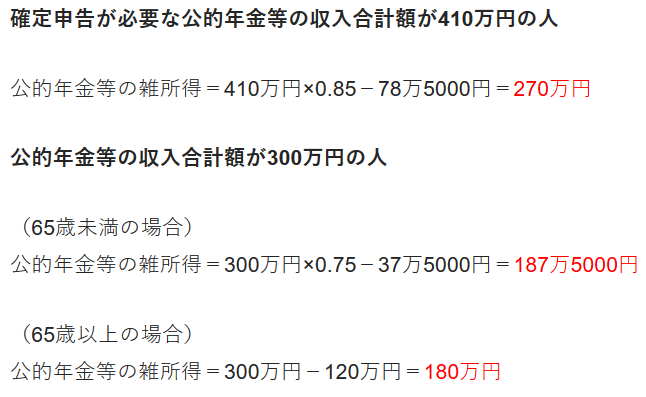

年金の所得額の計算

国民年金は原則65歳から受給開始ですが、厚生年金や共済年金、適格退職年金、厚生年金基金などの公的年金等は人によって受給開始年齢が異なり、60歳頃から受給する人も少なくありません。

公的年金等の雑所得は、

「公的年金等の収入金額の合計額-公的年金等の控除額」

で計算します。

以下の図を利用して計算を行う事ができます。

その他の所得控除について

これ以外に注意すべき所得控除についてもご紹介しましょう(年金の確定申告をする人で、70歳以上の方)。

配偶者控除

控除額は38万円ですが、その年の12月31日の年齢が70歳以上の配偶者については、控除額が10万円アップして48万円となります。

障害者控除

扶養配偶者や扶養親族に障害のある場合には、障害者控除27万円(特別障害者の場合は40万円、同居特別障害者の場合は75万円)も適用されます。

社会保険料控除(後期高齢者医療制度に属している人)

後期高齢者医療制度の保険料は、被保険者一人ひとりに対して保険料を計算し、原則として公的年金から引き落とします(=特別徴収)。

寡婦控除・寡夫控除

寡婦・寡夫控除は27万円、特定の寡婦は35万円。

以下の要件を満たす人は、この控除が受けられます。

- 夫と死別・離婚した後、結婚していない人や夫が生死不明などの人で、扶養親族がいる人や総所得金額等が38万円以下の生計を一にする子がいる人

- 夫と死別した後、再婚していない人や夫が生死不明などの人で、合計所得金額が500万円以下の人

- 上の要件を満たした人で、扶養親族である子がおり、かつ合計所得金額が500万円以下の人

上記の人は「特定の寡婦」に該当します。

- 妻と死別・離婚した後に再婚していない人や妻が生死不明などの人で、合計所得金額が500万円以下であり、かつ総所得金額等が38万円以下の生計を一にする子がいる人

年金受給者の負担を減らす「確定申告不要制度」とは?

年金を受け取っていると、原則として確定申告が必要です。

しかし、その中でも確定申告不要制度という制度が整いました。

この源泉徴収とは、あくまで「仮の金額を差し引いている」という事になります。

仮で金額を差し引いている為、1年間の総額を清算する必要性があります。

しかし、条件により確定申告が不要な場合があります。

- 公的年金等の収入金額が400万円以下

- 公的年金等以外の所得が20万円以下

を満たす場合です。

仮に年金が年に130万円、給与が年に80万円の人は、年金の収入金額が400万円以下です。

給与収入は80万円ありますが、給与所得控除(最低65万円)を差し引いた所得ということで見ると

80万円-65万円=15万円

となり、確定申告不要制度の条件に当てはまります。

この様に条件を満たす場合には申告が不要になりますので、予め金額の確認をしておくと良いでしょう。

松葉 直隆

松葉 直隆

参考1)公的年金と副収入の関係

定年を迎えた後も働きたいと思われる方も多いと思います。

もちろん、年金だけではなく別の収入があると助かるという方もいらっしゃるのではないでしょうか?

公的年金をもらいながら、何らかの副収入を得る事は問題ではありません。

しかし、その控除などの扱いに注意する必要があります。

もしも、年金以外の収入が「給与」であれば、実は簡単です。

事業主が支給する給与はすでに源泉徴収されていますので、確定申告の際には事業主から「源泉徴収票」を発行してもらい手続きをする事で対応可能です。

しかし給与以外の場合には、少し考える必要性があります。

例えば「雇用契約」としてはではなく「請負契約」による収入の場合です。

給与であれば、最低65万円の給与所得控除が認めれます。

松葉 直隆

松葉 直隆

参考2)年金受給の高齢者と扶養家族に関する特例を見ておこう

「家内労働者等の必要経費の特例」という規定が『租税特別措置法 第27条』にあります。

「家内労働者等」に該当する人は、実際にかかった経費が65万円未満であっても、65万円を控除できるという内容です。

『租税特別措置法 第27条』より、下記の方が特例対象者となります。

- 家内労働法に規定する家内労働者

- 外交員、集金人、電力量計の検針人

- 特定の者に対して継続的に人的役務の提供を行うことを業務とする者

定義についても整理しておきましょう。こうした区分も考慮しておく事も、大事になります。

家内労働者とは?(家内労働法 第2条第2項)

外交員、集金人、電力計量の検針人

保険の外交員、NHKの集金人。

特定の者に対して継続的に人的役務の提供を行うことを業務とする者

クリーニングの取次業、写真現像焼付の取次業、損害保険代理店業、宅配便の取次業、シルバー人材センターが行う業務など。

まとめ

如何だったでしょうか?

年金は若い内から準備しておくと良いとされています。

老後に向けてのたくわえをしていても、控除される金額により思ったよりも受取金額が少なかった為、困ってしまったという事になりかねない為に困ってしまったという事が無いようにしたいものです。

老後を如何に有意義に過ごせるかは、こうした控除の仕組みを理解する事も大事な備えになります。

既に定められている制度をどう活用するかも自分達次第となります。

松葉 直隆

松葉 直隆

しかし実際には、各市町村により独自の対応や優遇処置を行っている場合もあります。

こうした事は、各市町村の窓口で相談すると親切に教えてくれます。

実際に自分で計算する事は大変と思われる場合には、ネット上に自動計算のツールが掲載されていますので、そうしたモノを活用する事もおすすめです。

この記事が、皆さんの今後のライフスタイルの参考になれば幸いです。

| 「保険ブリッジ」読者が選んだ いま人気の保険相談サービスはこちら! | |

|---|---|

|

|

| 日本最大級の全国254店舗!店舗がない場合は訪問サービスで受付も可能! | 公式HP |

|

|

無料相談満足度約90%!今なら無料相談で人気商品プレゼント! | 公式HP |

|

|

|

| いいとこ取りオーダーメイド保険 今なら無料相談で仙台熟成牛タンがもらえる!! | 公式HP |