松葉 直隆

松葉 直隆大学卒業後、損保ジャパン日本興亜代理店の保険会社にて5年以上勤務し、年間100組以上のコンサルティングを行う。

その後、2016年6月より保険ブリッジの記事監修を務める。

皆さんは、自分の老後について考えたことはありますか?

できることなら老後は、働いていた頃にできなかった趣味や旅行・家族との団らんのひと時を楽しむ、そんな悠々自適な生活を送りたいですよね。

そういった場合は、自分の老後のために貯蓄がどのくらい必要なのかを知ることが、とても大切です。

今回は、ゆとりある老後生活を送るのに必要な生活費と、そのお金の貯め方をお伝えしようと思います。

- 老後の基本のお金事情

- 老後に必要な生活費の金額

- 貯蓄型保険の基礎知識とメリット・注意点

- 老後の生活費を貯めるコツ

以上のことを軸に、老後の生活資金についてお話していきたいと思います!

- 老後と言われる65歳から平均寿命までを計算すると、老後生活は約16~22年間にも及ぶ。

- ゆとりある老後生活を送りたい場合は、事前に2700万円ほどの貯蓄が必要。最低でも約720万円必要になる。

- 老後資金を貯めるには、自分で貯蓄するよりも貯蓄型保険を利用するのがオススメ。

- 民間の個人年金ならマニュライフ生命のこだわり個人年金が選ばれています。

| 「保険ブリッジ」読者が選んだ いま人気の保険相談サービスはこちら! | |

|---|---|

|

|

| 日本最大級の全国254店舗!店舗がない場合は訪問サービスで受付も可能! | 公式HP |

|

|

無料相談満足度約90%!今なら無料相談で人気商品プレゼント! | 公式HP |

|

|

|

| いいとこ取りオーダーメイド保険 今なら無料相談で仙台熟成牛タンがもらえる!! | 公式HP |

目次

気になる!老後の基本的なお金事情

老後とは一般的に、

余生を送る年ごろ

のことを指します。

とはいえ時代によっても退職時期は異なり、いったい何歳くらいからが老後にあたるのか、ハッキリ分かりませんね。

そこでまずは「老後の生活」の大枠について考えてみましょう。

老後の生活ってどのくらいあるの?

具体的に何歳からが「老後」なのか、生命保険文化センターでは平成28年に老後について、大々的な意識調査を行いました。

その結果、現在の日本人の意識としては、年金を受け取れる65歳からが老後の開始時期である、と分かっています。

務めていた企業を定年退職する60歳ではなく、年金を受け取れる65歳が老後になるワケですね。

老後の開始は65歳として、生活が終わる時期はどうでしょうか?

現在の平均寿命は男性が81.09歳、女性が87.26歳です。

差し引きして考えると、いまの時点で「老後の生活」の期間は、約16~22年間ほどある計算になります。

意外かもしれませんが、人生の1/4~1/5は老後なのです。

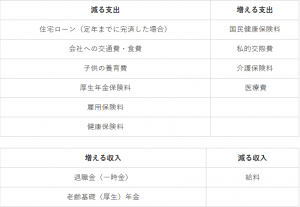

老後生活で減る支出・増える支出

老後は働かないので、給料がなくなる代わりに年金給付を受け取れますが、それ以外にもざっと考えて、以下のような収入・支出があります。

こうやってみると、老後も税金の支払いがあり、多少なりとも貯蓄がないと不安になりそうですね。

また、働き始めてから数十年、支払う側だった年金が受け取れる側になりますし、退職金も受け取れます。

この二つの収入は一体いくらくらいもらえるのでしょうか?

年金・退職金はいくら貰える?

公的年金(老齢基礎年金、老齢厚生年金)と退職金は、それまでの給与額によって受け取れる金額が変わります。

現時点での平均額は、以下の通りです。

| 国民年金(老齢基礎年金) | 55,464円 |

| 厚生年金(老齢厚生年金) | 147,927円 会社員は基礎年金と合わせて203,391円 |

「平成28年度 厚生年金保険・国民年金事業の概況」より

勤続年数35年以上:定年退職一時金の平均

| 高校卒 | 1,484万円 |

| 高校卒(技術・管理・事務職) | 1,965万円 |

| 大卒 | 2,156万円 |

「平成25年度 就労条件総合調査結果の概況」より

特に退職金は、以下のように金額がばらつきやすく、平均額は参考程度に留めておく必要があります。

- 最終学歴

- 職種

- 勤続年数

- 社内規定

ただ、20年以上働き続けた場合は、月収の40ヶ月分の金額を受け取れるのがおおよその相場です。

40ヶ月分というと、仕事をしていた頃と同じ水準で生活するならば、60歳に退職して3年4ヶ月は暮らせる計算になりますね。

”ゆとりある老後の生活費”はいくら?

年金や退職金で、働かずにかなりの金額がもらえることが分かりましたね。

そこで、今度は老後の支出に焦点を当てていきます。

果たしてゆとりある老後生活を送るのに必要なお金は、いくらくらいなのでしょうか。

ゆとりある老後生活費は月34.9万円

生命保険文化センターが行った意識調査によると、夫婦二人が「ゆとりある」老後生活を送る場合に必要な生活費は、平均月34.9万円という結果が出ました。

また、この平均額よりも高い生活費を答えた人も、36.6%もいらっしゃいます。

ゆとりある老後生活費の内訳

働き始めの20代の人からすれば、

「月30万以上なんて、いまの月給より高すぎる!セレブみたいな生活を想定しているの!?」

と困惑してしまうような金額かもしれません。

34.9万円という数字は”夫婦二人”で、”ゆとりのある”という条件で必要な生活費を計算したものです。

老後生活においての「ゆとり」は、旅行や友人との交際費としての支出が大部分を占めています。

引用:生命保険文化センター

たしかに、最近でも旅行に行ったりジム通いをしたりと、活動的なお年寄りが増えてきてますね。

その中でも老後の旅行は、若い頃と勝手が違い、お金がかかります。

若い頃は、夜行バスや格安航空で移動費を安く済ませることができたかもしれませんが、老後は環境の悪い交通手段をしたら疲れてしまい旅行どころではなくなってしまいます。

同じ理由で宿泊施設もそれなりのところを選ぶでしょうし、日程も余裕をもったスケジュール組みになると考えられます。

また、海外への旅行にはガイドが必須なので、そこでもお金が必要です。

ゆとりある老後生活に必要な貯蓄額

月34.9万円かかる生活を維持するのに、退職金と年金だけで賄うのは無理があります。

現役時代に貯蓄するとした場合、一体いくらくらい貯めればいいのかを計算してみましょう。

ゆとりある老後生活費総額

34.9万円 × 240ヶ月(20年) = 8,376万円

老後生活で受け取れる年金総額(老齢厚生年金として計算)

203,391円 × 240ヶ月(20年) = 4,331万円

夫婦二人、主婦が受け取れる老齢基礎年金

5,5464円 × 240ヶ月(20年) = 1,331万円

必要な貯蓄額(費用と支出の差し引き額)

8,376万円 - 4,331万円 -1,331万円 = 2,714万円

退職金を年金受給までの繋ぎに使うとすると、事前の貯蓄に2,714万円が必要になることが分かります。

”最低限の老後の生活費”はいくら?

ゆとりある老後生活を送るには、かなり計画的な資産形成が必要なことが分かりましたね。

では老後は家で質素に暮らすとした場合、最低限の生活を送るのに必要なお金はどのくらいでしょうか?

最低限の老後生活費は月22万円?

「最低限の生活」に必要な生活費にした場合のアンケートでは、金額がもう少し低くなります。

年をとると食も細くなりますし、物欲も少なく保てば、二人の生活費はある程度抑えられそうです。

月22万円なら、夫婦二人の年金で生活できそうですが、実際のところはどうなのでしょうか。

現在のお年寄りの生活費は24.7万円

いまのお年寄りの生活について調査が行われた結果、年金だけでは月の生活費を補い切れていない現状が露わになっています。

内訳を見てみると、

- 教養娯楽費に2.5万円

- 服代に0.7万円

- 交通・通信費に2.4万円

と、節約できそうな支出がありそうです。

一方で、現在のお年寄りの多くは持ち家に住んでいる方が多いため、住居費の平均ががかなり低くなっています。

いま働いている世代の人はアパート暮らしが多いですし、今後の老後生活において住居費が支出に占める割合はどんどん増加していくでしょう。

年金だけでは老後生活を送れない!

また、上の図に示された通り、老後の生活を送る人の多くは貯蓄を切り崩して生活していることが分かります。

![]()

月々におよそ3万円を貯金でまかなうことで、平均的な生活を送れることになります。

ゆとりのある老後生活と比べれば低額ですみますが、それでも必要額は720万円(月3万円×20年)と、決して安い金額ではりません。

【日本社会の実態】老後生活に備えは絶対なワケ

これまで考えた結果、ゆとりある老後生活なら2,700万円、最低限の老後生活でも720万円の資産がないと生活を送ることができないことが分かりました。

ただ、日本には生活保護制度があるし、貯蓄がなければ無いなりに生きていけるんじゃないか?と思いますよね。

しかし、今の日本には、老後の備えが足りなかったばかりに、生活に困っている人も一定数います。

日本社会の実態をみて、本当に老後の備えがいるのか?

貯蓄がないと、どういったリスクがあるのかを見ていきましょう。

困窮した生活を送る「下流老人」

著書『下流老人 一億総老後社会の崩壊』では、リタイア生活という甘美な響きとは裏腹の生活が書かれています。

生活費が不足しているけど、正社員になれないためにスーパーでパートをする方、病院に通うお金が無いために、市販の薬を飲んで自宅にこもりきりになっている方など、悲惨な生活を送っている様が分かります。

『週刊現代』では、現役時代に年収700万円だったにもかかわらず、老後生活がギリギリになっている話も見れます。

このような生活を送る方は現時点でも300万人と、かなりの人数が下流老人の生活を送っていることが分かります。

今後は少子高齢化で単身世帯が激増!

日本社会は少子高齢化が進んでいることは、すでに何度も言われて久しいですね。

いま働き盛りの人々の間でも、食事は外食やコンビニで済ませられますし、趣味も充実しているので、一人暮らしが苦じゃないために晩婚化が進んでいます。

今後も労働人口が減り続けた場合、年金制度が見直される可能性は十分にあります。

![]()

実際、現時点でも支給開始年齢を繰り延べる制度があり(支給開始年齢を70歳にして年金額を増やせる)、年金の資金繰りに困っていることは想像に難くありません。

仮に年金の支給開始年齢が70歳になれば、定年退職との年齢の開きは10年になり、どうやっても退職金でしのぐことは不可能になってしまう社会に変わってしまいます。

ゆとりある老後生活を送るには家庭・資産形成が不可欠!

価値観・生き方が自由なこと自体はとてもいいことですが、人生を長いスパンで見た時、一人暮らしはオススメできません。

夫婦になり子供を育て、家庭を作るのは、今を幸せにするだけでなく、老後生活も豊にしてくれます。

その一方で、老後に備え自ら資産を作ることも重要です。

![]()

年金などの公的扶助制度だけでは、老後生活を送るのは不十分なことは、ここまで読んで下さった方なら十分おわかりいただけたでしょう。

とはいえ、数十年後を見据えてコツコツと貯金するのは難しいものです。

普通に貯金をしていると簡単にお金を引き出せてしまうため、気が緩んでたまの旅行や贅沢に消えてしまった…という経験のある方もいるのではないでしょうか?

そういった点を踏まえると、民間の保険を利用するほうが、資産形成する計画的にお金を貯められるのでオススメです。

老後資金を賢く貯蓄!貯蓄型保険の基礎知識

保険は、損失やトラブルがあった時に保険金を受け取れるのが基本です。

しかし、中には長い期間をかけて保険料を支払うと、解約や満期になった時に支払った額よりも多額のお金を受け取れます。

こういった、ある種貯金と似た性質を持つ保険を「貯蓄型保険」と呼びます。

まずは、保険の代表である生命保険の中から、貯蓄性のあるタイプのものを紹介しましょう。

終身型生命保険

生命保険は

加入した人(被保険者)が亡くなった場合に、指定された受取人が保険金を受け取れる保険

です。

生命保険には保証期間に応じて定期型(一定期間だけ死亡保証が付く)と、終身型(解約しない限り保証が続く)に種類が分かれています。

終身型生命保険は、加入する年齢によっては20~30年間保険料を支払う必要があり、保険の中では一番費用がかかる保険です。

ただし、終身型生命保険は解約時にもらえる「返戻金」というお金が、定期型の生命保険よりも高めにあります。

もし、終身型生命保険の保険料を払い終えたあとに解約した場合は利率が付き、支払った金額以上のお金を受け取れます。

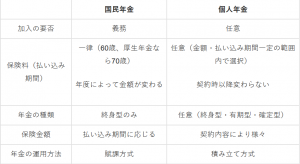

個人年金

個人年金は、保険の払い込みを終えた後の受け取り期間内に年金という形で保険金を受け取れる保険です。

個人年金も、年金を受け取れる期間に応じてタイプが分かれていて、以下の3種類に分類されます。

- 終身型

- 有期型

- 確定型

国民全員が入る国民年金は、加入者が生きている限り年金を受け取れるので、終身型の年金であるといえます。

既に国の年金に入っていても、個人年金には利点があり、加入する人が多いです。

相違点を見てみると、民間の保険会社が運営する個人年金は、(保険会社の定める範囲において)年金の内容を決める自由度が高いことが分かります。

人によっては早めに払い込みを終えて60歳から個人年金を受け取り、国の年金を受け取るまでの生活費にしたり、若い時から低額の保険料をコツコツと支払うなど、幅の広い使い方ができます。

また、契約時に決めた保険料は、契約が切れない限り値上がりすることがないので、無理なく保険料に設定すれば支出の見通しが立ちやすいのも特徴です。

学資保険

学資保険は、

子供がいる被保険者(親)が加入し、一定の条件のもと祝い金や満期金をもらえる保険

です。

基本的に、満期まで支払った後に保険金をもらえるという点では個人年金と同じですが、子供の教育資金に備える保険として、以下のような特徴があります。

- 終身型学資保険はなく、定期型(子供の養育期間)のみ。

- 進学時・年齢などを条件として、満期前に一時金をもらえる機会があるタイプの保険がある。

- 親(被保険者)が死亡した場合は、保険料の支払いを免除され、保険金を受け取ることができる。

学資保険で教育費用を貯めることは、老後の生活資金と直接関係があるワケではありません。

ですが、教育資金を計画的に貯めることでまとまったお金を作る経験ができますし、ふつうに貯金した場合よりも利率が付くので家計にもプラスに働きます。

万が一、親が死亡してしまった場合にも備えることもできるという点も、貯金より優れている点です。

老後のために貯蓄型保険に加入する3つのメリット

貯蓄型保険について、一通りの紹介をしました。

ですが、ふつうの貯金との違いは多く、相違点を踏まえた上で利用しないとかえって損をしてしまうことになりかねません。

続いては、貯蓄型保険に入った場合のメリットをお伝えします。

メリット①保険で今の生活リスクに備えられる

貯蓄型保険に加入した場合、支払った保険料は保険と貯蓄の両方の性質を持つというメリットがあります。

具体的には、生命保険や学資保険で満期前に被保険者が死亡した場合は、保険料の払い込みを免除されますし、保険金も受け取れます。

- 「今の生活を支えたい」という想い

- 「将来に備える」という目的

これらを両立できるのは、保険の強みです。

メリット②節税効果がある

「保険料控除」が付いた保険に入った場合、所得税・住民税の額を減らすこともできます。

所得控除額(所得税)

| 払い込み保険料 | 控除額 |

| ~2万円 | 保険料全額 |

| 2~4万円 | 保険料 ×1/2 + 1万円 |

| 4~8万円 | 保険料 ×1/4 + 2万円 |

| 8万円~ | 4万円 |

所得控除額(住民税)

| 払い込み保険料 | 控除額 |

| ~12,000円 | 保険料全額 |

| 12,000~32,000円 | 保険料 ×1/2 + 6,000円 |

| 32,000~56,000円 | 保険料 ×1/4 + 14,000円 |

| 56,000円~ | 28,000円 |

民間の保険全てに「保険料の控除」が付いているとは限りません。

ですが、いまは生命保険や介護保険、個人年金など多くの保険に控除が付いています。

保険料の一部は税の割引きという形でキャッシュバックされると思えば、保険料の支払いも苦になりませんね。

メリット③終身型個人年金なら長生きするほどお得

貯蓄型保険の中でも最もリターンが大きくなる可能性があるのが、終身型個人年金です。

被保険者が生きている限り決まった金額の年金を受け取れるので、長生きすれば支払った保険料を大きく上回る利益を得られます。

国の年金と組み合わせれば、老後も安定した収入を得ながら暮らすことができるでしょう。

年金を受け取り始めて間もなく亡くなった場合は、損をしてしまうということになりますが、最近の個人年金は早期死亡の場合でも、一定期間分の年金が遺族に支払われる「保証期間付き」の個人年金があります。

医療が発達し平均寿命は上がって行く傾向にあるので、時流に沿った保険を選ぶなら終身型個人年金が一番オススメです。

メリット④確実にお金を貯められる

既に何度か書きましたが、貯蓄型保険に入った方が、自力で貯蓄するよりも計画的に老後の生活費を貯められます。

貯金は「今の生活資金」でもあるため、気の緩みからお金を引き出してしまいがちです。

「これは老後の生活費でもあるんだ!」という意志を強く持って、粘り強く貯金を続ける必要があるのです。

下流老人の箇所でもお伝えした通り、現役時代に十分に収入があったにも関わらず、困窮した生活を送っている方は大勢います。

「ボーナスが入ると、貯めるはずだったのに、気が大きくなって使いきっちゃうんだよね…」

という方は要注意です。

貯蓄型保険を利用して、毎月決まった額を積み立てるようにしましょう。

貯蓄型保険のココに注意!

保険は自由度が高いのが利点ですが、逆にいえば自分に合わない保険に入ってしまうと十分な恩恵を受けられないこともあります。

また、保険も金融商品である以上、損をしてしまう可能性もゼロではありません。

ここでお伝えする注意、リスクを踏まえて、加入する保険を選ぶようにしましょう。

注意点⒈`加入するなら早い方がいい

貯蓄型保険に加入する場合、加入が早い方がメリットが多くなります。

- 同じ保険料を支払う場合でも、運用期間が長いほど利率が高くなる。

- 同じ保険料を支払う場合でも、低額で長期間支払う方が保険料控除の金額も大きい。

- 保険に加入する年齢が高くなると、月々の保険料が高くなり、支払いの継続が難しくなる。

「時は金なり」という言葉の通り、20代の時に低額でもいいので何かしらの貯蓄型保険に入っておけば、40代から入るよりも利率が高くなります。

若い自分ほど老後の生活を見据えて、早めに保険に加入することをお勧めします。

注意点⒉`途中解約はNG

保険が満期になる前に解約した場合、ほとんどの場合は元本割れを起こすことになります。

とくに「低返戻型」の保険は、

満期になる前の返戻率を低く抑えてある商品

です。

低返戻型は通常の保険に比べれば、月々の保険料は低めに設定されていますし、満期になるほど長期間運用すれば返戻率は100%を超えるなどメリットも多いです。

ですが、途中解約の場合は一番損失が大きくなってしまうのも、低返戻型の特徴です。

貯蓄型保険に入っている場合でも、ある程度の貯金を作っておき、急な出費に対応できるようにしておきましょう。

注意点⒊ 将来のインフレに対応できない

保険で受け取れるお金は、支払う保険料や払い込み期間など、契約時の取り決めでほぼ決まります。

将来的に経済が発展し、お金の価値が上昇(インフレ)した場合、実質的に受け取れるお金の価値が減る可能性があります。

そのため、受け取る保険金の価値を今の貨幣基準で考えていると、手痛い損失を被る可能性も。

国の年金や投資など、他の資産運用と組み合わせて生活費を貯めていきましょう。

注意点⒋ 受け取る保険金に税金がかかることもある

保険金は受け取る人や金額によって、税金がかかる場合があります。

保険の契約者と保険金の受け取り人が被保険者と同じ場合は、所得税がかかります。

契約者=受け取り人の場合の税金

また、契約者と保険金の受け取り人が異なる場合は、贈与税が課せられます。

|

贈与税 |

課税対象額= 収入金額 - 110万円(基礎控除) |

※分割払いされる保険金の場合は、初年度のみ贈与税、次年度以降は所得税(雑所得)がかかる。

いずれの場合でも、極端に収入が大きいと、その分税金も高くなるので注意しましょう。

ゆとりある老後の生活費を貯めるコツ3選

ゆとりある老後生活を送るためには、普通の人よりも高い資力が必要になります。

最後に、普通の貯金よりも多くの資産を築くためのコツを紹介します。

コツ⑴ 収入より支出を抑える

仕事にもよりますが、働いている人が家計をコントロールしようとした場合、支出を抑えるほうがはるかに簡単です。

通勤日の昼に外食していたのをお弁当を作るようにしたり、服やブランド品などの嗜好品も買う頻度を減らすことで、お金の無駄遣いをかなり減らすことができます。

もちろん、人それぞれ生活にこだわりはあるでしょうし、我慢し通しではストレスが溜まってしまいます。

たまの息抜きでリフレッシュすることは大事ですが、前もって予算を決めて、計画的に買い物をするようにするしましょう。

コツ⑵ 掛け捨て保険に入って貯蓄をしやすくする

無駄な支出を抑えるという観点から、貯蓄をメインに資産を作るのも一つの方法です。

ですが、その場合でも掛け捨て保険に入って、生活のトラブルに備えるようにしましょう。

近年では、若い人も糖尿病や高血圧などの生活習慣病にかかる人が増えてきています。

これらの生活習慣病は、命の危険こそ低いですが、仕事や生活への支障が大きいです。

また、生活習慣病が重症化すると、がんや脳卒中などの死亡リスクが高い疾病の発症に繋がり、老後の大半が闘病生活になってしまいかねません。

貯蓄型保険に入らない場合は、定期型医療保険などの低額保険に入って、そのぶん貯金にウェイトを置いて資産を作りましょう。

コツ⑶ 複数の資産を運用する

可能であれば、老後も複数の収入が入るようにすることで、より安定した生活を送れるようになります。

既に紹介した貯金、保険以外にも、資産になる物はたくさんあります。

例えば、マイホームを持てば、今の生活も充実しますし、老後は賃貸マンションに暮らすよりも家賃は安くなりますし、場合によっては売却してまとまったお金に替えることもできるのでオススメです。

老後に備えるというと、今の生活の幸せを犠牲にする必要があると考えがちですが、しっかり考えた上でお金を使えば今と老後、両方の生活を充実させることは十分に可能です。

臨機応変に考えて、ゆとりある生活を送りつつお金を貯めていきましょう。

個人年金保険のおすすめ商品3選!

個人年金保険に興味はあるけれど、どの保険会社の商品にしたらいいのかお悩みの方。

そんなあなたに保険ブリッジ読者とスタッフが厳選した個人年金保険のおすすめの商品を紹介していきます!

それぞれ違うタイプの保険商品を紹介しますので、ご自分に合ったタイプの保険を探すようにしましょう。

マニュライフ生命「こだわり個人年金(外貨建)」

まず1つ目は、マニュライフ生命の「こだわり個人年金(外貨建)」という商品です。

現在の個人年金保険の商品の中では評判の良い保険商品です。

外貨建ての保険と言う事でリスクもありますが、積立利率に関しては為替レートに影響もされますので一概に良い悪いと言えない部分もあります。

ただ、他の保険と差別化するのであれば、契約後のライフステージの変化にも柔軟に対応でき、保険料の支払いを停止・再開が出来る事で、無理なく老後に備える事が出来ます。

保険料は日本円で支払いますが、保険金額(死亡給付金や年金額)は米ドルまたは豪ドルの2種類からの選択となります。

これは契約時に選択する事になり、また、受取時は日本円に換えて支払われますので、為替レートに注意するようにしましょう。

ソニー生命「変額個人年金保険」

2つ目は、ソニー生命の「変額個人年金保険」と言う商品です。

この商品は、投資信託などで運用を行う商品であり、8種類の中から自分で運用先を決めて運用する商品となります。

リスクを分散して運用が出来るのですが、あくまでも運用実績に基づき保険金額が決定するので、運用が上手くいけば基本年金額より多くの年金額が受け取れます。

ただし、運用が上手くいかなければ、基本年金額よりも少ない金額しか受け取れないというリスクがあります。

あくまでも投資と言う側面があるため、こういったリスクもあると言う事を理解したうえで選ぶのであれば保険料から見ても良い商品と言えるかもしれません。

ハイリスク・ハイリターンを求めるのであれば、この商品は良いと思いますが、そうでないのであればこの商品を選ぶのは止めましょう。

また、保険料は比較的安いので、リスク分散をしっかりするのであればこの商品を持っておくのも良いかもしれません。

]住友生命「たのしみワンダフル」

3つ目は、住友生命の「たのしみワンダフル」という商品です。

この保険は、オーソドックスな円建ての個人年金になりますので、外貨建てや変額保険などのリスクを恐れる方には良い保険となっています。

この保険の対抗商品と言われていたアフラックの「個人年金保険」が販売停止になった事で、円建ての保険の中では1番評判がいい商品といって良いと思います。

ただし、リスクが低いと言う事で積立利率等も外貨建てや変額保険と比べると低いのがデメリットです。

この保険の特徴は、保険料支払い期間を終了してから据え置き期間(5年)経過後に年金として保険金の受け取りが可能になります。

つまり、この5年を据え置く事で、支払った保険料以上の保険金を受け取る事が出来るという商品になっています。

また、一時金で受け取る場合と年金形式で受け取る場合で返戻率が異なり、年金形式で受け取る方が返戻率が高いという事も覚えておきましょう。

また、月々の保険料が15,000円以上となる場合は割引もありますので、利率がもう少し高くなる可能性もあります。

リスクが低く安心な商品と言えるので、出来るだけ積立利率・返戻率を高くする方法を見つけて、賢く積み立てるようにしましょう。

また、アフラックのように販売停止になる可能性もあるので、加入を考えているのであればその辺りの動向もしっかりと把握しておくようにしましょう。

3つのタイプの中でどれがおすすめか

外貨建て・変額・オーソドックスと3つのタイプの個人年金保険を紹介しましたが、実際にどの保険がおすすめなのかを解説していきます。

もちろん、それぞれメリットもデメリットもリスクもありますが、考え方は人それぞれ異なりますので、選ぶ商品も異なるでしょう。

リスクがあっても返戻率・積立利率の良い商品が良いと言う人も居れば、大切なお金だから確実に積み立てたいと言う方も居るでしょう。

上記の3つの中で、確実に積み立てられるのは、住友生命の「たのしみワンダフル」と言う商品であるのは、間違いありません。

しかし、保険を知っている立場で言うと、マニュライフ生命の「こだわり個人年金(外貨建)」に関しては、そこまでリスクの高い商品とは言えないので、ハッキリとお勧めできる商品と言えます。

外貨建て保険のリスクは、円安・円高という為替の影響を受けますが、変額保険と違い、投資と言う側面はありません。

そのため、受け取る時の為替レートをしっかりと把握さえしていれば、大きく損をする事も無く、円建てで積み立てるよりも多くの年金額を準備出来ます。

また、先ほども少し説明したように、契約後のライフステージの変化によって保険料の支払いが困難になった場合には、一時的に保険料の支払いを停止する事が可能。

再度保険料の払い込みが出来るようになった時に再開する事が出来るので、万が一大きな出費を伴う出来事があっても、解約をせずに置いておけるのです。

保険料の払い込みが少なくなるので保険金の受取額は変わる事になりますが、解約をするよりも無駄が無く、そして無理なく長期的に保険の継続が出来ると言うのも魅力の一つと言えるでしょう。

個人年金保険は、老後の生活資金のために自助努力をする若い世代である30代に注目を浴びている保険商品と言えます。

それぞれの商品の特徴をしっかりと理解して、自分に合った保険を選ぶようにしましょう。

⇛いま個人年金保険で大人気のマニュライフ生命「こだわり個人年金」。

まとめ

ゆとりある老後生活を送るためには月に34.9万円も必要なんて、驚かれた方も多いと思います。

この金額はアンケート調査の結果に過ぎないので目安の一つに過ぎませんが、国からもらえる年金だけで生活するのが困難なことは紛れもない事実です。

いまの時点でも、若い頃に自助努力をしてこなかったばかりに、貧しい生活を送る方がいらっしゃいます。

ゆとりある老後生活費のためにも、保険を利用して、計画的に資産を運用していきましょう。

| 「保険ブリッジ」読者が選んだ いま人気の保険相談サービスはこちら! | |

|---|---|

|

|

| 日本最大級の全国254店舗!店舗がない場合は訪問サービスで受付も可能! | 公式HP |

|

|

無料相談満足度約90%!今なら無料相談で人気商品プレゼント! | 公式HP |

|

|

|

| いいとこ取りオーダーメイド保険 今なら無料相談で仙台熟成牛タンがもらえる!! | 公式HP |