松葉 直隆

松葉 直隆大学卒業後、損保ジャパン日本興亜代理店の保険会社にて5年以上勤務し、年間100組以上のコンサルティングを行う。

その後、2016年6月より保険ブリッジの記事監修を務める。

みなさんの中には、「保険で貯蓄」ができるものだと思われて、ご契約された方も、意外に多くおられるかもしれませんね!

中には、そういった保険のセールス・ポイントに魅力を感じてつい加入してしまったけれど、「本当のところはどうなんだろう」ともやもやされている方もいらっしゃるのではないでしょうか?

でも、大丈夫です!今回は、保険で貯蓄ができるかどうかを、詳細に解説していきます。

その「もやもや」を、是非、ご一緒に、すっきりと解決させてしまいましょう!

| 「保険ブリッジ」読者が選んだ いま人気の保険相談サービスはこちら! | |

|---|---|

|

|

| 日本最大級の全国254店舗!店舗がない場合は訪問サービスで受付も可能! | 公式HP |

|

|

無料相談満足度約90%!今なら無料相談で人気商品プレゼント! | 公式HP |

|

|

|

| いいとこ取りオーダーメイド保険 今なら無料相談で仙台熟成牛タンがもらえる!! | 公式HP |

目次

生命保険の概要と役割、種類

生命保険は、ざっくり、大きく分けると、次の2つのタイプに分かれています。

契約満了(終了)時や、解約した時に、返戻金(払い戻し金)として、お金が「戻ってくるタイプ」と、「戻ってこないタイプ」です。

前者は、「貯蓄型の保険」や、「貯蓄性のある保険」と言われており、後者は、いわゆる、「掛け捨て(の保険)」や、「掛け捨てタイプの保険」と言われています。

それぞれについて、生命保険で保障される内容に大差はありませんが、大きな特徴としては、貯蓄型の保険は、掛け捨ての保険に比べると、月々の保険料が、割高になる傾向がみられます。

つまり、保障内容と、保険料で比較して考えた場合、掛け捨ての保険の方が、有利となります。

そのため、生命保険は掛け捨てで良しといった意見も多く、実際に、掛け捨ての生命保険を選ばれている方も、多く見受けられます。

生命保険の役割

ここで、今一度、生命保険の役割を考えてみましょう。

生命保険の、一番大きな役割としては、「生活を保障する」ということがあげられます。

「生活を保障する」とは、たとえば、ご契約者の方に万が一の事が起こった時、後に残されるご家族のための生活費を確保することであったり、あるいは、病気や事故、災害などによって、現在の収入を維持できなくなったときに備えることであったりします。

こういった、万が一のときや、いざというときの、経済的な打撃をカバーしたり、軽減させるための「生活保障」の制度が生命保険です。

経済的な打撃をカバーしたり、軽減させるためには、「貯蓄で備える」といった手段も有効です。

ただし、銀行や金融機関を利用した預貯金などの方法では、積み立てている金額以上には、カバーすることはできません。

これに対して、生命保険の場合では、積み立てた金額に関係なく、その時点で、必要な保障額を受け取ることができます。

一般的に言って、生命保険とは、大勢の人が、保険料を出し合うことによって、大きな共有の「準備財産」がつくられているものとなります。

そのため、いざというときに、経済的に助け合う仕組み(これを「相互扶助」と言います)が、成り立っています。

このような仕組みをもつ生命保険を利用することで、私たちは、月々の保険料を、保険会社に支払うことによって、本来であれば、自分のリスクであるものを、生命保険会社に移転させることができます。

つまり、リスクを肩代わりさせることを目的として、生命保険の契約をしたり、加入したりすることになります。

また、生命保険とは、もともとは、死亡保障(死亡による遺族の生活費等の備え)という意味合いが、おもなものでしたが、現在では、病気やケガによる手術や入院費用などへの備え(医療保障)や、老後の生活に対する備え(老後保障)にも、保障の領域が、さまざまに、広がっています。

このため、私たちは、移転させたいリスクの種類に応じて、保険商品を選ぶことができます。

生命保険の種類

生命保険の種類は、大きくは、次の3つに分けることができます。

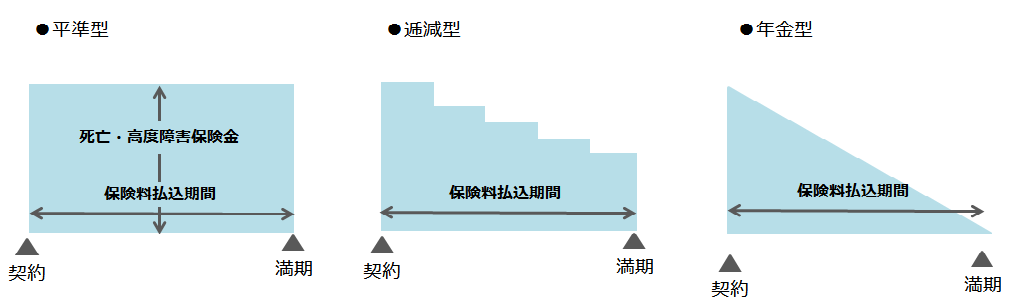

定期保険

定期保険は、保障が一定の期間内のみ有効となる生命保険です。

いわゆる、掛け捨てタイプの代表格の保険となります。

そのため、定期保険を利用すれば、リーズナブルな保険料で、より大きな金額を備えることができます。

万が一に備えて、大きな金額が必要である方や、生命保険での保障を必要とする期間が、あらかじめ、決まっている方など、万が一のときの、「資金を確保する」といった目的に、適っています。

定期保険には、一般的なタイプの他にも、「逓減型」と「年金型」といった、2つのタイプがあります。

養老保険・学資保険

養老保険では、一定の保険期間の中で、保険期間中に、万が一の場合には、死亡保険金を受け取ることができ、契約満期時には、死亡保険金と、同額の満期保険金を、受け取ることができます。

また、保険期間の途中でも、解約返戻金を、有効に利用することができます。

養老保険は、「保障」と「貯蓄」の両方を兼ね備えています。

いわゆる、「貯蓄型の保険」と言われている生命保険です。

養老保険は、一時期、大変に、人気を博していましたが、現在では、あまりみかけることがなくなっています。

理由のひとつとして、現行の予定利率のもとでは、月々に支払う保険料が、一般的な定期保険や終身保険と比べると、非常に、割高になることがあげられます。

このため、現在では、「保険商品」としての利用というよりは、どちらかというと、資金に余裕のある方の、「投資向き商品」として、活用されることの多い保険となっています。

また、お子さんの教育資金を準備するために活用する学資保険も、保険のタイプとしては、養老保険のひとつになります。

●終身保険

終身保険では、終身(=一生涯)にわたって保障されるため、ご契約者の方が、何歳で亡くなられても、死亡保険金を必ず受け取ることができます。

仮に、将来的に保障が必要ではなくなった場合には、保険契約を解消すれば、解約返戻金(払い戻し金)を受け取ることができます。

また、老後を迎えるまでは保障を確保し、その後、年金に移行するといった形で利用することができるタイプの保険商品もあります。

終身保険は保障が一生涯続くため、いつかはわからないものの、一生涯のうちに必ず発生する費用を確保するという目的に適っています。

たとえば、相続税や葬儀費用など、いつかは、必ず、発生するような性質の支出を、カバーすることに、有効です。

終身保険は、現在では、「貯蓄型」といわれる生命保険の代表格とも言える保険です。

保険と貯蓄の違いと税金

次に、いわゆる、「貯蓄型」といわれている保険と、「貯蓄」の違いについて、みていきましょう。

一般的に、銀行などの金融機関を利用して、月々いくらといった決まった金額で、積み立てを行っていく貯蓄や預貯金は、期間が経つにしたがい、徐々に、積立額が増えていきます。

一方、生命保険の場合であれば、保障額が積み立てられている・いないに関係なく、契約が成立した時点から、契約した保険金額を受け取ることができます。

どちらも、月々に一定の決まった金額を支出するため、「保険」と「貯蓄」は、同じようなものとして、混同されがちですが、根本的に、生命保険と、「貯蓄」は、異なったものとなります。

保険と貯蓄はまったく別もの!

たとえば、「貯蓄」であれば、金融機関に預けている金額=積み立てた金額となりますが、生命保険の場合では、月々の保険料の一部は、保険契約を締結・継続するための経費となり、残りが、将来の支払いのために積み立てられています。

特に、注意しなければならないのは、保険契約を締結した後、しばらくの間は、契約の途中で解約した際の解約返戻金として、手元に戻ってくるお金が、まったくないか、あってもごくわずかなものとなります。

この点が、保険と「貯蓄」の、一番、大きく異なっている点となります。

保険と貯蓄の税金って?

また、生命保険と「貯蓄」は、税制上の取り扱いも、まったく異なったものとなっています。

たとえば、私たちが、銀行などの金融機関にお金を預けたときに、年利○%といった形で、利子がつくことがあります。

利子は収入(=所得)とみなされて、課税の対象となります。

銀行の預金には、普通預金、定期預金、貯蓄預金、変動金利定期預金など、いくつか種類がありますが、いずれも、税率は、一律に決められており、利子所得のうちの、20%(国税15%+地方税5%)※※を、税金として納める必要があります。

※2013年1月から2037年12月末までの25年間は、東日本大震災の復興のために、復興特別所得税が上乗せされています。

※復興特別所得税の税率は、所得税率×2.1%となっています。

預金利子の所得税率は15%ですから、×15%2.1%=0.315%、つまり、合計として、20.315%を、税金として納める必要があります。

ただし、銀行などの預貯金であれば、利子を払う銀行が、税金の分を差し引いて代わりに納めてくれる仕組みがありますから(これを、「源泉分離課税」といいます)、あらかじめ、税金分を差し引かれたものが、私たちの手元にもどってきますので、あらためて、申告する必要などはありません。

これに対して、生命保険の場合であれば、月々に支払う生命保険の保険料は、「生命保険料控除」といって、所得税から控除される仕組みがあります。

所得税の控除とは、簡単に言うと、その年に得た「収入」に対して、一定の金額が差し引かれたものが、所得税を納めるための「課税金額」として、計算されるということです。

所得控除には、医療費控除、寄付控除、雑損控除など、いくつか種類があります。

一般的に、所得控除を受ける場合には、会社にお勤めの方であれば、「年末調整」で申告します。

自営業などフリーランスの方であれば、「確定申告」を行うことによって、税金の控除を受けることができます。

収入から、控除分を差し引いた後の金額に対して、あらかじめ決まった所得税の税率を乗じたものが、その年に納める税金(所得税)の金額となります。

控除される金額としては、たとえば、所得税では、年間8万円以上の保険料を払い込んでいれば、4万円の「生命保険料控除」を受けることができます。

住民税では、年間5万6000円以上の保険料を払い込んでいれば、2万8000円の「生命保険料控除」を受けることができます。

また、生命保険では、税金から、保険料の控除を受けることができる以外にも、保険金を受け取った場合には、原則として、払込み保険料の総額と、受け取った保険金の金額の差額が、50万円以下であれば、申告する必要がありません。※

※ただし、保険金の受け取り方や、保険金を受け取った方と、実際に保険料を支払った方との関係性で、税金の種類が変わる場合がありますので、よく確認するようにしましょう。

●「貯蓄」と貯蓄型保険の違い

| 預貯金 | 貯蓄型生命保険 | |

| 元本 | 安全(1000万円まで) | 満期(契約満了)であれば、安全 |

| 手数料 | 基本的になし | 中 |

| 利回り | 低 | 預貯金よりは高い |

| 換金性 | 高 | 早期解約すると元本割れ |

| 税制上の取り扱い | 利子に対して所得税がかかる | 控除が受けられる |

保険で貯蓄するなら?利回りと利率も理解しておこう

ここで、少し、「利回り」についての、理解を深めていきましょう。

●利回りとは

利回り(=年利回り)とは、利子も含めた年間収益が、元本(=投資した金額)に対して、どのくらいの割合であるかを示した率のことを言います。

たとえば、年利率5%の金融商品を、100万円、購入して、5年間、保有したとします。

5年後に、105万円になっていた場合、5年間の収益を、次のような計算式で計算します。

|

計算式: ({利子:100万円×5%=5万円×5年間}+105万円−元本100万円)=30万円 |

この時、年間収益は、30万円÷5年間=6万円となりますので、元本100万円に対して、年利回りは、6%となります。

仮に、5年後に、95万円であった場合には、5年間の収益の合計は、20万円となります。

|

計算式: ({利子:100万円×5%=5万円×5年間}+95万円−元本100万円)=20万円 |

年間収益は、20万円÷5年間=4万円となり、年利回りは4%となります。

ただし、実際的には、税金も考慮しますので、利回りとしては、次のような計算式で、利回りを計算する必要があります。

|

計算式: 利回り(%)=(収益金額−税金)÷元本÷運用年数×100 |

●利率とは

このように、利回りとは、元本(=投資した金額)に対して、利息も含めた、年間の収益の割合のことを言いますが、これに対して、1年間の利息の割合が、元本に対して、どのくらいの割合かを示したものは、利率(=年利率)と言います。

利率(=年利率)は、「表面利率」や、「クーポン(クーポンレート)」とも呼ばれています。

利率は、次のような計算式で、求めることができます。

|

計算式: 利息金額÷元本金額×100=利率(%) |

たとえば、金融機関などに100万円を預け、1年後に、3万円の利子を受け取った場合であれば、3万円÷100万円×100=3%となり、この場合の利率は、3%ということになります。

●利回りと利率の違い

このように、利回りとは、「収益を1年単位に換算したものであり、利率は、「1年内に発生する利子の元本に対する割合」であると言うことができます。

また、利回りにのみ適用されるものとしては、「複利」があげられます。

「複利」とは、元本を預けている運用期間中に、生じた利子を、元本に上乗せして再投資することを言います。

「複利」には、利回りを高める効果があります。

また、利回りには、「表面利回り」と、「実質利回り」があります。

投資して得られる収益だけを考慮して単純計算したものが、「表面利回り」で、必要経費や手数料、税金などを加味して計算されたものが、「実質利回り」と言われています。

貯蓄型の生命保険の場合、「表面利回り」にあたるものが、「解約返戻率(払い戻し率)」と言われているものになります。

お金の貯まる保険の種類

いわゆる、「貯蓄型」の保険は、お金が貯まる(貯めることができる)保険として、考えられています。

お金が貯まる保険としては、次の5つのタイプの保険があげられます。

- 終身保険

- 養老保険

- 学資保険

- 個人年金保険

- 介護保険

また、それぞれの種類の中にも、より「貯蓄」に重点が置かれたタイプと、「保障」に重点がおかれたタイプに分かれています。

最近では、円建ての生命保険以外にも、積立金の運用は外貨で行われますが、月々の保険料は、円で支払うことができる、外貨建ての生命保険にも、注目が集まっています。

それぞれについて、次から、詳しく、見ていきましょう。

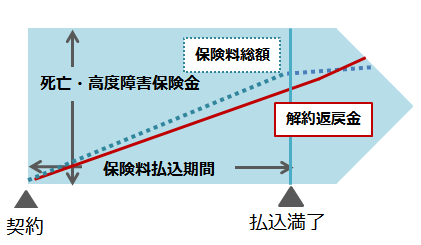

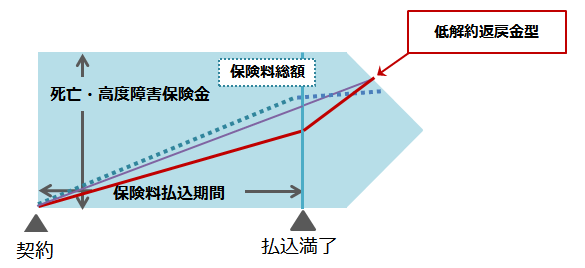

終身保険

生命保険での「保障」が、終身(=一生涯)にわたって続く終身保険は、「保障」と「貯蓄」の両方の機能が兼ね備えられています。

終身保険は、もっとも身近な、貯蓄型の生命保険の代表的な保険商品ですが、なかでも、とくに、貯蓄性が高いとされているものが、「低解約返戻金型」といわれているタイプの終身保険となります。

「低解約返戻金型」の終身保険では、保険料の払い込み期間中に、途中解約した時の返戻金の額が、低め(おおむね7割ていど)に、設定されています。

そのため、保険料が、割安となる仕組みをもっています。

また、低解約返戻金の期間を過ぎれば、解約返戻金の金額は、通常の保険金額に戻ります。

貯蓄性については、「解約返戻率(=戻り率、返戻率)」で、知ることができます。

返戻率とは、保険料の払い込みが終了した時点で、受け取る「返戻金」の額を、「保険料の払い込み総額」で除したものに、100を乗じて、計算されたものです。

| 返戻率(%)=返戻金の金額÷払込保険料総額×100 |

たとえば、保険料の払い込み完了時の返戻金の金額が、210万円である場合の、保険料の払い込み総額が、200万円であれば、返戻率は、

| 返戻金(220万円)÷払込保険料総額(200万円)×100=110% |

と計算されますので、返戻率は、110%ということになります。

この場合、払い込んだ保険料の総額よりも、100%以上になって、もどってくることになりますから、その分、「お金が貯まった」と、解釈することができます。

返戻率は、契約前に、確認することができます。

保険商品を提供している保険会社ごとに、返戻率は、異なったもととなっていますので、貯蓄性のある保険を検討する際には、よく注意するようにしておきましょう。

養老保険

養老保険では、保険契約の満了時に、ご契約者の方が存命であった場合には、「満期保険金」を受け取ることができます。

また、ご契約者の方の万が一の時には、満期保険金と同額の、「死亡保険金」を受け取ることができます。

養老保険は、いわゆる、「生存保険」や「生死混合保険」とよばれているタイプの保険となりますので、「貯蓄」と、「保障」の機能を兼ね備えており、とくに、「貯蓄」機能に注目されて、活用されています。

ただし、その高い「貯蓄性」のため、月々の保険料も、高負担となります。

たとえば、養老保険を利用して、1,000万円の保障を備えたい場合であれば、30代の方であっても、毎月の保険料は、おおむね4万円を超えることになります。

また、一般的には、保険期間も長期(おおむね20年以上など)におよぶため、あまり、現実的な選択とはいいがたいかもしれません。

ただし、利回りで考えた場合、銀行などの定期貯金を利用して、20年間、こつこつと目標額を1,000万円として積み立てていくのでしたら、養老保険を利用する方が、より確実に、目標額を貯めることができ、同時に、保険商品を利用するのですから、死亡保障も、確保することができます。

現在、養老保険の、もっともポピュラーな利用方法としては、まとまった資金のある方が、保険料を一括で支払うなどして、相続税対策に利用するといった方法があげられます。

学資保険

学資保険も、養老保険と同じく、「生死混合保険」タイプの保険商品となります。

学資保険の「貯蓄性」を見る場合にも、契約満了時に受け取ることができる「満期金」と、「払い込み保険料の総額」の「返戻率(=戻り率、受け取り率)」で、検討します。

学資保険の中には、返戻率が100%以上であるものが、みられる一方で、100%に満たない保険商品もあります。

たとえば、主契約以外に、特約として、お子さんの入院費や手術費などの医療保障や、育英年金機能が付帯されている保険商品である場合、返戻率が低下する傾向があります。

学資保険を利用して、確実に、お子さんの教育資金を貯めることを目的としたい場合には、特約のない(もしくは、特約を省く)契約であるかどうかが、ポイントとなります。

また、お子さんが生まれる前(出生前140日)や、0歳児の時点での加入や、保険料の払込み方法を年払いにすることや、払い込み期間を短縮することなどで、返戻率のアップをはかることができます。

パパ・ママに選ばれ続けて144万件の契約件数を突破したソニー生命の学資保険。

ソニー生命の学資保険は、返戻率が驚異の108%!

学資保険が昨今のマイナス金利の影響を受けてしまう前に、是非早い検討を。

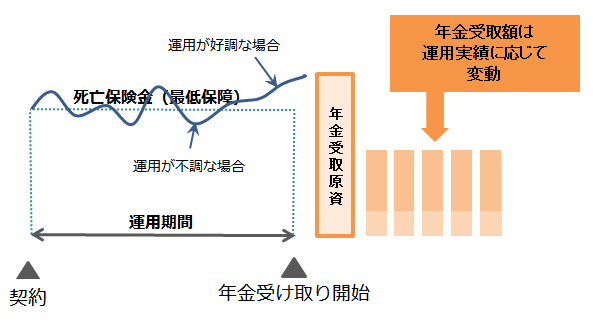

個人年金保険

個人年金保険は、契約時に定めた年齢(60歳、65歳など)から、一定期間(5年、 10年など)、あるいは、終身(=一生涯)にわたって、毎年、一定額の年金を受け取ることのできる保険商品です。

もし、万が一、ご契約者の方が、年金受取開始前に亡くなった場合には、すでに、払い込んだ保険料相当額の死亡保険金を受け取ることができます。

また、仮に、年金の受取期間中に亡くなった場合であれば、契約で保障されている期間中は、ご遺族の方が、年金として受け取ることも可能です。

個人年金保険も、いわゆる、「貯蓄型」の保険のひとつですが、契約時に受け取り年金額が確定している「定額個人年金保険」の他にも、「変額個人年金保険」や、積立金の運用が、外貨(米ドル、豪ドルなど)で行われる、「外貨建て個人年金保険」といったタイプがあります。

「変額個人年金保険」は、保険会社の運用実績によって、受け取る年金額が、変動する保険商品です。

一般的にいって、死亡保険金には、最低保障金額が設けられていますが、解約した際の解約返戻金には、最低保障金額は、設けられていません。

「変額個人年金保険」は、運用実績次第で、リターンが期待できる一方で、元本割れ(払込み保険料よりも、年金額や解約返戻金の金額が下がる)リスクが否めません。

ただし、契約の途中で、運用の対象や割合を変更することも可能となっていますから、安定したリターンを目指すためには、契約後も、運用状況のチェックを怠らないことが必須となります。

このことからも、「変額個人年金保険」は、一般的な保険商品とは異なっており、「貯蓄型」の保険というよりは、ご契約者の方に、金融に関する一定の知識が必要となる「投資金融商品型」の保険商品であると言えます。

また、「外貨建て個人年金保険」では、保険料の払込みや、年金や死亡保険金の受取りを、米ドルや、オーストラリアドル、ユーロなどの、「外貨」で行われる個人年金保険となります。

保険料の払込みを、日本円(円貨)で行った場合でも、その国の外貨で国債などで運用され、一般的には、円貨よりも、利回りが高くなる傾向がみられます。

特に、長期運用する年金保険の場合では、円貨と比べると、大きな差がでてくるのが特徴的です。

ただし、保険金の受け取り時には、その時の為替相場によって、円に交換した場合の金額が、大きく変わる可能性があります。

保険金の受け取り方は、通常は、年金方式だけではなく、据え置きや、一括受け取り方式も指定することができます。

また、一般的な保険商品とは異なって、個人年金保険への加入や、維持に費用がかかることがあります。

このようなことからも、「外貨建て個人年金保険」は、資産の一部を外貨で保有したい方や、退職後は、海外での生活を検討されている方以外には、あまり、おすすめできる保険商品ではないかもしれません。

しかしながら、資産の一定割合を外貨で保有することを、積極的に、検討されている方であったり、リタイアメント後には、海外で生活することを計画されている方でしたら、一考の価値はあると言えるでしょう。

民間の個人年金なら、いま多くの方からマニュライフ生命のこだわり個人年金が選ばれています。

介護保険

介護保険は、公的な介護保険を補完する目的で、要介護状態になった場合の、経済的な負担を、軽減させたい時に、有効となる保険商品です。

各保険会社が、独自に介護の基準を定めている場合と、公的介護保険の要介護度に準ずる場合の2つのタイプに分かれています。

また、給付金の受け取り方としては、まとまった金額を一括して受け取る「一時金保障」と、定期的に現金を受け取る「年金保障」の2つの種類があり、両方とも受給できるタイプのものが、一般的です。

介護保険では、死亡保障を備えているものが、「貯蓄型」の保険となります。

なお、死亡保障ありの一時金タイプのプランで、仮に、ご契約者の方が、介護状態にならないまま亡くなられた場合には、一時金を、死亡保険金として受け取ることができます。

【訪問・店舗型別】おすすめ保険相談窓口ランキング5選!

保険会社と商品の数が多すぎて、自分や家族に合ったものを自分で調べて選び、比較・検討するのは至難の技じゃないですか?

保険相談検討者

保険相談検討者

松葉 直隆

松葉 直隆

今なら保険の相談をしてアンケートに答えるだけ(保険に加入しなくてもOK!)で豪華なプレゼントが貰えるチャンスが沢山!

このお得な機会を是非見逃さないで!

訪問型無料相談

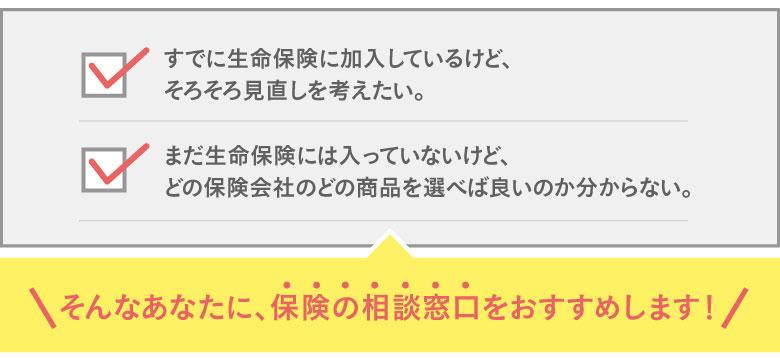

保険の無料相談には、訪問型と店舗型の2種類があるのをご存知ですか?

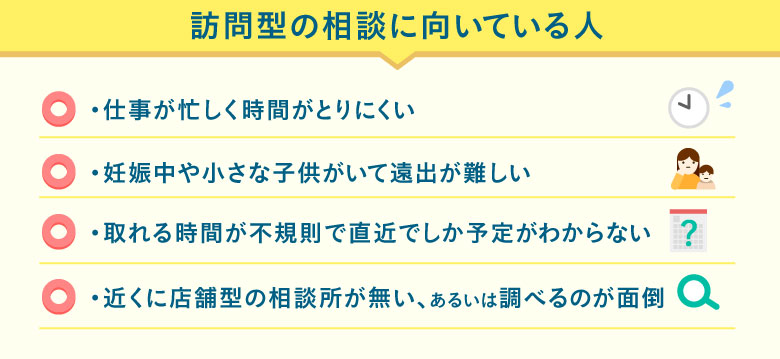

訪問型は、主に以下の項目に当てはまる方々にぴったり寄り添ってくれますよ!

訪問型の無料相談は、あなたの求める場所と時間にプロが足を運んでくれる優れもの。

近くのカフェや喫茶店、ファミレスなど勝手を知る場所を指定できるのもメリットになりますね!

訪問型おすすめランキング1位 保険見直しラボ

新しく保険に加入するor保険を見直すなら人気の高い保険見直しラボがおすすめ!

- 取扱保険会社約30社とトップクラス

- 競合他社の中ではNO.1のベテランFP揃い!

- 何度でも無料で相談できる

保険見直しラボは、全国に約60拠点展開している国内最大級の訪問型保険代理店。

「訪問型」なのでお客様のご希望の場所に、平均業界歴11.8年のベテランFPが来てくれます!

取扱保険会社数は約30社と、他保険代理店と比べてもダントツの多さ。

相談は何度でも無料なので、保険見直しラボなら自分にぴったりの保険をオーダーメイドできますよ!

\1分で完了/

保険見直しラボキャンペーン

保険見直しラボでは保険の相談後にアンケートを答えるだけで、以下のプレゼントいずれかをもれなくプレゼント!

- ゆめぴりか

- 宮崎県産熟成牛タン

- 高級雪室熟成豚

- タイ料理ペースト

- アルガンオイル

- 日本一醤油セット

- DALLOYAUのマカロン

訪問型おすすめランキング2位 保険コネクト

保険の悩みをプロに相談したいと考えている人は保険コネクトの利用をおすすめします。

- 2500人以上のプロが全国各地で対応

- 経験5年以上等の評価項目を満たす優秀なFPのみ

- お得な「優待サービス」1年間プレゼントキャンペーン中

保険相談した人の約90%が「満足した」と回答している保険コネクト。

全国各地にいる厳選した2500人以上のFPと提携しており、しつこい営業行為の禁止や相談者からの評判が悪いFPへの紹介禁止などと、FPに関する厳しいルールを設けています。

保険コネクトでの相談はもちろん完全無料。

保険コネクトキャンペーン

保険コネクトでは今なら保険相談完了後にアンケートに回答するだけで、30,000種類以上のサービスをお得に受けられる「優待サービス」を1年間無料で利用できるプレゼントキャンペーンを実施中!

利用検討者

利用検討者

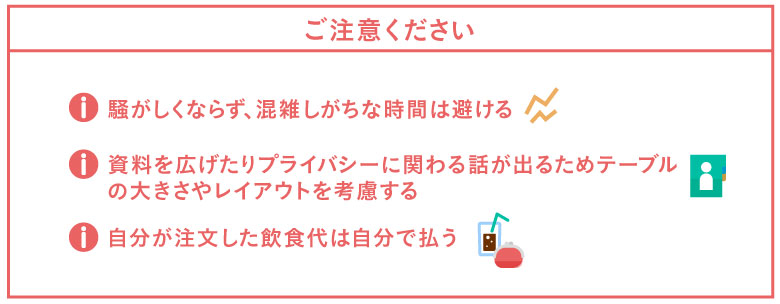

★訪問型無料相談の注意事項

あなたの都合に合わせてくれる力強い味方である訪問型の無料相談ですが、カフェやファミレスを利用する際に注意すべきことがいくつかあります。

見落としがちな注意点を以下にまとめましたのでご覧ください。

特にファミレスを利用する方は、テーブルは広くて良いですが騒がしい時間帯になると声が聞き取りづらくなったりすることも。

逆にカフェや喫茶店だと2人席に通されるとテーブルも狭くなったり、また隣の席との距離感が近くて個人情報が筒抜けの気分になる気がして落ち着けないかもしれません。

松葉 直隆

松葉 直隆

また、飲食代を出されてしまうと気まずさを覚えたりすることもありますから、ここは貸し借りなしで自分で支払うと良いですね!

店舗型の無料相談

テレビのCMなどでお馴染みの店舗型の無料相談は、ご自身でその店舗の所在を調べて出向くかたちになります。

- ご自身の自宅近くに所在がある場合は申し込みをする必要もない場合もある

- 気軽に来店できる

- キッズスペースが確保されている店舗も多く小さいお子さんがいてもOK

店舗型おすすめランキング1位 保険見直し本舗

100万件の相談実績を持つ大手保険ショップの保険見直し本舗は、店舗型でありながら訪問も可能で柔軟性◎。

提携している保険会社数が40社以上なのは代理店トップクラス!取扱会社が多ければ多いほど、必然的に自分にぴったりの保険を見つけやすくなりますよね。

- 契約実績100万件を突破!

- 提案から加入手続きを経てアフターフォローまでしっかりサポート

- しつこい勧誘は営業方針として禁止している

保険見直し本舗の相談実績は、日本で最初に出来た保険ショップである「保険クリニック」の3倍以上の100万件!

全国に253店舗(2018年11月現在)すべてが直営店。保険相談だけでなくサービスやコンサルティング料も全て何度でも無料。

保険見直し本舗がユーザーに選ばれ続ける理由を是非体験して下さい!

店舗型おすすめランキング2位 保険相談ニアエル (旧ライフル)

保険相談ニアエル(旧ライフル)は、それ自体が特定の保険ショップを運営している訳ではなく、全国の保険ショップを検索・予約ができるポータルサイトです。

全国に1200以上の店舗と提携しているため、どこを選べばいいか悩む方には「おまかせ予約」というサービスも用意されており、最短1時間でピッタリな保険ショップ探してくれます。

- 全国に1200店舗以上のショップと提携

- 希望すれば女性スタッフを優先的に選択することが可能

- しつこい勧誘は担当者変更や他措置も取られるため安心

そのため、HPでは保険ショップごとに女性スタッフやキッズスぺ―スの有無など、店舗情報も細かく確認することが可能。

保険相談ニアエル(旧ライフル)では保険相談所の主要な店舗はしっかり提携を結んでおり、この掲載店舗数は業界No.1の数字です。

店舗型おすすめランキング3位 保険クリニック

保険クリニックは、全国に約190店舗展開する保険の代理店で、約20年の歴史がある老舗代理店です。

取り扱っている保険会社数は41店舗(2019年1月現在)、大手保険会社の生命保険はほぼカバーしているので頼もしいですね。

- アフターサービスまであり、一生涯のサポートを受けられる

- 専門のコンサルタントは5つのマスター資格(家計・住宅ローン・介護・相続・年金)を所持

- キッズルームが用意されている店舗が多い

保険クリニックは、何といってもアフターサービスがあることが強みだと言えます。

相談して終わりではなく、その後についても一生涯サポートしてくれる体制があるのは心強いですよね。

保険代理店の特徴を表で徹底比較!

たくさんの代理店があって迷ってしまう方もいらっしゃると思いますので、ここで代理店を表にして徹底比較してみましょう!

訪問型代理店を表で徹底比較

▼スマホは比較表を横スライドできます

| 代理店名 | 公式 | 特徴 | 取扱数 |

|

|

|

●全国に約60拠点展開 ●平均業界歴11.8年のベテランFP ●選べる6つの嬉しいプレゼント! |

30社 |

|

|

|

●経験5年以上等の評価項目 ●2500人以上が全国で対応 ●1年間無料可能な優待サービスキャンペーン中! |

44社 |

松葉直隆

松葉直隆

次に、店舗型の代理店を表にて徹底比較してみましょう。

店舗型代理店を表で比較

▼スマホは比較表を横スライドできます

松葉直隆

松葉直隆

面倒でも、可能な限り複数の無料相談所を利用するべき!

さて、ここまで無料の保険相談所をご紹介して参りましたがいかがでしょうか。

保険相談検討者

保険相談検討者

保険会社や保険商品と同じで、保険の代理店もたくさんあって迷ってしまう方も中にはいらっしゃるかもしれません。

松葉 直隆

松葉 直隆

保険相談書で相談をしたら保険に加入しなければいけないわけではないため、構えず、気軽に考えて大丈夫ですよ。

そして、可能ならば1つの代理店ではなく複数の代理店で相談を受けてみましょう。

複数人に担当してもらうメリット

保険相談検討者

保険相談検討者

保険に限らずどの業界でも同じことが言えますが、担当してもらう人の質はやはり運という部分も無きにしもあらずです。

保険に限って言えば、保険の相談を何年もしてきている人もいれば、経験の浅い新人に担当される場合もあるでしょう。

こればかりは仕方がないことでもありますので、時間が許す限り、様々な代理店で相談をしてみることに損はありません。

松葉 直隆

松葉 直隆

複数の商品を知れるメリット

さらに、担当して下さる方によってはあなたに勧めてくる保険の商品も異なってくる可能性も十分にあります。

しかし、保険会社や保険商品は今や五万とある時代。

同じ商品を勧めて来られるほうが稀かもしれません。

松葉 直隆

松葉 直隆

保険相談検討者

保険相談検討者

勧めて来られるからには理由があります。

あなたにとってのベストな選択肢が増えることはメリットでしかないでしょう。

長い付き合いになる保険会社と商品とのお付き合い。

損をしないためには、少なくとも2つから3つの代理店に相談をして、比較することができるとなお良いでしょう。

代理店で迷っているならまずはこの店舗へ!

ここまで、保険の見直しや新規加入を検討している方には、無料でプロに相談できる保険の相談窓口をおすすめさせて頂きました。

保険商品は何十年も払い続けるもの。当然、契約する保険会社ともそれだけ長い付き合いになるということ。

多数ある保険会社に保険商品を洗い出して比較、検討するには時間も労力も限られてしまいます。

相談窓口も今やたくさん存在する時代、もしもどこに相談しようか迷われているならば、保険ブリッジ読者にも一番人気の保険見直しラボを試してみてはいかがでしょうか。

- 取扱保険会社約30社とトップクラス

- 競合他社の中ではNO.1のベテランFP揃い!

- 何度でも無料で相談できる

保険のことが気になっている今こそ試すとき。

保険見直しラボへ今すぐアクセス!

\1分で完了/

【必読】保険の無料相談で得するために

上記でご紹介させて頂いた保険の相談ができるサービスは全て無料となっていますが、無料だからといってどこでも良いというわけではないですよね。

松葉 直隆

松葉 直隆

取扱い保険会社の数が多い窓口を選ぶ

保険会社を1つでも多く取り扱っていれば、それだけ選択肢が増えます。

すると、一人ひとり、あるいは各ご家庭に合わせた最適な保険やプランを提案することが可能に。

逆に、取り扱っている保険会社の数が少なければ少ないほど、自社の保険を売るために押し売りに合ったりしかねません。

さらに、選択肢も狭まり、保険の相談をする意味が失われてしまいかねません。

保険会社を多く取り扱っていて、その分多数の商品も熟知している保険の相談窓口や代理店、またFPを選択して利用するようにしましょう。

キャンペーンを利用する

これまでご紹介させて頂いた相談窓口をご覧のとおり、保険の相談窓口によっては時期によってキャンペーンを実施していることがあります。

無料で保険の相談をし、そののちに簡単なアンケートに答えるだけで対象となることがほとんど。

ということはつまり、保険を勧められたりしても加入しなくても対象になるんです!

このお得なキャンペーンを使わない手はないですよね!

複数の保険会社で比較・検討する

先にも説明させて頂きましたが、時間が許す限り複数の窓口での相談、もしくは複数のFPに相談をすることをおすすめします。

複数人に担当してもらうメリット

保険だけに限った話ではありませんが、やはり担当する人の質は代理店によっても違いますし、代理店内であっても違うでしょう。

保険相談検討者

保険相談検討者

このようなことも鑑みて、様々な代理店で相談が可能ならばしてみるに越したことはありません。

松葉 直隆

松葉 直隆

複数の商品を知れるメリット

代理店やFPによって、提案される保険の商品も違ってくることも想定されますよね。

保険相談検討者

保険相談検討者

松葉 直隆

松葉 直隆

可能であれば、2社3社、あるいは2名以上のFPに話を聞き、様々な商品に触れてより良い保険を選択できるのがベストだと言えます。

保険で貯蓄する時に注意すべき点

「貯蓄型」の保険を利用して、お金を貯める場合、とくに、注意する必要があることは、次の1点です。

■早期解約に注意する

通常、私たちが保険会社に支払う「保険料(=営業保険料、総保険料)」は、死亡保険金や満期保険金、解約返戻金などの支払いに充てられる、「純保険料」の部分と、保険会社が業務を行う上での諸経費の支払いに充れられる、「付加保険料」の部分の2つに分かれています。

たとえば、仮に、「保険料(=営業保険料、総保険料)」が1万円の保険商品で、「付加保険料」が3,000円であったとします。

この場合、「保険料:1万円」-「付加保険料:3,000円」=7,000円が、「純保険料」となりますから、仮に、1年後に解約した場合には、7,000円×12カ月=8万4000円が、保険料積立金となり、解約返戻金の原資となります。

ただし、一般的には、「付加保険料」の約6割が、販売経費であると言われています。

つまり、3,000円の「付加保険料」であった場合、保険会社の運営経費に使われるのは、1,000円で、残りの2,000円が、セールスコミッションとして、販売経費に充てられていることになります。

通常、セールスコミッションは、保険商品の契約の完了と同時に、保険会社によって、一括で、支払いが行われます。

つまり、保険料(=営業保険料、総保険料)が、1万円の保険商品で、保険期間が、20年であった場合では、2,000円×12カ月×保険期間20年分=48万円が、保険会社によって支払われるセールスコミッションの金額であるということになります。

実際的には、48万円を現価(20年間の支払総額の現在価値。一定の割合の利率で割り引いて計算されます)で計算したものが、販売経費となりますが、仮に、現価が40万円であった場合には、保険会社は、その分を、保険料積立金から控除してもよい取り決めがあります。

つまり、金融庁によって、保険会社は、契約時から10年間にかぎり、「解約控除」として、純保険料部分の保険料積立金から、このセールスコミッションを差し引くことが、制度として、認められているということです。

このため、通常、貯蓄型の保険では、1年以内などの早期解約すると、解約返戻金が、まったくないことが、一般的です。

さらに、低解約返戻金型の保険商品の場合には、原則として、全期間にわたって、解約控除を行ってもよいことになっています。

ですから、お金を貯めることに、貯蓄型の保険を利用する場合には、くれぐれも、早期解約には注意する必要があります。

仮に、契約を解約する場合には、事前に、保険会社に問い合わせるなどして、解約返戻金の金額を確認し、返戻率がいくらであるかを、よく確認するようにしましょう。

保険で貯蓄するデメリットとは

このように、「解約控除」があるため、貯蓄型の保険では、払込保険料の総額が、解約時の返戻金の金額を上回っている時点で、契約解消すると、思わぬ損失が発生します。

一般的に、「保険には流動性がない」といわれる所以でもあります。

ただし、私たちは、ライフステージにおいて、必要になる金額は、おおむね、前もって、知る事ができます。

つまり、貯蓄型の保険は、早期解約を回避すれ手だてをこうじておけば、安全性の高い「投資商品」として、一考の価値はあると言えるのではないでしょうか。

保険で貯蓄する効果って?

生命保険には、次のような、節税効果を見込むことができます。

| 契約時 | 生命保険控除の対象 |

| 運用時 | 非課税 |

| 解約時 | 一時金として総合課税 (ただし、一時払い契約の確定・有期年金で、 かつ5年以内の解約は、差益の20%を前線分離課税) |

| 積立期間中の死亡 | 生命保険金非課税制度の対象 (他の保険金と合算して「500万円×法定相続人の数」まで 相続税が非課税) |

| 年金受け取り時 | 雑所得として総合課税 年金年額-年金年額×(既払払保険料/年金受取総額) |

生命保険を活用すれば、銀行や金融機関の金融商品と比べても、かなり、手厚く、税金の控除を受けることがでます。

一般的に、生命保険は、長期にわたる契約となりますから、貯蓄機能を利用する場合には、こういった節税効果には、効力があると言えるでしょう。

まとめ

以上、保険と貯蓄について、見ていきましたが、いかがでしたでしょうか?

個人的には、ケースバイケースではありますが、やっぱり、掛け捨てよりは、貯蓄型がいい!と思います。

やはり、何年後かに、必ず(この必ずというところが、ポイントです)、お金が増えて戻って来る事と、契約しているあいだであれば、ずっと保障が続いていくことは、なんといっても魅力です。

ただし、急な出費での早期解約にだけは、くれぐれも注意して、早め早めの資金計画は、必至ですよね!

| 「保険ブリッジ」読者が選んだ いま人気の保険相談サービスはこちら! | |

|---|---|

|

|

| 日本最大級の全国254店舗!店舗がない場合は訪問サービスで受付も可能! | 公式HP |

|

|

無料相談満足度約90%!今なら無料相談で人気商品プレゼント! | 公式HP |

|

|

|

| いいとこ取りオーダーメイド保険 今なら無料相談で仙台熟成牛タンがもらえる!! | 公式HP |