松葉 直隆

松葉 直隆大学卒業後、損保ジャパン日本興亜代理店の保険会社にて5年以上勤務し、年間100組以上のコンサルティングを行う。

その後、2016年6月より保険ブリッジの記事監修を務める。

ご自身や家族が加入している生命保険の受取人が誰かということ、すぐに答えられますか?

加入から年数が経つと、「受取人が亡くなった」「離婚してしまった」「受取人が認知症になった」など様々な理由で生命保険の受取人を変更せざるを得なくなることもありますよね。

実は、この「受取人変更」で頭を悩ませることになるケースが多いんです!

この記事を読んで、生命保険をよりスムーズに活用できるようにしておきましょう。

| 「保険ブリッジ」読者が選んだ いま人気の保険相談サービスはこちら! | |

|---|---|

|

|

| 日本最大級の全国254店舗!店舗がない場合は訪問サービスで受付も可能! | 公式HP |

|

|

無料相談満足度約90%!今なら無料相談で人気商品プレゼント! | 公式HP |

|

|

|

| いいとこ取りオーダーメイド保険 今なら無料相談で仙台熟成牛タンがもらえる!! | 公式HP |

目次

生命保険の仕組みとは?

保険相談検討者

保険相談検討者

松葉 直隆

松葉 直隆

生命保険ってどんなもの?

生命保険とは?

生命保険とは、文字通り「いのち」に関わる保険です。

保険をかけられた「被保険者」に万が一のことがあった場合に死亡保険金受取人に指定された人にあらかじめ決めておいた保険金が下りるようにするための保険です。

契約者は一定の期間、毎月(もしくは毎年)保険料を保険会社に支払います。

保険の種類によっては「一時払い」といって保険料総額を一度に納めるタイプもあります。

どれくらいの死亡保険金が下りるかというのは、保険料・保険会社によって変わってきます。

生命保険の登場人物は?

生命保険の契約には、契約者、被保険者、受取人の3者が登場します。

3者についてそれぞれ整理していきましょう。

契約者

契約後に保険会社に加入している保険の契約内容を照会したり、契約内容を変更するには基本的には契約者自らが行う必要があります。

被保険者

保険をかけられている人のことを被保険者と呼びます。

生命保険は、被保険者に万が一のことがあった場合に死亡保険金が下りるという仕組みになっています。

契約者と異なる人が被保険者になる場合もありますが、その場合には被保険者も契約に立ち会い、被保険者の同意の上で保険契約をすることとなります。

松葉 直隆

松葉 直隆

受取人

被保険者に万が一のことがあった場合に、死亡保険金を受け取る人のことを受取人と呼びます。

あくまでも、死亡保険金の受取り事象が発生した場合のみで、契約者が被保険者死亡前に保険契約を解約するなどの場合には、受取人ではなく保険料を負担した契約者が解約返戻金を受け取ることになります。

また、契約をするときには受取人の同席や同意は不要ですが、受取人が保険契約の存在を知らずに死亡保険金が下りたときに保険金請求ができなかったなどという事態を避けるためにも、契約者は保険契約について受取人に知らせておく必要があります。

松葉 直隆

松葉 直隆

生命保険契約、どんなパターンが多い?

もちろん、就職してすぐに入るケースもありますが「自分自身に万が一のことがあったときどうしよう」と真剣に考えるようになるのは家族が増えたときなのではないでしょうか。

そんなときには、ご主人が自分自身を契約者・被保険者、奥様を受取人として生命保険に加入するのが一般的です。

また、母子家庭や父子家庭の場合には、親が契約者・被保険者として保険に加入します。

そのような事態を避けるためにも、自身にもしものことがあった場合に子どもの世話をしてくれる親や兄弟姉妹を受取人に指定することが多いです。

更に、独身者であっても親を経済的に支えているなどの理由で自分がいなくなったときに残された家族の生活が心配という場合にも生命保険に加入している例は多いです。

その場合にはご自身を契約者・被保険者として保険に加入し、受取人は親とするのが一般的です。

松葉 直隆

松葉 直隆

信頼できる兄弟姉妹がいれば、兄弟姉妹を保険金受取人に指定しておくのがベストというパターンもあります。

このように、生命保険は「自分に万が一のことがあった場合に経済的に困ってしまう家族が誰か?」ということをあらかじめ想定して契約されています。

誰が死亡保険金の受取人になれる?

これから生命保険を契約するという人も、すでに加入していて何らかの事情で受取人の変更をしなければならなくなった人も、まずは死亡保険金の受取人に指定できる親族の範囲を確認しておきましょう。

受取人の基本的なルールから、内縁関係にあるパートナーに関することまでを見ていきます。

受取人の基本ルール

保険金受取人は誰でも指定することができるものではありません。

一般的に保険金受取人になることができるのは、配偶者と二親等以内の血族となっています。

二親等以内の血族というと、親、子ども、祖父母、兄弟姉妹、孫までのことを言いますね。

二親等以内の親族がいない場合には甥・姪などの三親等以内までの親族が認められる場合もありますが、保険会社によって規程は異なります。

また、先ほど説明したように保険金受取人には年齢制限などはなく未成年者でも受取人となることが可能です。

複数の受取人を指定することも可能です。

複数指定をする場合には、契約時に「子ども二人にそれぞれ50%ずつ」や「配偶者に50%、子ども二人にそれぞれ25%ずつ」などとトータルが100%になるように受取割合を決めておく仕組みになっています。

内縁関係にあるときは?

生涯のパートナーとして生活も生計も共にしているけれど、何らかの事情があって籍は入れていないというスタイルも最近では増えてきました。

内縁関係にある場合には、ご自身の生命保険の受取人を内縁のパートナーに指定することはできるのでしょうか?

保険金受取人に指定できるのは基本的には配偶者と二親等以内の血族ですが、最近では保険会社の判断によって内縁関係でも保険金受取人として指定できる事例が増えてきています。

最低限の条件として「お互いが独身であること」「2年以上生計を共にしていること」ということが挙げられます。

保険会社との面談の中でこれらを証明できる書類(住民票や生計費口座など)を提示し、認められた場合に保険金受取人となることができます。

あくまでも個別の判断となるため具体的な基準などは各保険会社とも公表はしていませんが、時代の変化とともに内縁関係でも保険金受取人になることができるケースは増えてきています。

生命保険の受取人変更の手続き方法

いざ、生命保険の受取人変更をするとなったときに一般的に必要となる書類や手続きの流れをまとめました。

実際に手続きをする際には、各生命保険会社で指定するものが異なってくる場合もあるので、ご自身が契約している生命保険会社の情報も参考にしてみてくださいね。

必要書類

被保険者がなくなったときに、保険金受取人が用意する書類は次のとおりです。

- 保険会社指定の請求書

- 被保険者の住民票

- 受取人の戸籍謄本

- 受取人の印鑑証明

- 医師の死亡診断書

- 保険証券

- その他本人確認書類

手続きの流れ

手続きの流れは次のようになります。

被保険者が死亡

↓

保険金受取人が生命保険会社に連絡し、保険会社指定の請求書を取り寄せる

↓

書類が郵送で到着

↓

上記必要書類を全て揃えて保険会社に返送する

↓

保険会社の支払可否判断後、受取人指定の口座へ保険金振込

生命保険の受取人変更で考えられるケース

一度決めた生命保険の受取人。

でも、長年に渡って契約し続けているとどこかのタイミングで、受取人を変更せざるを得ない事情が出てくることもありますよね。

ここでは、具体的にどんなときに受取人変更が必要になってくるのかを確認していきます。

受取人が死亡したとき

生命保険契約で多いのは、保険金受取人を誰に指定していたかを忘れてしまうというケースです。

契約者や被保険者が亡くなった場合には保険金や解約返戻金が発生するため、残された家族はすぐに手続きをしますが、受取人が死亡した場合には本来必要な「受取人変更」の手続きを失念してしまうことも多く見受けられます。

変更手続きはいつでもできるので、受取人本人が病気などで請求手続きを取ることが難しくなった時点で変更してしまうということも一つの方法です。

結婚・離婚をしたとき

結婚した場合にも、受取人変更は必要です。

独身時代から生命保険に加入している場合、受取人は親となっていることが大半だと考えられます。

松葉 直隆

松葉 直隆

また、離婚をした相手にご自身の保険金が渡ることを避けたい場合には、スムーズに受取人変更手続きを完了させておく必要があります。

離婚して配偶者でなくなった場合でも、元配偶者は保険金を受け取ることができるんです。

その一方で考えられるのは、結婚生活を送っていた間、例えば契約者・被保険者がご主人、受取人が奥様の保険契約ではあったものの、一緒に働いて保険料を支払ってきた場合、離婚したからと言って契約者が勝手に受取人を親や新しい配偶者に変更してしまって元の妻が不利になってしまうという状況です。

受取人変更は契約者が被保険者の同意を得ることでできてしまうため、実質このような手続きは問題なくできてしまうんです。

松葉 直隆

松葉 直隆

生命保険の受取人変更でよくある相談

「生命保険の受取人変更が必要なタイミングで変更し忘れていた!」「受取人を変更したいけれど、手続きが思い通りに進められない!」など、死亡保険金の受取人変更で頭を悩ませる人も少なくありません。

どんな相談事例やトラブルが多いのかまとめてみました。

受取人の死後、被保険者も亡くなったケース

受取人の死後、すぐに受取人変更手続きを取っていれば問題は起こりませんが、案外この手続きを忘れてしまうものなんです。

そうしているうちに被保険者が亡くなり保険金が発生した場合、保険金を受け取ることはできるのでしょうか?

一体誰のもとに渡ることになるのでしょうか?このようなお悩み相談の事例は非常に多いです。

ここでは契約者・被保険者がご主人、受取人が奥様の保険契約の事例を考えます。

奥様が既に死亡していて受取人変更をしていない場合、もしこの夫婦の間に子どもがいれば、保険金受取をするのは子どもとなります。

子どもはご主人・奥様双方の法定相続人ですし、そもそも奥様の死後に受取人変更を忘れずに行っていた場合でも子どもを受取人として指定している可能性が高いためそれほどトラブルになるケースはないでしょう。

税金面でも、法定相続人への相続扱いとなるため問題はありません。

しかし、子どもがいない場合にはどうなるでしょうか?

奥様の親が健在の場合、受取人は奥様の親となり、親が亡くなっていて兄弟姉妹がいる場合にはこの兄弟姉妹が受取人となることになります。

ご主人の両親や兄弟姉妹が全くいない場合にはトラブルにならないかもしれませんが、そうでない場合には、なぜご主人の死亡保険金がご主人側の親族でなく、奥様側の親族の財産になるのかという点でトラブルになってしまうのです。

確かにご主人側の親族の心境としてはとても複雑ですよね。

また、奥様の両親や兄弟姉妹はご主人から見て、法定相続人ではないため、税制面でも負担の大きなものとなってしまいます。

このような状況は決して好ましいとは言えないので、受取人の死亡後には速やかに受取人変更の手続きをすることが必要ですね。

受取人が認知症になってしまったケース

保険金受取は、受取人自らが行う必要があります。

受取人が認知症になった場合には本人が請求手続きを行うことは実質的に不可能であるため、保険金が受け取れないのでは?という相談が多くあります。

契約者・被保険者がご主人、受取人が奥様の保険契約の場合には、受取人である奥様が認知症となってしまった時点で子どもなどに受取人を変更することができればベストです。

「指定代理請求特約」とは、あらかじめ保険金受取人が自ら保険金を請求できなくなった場合に受取人に代わって保険金請求ができる人物を決めておくという制度です。

誰でも指定代理請求人になれるわけではなく、基本的には被保険者から見て三親等以内の親族までが範囲となります。

多くの生命保険で指定できるようになってきていますが、過去に加入した保険ではこのような制度がないタイプのものもあります。

松葉 直隆

松葉 直隆

この制度を使う上でのメリットは、契約者・被保険者が残したいと思っている相手に資産を残すことができることです。

また、配偶者というのは相続資産を残すときに、もっとも税制上有利な相続が可能となります。

受取人を変更したくても同意を得られないケース

受取人変更をするためには、契約者が被保険者の同意を得た上での変更手続きが必要となります。

契約者と被保険者ともに元気な場合には変更手続きはいつでも可能ですが、どちらか一方でも倒れてしまった場合などには受取人を変更したくてももうできないということになってしまいます。

倒れてしまったあとにこれまで失念していた受取人変更の手続きを慌てて取ろうとするケースも見受けられますが、契約者からの申し出のあとに保険会社は被保険者への意思確認を取ることがほとんどです。

保険の確認や見直しは、定期的に行っておく必要がありますね。

生命保険の受取人変更で最も避けたい問題

安易に生命保険の受取人を決めてしまったり、変更を加えたことによって後々思いがけない問題が発生してしまったというケースも報告されています。

それは「死亡保険金を受け取ったときの税金が予想以上に多額になってしまった」という問題です。

あらかじめ税額の目安を把握した上でそのときを迎えるのであれば何も問題はありませんが、「想定外の税額だった!」というケースも多いようです。

松葉 直隆

松葉 直隆

贈与税発生!税額はどうなる?

生命保険には契約形態によって3つの税制があることを確認しました。

実は想定外の大惨事につながることになってしまう可能性があるのが、「贈与税」となる契約パターン。

松葉 直隆

松葉 直隆

契約者がご主人、被保険者が奥様、受取人が子どもとなっている契約例で考えていきましょう。

| 契約者 | 被保険者 | 受取人 |

| 夫 | 妻 | 子 |

例えば、被保険者である奥様が死亡したときに1,500万円の死亡保険金が下りる保険契約だった場合。

贈与税は贈与の金額が110万円を超えた時点で多額の税金が発生します。

この110万円が何かというと、法律で決められている贈与税の年間の基礎控除額です。

贈与税は基礎控除110万円を除いた金額に応じて下記の税率で算出するようになっています。

| 基礎控除後の課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | – |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

(贈与税速算表:特例贈与財産用)

※親からその年の1月1日に2(歳以上の子への贈与の場合

では、実際に1,500万円の死亡保険金を贈与の形で受け取った場合の税金の額を算出してみましょう。

- 【基礎控除後の課税価格】1,500万円−110万円=1,390万円

- 【贈与税】1,390万円×40%−190万円=366万円

1,500万円の保険金受取が発生した場合、366万円の贈与税を納めなければならないんです。

あらかじめこの税額を把握していたのであれば問題ないかもしれませんが、知らずにお父さんが「子どもに残してあげたいから・・・」なんて理由で安易に決めてしまっていたのであれば、取り返しのつかない大きな痛手となりますよね。

被保険者に万が一のことが起きてしまったあとは「こんなに税金がかかるなんて知らなかったからどうにかしたい」などと願ってももう後戻りすることはできません。

解決策

解決策として最も手っ取り早いのは、保険金受取人を契約者であるご主人本人に変えてしまうことです。

このような手段を取ることでひとまず最も税負担の重い贈与税の契約形態ではなくなります。

今度は「所得税(一時所得)」の契約パターンとなります。

一時所得の場合の税金額は、これまでに支払ってきた保険料の総額や受取人の給与所得などの他の所得額によって異なってきますが、仮に先ほどの1,500万円の死亡保険金を得るためにこれまで1,200万円の保険料を支払ってきたと考えると、次のような流れで税額を求めます。

【一時所得の金額】1,500万円−1,200万円−5(万円(特別控除)=250万円

【他の所得と合算する金額の計算方法】25(万円÷2=125万円

このように、保険金から保険料と一時所得の特別控除である50万円を差し引いた2分の1の金額を他の所得と合算して合計の所得税額を求めます。

給与所得などの他の所得が600万円だった場合、以下の速算表を参考にして算出してみると一時所得を含める前と後の所得税額の差は約26万円なので、贈与税の場合に比べて圧倒的に税額が低くなります。

| 課税総所得額 | 税率 | 控除額 |

| 195万円以下 | 5% | – |

| 195万円超330万円以下 | 10% | 97,500円 |

| 330万円超695万円以下 | 20% | 427,500円 |

| 695万円超900万円以下 | 23% | 636,000円 |

| 900万円超1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 47,96,000円 |

(所得税速算表:平成27年分以降)

払い込んだ保険料と死亡保険金に差がなければないほど税額は小さくなります。

特別控除でカバーできる50万円以内の差額であれば税負担はゼロになります。

もし、どうしても最終的に当初の保険金受取人であるお子さんに資産を贈与したいという場合には、一度保険金を契約者が受け取ったあとに、毎年110万円の贈与税の基礎控除の枠を上手く活用して年に110万円以内の贈与をするようにするといいでしょう。

贈与税が発生しない方法で資産移動を行っていくことでより効果的に子どもに残すこともできます。

とにかく、一度贈与税が発生してしまうと後戻りはできませんので、

-

- 契約者

- 被保険者

- 受取人

がバラバラの契約に「なんとなく」してしまっている場合には、受取人の見直しをすることをおすすめします。

保険見直しラボは、平均業界歴11.8年のベテランFPがあなたが希望する場所に来てくれてあなたや家族に寄り添った保険を提案してくれます。

取扱い保険会社数も国内トップクラスの30社以上。保険見直しラボがユーザーに選ばれ続ける理由を是非体験して下さい!

【訪問・店舗型別】おすすめ保険相談窓口ランキング5選!

保険会社と商品の数が多すぎて、自分や家族に合ったものを自分で調べて選び、比較・検討するのは至難の技じゃないですか?

保険相談検討者

保険相談検討者

松葉 直隆

松葉 直隆

今なら保険の相談をしてアンケートに答えるだけ(保険に加入しなくてもOK!)で豪華なプレゼントが貰えるチャンスが沢山!

このお得な機会を是非見逃さないで!

訪問型無料相談

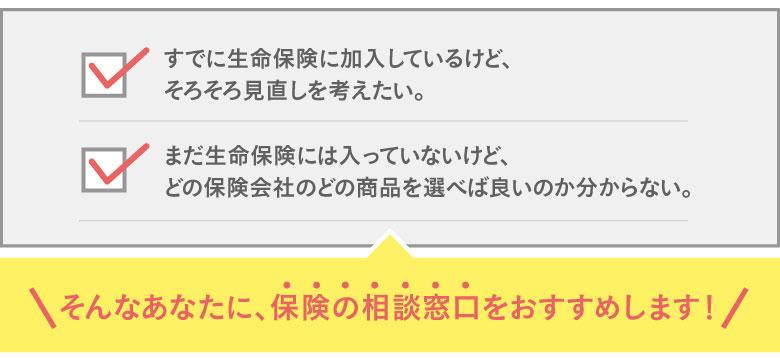

保険の無料相談には、訪問型と店舗型の2種類があるのをご存知ですか?

訪問型は、主に以下の項目に当てはまる方々にぴったり寄り添ってくれますよ!

訪問型の無料相談は、あなたの求める場所と時間にプロが足を運んでくれる優れもの。

近くのカフェや喫茶店、ファミレスなど勝手を知る場所を指定できるのもメリットになりますね!

訪問型おすすめランキング1位 保険見直しラボ

新しく保険に加入するor保険を見直すなら人気の高い保険見直しラボがおすすめ!

- 取扱保険会社約30社とトップクラス

- 競合他社の中ではNO.1のベテランFP揃い!

- 何度でも無料で相談できる

保険見直しラボは、全国に約60拠点展開している国内最大級の訪問型保険代理店。

「訪問型」なのでお客様のご希望の場所に、平均業界歴11.8年のベテランFPが来てくれます!

取扱保険会社数は約30社と、他保険代理店と比べてもダントツの多さ。

相談は何度でも無料なので、保険見直しラボなら自分にぴったりの保険をオーダーメイドできますよ!

\1分で完了/

保険見直しラボキャンペーン

保険見直しラボでは保険の相談後にアンケートを答えるだけで、以下のプレゼントいずれかをもれなくプレゼント!

- ゆめぴりか

- 宮崎県産熟成牛タン

- 高級雪室熟成豚

- タイ料理ペースト

- アルガンオイル

- 日本一醤油セット

- DALLOYAUのマカロン

訪問型おすすめランキング2位 保険コネクト

保険の悩みをプロに相談したいと考えている人は保険コネクトの利用をおすすめします。

- 2500人以上のプロが全国各地で対応

- 経験5年以上等の評価項目を満たす優秀なFPのみ

- お得な「優待サービス」1年間プレゼントキャンペーン中

保険相談した人の約90%が「満足した」と回答している保険コネクト。

全国各地にいる厳選した2500人以上のFPと提携しており、しつこい営業行為の禁止や相談者からの評判が悪いFPへの紹介禁止などと、FPに関する厳しいルールを設けています。

保険コネクトでの相談はもちろん完全無料。

保険コネクトキャンペーン

保険コネクトでは今なら保険相談完了後にアンケートに回答するだけで、30,000種類以上のサービスをお得に受けられる「優待サービス」を1年間無料で利用できるプレゼントキャンペーンを実施中!

利用検討者

利用検討者

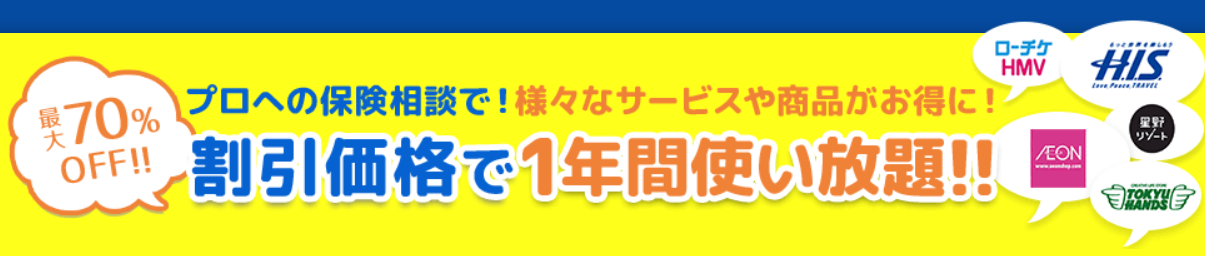

★訪問型無料相談の注意事項

あなたの都合に合わせてくれる力強い味方である訪問型の無料相談ですが、カフェやファミレスを利用する際に注意すべきことがいくつかあります。

見落としがちな注意点を以下にまとめましたのでご覧ください。

特にファミレスを利用する方は、テーブルは広くて良いですが騒がしい時間帯になると声が聞き取りづらくなったりすることも。

逆にカフェや喫茶店だと2人席に通されるとテーブルも狭くなったり、また隣の席との距離感が近くて個人情報が筒抜けの気分になる気がして落ち着けないかもしれません。

松葉 直隆

松葉 直隆

また、飲食代を出されてしまうと気まずさを覚えたりすることもありますから、ここは貸し借りなしで自分で支払うと良いですね!

店舗型の無料相談

テレビのCMなどでお馴染みの店舗型の無料相談は、ご自身でその店舗の所在を調べて出向くかたちになります。

- ご自身の自宅近くに所在がある場合は申し込みをする必要もない場合もある

- 気軽に来店できる

- キッズスペースが確保されている店舗も多く小さいお子さんがいてもOK

店舗型おすすめランキング1位 保険見直し本舗

100万件の相談実績を持つ大手保険ショップの保険見直し本舗は、店舗型でありながら訪問も可能で柔軟性◎。

提携している保険会社数が40社以上なのは代理店トップクラス!取扱会社が多ければ多いほど、必然的に自分にぴったりの保険を見つけやすくなりますよね。

- 契約実績100万件を突破!

- 提案から加入手続きを経てアフターフォローまでしっかりサポート

- しつこい勧誘は営業方針として禁止している

保険見直し本舗の相談実績は、日本で最初に出来た保険ショップである「保険クリニック」の3倍以上の100万件!

全国に253店舗(2018年11月現在)すべてが直営店。保険相談だけでなくサービスやコンサルティング料も全て何度でも無料。

保険見直し本舗がユーザーに選ばれ続ける理由を是非体験して下さい!

店舗型おすすめランキング2位 保険相談ニアエル (旧ライフル)

保険相談ニアエル(旧ライフル)は、それ自体が特定の保険ショップを運営している訳ではなく、全国の保険ショップを検索・予約ができるポータルサイトです。

全国に1200以上の店舗と提携しているため、どこを選べばいいか悩む方には「おまかせ予約」というサービスも用意されており、最短1時間でピッタリな保険ショップ探してくれます。

- 全国に1200店舗以上のショップと提携

- 希望すれば女性スタッフを優先的に選択することが可能

- しつこい勧誘は担当者変更や他措置も取られるため安心

そのため、HPでは保険ショップごとに女性スタッフやキッズスぺ―スの有無など、店舗情報も細かく確認することが可能。

保険相談ニアエル(旧ライフル)では保険相談所の主要な店舗はしっかり提携を結んでおり、この掲載店舗数は業界No.1の数字です。

店舗型おすすめランキング3位 保険クリニック

保険クリニックは、全国に約190店舗展開する保険の代理店で、約20年の歴史がある老舗代理店です。

取り扱っている保険会社数は41店舗(2019年1月現在)、大手保険会社の生命保険はほぼカバーしているので頼もしいですね。

- アフターサービスまであり、一生涯のサポートを受けられる

- 専門のコンサルタントは5つのマスター資格(家計・住宅ローン・介護・相続・年金)を所持

- キッズルームが用意されている店舗が多い

保険クリニックは、何といってもアフターサービスがあることが強みだと言えます。

相談して終わりではなく、その後についても一生涯サポートしてくれる体制があるのは心強いですよね。

保険代理店の特徴を表で徹底比較!

たくさんの代理店があって迷ってしまう方もいらっしゃると思いますので、ここで代理店を表にして徹底比較してみましょう!

訪問型代理店を表で徹底比較

▼スマホは比較表を横スライドできます

| 代理店名 | 公式 | 特徴 | 取扱数 |

|

|

|

●全国に約60拠点展開 ●平均業界歴11.8年のベテランFP ●選べる6つの嬉しいプレゼント! |

30社 |

|

|

|

●経験5年以上等の評価項目 ●2500人以上が全国で対応 ●1年間無料可能な優待サービスキャンペーン中! |

44社 |

松葉直隆

松葉直隆

次に、店舗型の代理店を表にて徹底比較してみましょう。

店舗型代理店を表で比較

▼スマホは比較表を横スライドできます

松葉直隆

松葉直隆

面倒でも、可能な限り複数の無料相談所を利用するべき!

さて、ここまで無料の保険相談所をご紹介して参りましたがいかがでしょうか。

保険相談検討者

保険相談検討者

保険会社や保険商品と同じで、保険の代理店もたくさんあって迷ってしまう方も中にはいらっしゃるかもしれません。

松葉 直隆

松葉 直隆

保険相談書で相談をしたら保険に加入しなければいけないわけではないため、構えず、気軽に考えて大丈夫ですよ。

そして、可能ならば1つの代理店ではなく複数の代理店で相談を受けてみましょう。

複数人に担当してもらうメリット

保険相談検討者

保険相談検討者

保険に限らずどの業界でも同じことが言えますが、担当してもらう人の質はやはり運という部分も無きにしもあらずです。

保険に限って言えば、保険の相談を何年もしてきている人もいれば、経験の浅い新人に担当される場合もあるでしょう。

こればかりは仕方がないことでもありますので、時間が許す限り、様々な代理店で相談をしてみることに損はありません。

松葉 直隆

松葉 直隆

複数の商品を知れるメリット

さらに、担当して下さる方によってはあなたに勧めてくる保険の商品も異なってくる可能性も十分にあります。

しかし、保険会社や保険商品は今や五万とある時代。

同じ商品を勧めて来られるほうが稀かもしれません。

松葉 直隆

松葉 直隆

保険相談検討者

保険相談検討者

勧めて来られるからには理由があります。

あなたにとってのベストな選択肢が増えることはメリットでしかないでしょう。

長い付き合いになる保険会社と商品とのお付き合い。

損をしないためには、少なくとも2つから3つの代理店に相談をして、比較することができるとなお良いでしょう。

代理店で迷っているならまずはこの店舗へ!

ここまで、保険の見直しや新規加入を検討している方には、無料でプロに相談できる保険の相談窓口をおすすめさせて頂きました。

保険商品は何十年も払い続けるもの。当然、契約する保険会社ともそれだけ長い付き合いになるということ。

多数ある保険会社に保険商品を洗い出して比較、検討するには時間も労力も限られてしまいます。

相談窓口も今やたくさん存在する時代、もしもどこに相談しようか迷われているならば、保険ブリッジ読者にも一番人気の保険見直しラボを試してみてはいかがでしょうか。

- 取扱保険会社約30社とトップクラス

- 競合他社の中ではNO.1のベテランFP揃い!

- 何度でも無料で相談できる

保険のことが気になっている今こそ試すとき。

保険見直しラボへ今すぐアクセス!

\1分で完了/

【必読】保険の無料相談で得するために

上記でご紹介させて頂いた保険の相談ができるサービスは全て無料となっていますが、無料だからといってどこでも良いというわけではないですよね。

松葉 直隆

松葉 直隆

取扱い保険会社の数が多い窓口を選ぶ

保険会社を1つでも多く取り扱っていれば、それだけ選択肢が増えます。

すると、一人ひとり、あるいは各ご家庭に合わせた最適な保険やプランを提案することが可能に。

逆に、取り扱っている保険会社の数が少なければ少ないほど、自社の保険を売るために押し売りに合ったりしかねません。

さらに、選択肢も狭まり、保険の相談をする意味が失われてしまいかねません。

保険会社を多く取り扱っていて、その分多数の商品も熟知している保険の相談窓口や代理店、またFPを選択して利用するようにしましょう。

キャンペーンを利用する

これまでご紹介させて頂いた相談窓口をご覧のとおり、保険の相談窓口によっては時期によってキャンペーンを実施していることがあります。

無料で保険の相談をし、そののちに簡単なアンケートに答えるだけで対象となることがほとんど。

ということはつまり、保険を勧められたりしても加入しなくても対象になるんです!

このお得なキャンペーンを使わない手はないですよね!

複数の保険会社で比較・検討する

先にも説明させて頂きましたが、時間が許す限り複数の窓口での相談、もしくは複数のFPに相談をすることをおすすめします。

複数人に担当してもらうメリット

保険だけに限った話ではありませんが、やはり担当する人の質は代理店によっても違いますし、代理店内であっても違うでしょう。

保険相談検討者

保険相談検討者

このようなことも鑑みて、様々な代理店で相談が可能ならばしてみるに越したことはありません。

松葉 直隆

松葉 直隆

複数の商品を知れるメリット

代理店やFPによって、提案される保険の商品も違ってくることも想定されますよね。

保険相談検討者

保険相談検討者

松葉 直隆

松葉 直隆

可能であれば、2社3社、あるいは2名以上のFPに話を聞き、様々な商品に触れてより良い保険を選択できるのがベストだと言えます。

生命保険の死亡保険金に関わる税制3つ

生命保険の契約で最も難解で多くの人が頭を悩ませるのが「税金」の仕組みです。

松葉 直隆

松葉 直隆

先ほど見てきた生命保険の登場人物の関係性によって「相続税」になるのか、「所得税」になるのか、「贈与税」になるのかが変わってきます。

3つのパターンに分類できるので、ご自身の契約形態がどの税制に当てはまるのかを確認してみましょう!

相続税

生命保険契約で最も一般的なのが相続税の扱いとなるケースです。

契約者と被保険者が同一で、受取人が法定相続になっている契約形態が該当します。

よくある生命保険の契約では、全てがこの相続税のパターンに該当します。

| 契約者 | 被保険者 | 受取人 |

| 夫 | 夫 | 妻 |

| 親 | 親 | 子 |

| 子 | 子 | 親 |

「相続税」「所得税」「贈与税」の3つの税制の中で、もっとも税金の優遇がされているのもこのタイプです。

利用できる税制優遇として以下のものがあります。

生命保険の非課税制度

法定相続人が受取人となっている場合には、「500万円×法定相続人の人数」が非課税となり、被保険者の他の課税対象となる相続資産から差し引いてもらうことができます。

相続税の基礎控除

生命保険の非課税制度で控除しきれなかった死亡保険金があったとしても、預金などの他の資産状況によってはこの制度でさらに控除することも可能です。

配偶者の税額軽減制度

配偶者に相続をする場合には、1億6千万円までが非課税となります。

被保険者が亡くなったときに保有している生命保険以外の預金・不動産などの資産状況にもよりますが、上記の制度を駆使することで税金が全くかからないという事例も多いです。

例外として、内縁関係のパートナーを受取人に指定している場合、法定相続人ではないため、上記の税制優遇は使うことができず、結果として相続税がまるまるかかり高額な税金を納めなければならないこともあります。

所得税

死亡保険金が所得税(一時所得)の扱いとなるのは、契約者と受取人が同一で、被保険者のみが異なる契約形態です。

| 契約者 | 被保険者 | 受取人 |

| 夫 | 妻 | 夫 |

| 親 | 子 | 親 |

| 子 | 親 | 子 |

保険金を受け取った年の受取人の給与所得などの他の所得と合算して税額を計算していく仕組みになっています。

一時所得の税制優遇としては、「50万円の基礎控除」というものがあります。

他の所得と合算する一時所得の計算方法は、「(保険金額−保険料総額−50万円)÷2」となります。

受け取った保険金額と払い込んだ保険料の差額が50万円以内であれば税金は発生しません。

契約して間もないタイミングで万が一のことがあった場合などには、保険金額と保険料で大きな差額が発生していることも少なくありません。

しあし、ある程度の期間払い込みをした場合には、それほど大きな差額にならないこともありますので、基礎控除の50万円で控除しきれる例も多いかもしれませんね。

そういった意味で、前述の「相続税」に次いで、税負担が大きくならない可能性がある契約形態です。

贈与税

契約者、被保険者、受取人それぞれが異なる場合は「贈与税」の扱いとなります。

具体的には以下のような契約パターンが考えられます。

| 契約者 | 被保険者 | 受取人 |

| 夫 | 妻 | 子 |

後に、この契約形態のトラブル事例について詳しく説明していきますが、この贈与税の場合、保険金額が110万円を上回るときに高額の贈与税が発生してきます。

3つの契約パターンの中で最も注意が必要なものになります。

まとめ

契約者や被保険者に万が一のことがあった場合の手続きは早急になされますが、受取人変更に関する手続きは抜け落ちやすいもの。

せっかく生命保険をかけてきたにも関わらずスムーズに死亡保険金が受け取れなかったり、残された家族の間でトラブルが発生してしまったり、更には予想外の税負担で大部分を受け取ることができなくなってしまっては本末転倒ですよね。

すでに生命保険を契約している場合には、もう一度保険証券を確認して受取人が適切に選ばれているかを確認していただければと思います。

一生涯に渡って安心して加入できる生命保険をぜひ見つけてみてくださいね!

| 「保険ブリッジ」読者が選んだ いま人気の保険相談サービスはこちら! | |

|---|---|

|

|

| 日本最大級の全国254店舗!店舗がない場合は訪問サービスで受付も可能! | 公式HP |

|

|

無料相談満足度約90%!今なら無料相談で人気商品プレゼント! | 公式HP |

|

|

|

| いいとこ取りオーダーメイド保険 今なら無料相談で仙台熟成牛タンがもらえる!! | 公式HP |