松葉 直隆

松葉 直隆大学卒業後、損保ジャパン日本興亜代理店の保険会社にて5年以上勤務し、年間100組以上のコンサルティングを行う。

その後、2016年6月より保険ブリッジの記事監修を務める。

教育費の蓄財方法として人気を集めている学資保険。

とりわけ口コミランキングの中に必ずと言っていいほど登場してくるのが、ニッセイの学資保険です。

そこで今回は、そんなニッセイの学資保険の、メリットとデメリットを両側面から見て、その実力に迫っていきたいと思います。

- 教育にかかる費用の目安

- 学資準備金とは

- ニッセイの学資保険のおすすめポイント

これらを中心に「ニッセイ学資保険」について徹底調査していきたいと思います。

「ニッセイ学資保険に加入しようか悩んでいるけど、大丈夫かな?」

と思っている方は特に必見の内容となっているので、ぜひ加入前に参考にしてみて下さい!

- 子供の教育費を貯金するなら、学資保険。

- 学資保険には保証型と貯蓄型がある。

- 最も負担のかかる大学教育資金に特化しているのが、ニッセイ学資保険のメリット。

スポンサーリンク

目次

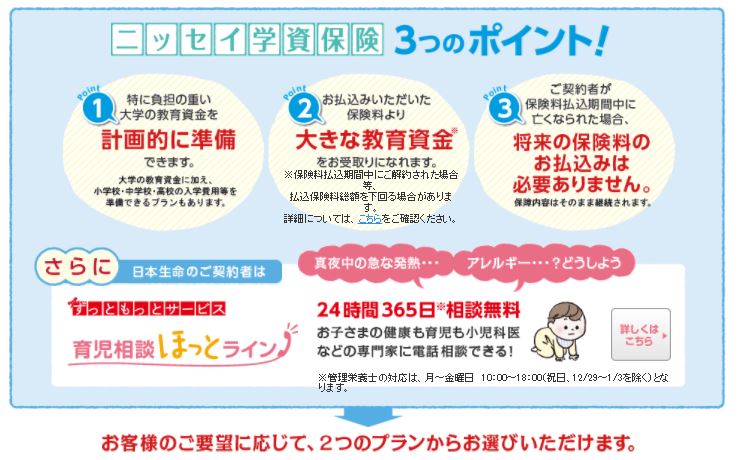

ニッセイの学資保険の仕組みと特徴

さっそくですが、ニッセイ学資保険のあれこれを見ていくことにしましょう。

仕組みと特徴

最も教育費が掛かる、大学入学準備に長けているのが、大きなポイントです。

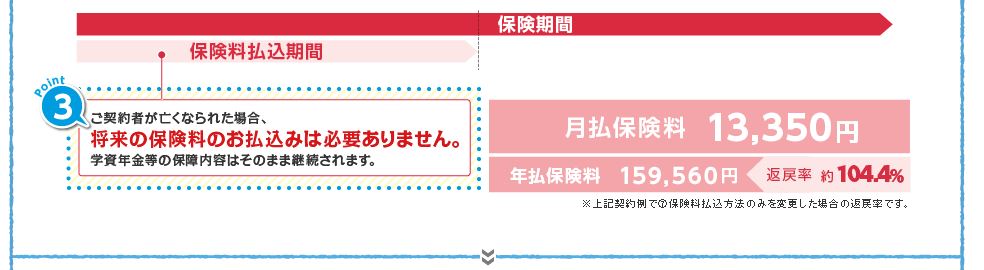

祝い金無しプラン

まずは祝い金無しのプランを、見てまいりましょう。

返戻率104.4%は、一般的な金融貯蓄商品と比較すると大きな差が生じるので、やはり優秀な商品だと言えるでしょう。

松葉 直隆

松葉 直隆

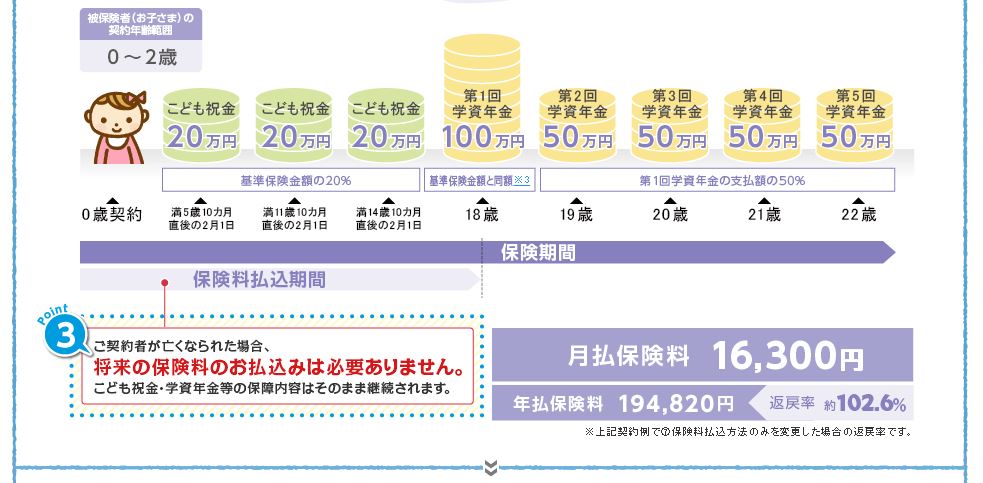

祝い金ありプラン

次に祝い金ありのプランも、併せてみておきましょう。

小中高それぞれの進学時期には、何かと物入りなので、これだけの回数の祝い金の受取は、家計にも優しい設計になっています。

プラン比較

それでは実際の祝い金有り無しでのプラン比較をチェックしておきましょう。

やはり、祝い金無しのプランの返戻率の方が各段に高くなります。

祝い金的な蓄財は、銀行の積立や定期商品でも賄えないと言うことはありません。

学資保険最大のメリットは、あくまでも返戻率です。

ニッセイ学資保険は、祝い金の有無にかかわらず元本割れのリスクは低く設定されています。

このことをふまえた上でのプラン選択が重要となります。

松葉 直隆

松葉 直隆

ニッセイの学資保険のメリットとデメリット

ニッセイ学資保険の有意性は理解いただけたことだと思いますが、金融/保険商品問わず、メリットだけで成立している商品はなく、当然何等かのデメリットを抱えています。

そこでこの章では、ニッセイ学資保険のメリット/デメリットを検証してまいりましょう。

メリット

前章でもご紹介しましたが、最も負担のかかる大学教育資金に特化しているのが、ニッセイ学資保険のメリットです。

大学の学費は、年々増加の一途をたどっており、そのパワーバランスは下記のようになっています。

国公立大学 < 私立大文系 < 私立大理系 < 私立大薬学部や芸術系 < 私立医科歯科大学

それでは、具体的な費用を見てまいりましょう。

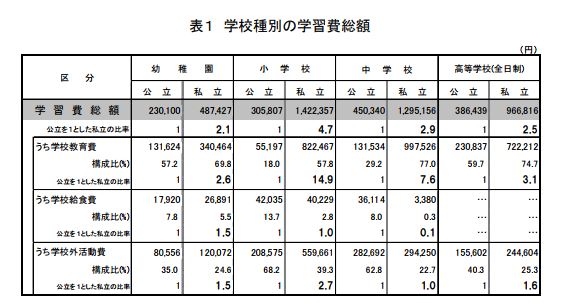

参考:文部科学省「子供の学習費調査 -平成24年度-」「平成21年度学生納付金調査」「平成21年度私立大学入学者に係る初年度学生納付金平均額調査」

大学別の学費

※1:施設費、実習費、諸会費などを徴収される場合あり。

勿論、上記金額は1年間の就学費用目安ですので、在籍年数が長ければ、その分の教育費が加算されます。

その他に挙げられるメリットは下記の様なものが存在します。

- 学資年金支払い開始以降に、受取方法を一括に変更することが出来る

- 被保険者死亡時には、月払い保険料相当額×経過月数分が受け取れる

- 生命保険料控除枠で所得控除を受ける事が可能

- 学資保険の中でも、返戻率が高設定な商品である

- 契約者死亡以降の保険料払込が免除となる

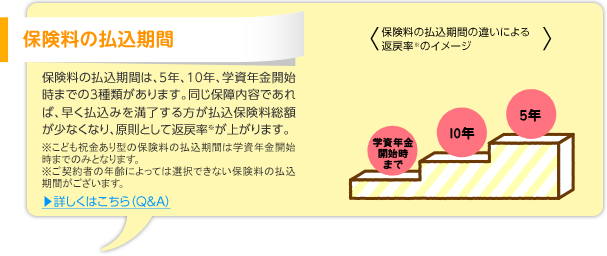

- 「5年/10年/学資年金開始時」までの3種類から選ぶことが可能で、払込期間を早期に完了するほど返戻率を上げられる

- 学資金設定を300万円以上で設定することにより、返戻率を上げることが可能

色々なメリットを有していることがお分かりいただけるかと思います。

しかしこのままでは、一方的は評価にしかつながりませんので、次章にてデメリットについても、触れてまいりたいと思います。

デメリット

それでは、デメリットも確認しておきましょう。

デメリットとして羅列していますが、注意点でもあると思うので是非ご一読ください。

- 被保険者が生存していなければ、こども祝い金はもらえない

- 契約時に選択した子供祝い金の有無は、保険期間中には変更不可

- こども祝い金は、支払事由該当日から所定の利率にて算出された利息を付加し自動的に据え置きされるが、金利水準の変化により、変動してしまう

- 据え置きにしたこども祝い金は学資年金開始日に学資年金の増額に利用されるため、年金開始日以降に引き出しできない

- 解約返戻金が保険料払込総額を割り込むことが多い

- 契約後の経過年数によっては、全く解約返戻金が出ない

- 解約返戻金は、死亡保険金額が上限となる

- こども祝い金を受け取っている場合の途中解約では、祝い金分が解約返戻金から減額される

- 減額における基準保険金額が変更となった場合は、保険料単価(基準保険金額10万円あたりの保険料)が変更される可能性がある

- 学資年金は、支払応当日に被保険者(こども)が生存している必要がある

- 学資年金を一括で受け取った場合、以降契約は消滅する

- 出生前契約の場合、0歳契約とみなされる為、学資年金の受け取り開始年齢と実年齢が異なる場合がある

- 祝い金は一時所得、学資年金は雑所得として所得税対象となる

- 300万円未満の学資金を設定すると返戻率が下がる

- 「祝い金あり型」で契約した場合は「学資年金開始時まで」という支払い方法しか選べないので、返戻率が上げられない

いかがでしょうか。

なにやらネガティブでは?とお思いになる方もいらっしゃるでしょうが、ローリスクローリターン商品の存在は稀有です。

このネガティブポイントであるデメリットには解決方法が存在しますので、清濁併せ呑む気持ちで学資保険を検討していく覚悟が、多少なりとも必要であることを、ご理解いただきたいと思います。

学資保険、おすすめ商品ランキング!

さて、ここまで学資保険の特徴やお子さんの教育費について等ご紹介して参りましたがいかがでしたでしょうか。

現在、まさざまな保険会社が多種多様な学資保険の商品を展開しているのが現状。

その中であなたのご家庭にどんな学資保険が合っているのか、気になりますよね。

もしも学資保険に加入するのであれば、出来る限り我が家に合ったプランで、出来ればお得に、安心して加入したいですよね。

みんなはどこの保険を選んでる?

そこで、保険ブリッジのスタッフと読者が数ある学資保険を厳選してチョイス。

おすすめの商品を一挙ご紹介いたします!

ますは数ある学資保険の商品の中でも加入数が多い順位を大公開。

- ソニー生命 140万件

- 明治安田生命 57万件

- 日本生命保険 30万件

ソニー生命の学資保険が堂々の加入数を誇ることが分かります。

ソニー生命は、2016年「マザーズセレクション大賞」受賞!多くのパパやママに選ばれ続けて140万件突破!!

返戻率の高さはずば抜けてソニー生命!

さらに、学資保険に加入するほとんどの人が重要視する返戻率。

その返戻率の高さもソニー生命の学資保険がずば抜けて高いことが一目瞭然です。

返戻率順の各保険会社の表は以下になります。

| 保険会社・商品 | 返戻率 |

|---|---|

| ソニー生命「学資保険スクエア」 | 104.4〜108.0% |

| 明治安田生命「つみたて学資」 | 103.1〜105.0% |

| 日本生命「ニッセイ学資保険」 | 102.2〜104.9% |

| かんぽ生命(郵便局)「はじめのかんぽ」 | 95.2〜98.0% |

このように、最大108%まで返戻率を上げることが可能なのは今のところソニー生命の学資保険だけ!

1位 ソニー生命の学資保険

しまじろうが目印のソニー生命の学資保険は、返戻率の高さと受取時期の選択に幅があることが人気の秘訣。

これまで多くのお父さん、お母さん方に選ばれ続けてきているのにはもちろんワケがあります。

- 返戻率が非常に高く、貯蓄性に優れている

- 安定した企業実績

- 独自の専属アドバイザーが親身に相談に乗ってくれる

ソニー生命は、誰もが知る会社であることからも安心度合いが違いますよね。

また、学資保険の加入時に制限がある会社が多い中、ソニー生命は11歳でも加入が可能。

プランも柔軟に用意されていて、プロのサポートで最適な商品をチョイスすることができます。

あなたの家族を守るための学資保険。長い付き合いを考えると、慎重に選びたいですよね。

ソニー生命のHPでは、学資保険に加入するに当たってのプランやシミュレーション、信頼できる理由も記載。

一度覗いて見てくださいね。

2位 明治安田生命のつみたて学資

明治安田生命の「つみたて学資」は、他社にはない「全期前納払い」という一括支払いの方法があることが特徴的。

この方法を選択することによって、返戻率が非常に高くなることが見込めるのです。

- 保険料を一括で支払えば高い返戻率が期待できる

- 保険証の払込期間が最長でも15年で内容がシンプル

契約者(親)と被保険者(子供)、共に契約年齢に制限があることは注意が必要な点になります。

具体的に、子供の場合は6歳まで、親の場合は45歳まで(子供の年齢が2歳以上なら親は40歳まで)となります。

そのため、おじいちゃんおばあちゃんから孫へのプレゼントといった形では契約できません。

3位 日本生命のニッセイ学資保険

ニッセイ学資保険の学資年金は、返戻率も高く、どのプランを選んでも元本割れを起こす心配が無くて安心の学資保険とも言われています。

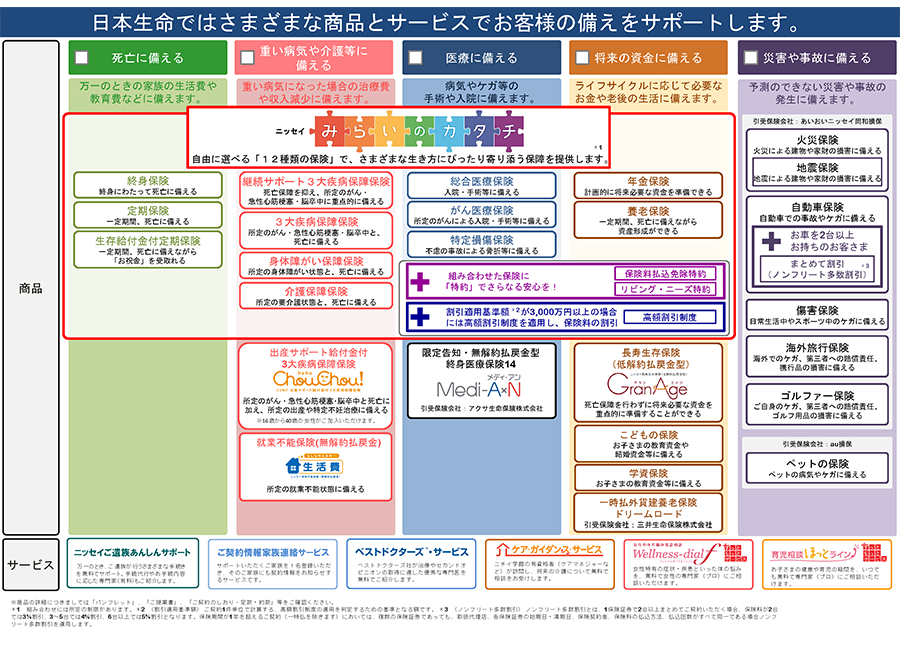

ほか、こちらの学資保険には他社にはないサービスがあり、以下の特徴として挙げられます。

- 「育児ホットライン」で、小児科医、看護師・保健師、管理栄養士と24時間365日電話で相談が可能

- 女性限定で体の悩みを相談できる「ウェルネスダイヤル[エフ]」で、医師、看護師・保健師、管理栄養士と24時間365日電話で相談が可能

また、配当金制度があり、決算により剰余金が発生した場合は加入契約者に配当金が支払われます。

※ただし、この配当金は日本生命の決算状況・契約の収支状況によって支払われない場合もあります。

それでも迷うあなたに勧める学資保険はこれ!

どの商品もそれぞれ魅力があって悩ましい。どうしようか迷ってしまう!

そんなあなたには、専門のアドバイザーが親身に相談に乗りながらあなたの大切なご家族のことを第一に考えてくれるソニー生命に委ねてみてはいかがでしょうか。

学資保険も10年以上に渡って契約し、我が子のためにお金を払い続けるもの。

お子さんが大きくなるにつれ変わって行くであろう環境の中で、専属のアドバイザーがいて何でも相談に乗ってくれるということは本当に心強いものです。

パパママに一番選ばれているソニー生命の学資保険。

実際に加入している方たちはどのような感想を持っているのか具体的に見ていきましょう。

41歳 女性

41歳 女性

42歳 女性

42歳 女性

35歳 女性

35歳 女性

やはり、どの方の意見を見ても専属のプランナーが各家庭に沿ったプランを提案してくれる点を高く評価していることが分かります。

ソニー生命のプランナーは、保険のことだけではなく、経済や金融、税務など幅広い知識と豊富な経験を兼ね揃えたプロ。

だからこそ、あなたの家庭に合ったプランを多面的に検討し、提案することができるのです。

加入するなら高返戻率、低価格な今。まだ間に合います!

今後、更に金利が下がる一方だとも言われている日本経済。

ゼロ金利政策からマイナス金利政策などのニュースを耳にすることで今後の日本経済が不安になりますよね。

学資保険の返戻率も今後は下がっていく可能性もあり、あまりお得すぎて商品が販売停止になることも示唆されています。

※2018年も各保険会社学資保険の利率を下げており、2019年も利率が下がる傾向にあると言われています※

既に契約している保険に関しては、もしも売り止めになっても影響は受けず、学資保険は満期まで継続します。

今後はマイナス金利の影響で保険料が上がっていく予想もされている学資保険。

少しでも保険料が安く、返戻率が高いうちに加入を検討しましょう。

ソニー生命は無料での相談が可能ですので、学資保険を検討されている方は早い段階での相談をおすすめします。

スポンサーリンク

学資保険の仕組みと特徴、メリットとデメリット

さて、前章までで蓄財についてのノウハウをご理解いただいたところで、皆さんの気になる学資保険について見てまいりましょう。

仕組みと特徴

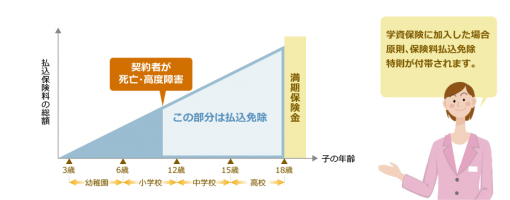

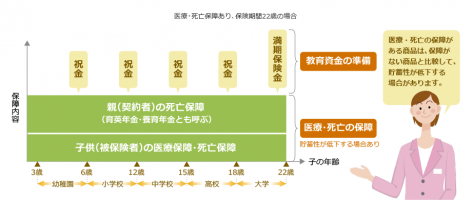

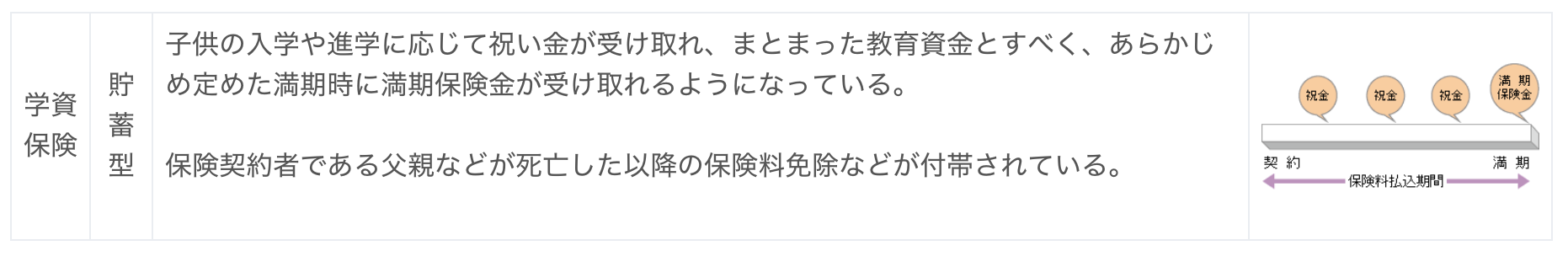

子供の誕生とともに最も加入検討がなされるのが学資保険で、「保障型」と「貯蓄型」大別されます。

あらかじめ就学期間を想定し、それを保険期間として契約満了時に満期金を受け取れるように契約の組み立てを行います。

一家の大黒柱である契約者に万が一があった際、以降の保険料払込は免除となるのが大きな特徴で、銀行預金よりも確実に、目標貯蓄額を達成できるシステムになっています。

また、保険契約内容によって異なりますが、進学のタイミングなどで祝い金を受け取れるシステムがあります。

メリット

それではここからは、保障型/貯蓄型学資保険のメリットを見てまいりましょう。

保障型学資保険

本来の貯蓄型部分にお子さんの傷病による入院/通院保障や、死亡保障などが付加されているものを指します。

- 契約者である親が死亡した場合、以降の保険料の払い込みが免除となり、満期保険金や祝い金は受け取れる

- 商品により、契約者である親が死亡した場合、育英年金や死亡保険金が受け取れる商品あり

- 商品により、被保険者である子供に死亡保障や医療保障などが付帯出来る

貯蓄型学資保険

保障型のようにプラスα部分が無い分保険料が割安になるばかりでなく、満期まで契約解除をしなければ、支払保険料総額よりも、受取満期保険金/祝い金の方が高くなります。

![]()

いわゆる養老保険などと同様に、返戻率の高い保険商品に該当します。

- 保障型よりも保険料が安い

- 契約者である親が死亡した場合、以降の保険料の払い込みが免除となる上、満期保険金や祝い金が受け取れる

- 銀行などの金融商品よりも利率が高い

- 金利固定商品であれば、元本保証

いかがでしょうか。

保障型/貯蓄型いずれも貯蓄性に富んでおり、加入年齢や保険期間の設定も柔軟になってきています。

これにより、個々の事情に合わせたカスタマイズが可能だと言うことになります。

また、銀行などの積立は一家の収入が途絶えたり減少してしまった場合、以降の貯蓄増が見込めない可能性が高くなります。

一方学資保険は、途中解約さえ行わなければ、契約者の生死を問わず、確実に目標とする教育費を蓄財できます。

例えばソニー生命の学資保険なども高い貯蓄性が反響を呼び、加入者数は144万件を突破。

この数字は次に加入者数の多い保険会社のおよそ3倍もの数に及びます。

高い返戻率も学資保険で注目したい点ですが、同時に貯蓄性も絶対に捨てがたいですよね。

両方の願いを叶えてくれるソニー生命の学資保険は、プロのプランナーがあなたの家庭に沿ったプランを親身に提案してくれます。

デメリット

それではここからは保障型/貯蓄型学資保険のデメリットを、見てまいりましょう。

保障型学資保険

- プラスαの保障部分に対して保険料が上乗せされるので、保険料が割高。

- 満期まで支払い続ける保険料総額が、受け取れる満期保険金や祝い金の総額を下回り、元本割れを引き起こす可能性あり

- 自治体などが実施するこども医療補助や、高額医療費などの活用が可能なので、必須とは言い切れない

貯蓄型学資保険

- 金利変動型の場合、元本割れの可能性も否定できない

いかがでしょうか。

デメリットをフォーカスすると、保障型の加入への意味は希薄になることが、お分かりいただけるかと思います。

また手堅く元本割れを防ぎたいのであれば、金利固定型の貯蓄型を選択すれば、デメリットは回避されます。

デメリットを正しく把握することは、すなわち予防措置を取ってデメリットを取り除けると言うことです。

是非このポイントは、念頭に置いていただきたいと思います。

教育にかかる費用とは

家庭を持ち家族が増える時、多くの方が自身の家計に対して、様々な経済的プランニングの見直しや導入を図ります。

とりわけお子さんの誕生では、将来を見据えた蓄財方法を検討されることでしょう。

一口に教育費と言っても、リアルな数値をふまえた上での明確なイメージをお持ちの方は、そう多くはないと思います。

そこで蓄財準備の前に、まずは教育費のイメージを掴んでいただきたいと思います。

学習費

まずは基本的教育費として、お子さんの養育そのものに掛かる経費を、ご覧ください。

子供の為の貯蓄を考える時、どうしても学校の進学費用などが頭に浮かびますが、実際に子供を養育するとなると、上記円グラフにある様々な費用が必要になりなんと概算1,490万円と言う額にも上ります。

この上更に家計から捻出しなければならないのが、本題の幼稚園~大学などの下記学習費(教育費)が別途必要となり、その平均は一人当たり771万円とも言われています。

当然のことながら、複数人の子供を養育していくとなると、

(養育費+学習費) × 人数

となるわけですから、その額は必然的に高額にならざるを得ないのです。

学習費以外の教育費用

次に教育費の中で含めておかなければならないのが、予備校/進学塾の活用や、各種習い事などです。

これらは、前章で見ていただいた各種教育課程費用外となりますので、ライフプランニングには別途含めておく必要があります。

主だったものとしては以下のものが含まれます。

- 入学金/寄付金

- 遠足/修学旅行費

- 学級/PTA会費、教科書費

- 学用品費

- 通学費

- 制服代

- 通学用品費

- その他の学校納付金

- 塾/予備校費用

また、受験時に必要な費用も加算されるべき項目となりますので、まさに教育費にまつわる諸費用と言うのは、ばかにならない金額となるのです。

教育費総額めやす

「では、一体いくらぐらい用意しておけばいいの?」

そんな悲鳴に近い声が聞こえてまいりますが、養育費を除く教育費(学習費+学習外費)は、ずばり下記を目安とお考え下さい。

- 公立一本やりで大学まで進学した場合…2,985万円

- 私立一本やりで大学まで進学した場合…6,064万円

これは日常生活を送りながらコツコツと貯蓄していくには、非常に高いハードルと言わなければならないでしょう。

絶対的に準備策としての貯蓄を、ライフプランに組み込まなければなりません。

そこで次章にて、いくつかの蓄財方法を紐解いてまいりましょう。

学資準備金の貯蓄方法は主に3通りある

私たちが「貯蓄」を考える時に一般的に思い描く方法は、大きく分けると下記のようなものが挙げられます。

- 貯蓄(財貨をたくわえること)…ex.株や投資信託、不動産、保険証券や現金等

- 貯金(金銭を貯めること)…ex.タンス貯金、小銭貯金、つもり貯金、銀行預金等

- 預金(金融機関に金銭を預けること)…普通預金、定期預金、自動積立預金等

そこで次章にて、代表的な蓄財方法のあれこれを見てまいりましょう。

金融機関商品の活用

最も身近で、活用しやすいのが銀行や郵便局での金融商品の活用です。

| 預金の種類 | 概略 |

| 普通預金 | 自由に預け入れ、払い戻しができる預金口座。 銀行取引の基本となる預金。 公共料金や家賃などの自動支払い、 給与や年金などの自動受け取りが可能。 |

| 定期預金 | 1年、3年後など、預け入れ期間を決めて満期日まで原則、引出不可。 しかし金利が高いメリットあり。 |

| 総合口座 | 普通預金と定期預金、公共債などの長所を組み合わせたものが総合口座。 ためる、ふやす、受け取る、支払う、借りるといった機能がセット化されている。 |

| 当座預金 | 当座預金は手形や小切手の支払いに使われる預金。 法律により利息はつかないが、銀行が破綻しても、 預金保険制度によって全額保護される。 |

| 貯蓄預金 | 残高が定められた金額(基準残高)以上あると、普通預金より 金利が高くなることが多いのが貯蓄預金。 出し入れ自由だが、自動支払い、自動受け取りの利用不可。 |

| 大口定期預金 | 大口定期預金は、1000万円から預入れ可能な定期預金で、 一括預け入れで利用。 金額と期間に応じた金利が設定される自由金利型定期預金。 |

| 積立定期預金 | 積立定期預金は、毎月、決まった日に預金の積み立てをして、 目標額を目指す定期預金。 進学、旅行、住宅購入資金など目標額を設定した貯蓄に用いられる。 |

| ネット定期 | インターネットバンクやネット専業銀行、一般銀行のネット支店が取り扱う インターネットを介した定期預金。 |

| おまけ付き定期 | もれなく「おまけ」がついてくる定期予期。 宝くじ付や懸賞金付きのものなどが販売されている。 |

| 外貨預金 | 日本円を米ドルやユーロなどの外国通貨に交換して、外貨で預金をする。 お金の出し入れは自由。 |

| 外貨定期預金 | 日本円を米ドルやユーロなどの外国通貨に交換して、外貨で預金をする。 原則として、満期期日前の引き出しや中途解約不可。 |

| 仕組み預金 | デリバティブ(金融派生商品)を組み込んでいる預金商品の総称。 普通定期預金と投資型金融商品の中間に位置する。 |

特に積立商品は任意の金額を設定し、毎月積み立てていくのでとても手軽で、人気があります。

近年では中途で引き出し可能な積み立て商品など、柔軟性を打ち出したものが増え、ますます利用しやすい環境となりました。

しかしながら継続的な収入などを銀行に預け続けたり、一旦組んだ定期などを維持したりし続けない限り、貯蓄額はそこでストップしてしまいます。

またもう一つのデメリットとして盲点なのが、ずばり「金利」です。

| 銀行名 | 区分 | 利息入金時期 | 金利 |

| イオン銀行 | 普通預金(イオンカードセレクト) | 2月・8月 | 0.12% |

| 楽天銀行 | 普通預金(マネーブリッジご利用者) | 3月・9月 | 0.10% |

| 楽天銀行 | 普通預金(楽天カードのカード利用金額の引落があるお客さま) | 3月・9月 | 0.04% |

| イオン銀行 | 普通預金 | 2月・8月 | 0.02% |

| オリックス銀行 | eダイレクト預金 普通預金 | 毎月初め | 0.02% |

| 楽天銀行 | 普通預金 | 3月・9月 | 0.02% |

| 野村信託銀行 | 普通預金 | 2月・8月 | 0.02% |

| ジャパンネット銀行 | 普通預金 100万円以上 | 毎月初め | 0.02% |

| ジャパンネット銀行 | 普通預金 100万円未満 | 毎月初め | 0.01% |

| 住信SBIネット銀行 | SBIハイブリッド預金 100万円未満 | 第3日曜日 | 0.01% |

| 住信SBIネット銀行 | SBIハイブリッド預金 100万円以上 | 第3日曜日 | 0.01% |

| 大和ネクスト銀行 | 普通預金 | 2月・8月 | 0.01% |

| 新生銀行 | 普通預金 新生プラチナ優遇後金利 1000万円以上 | 毎月 | 0.00% |

| 新生銀行 | 普通預金 1000万円以上 | 毎月 | 0.00% |

| 新生銀行 | 普通預金 新生ゴールド優遇後金利 1000万円以上 | 毎月 | 0.00% |

| 新生銀行 | 普通預金 新生プラチナ優遇後金利 100万円以上300万円未満 | 毎月 | 0.00% |

| 新生銀行 | 普通預金 新生プラチナ優遇後金利 300万円以上1000万円未満 | 毎月 | 0.00% |

| じぶん銀行 | 普通預金 5万円未満 | 2月・8月 | 0.00% |

| じぶん銀行 | 普通預金 5万円以上30万円未満 | 2月・8月 | 0.00% |

| じぶん銀行 | 普通預金 30万円以上 | 2月・8月 | 0.00% |

| セブン銀行 | 普通預金 | 2月・8月 | 0.00% |

| みずほ銀行 | 普通預金 | 2月・8月 | 0.00% |

| ゆうちょ銀行 | 普通預金 | 4月・10月 | 0.00% |

| 三井住友銀行 | 普通預金 | 2月・8月 | 0.00% |

| 三菱東京UFJ銀行 | 普通預金 | 2月・8月 | 0.00% |

| 住信SBIネット銀行 | 普通預金 100万円未満 | 第3日曜日 | 0.00% |

| 住信SBIネット銀行 | 普通預金 100万円以上 | 第3日曜日 | 0.00% |

| 新生銀行 | 普通預金 100万円未満 | 毎月 | 0.00% |

| 新生銀行 | 普通預金 100万円以上300万円未満 | 毎月 | 0.00% |

| 新生銀行 | 普通預金 300万円以上1000万円未満 | 毎月 | 0.00% |

| 新生銀行 | 普通預金 新生ゴールド優遇後金利 100万円未満 | 毎月 | 0.00% |

| 新生銀行 | 普通預金 新生ゴールド優遇後金利 100万円以上300万円未満 | 毎月 | 0.00% |

| 新生銀行 | 普通預金 新生ゴールド優遇後金利 300万円以上1000万円未満 | 毎月 | 0.00% |

| 新生銀行 | 普通預金 新生プラチナ優遇後金利 100万円未満 | 毎月 | 0.00% |

| 関西アーバン銀行 | 普通預金 | 2月・8月 | 0.00% |

| 静岡銀行インターネット支店 | 普通預金 | 2月・8月 | 0.00% |

| ソニー銀行 | 普通預金 | 2月・8月 | 0.00% |

| 東京スター銀行 | 普通預金 | 2月・8月 | 0.00% |

| あおぞら銀行 | 普通預金 | 2月・8月 | 0.00% |

| あおぞら銀行インターネット支店 | 普通預金 | 0.00% |

軒並み金利0.00%となっており、預けたまま、もしくは預け続けた額そのままにしかならないのが現状です。

もはや「金融商品=資産増が見込めるアイテム」ではないと言う他なりません。

生命保険商品の活用

さて、もう一方の貯蓄方法としての生命保険はどうでしょうか。

多くの方が生命保険を考える時、そのイメージは下記のようなものが殆どです。

- 死んだ後の遺族の生活の為

- 葬儀費用などの身辺整理の為

- 相続税対策として

- 疾病などの万が一に備える為

皆さんが思い描く生命保険のこれらイメージは、けっしては間違いではありません。

しかしながら生命保険は、掛捨て型でなければ貯蓄性を兼ね備えていることを、きちんと理解されている方はそう多くはないでしょう。

そこで、次章にて生命保険を活用した蓄財方法を見てまいりましょう。

生命保険商品で備える方法

生命保険と言うと、つい煩雑なイメージを持ってしまいがちです。

事実、ユーザーの潜在的顕在的ニーズに応えるべく、その種類は多岐にわたり商品層も厚く、選択の際にはある程度の予備知識が必要な部分も否めません。

そこでこの章では生命保険の基本を一緒に見てまいりましょう。

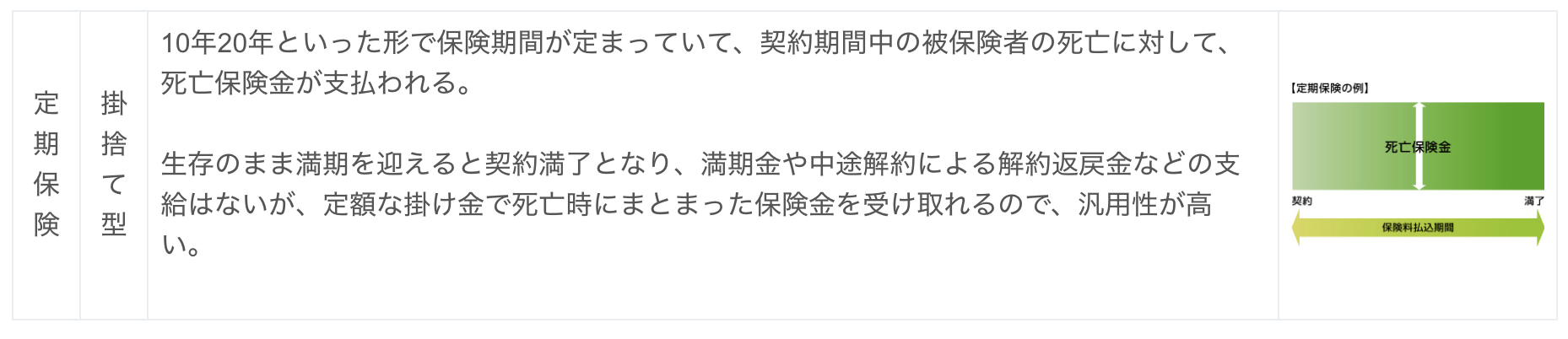

定期保険

最も身近で手軽に加入しやすいのが、定期保険です。

「月々わずか○○円から加入できます」

などと言ったCMをよく見かけるかと思いますが、まさに生命保険の代表的商品です。

定期保険

保険期間も任意で設定出来るため、節目ごとに見直しが図りやすいのも魅力の一つで、保険金額が保険期間中一定で変わらないと言う点でも家計管理のしやすい定額タイプが一般的です。

一方、保険料が一定でも、契約後一定期間ごとに保険金額が減っていく逓減定期保険や、保険金額が増えていく逓増定期保険などもあります。

短期設定にし、都度同じ内容で更新することも可能ですが、その時点での年齢により保険料が算出されるので、値上がりが免れないと言うデメリットもあります。

終身保険

「一生涯保障で安心」

と言ったCMで見かけるのが、終身保険です。

文字通り一生涯保障がなされ、死亡時にはまとまった金額の保険金受取が可能です。

また、中途解約による「解約返戻金」が受け取れ、その額は払込済み保険料を上回る貯蓄性を兼ね備えています。(規定期間前の解約は元本割れの可能性あり)

終身保険

定期保険と比較すると保険料は割高にはなりますが、近年では保険料を安く抑えるために、低解約返戻型(規定期間以前に解約すると元本割れ)も販売されているので、従来よりも導入はしやすくなっています。

養老保険

「そう言えばおじいちゃんおばあちゃんが、なんかそんなのに入ってたな」

と思い当たる節のある方も、いらっしゃることでしょう。

養老保険は、規定期間を超えると解約返戻金(元本+α)が受け取れるだけでなく、無事満期を迎えると満期金が受け取れます。

養老保険

保険料は保険商品の中では最も高額に位置しますが、その分のリターンが大きいのが、最大のメリットです。

学資保険

さて次は、学資保険です。

結婚に次いで保険加入の検討がなされるのが、学資保険です。

学資保険

学資保険の詳細については、第4章にてお伝えしてまいりたいと思います。

収入保障保険

近年注目を浴びているのが、収入保障保険です。

概ね前述までの保険は契約者死亡時に一括での保険金受取となりますが、収入保障保険の場合、それまでの月給と同様に、毎月受取が可能なので、遺族の生活費に充当しやすいのがメリットです。

収入保障保険

いかがでしょうか。

生命保険の基本的な仕組みさえ理解しておけば、定期保険を除けば、銀行などの金融商品よりも生命保険は金利が高く設定されています。

蓄財性に富みつつ各種保障が得られるのが、最大のメリットです。

勿論、有事の際には現金は何かと必要な場面が多々出てまいります。

そこでシーンごとに使い分けられるよう、

「銀行金融商品などによる現金のプール」 + 「死亡時や必要時に活用できる生命保険によるプール」

が、最も安心かつ効率的な蓄財方法となることを、覚えておいて頂ければと思います。

日本生命とはどんな保険会社?

大切な資産を預けるからこそ、CMなどの露出度や、漠然としたイメージで保険会社を選択するのは早計です。

最後になりましたが、日本生命そのものにスポットを当ててまいりましょう。

企業概要

日本生命は創業100年以上を経ている、老舗生命保険会社です。

| 名称 | 日本生命保険相互会社 |

| 本店所在地 | 〒541-8501 大阪府大阪市中央区今橋3-5-12 TEL:06-6209-4500 |

| 創立 | 1889年7月4日 |

| 従業員数 | 70,651名(うち内勤職員19,747名) |

| 業務の概要 | 生命保険業 生命保険業免許に基づく保険の引受け 資産の運用 貸付業務 有価証券投資業務 不動産投資業務 付随業務・その他の業務 他の保険会社その他金融業を行う者の業務の代理または事務の代行 債務の保証 投資信託の販売 確定拠出年金制度における運営管理業務 |

| 事業所 | 支社等 108 営業部 1,537 海外事務所 4 代理店 15,491 |

| 子会社等 | 保険および保険関連事業 17社 資産運用関連事業 41社 総務関連事業等 11社 |

そのフィールドは多岐にわたり、下記のように展開されています。

経済性情報

さて、ニッセイの沿革情報は入手できました。

ここからは、もっとも重要な経済性の情報を押さえてまいりましょう。

基礎利益

保険料収入や保険金支払/事業費等の保険関係の収支と、利息及び配当金収入を中心とした運用関係の収支からなる生命保険会社の基礎的なフロー収益を表す指標です。

自己資本

基金/諸準備金等(貸借対照表の純資産の部に計上されている基金/基金償却積立金等に、負債の部に計上されている危険準備金/価格変動準備金等を含めたもの)に劣後特約付債務を加えたものです。

例えば、大規模な自然災害や株価の大幅な下落等の経営の諸リスクが、万一現実のものとなってしまった場合でも、保険金/給付金等を契約どおりに支払う為の財務基盤であり、将来にわたる配当の基盤となっています。

有価証券含み損益相当額

有価証券含み損益相当額とは、時価のある有価証券全体の時価と帳簿価額との差額のことを指します。

多少なりとも経済環境等に左右されますが、リスクに対する備えを示す指標の一つとなっています。

ソルベンシー・マージン比率

ソルベンシー・マージン比率とは、大規模な自然災害や株価の大幅な下落など、通常予測できる範囲を超える諸々のリスクを数値化した「リスクの合計額」に対する、「ソルベンシー・マージン総額(自己資本に有価証券含み損益等を加えたもの)」の比率です。

支払余力をどの程度有しているかを判断するための、行政監督上の指標の一つであり、この比率が200%を下回った場合には、監督官庁による業務改善命令等の対象となります。

実質純資産額

時価ベースの資産の合計から負債の合計(危険準備金等の資本性の高い負債を除く)を差引いたものを指します。

保険会社の清算価値に近いものであり、この数値がマイナスになると実質的な債務超過と判断され、監督官庁による業務停止命令の対象となることがあります。

格付会社からの評価

格付とは、第三者である格付会社が、保険会社の保険金を支払う能力等に対する確実性を評価したものです。

保険会社を選択する際に、元も重要視すべきポイントとなります。

いかがでしょうか。

少々難しい経済用語などが飛び出してきてしまいましたが、最も分かり易いのが最後にご覧いただいた、対外的な視点からの格付け評価で、これがすべてを物語っていると言っても、過言ではないでしょう。

まとめ

色々なニッセイ学資保険の情報をご覧いただきましたが、一点重要なお知らせがあります。

既に皆さん、ニュースソースなどでご存知かと思いますが2018年2月14日段階で、下記が公表されました。

・ニッセイは、2018年4月から、死亡保険料を中心に、最大2割程度の引き下げを行う

これは日本が長寿傾向にあるが故、保険会社から支払われる保険料が減少傾向にあることを意味します。

しかしながらこの保険料割引の可能性があるのは新規加入や契約更新が対象であり、加入年齢や性別で異なるようです。

正式発表の前段階ではありますが、子供の養育費を手厚くしておきたい時期に加入する定期保険などは、保険料の値下げが大きく、一生涯保障をうたう終身保険などの値下げは少ない見通しです。

この情報をふまえた上で、ニッセイ学資保険への加入は、下記を念頭に置きましょう。

・返戻率の高い学資金300万円設定で契約し、中途解約せずに保険料を支払い続けられる経済的体力のあるご家庭

・こども祝い金を付加せずに、返戻率重視の契約が可能な方(大学以外の進学時にその他の蓄財で得たものを、進学費用に充当できる家計であること)

・返戻率を上げる為、保険料払込期間を5年>10年>学資年金開始時の順で、短期設定が可能なご家庭

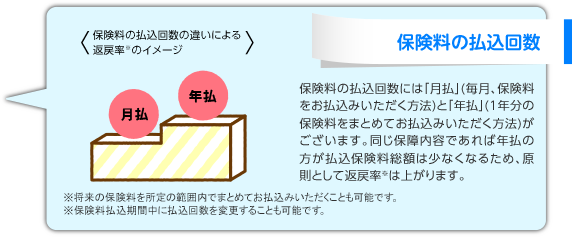

・返戻率を上げる為、保険料を月払でなく年払いに出来るご家庭

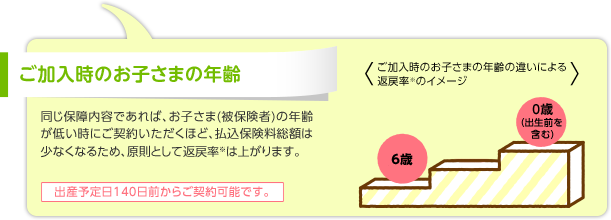

・返戻率はこどもの加入年齢が若ければ若いほど上げられるので、出産予定日140日前、もしくは早めの段階で契約が可能なご家庭

・契約者年齢が若ければ若いほど返戻率が上げられるので、若年層でも家計から学資保険料を捻出できるご家庭

いかがでしたでしょうか。

ニッセイの学資保険は業界内でも高い返戻率を誇る商品ではありますが、あくまでもご覧いただいたように、諸条件がそろって初めて成立するものです。

今回ご紹介したメリット/デメリット、その他の保険商品や金融商品でのバックアッププランなどを平行して運用し、お子さんの未来への蓄財をよりスマートかつ効率的に行っていただければと思います。

スポンサーリンク

| 「保険ブリッジ」読者が選んだ いま人気の保険相談サービスはこちら! | |

|---|---|

|

|

| 日本最大級の全国254店舗!店舗がない場合は訪問サービスで受付も可能! | 公式HP |

|

|

無料相談満足度約90%!今なら無料相談で人気商品プレゼント! | 公式HP |

|

|

|

| いいとこ取りオーダーメイド保険 今なら無料相談で仙台熟成牛タンがもらえる!! | 公式HP |