松葉 直隆

松葉 直隆大学卒業後、損保ジャパン日本興亜代理店の保険会社にて5年以上勤務し、年間100組以上のコンサルティングを行う。

その後、2016年6月より保険ブリッジの記事監修を務める。

生命保険についてご自身で調べ始めたり、保険プランナーの面談を受けると「収入保障保険」という保険に出くわすこともよくあるかと思います。

収入保障保険はメリットだけではなく、残念ながらデメリットもあるんです。

この記事では、収入保障保険のデメリットを確認した上で、ご自身のライフプランに合った収入保障保険選びをするコツなどを解説していきます。

| 「保険ブリッジ」読者が選んだ いま人気の保険相談サービスはこちら! | |

|---|---|

|

|

| 日本最大級の全国254店舗!店舗がない場合は訪問サービスで受付も可能! | 公式HP |

|

|

無料相談満足度約90%!今なら無料相談で人気商品プレゼント! | 公式HP |

|

|

|

| いいとこ取りオーダーメイド保険 今なら無料相談で仙台熟成牛タンがもらえる!! | 公式HP |

目次

収入保障保険って一体どんなもの?

あまり聞き慣れない「収入保障保険」。

よく「病気や怪我で働けなくなった期間に減った収入分を埋め合わせしてくれる保険でしょう?」と思う方もいらっしゃいますが、実は違います!

それは「所得補償保険」という損害保険の一種です。

では、収入保障保険とは一体どんなものなのでしょうか?

収入保障保険の特徴

収入保障保険とは、被保険者が亡くなったときや高度障害になったときに毎月一定の金額の保障を一定期間、残された家族に残すための保険です。

契約時に「月額◯◯円」「被保険者が◯◯歳になるまで保障」というように万が一のことが起きたあとの年金額と期間をご自身で決めて加入することができます。

被契約者が死亡した場合などには、これまで給料として受け取っていたお金のように、毎月遺族に保険会社から支払いがされるようになります。

そうすることで、遺族は被契約者の死亡前に極めて近い生活パターンを維持することができるのです。

例えば、30歳の夫が毎月15万円、60歳になるまでの設定で収入保障保険を申し込んだとすると、契約時には「15万円×12ヶ月×30年間」で5,400万円もの保障総額があります。

これは時間の変化とともに減っていき50歳のときには1,800万円まで減少しています。

この「減っていく」ということが他の生命保険と比較したときの収入保障保険の大きな特徴です。

後ほど詳しく説明をしますが、収入保障保険の安さの理由でもあります。

収入保障保険の保障の範囲は?

収入保障保険で保険がおりるのは、基本的には「被契約者が亡くなったときか高度障害となったとき」です。

亡くなった場合には、保険期間が終わるまで「遺族年金」として毎月一定額を受け取ることができますし、高度障害となったときには「高度障害年金」を受け取ることができます。

ただ、最近では収入保障保険も多様化してきており、選ぶ保険会社によっては「オプション」として死亡時・高度障害時以外の保障も付いていることも。

具体的にどのようなオプションがあるのか見てみましょう。

障害の保障

障害等級1級または2級と認定され、障害基礎年金の受給権が発生した場合に保障を受けることができます。

例えば、脳梗塞で治療後に体に麻痺が残ってしまい介護が必要になった場合や、リウマチで車椅子生活となってしまった場合などに保障の対象になった例があるようです。

介護の保障

要介護認定2以上となった場合の保障が付くオプションのある保険会社もあります。

![]()

要介護2の目安は「排泄、入浴などに一部もしくは全て介助が必要で、着替えに見守りなどが必要な状態」です。要介護の状態が所定の日数以上継続した場合に保障の対象となってきます。

精神疾患の保障

精神疾患とは、躁うつ病などを始めとする気分障害、統合失調症、神経症性障害、摂食障害などの症状のことです。

これらの疾患で所定の日数以上(60日、120日、180日など保険会社によって様々)継続して入院した場合などが対象となっています。

実は、うつ病などの精神疾患は、他の病気と比較して「長期化しやすい」という特徴があります。

実際に病気で入院することになった場合、全ての病気の平均入院日数は32日間ですが、うつ病などの気分障害では平均113日の入院となっているというデータもあります。

働くことも難しくなってしまう場合が多いので、とてもありがたいオプションですよね。

精神疾患を保障の対象とするオプションがある収入保障保険はまだまだ少ないことと、年金支払期間は保険期間満了までではなく期間限定(2年間や5年間など)となっているため病気の期間を完全にカバーできないこともあります。

長期化しやすい病気の備えとして有効なオプションです。

三大疾病の保障

三大疾病と言えば「がん」「心筋梗塞」「脳卒中」。

これらの保障に関するオプションもあります。

ただし、これらの病気と診断されただけでは保障開始とはならず、保険会社によって細かな決まりは異なりますが「心筋梗塞で30日以上働けなくなった場合」「脳卒中で手術を受けた場合」など条件がついています。

また、「がん」に関してはがん保険でも言えることですが、保険加入から90日間の免責期間が設けられていたり、「上皮内がん」が対象になる・ならないと言った細かいようで大事な違いもあるので条件の確認は大切です。

![]()

年金支払期間も定められている保険会社もあれば、保険期間中保障が継続するパターンもあります。

収入保障保険は主契約となる死亡・高度障害のほかにもオプションの付加次第では、広い範囲の保障ができることを見てきました。

しかし、もちろんオプションを付けることで保険料はより高額になります。

オプションについてはご自身が今加入している医療保険や、がん保険で間に合わせることができないのかなどをじっくり確認してから検討してみてくださいね。

安さに理由あり!?

「収入保障保険は安い!」ということを冒頭でお伝えしました。

(もちろん収入保障保険もオプションを付けると高額になってしまうのですが・・・)

ここでは、なぜ安いのかということを考えてみたいと思います。

収入保障保険の安さの理由は、なんと言ってもその「合理的な仕組み」です。

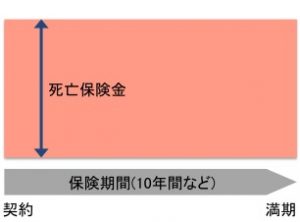

保険期間をあらかじめ決めて加入するので、時間の経過とともに万が一のことが起こった場合の受取総額が、減っていく仕組みになっているんです。

![]()

例えば、30歳のときに60歳までの30年間を保険期間として年金月額15万円の収入保障保険に加入します。

加入した直後は万が一のときに受け取ることができる総額が5,400万円ですが、10年経過すると3,600万円、20年経過すると1,800万円までに減額していきます。

子どもがいる場合などは特に、若ければ若いほど今後の教育費が必要な期間が長く膨大な費用が必要になってきます。

逆に、ある程度成長してしまえば残りの教育費用は少なくなります。

そういった具体的なお金のニーズに合わせて、合理的に期間・金額設定ができる保険であることが安さの秘訣です。

「人生のどのタイミングで亡くなったとしても妻に3,000万円残したい!」などという常に一定額のニーズがあるのであれば収入保障保険は不向きとも言えますが、教育費などの具体的なニーズがある場合には無駄なく保障を付けることが可能です。

収入保障保険のデメリット

収入保障保険は安い保険料ですぐに大きな保障を手に入れることができ、しかもライフプランに合わせて効率よく保障を調整できるということは前章でお伝えしてきました。

「家計の味方になってくれて良いところだらけ!」と思う方も多いかもしれませんが、やはりデメリットも存在します。

掛け捨てが基本!貯蓄としての効果はなし!

収入保障保険のデメリットは、「掛け捨て」であること。

全ての保険に言えることですが、掛け捨ての場合は保険料が安くなり、逆に貯蓄の機能が備わっていればその分保険料も高くなるものです。

![]()

収入保障保険は、他の生命保険に比べてとにかく合理性を追求しています。

「掛け捨て」だけど無駄なく、最低限の保険料で大きな保障を備えるというのが特徴であるため、もし別の貯蓄性のある生命保険と併用せずに収入保障保険一本で万が一に備えるのであれば、それとは別に銀行などで貯蓄をするなどの工夫も必要になってきます。

保険金はどんどん減っていく!必要保障額や期間の設定を間違えるとリスク大!

毎月の年金受取額や保険期間を完全にオーダーメイドできてしまうのが収入保障保険。

逆に言うと、自分自身のニーズをしっかりと把握していなければご自身に適した収入保障保険を契約することができないのです。

教育費の備えとして使うのであれば、大学卒業までにどれくらいの教育費が総額でかかってくるのか、というところまで考えなければなりません。

![]()

また、残された家族の生活費の確保を目的とするのであれば、実際に必要な生活費の計算に始まり、遺族年金額、配偶者の見込み収入などをしっかりと見積もった上で必要保障額を出す必要があります。

なかなか骨の折れる作業ですよね。

しかし、これをしなければ必要な金額を必要なときに備えることができず保険の意味がなくなってしまいます。

保障額が次第に減ってしまうからこそ、他の保険以上にしっかり考えて加入する必要があると言えます。

一括受取を選択するともらえる保険金総額が下がる!

生命保険は、一般的には一括受取をするものが多いですが、収入保障保険は年金受取が基本となっています。

![]()

「収入保障」という呼び名からも想像できるように、一家の稼ぎ頭に万が一のことがあったとしても、まるでこれまでの「収入」が継続しているかのような家計を目指すことで、残された家族が路頭に迷わないようにするというのが収入保障保険の醍醐味 です。

しかし、一括受取をしたいシチュエーションも考えられますよね。

一括受取も選択できるのですが、なんと年金受取をする場合の約8割の保険金しか受け取ることができないんです。

減ってしまう2割・・・すごく惜しいですよね。

このようなことからも流動性は低めと言わざるを得ません。

収入保障保険に向いている家庭は?

「収入保障保険の概要とメリットやデメリットについては理解できたけど、果たして我が家の保険は収入保障保険でいいの?」と悩んでしまうかもしれませんね。

ここでは、収入保障保険とよく比較される別のタイプの保険を紹介していくので、それぞれの特徴を見極めた上でそれでも収入保障保険が、ご自身にぴったりなのかどうかを確認していただければと思います。

あなたの家庭にピッタリなのはどのタイプの保険?

万が一のことが起きたときに備えて保険を検討し始めると、「終身保険」「定期保険」などなど様々なタイプの保険に出くわして、少し頭が混乱してしまったという方もいらっしゃるかもしれませんね。

でも保険をかける「目的」がはっきりしていれば、それほど迷わずにご自身に合った保険を見つけることができるはずです。

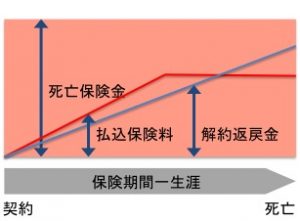

終身保険

終身保険は「一生涯に渡って死亡時の保障が欲しい!」「掛け捨てじゃなくて貯蓄の効果も欲しい!」などという方に向いている保険です。

一度加入してしまえば生涯保障が続くので、将来病気をして新たな保険に入れないなどという心配もありません。

また、契約後一定期間経過すれば払い込んだ保険料よりも、解約返戻金が上回るようになる場合も多く、「貯蓄」としての効果も発揮してくれます。

一生涯の安心、貯蓄効果・・・非常に魅力的な言葉が並びますが、デメリットはなんといっても保険料が高額になること!

30代男性でも、例えば2,000万円の死亡保障を用意したいとなると月額2万円以上の保険料になってくることもあるようです。

「貯蓄にもなるなら・・・!」とポジティブに捉えることもできますが、教育資金に住宅ローンなどなど何かと出費が増える時期にも、同様に続けていくことができるかどうかを見極めることも大切です。

「欲しい保障額の全額を終身保険で賄うのは負担が大きすぎる!」という場合には一部を終身保険、残りを収入保障保険または次に紹介する定期保険で準備するという選択も多く見られます。

また、掛け捨てではないが故ですが、「中途解約による元本割れ」も終身保険のデメリットです。

一定期間継続し元本回復されるまでは常に、元本割れの危機に晒されることになります。

そのリスクを避けるためにもやはり、一度始めたらずっと(最低でも元本回復まで)続けていけるかの見極めがやはり大切ですね。

定期保険

定期保険は「一定額の保障を一定の期間」付けるための保険です。

多いのは10年更新タイプ。

向いているのは「ライフステージごとに死亡保障の金額を調整したい」「子どもにお金がかかるうちは大きな保障にして、手が離れたら見直しをしたい」などというニーズのある方です。

収入保障保険に少し似ていますが、こちらの保険は保険期間内は保険金額は一定です。

- 掛け捨てであること

- 一度病気をしてしまうと保険が切れた後に新たな生命保険を検討するのが難しくなってしまうこと

更に、保険期間満了後に新たな保険に加入することができたとしても、保険料は契約時の年齢で決まってくるため、次の10年の保険料は非常に高額になってしまうなどということも想定されます。

また、収入保障保険と比べると、保険料は定期保険が割高となっていることや、定期保険の保険金受取では一括受取が基本であるため、残された家族が一度に大金を手にすることとなり、管理が難しいなどのデメリットがあります。

割り切ることも大事!?貯蓄までのつなぎとしての収入保障保険

ここまで収入保障保険、終身保険、定期保険の特徴やメリット・デメリットを見てきましたが、それぞれの違いについてイメージは湧きましたか?

どのタイプの保険ももちろん一長一短です。

ですので、デメリットも知った上で、割り切って選んでしまうということも大切かもしれません。

収入保障保険のデメリットを把握した上で割り切って加入するのであれば、「掛け捨てである上に保障額も年々残り少なくなっていくけれど、その合理性によって浮いた保険料を賢く貯蓄する!」という考え方で加入するのも悪くないのではないでしょうか?

![]()

特に、20代、30代という世代は貯蓄額もまだそれほど十分でないことも多いはず。

そんなときに毎月何万円もの生命保険料を支払っていくよりは、収入保障保険で保険料を安く抑えられた分、キャッシュの貯蓄を増やしておけばいざというときに使える流動性の高い資産も同時に準備ができてしまいます。

このような割り切り方をしてみるのも一つの方法です!

収入保障保険の選び方のコツは?

今や多くの保険会社が収入保障保険を取り扱っています。

中には保険外交員の対面販売は行わず、インターネットのみでの販売をしている会社もあります。

![]()

「保険料の安さを比較する」「支払条件の厳しさを比較する」「付けたいオプションがあるかを基準にする」などの選び方をするのは大前提。

更に一歩踏み込んで、納得のいく収入保障保険を契約するために2つの選び方のコツを紹介していきます。

期間選びで重視したいこととは?

収入保障保険の特徴の一つとして「保険期間を自由に設定することができる」というものがあります。

収入保障保険のよくある失敗談として、

「万が一のときに教育費の備えにしたいと思い、子どもの大学卒業の年齢に合わせて保険期間を設定したけれど、第二子が誕生したことで保険期間が足りなくなった!」

「年金がもらえるようになるまでの生活費の備えとして申し込んだけど、最近年金の受け取り年齢が上がってしまう話も出ていて不安になった」などがあります。

いずれも期間をギリギリで設定してしまったことで起きてしまった不具合。

「掛け捨てだし、まだまだ年齢も若いから保険料もそれほど変わらないし・・・」と別の収入保障保険に入り直しをする例もあるようです。

ですが、基本的には契約年齢が変わると保険料がアップし条件が悪くなることが大半です。

期間選びで重視したいのは「予定よりも少し余裕を持って設定する」ということです。

大学卒業までの費用と思っていても、更に上の課程へ進学したり、浪人したりすることだってありますからね。

タバコを吸わない人は更にお得!?健康状態による価格設定とは?

収入保障保険には、被保険者の健康状態によって更に割安で申し込みができる商品も多くあります。

ポイントとなってくるのが第一に「タバコを吸うか吸わないか」。

第二に「各保険会社が定める健康体基準を満たしているかどうか」です。

「健康体基準」は保険会社によって様々な決まりがありますが、例えば損保ジャパン日本興亜ひまわり生命の「じぶんと家族のお守り」の例で見てみると、以下の基準となっています。

|

①BMI値(肥満度)が「18.0<BMI<27.0」の範囲内であること ②「最高血圧値140mmHg未満」かつ「最低血圧値90mmHg未満」 |

年齢・性別にもよりますが、非喫煙かつ健康体基準を満たしている場合には、標準の保険料よりも30%以上の割引が適用されることがあるんです!

健康に自信のある方は健康状態によって、保険料の優遇がある保険会社を選択することを強くお勧めします!

逆に、喫煙者で健康診断の結果などに自信がないという方は、あえて健康体割引のない保険会社で加入する方が有利になる場合もあります。

ちなみに、喫煙のチェックは告知書(多くの場合一年以内の喫煙の有無を聞かれます)だけではなく、「ニコチンキット」を利用して厳重に行います。

インターネット加入の保険であってもこのニコチン検査だけは保険会社の職員などの目の前で行うようになっています。

【訪問・店舗型別】おすすめ保険相談窓口ランキング5選!

保険会社と商品の数が多すぎて、自分や家族に合ったものを自分で調べて選び、比較・検討するのは至難の技じゃないですか?

保険相談検討者

保険相談検討者

松葉 直隆

松葉 直隆

今なら保険の相談をしてアンケートに答えるだけ(保険に加入しなくてもOK!)で豪華なプレゼントが貰えるチャンスが沢山!

このお得な機会を是非見逃さないで!

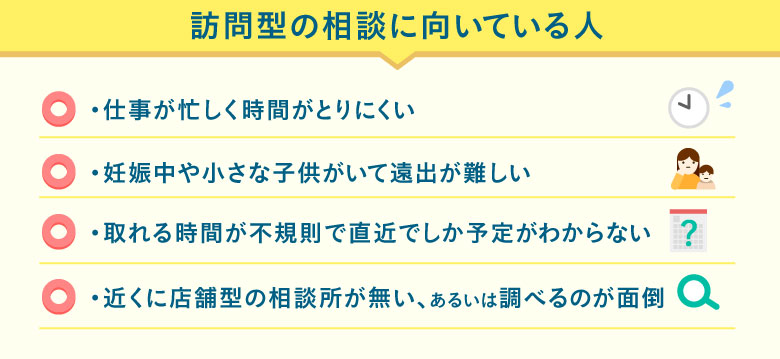

訪問型無料相談

保険の無料相談には、訪問型と店舗型の2種類があるのをご存知ですか?

訪問型は、主に以下の項目に当てはまる方々にぴったり寄り添ってくれますよ!

訪問型の無料相談は、あなたの求める場所と時間にプロが足を運んでくれる優れもの。

近くのカフェや喫茶店、ファミレスなど勝手を知る場所を指定できるのもメリットになりますね!

訪問型おすすめランキング1位 保険見直しラボ

新しく保険に加入するor保険を見直すなら人気の高い保険見直しラボがおすすめ!

- 取扱保険会社約30社とトップクラス

- 競合他社の中ではNO.1のベテランFP揃い!

- 何度でも無料で相談できる

保険見直しラボは、全国に約60拠点展開している国内最大級の訪問型保険代理店。

「訪問型」なのでお客様のご希望の場所に、平均業界歴11.8年のベテランFPが来てくれます!

取扱保険会社数は約30社と、他保険代理店と比べてもダントツの多さ。

相談は何度でも無料なので、保険見直しラボなら自分にぴったりの保険をオーダーメイドできますよ!

\1分で完了/

保険見直しラボキャンペーン

保険見直しラボでは保険の相談後にアンケートを答えるだけで、以下のプレゼントいずれかをもれなくプレゼント!

- ゆめぴりか

- 宮崎県産熟成牛タン

- 高級雪室熟成豚

- タイ料理ペースト

- アルガンオイル

- 日本一醤油セット

- DALLOYAUのマカロン

訪問型おすすめランキング2位 保険コネクト

保険の悩みをプロに相談したいと考えている人は保険コネクトの利用をおすすめします。

- 2500人以上のプロが全国各地で対応

- 経験5年以上等の評価項目を満たす優秀なFPのみ

- お得な「優待サービス」1年間プレゼントキャンペーン中

保険相談した人の約90%が「満足した」と回答している保険コネクト。

全国各地にいる厳選した2500人以上のFPと提携しており、しつこい営業行為の禁止や相談者からの評判が悪いFPへの紹介禁止などと、FPに関する厳しいルールを設けています。

保険コネクトでの相談はもちろん完全無料。

保険コネクトキャンペーン

保険コネクトでは今なら保険相談完了後にアンケートに回答するだけで、30,000種類以上のサービスをお得に受けられる「優待サービス」を1年間無料で利用できるプレゼントキャンペーンを実施中!

利用検討者

利用検討者

★訪問型無料相談の注意事項

あなたの都合に合わせてくれる力強い味方である訪問型の無料相談ですが、カフェやファミレスを利用する際に注意すべきことがいくつかあります。

見落としがちな注意点を以下にまとめましたのでご覧ください。

特にファミレスを利用する方は、テーブルは広くて良いですが騒がしい時間帯になると声が聞き取りづらくなったりすることも。

逆にカフェや喫茶店だと2人席に通されるとテーブルも狭くなったり、また隣の席との距離感が近くて個人情報が筒抜けの気分になる気がして落ち着けないかもしれません。

松葉 直隆

松葉 直隆

また、飲食代を出されてしまうと気まずさを覚えたりすることもありますから、ここは貸し借りなしで自分で支払うと良いですね!

店舗型の無料相談

テレビのCMなどでお馴染みの店舗型の無料相談は、ご自身でその店舗の所在を調べて出向くかたちになります。

- ご自身の自宅近くに所在がある場合は申し込みをする必要もない場合もある

- 気軽に来店できる

- キッズスペースが確保されている店舗も多く小さいお子さんがいてもOK

店舗型おすすめランキング1位 保険見直し本舗

100万件の相談実績を持つ大手保険ショップの保険見直し本舗は、店舗型でありながら訪問も可能で柔軟性◎。

提携している保険会社数が40社以上なのは代理店トップクラス!取扱会社が多ければ多いほど、必然的に自分にぴったりの保険を見つけやすくなりますよね。

- 契約実績100万件を突破!

- 提案から加入手続きを経てアフターフォローまでしっかりサポート

- しつこい勧誘は営業方針として禁止している

保険見直し本舗の相談実績は、日本で最初に出来た保険ショップである「保険クリニック」の3倍以上の100万件!

全国に253店舗(2018年11月現在)すべてが直営店。保険相談だけでなくサービスやコンサルティング料も全て何度でも無料。

保険見直し本舗がユーザーに選ばれ続ける理由を是非体験して下さい!

店舗型おすすめランキング2位 保険相談ニアエル (旧ライフル)

保険相談ニアエル(旧ライフル)は、それ自体が特定の保険ショップを運営している訳ではなく、全国の保険ショップを検索・予約ができるポータルサイトです。

全国に1200以上の店舗と提携しているため、どこを選べばいいか悩む方には「おまかせ予約」というサービスも用意されており、最短1時間でピッタリな保険ショップ探してくれます。

- 全国に1200店舗以上のショップと提携

- 希望すれば女性スタッフを優先的に選択することが可能

- しつこい勧誘は担当者変更や他措置も取られるため安心

そのため、HPでは保険ショップごとに女性スタッフやキッズスぺ―スの有無など、店舗情報も細かく確認することが可能。

保険相談ニアエル(旧ライフル)では保険相談所の主要な店舗はしっかり提携を結んでおり、この掲載店舗数は業界No.1の数字です。

店舗型おすすめランキング3位 保険クリニック

保険クリニックは、全国に約190店舗展開する保険の代理店で、約20年の歴史がある老舗代理店です。

取り扱っている保険会社数は41店舗(2019年1月現在)、大手保険会社の生命保険はほぼカバーしているので頼もしいですね。

- アフターサービスまであり、一生涯のサポートを受けられる

- 専門のコンサルタントは5つのマスター資格(家計・住宅ローン・介護・相続・年金)を所持

- キッズルームが用意されている店舗が多い

保険クリニックは、何といってもアフターサービスがあることが強みだと言えます。

相談して終わりではなく、その後についても一生涯サポートしてくれる体制があるのは心強いですよね。

保険代理店の特徴を表で徹底比較!

たくさんの代理店があって迷ってしまう方もいらっしゃると思いますので、ここで代理店を表にして徹底比較してみましょう!

訪問型代理店を表で徹底比較

▼スマホは比較表を横スライドできます

| 代理店名 | 公式 | 特徴 | 取扱数 |

|

|

|

●全国に約60拠点展開 ●平均業界歴11.8年のベテランFP ●選べる6つの嬉しいプレゼント! |

30社 |

|

|

|

●経験5年以上等の評価項目 ●2500人以上が全国で対応 ●1年間無料可能な優待サービスキャンペーン中! |

44社 |

松葉直隆

松葉直隆

次に、店舗型の代理店を表にて徹底比較してみましょう。

店舗型代理店を表で比較

▼スマホは比較表を横スライドできます

松葉直隆

松葉直隆

面倒でも、可能な限り複数の無料相談所を利用するべき!

さて、ここまで無料の保険相談所をご紹介して参りましたがいかがでしょうか。

保険相談検討者

保険相談検討者

保険会社や保険商品と同じで、保険の代理店もたくさんあって迷ってしまう方も中にはいらっしゃるかもしれません。

松葉 直隆

松葉 直隆

保険相談書で相談をしたら保険に加入しなければいけないわけではないため、構えず、気軽に考えて大丈夫ですよ。

そして、可能ならば1つの代理店ではなく複数の代理店で相談を受けてみましょう。

複数人に担当してもらうメリット

保険相談検討者

保険相談検討者

保険に限らずどの業界でも同じことが言えますが、担当してもらう人の質はやはり運という部分も無きにしもあらずです。

保険に限って言えば、保険の相談を何年もしてきている人もいれば、経験の浅い新人に担当される場合もあるでしょう。

こればかりは仕方がないことでもありますので、時間が許す限り、様々な代理店で相談をしてみることに損はありません。

松葉 直隆

松葉 直隆

複数の商品を知れるメリット

さらに、担当して下さる方によってはあなたに勧めてくる保険の商品も異なってくる可能性も十分にあります。

しかし、保険会社や保険商品は今や五万とある時代。

同じ商品を勧めて来られるほうが稀かもしれません。

松葉 直隆

松葉 直隆

保険相談検討者

保険相談検討者

勧めて来られるからには理由があります。

あなたにとってのベストな選択肢が増えることはメリットでしかないでしょう。

長い付き合いになる保険会社と商品とのお付き合い。

損をしないためには、少なくとも2つから3つの代理店に相談をして、比較することができるとなお良いでしょう。

代理店で迷っているならまずはこの店舗へ!

ここまで、保険の見直しや新規加入を検討している方には、無料でプロに相談できる保険の相談窓口をおすすめさせて頂きました。

保険商品は何十年も払い続けるもの。当然、契約する保険会社ともそれだけ長い付き合いになるということ。

多数ある保険会社に保険商品を洗い出して比較、検討するには時間も労力も限られてしまいます。

相談窓口も今やたくさん存在する時代、もしもどこに相談しようか迷われているならば、保険ブリッジ読者にも一番人気の保険見直しラボを試してみてはいかがでしょうか。

- 取扱保険会社約30社とトップクラス

- 競合他社の中ではNO.1のベテランFP揃い!

- 何度でも無料で相談できる

保険のことが気になっている今こそ試すとき。

保険見直しラボへ今すぐアクセス!

\1分で完了/

【必読】保険の無料相談で得するために

上記でご紹介させて頂いた保険の相談ができるサービスは全て無料となっていますが、無料だからといってどこでも良いというわけではないですよね。

松葉 直隆

松葉 直隆

取扱い保険会社の数が多い窓口を選ぶ

保険会社を1つでも多く取り扱っていれば、それだけ選択肢が増えます。

すると、一人ひとり、あるいは各ご家庭に合わせた最適な保険やプランを提案することが可能に。

逆に、取り扱っている保険会社の数が少なければ少ないほど、自社の保険を売るために押し売りに合ったりしかねません。

さらに、選択肢も狭まり、保険の相談をする意味が失われてしまいかねません。

保険会社を多く取り扱っていて、その分多数の商品も熟知している保険の相談窓口や代理店、またFPを選択して利用するようにしましょう。

キャンペーンを利用する

これまでご紹介させて頂いた相談窓口をご覧のとおり、保険の相談窓口によっては時期によってキャンペーンを実施していることがあります。

無料で保険の相談をし、そののちに簡単なアンケートに答えるだけで対象となることがほとんど。

ということはつまり、保険を勧められたりしても加入しなくても対象になるんです!

このお得なキャンペーンを使わない手はないですよね!

複数の保険会社で比較・検討する

先にも説明させて頂きましたが、時間が許す限り複数の窓口での相談、もしくは複数のFPに相談をすることをおすすめします。

複数人に担当してもらうメリット

保険だけに限った話ではありませんが、やはり担当する人の質は代理店によっても違いますし、代理店内であっても違うでしょう。

保険相談検討者

保険相談検討者

このようなことも鑑みて、様々な代理店で相談が可能ならばしてみるに越したことはありません。

松葉 直隆

松葉 直隆

複数の商品を知れるメリット

代理店やFPによって、提案される保険の商品も違ってくることも想定されますよね。

保険相談検討者

保険相談検討者

松葉 直隆

松葉 直隆

可能であれば、2社3社、あるいは2名以上のFPに話を聞き、様々な商品に触れてより良い保険を選択できるのがベストだと言えます。

収入保障保険に加入するなら税金のこともお忘れなく!

収入保障保険に加入したとしても、年金や一時金の受取りをすることなく保険期間を終えることができるのが、何よりも幸せなことですが、加入するのであれば万が一に備えて税金のことも知っておくと良いでしょう。

![]()

ここでは、一括受取の場合と年金受取をする場合それぞれの税制について説明していきます。

一括受取をする場合の税金

収入保障保険は一括受取をすると年金受取をした場合よりも、受け取ることができる総額が約8割に減ってしまいますが、まとまった資金が必要などの理由で一括受取をする場合もありますよね。

その場合の税制を見ていきましょう。

一括受取をする場合には、一般的な生命保険と同様の扱いになります。

契約者・被保険者・受取人が誰なのかということによって、税制が以下の表のように税金種類が変わってきます。

| 契約例 | 税金種類 | ||

| 契約者 | 被保険者 | 受取人 | |

| 本人 | 本人 | 配偶者 | 相続税 |

| 本人 | 配偶者 | 本人 | 所得税(一時所得) |

| 本人 | 配偶者 | 子 | 贈与税 |

相続税の場合

相続税は、所得税(一時所得)と贈与税に比べて最も税制優遇がされています。

契約者・被保険者を本人、受取人を配偶者とするのが最も税制上メリットがあります。

その理由を見ていきましょう。

第一に、「生命保険の非課税枠」なるものが存在します。

保険の形で資産を残すことで「500万円×相続人の人数」までの保険金が非課税になります。

3人の相続人がいれば1,500万円までの保険金を非課税とすることができます。

更に、相続税は「基礎控除」が設けられています。

「3,000万円+600万円×相続人の人数」が相続税の課税される資産から控除されます。

例えば、配偶者と子2人の計3人の相続人がいれば4,800万円までは相続税が非課税になるんです。

そして、持ち家や預貯金などをプラスしてこの基礎控除額の範囲を超えてしまったとしても、「相続税の配偶者控除」という制度もあります。

配偶者に相続させる場合には1億6,000万円または配偶者の法定相続分(相続資産の2分の1)までが非課税となる制度もあります。

このように様々な制度を使っていくことによって、相続税の契約パターンの場合は税金が全くかからない、もしくはかなり抑えられる例が多いです。

所得税(一時所得)の場合

被保険者のみが本人以外となっている契約パターンで一括受取をする場合には、所得税(一時所得)の扱いになります。

相続税の契約パターンに比べると、より高額な課税になる可能性が高いです。

一時所得は、受け取った金額と必要経費(これまでに支払った保険料総額)の差から更に「50万円の基礎控除」を差し引いた金額の2分の1を他の所得に合算し求めるようになっています。

わかりやすく式でまとめると「(保険金額−保険料総額−50万円)÷2」となります。

保険契約後まもなく保険金支払となった場合には、支払った保険金総額に対して受け取る保険金額が高額になるため、一括受取をすると大きな金額を所得税に入れなければなくなり、結果として税金も高額になる傾向があります。

その場合には一括受取ではなく年金受取を選択するなどの方法や、一部一括受取をして残りを年金受取にするなどの柔軟な対応が大切になってくることもあります。

贈与税の場合

契約者、被保険者、受取人それぞれが異なるケースには贈与税の対象となってきます。

このケースは最も税額が高額になってくることが予想されます。

贈与税の場合は受取った保険金から110万円の基礎控除を差し引いた金額に、下記の表をもとに計算した贈与税が課せられます。

| 基礎控除後の課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | – |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

例えば、3,500万円の保険金を受け取る場合には、110万円の基礎控除後の金額3,390万円に対して課税がされるので、1,280万円の贈与税が発生します。

保険金の3分の1以上が税金で消えてしまう計算になりますよね。

収入保障保険以外の生命保険についても出来る限り、贈与税の契約パターンにならないよう受取人を選ぶことをお勧めしています。

年金受取をする場合の税金

一括受取をする場合の保険金総額は、年金受取をする場合の総額は約8割ということを何度かお伝えしてきましたが、この差が年金受取をする場合の税金の考え方をわかりやすくするポイントになってきます。

まず、年金受取をする場合の税制を契約例ごとに以下の表にまとめました。

| 契約例 | 死亡時 | 毎年の年金受取時 | ||

| 契約者 | 被保険者 | 受取人 | ||

| 本人 | 本人 | 配偶者 | 相続税 | 所得税(雑所得) |

| 本人 | 配偶者 | 本人 | − | |

| 本人 | 配偶者 | 子 | 贈与税 | |

注目すべきポイントは、死亡時と毎年の年金受取時双方に課税があるということです。

相続税や贈与税が課せられるのは、「一括で受け取るとした場合の保険金」に課せられます。

考え方は先ほど見てきた一括受取のパターンと同様です。

しかし、実際には年金受取を選択することで保険会社にその金額を預けながら毎月(毎年)年金受取をしていきます。

年金受取をした場合の方が受取総額を大きくなる背景には、一括受取をせずに保険会社にお金を預けることによって保険会社が高利率で運用し、それを還元してもらえるからという理由があります。

毎年の年金受取時に課せられる雑所得には保険会社に運用してもらって出た「利益分に対する税金」という意味があるんです。

一定の利率で運用している場合、期間が長くなればなるほど運用益は膨らんでいきますよね?

年金受取の初年度はゼロ、保険期間満了の最後の年金受取時に最も課税対象が大きくなることになります。

ただし、雑所得についてはそれほど心配する必要はないでしょう。

例)

毎月の保険料10,000円、保険料支払い期間5年、保険金受取人が妻の場合

保険金総額が4,800万円(月額20万円)、死亡時の相続税課税対象になる総額が3,840万円(保険金総額の8割で計算)、残りの保険期間が20年の収入保障保険では、最も所得税が高額になる最後の年金支払いの年の所得税は4,500円となります。

最も高い最後の年でさえ、年間240万円受け取って4,500円の税金で収まるんです。

雑所得は他の所得と合算されるので、もし受取人に他に所得があり、所得税率が高ければもう少し高額になるケースもありますが、基本的には大きな保障を付けても年金受取で大きく課税されることはほぼありません。

収入保障保険が団信代わりになる?

これまで収入保障保険は、年々総額が小さくなっていく教育費を補うニーズに適しているということをお伝えしてきました。

「年々総額が小さくなっていく」という部分ですでに思いついた方もいらっしゃるかもしれませんが、教育費以外にも活用できる用途があるんです。

それは、「住宅ローン」です。

住宅ローンも年数の経過とともに総額が小さくなっていきますよね。

住宅ローンを組むときには「団信」という保険に加入するのが必須となっている場合が大半なのですが、実は任意の場合もあるんです。

そんなときに、収入保障保険を団信代わりに使うという半ば裏技のような方法を使っている家庭もあるようです。

ここでは、「団信」って何?ということから収入保障保険を団信代わりに使うメリット・デメリットについて解説していきます。

団信とは?

団信とは正式には「団体信用生命保険」と言います。

住宅ローンを組んだときに、契約者が死亡または高度障害となったときに収入が途絶え、ローン返済に充てる資金が確保できなくなってしまいますよね。

貸出をした銀行は回収できなくなってしまいます。

これを防止するために金融機関では、住宅ローンを組むときに団信に加入してもらい、万が一のことがあったときに生命保険が降りるようすることでその保険金をローンの返済資金に充てるようにしています。

今やほぼ全ての金融機関で団信加入は義務となっていますが、実は「フラット35」など団信加入が任意となっている住宅ローンも存在します。

団信は生命保険なので、過去の病歴などの告知があります。

告知が通らず団信必須の住宅ローンを組むことができなかった方にとっては助かる住宅ローンです。

しかし、もうお気づきの方もいらっしゃるかもしれませんが「団信に問題なく加入できるけれど、あえて団信任意の住宅ローンを組み、団信代わりに収入保障保険を利用する!」という方法を選択している人もいるんです。

住宅ローン残高というのは、時間の経過とともにどんどん減っていきます。

そして、収入保障保険も時間の経過とともに保険金総額が減っていきます。

この類似性を上手く利用しているんですね。

ただ、安易に手を出すのはちょっと待って!メリット・デメリットも見ていきましょう。

団信代わりに使うときのメリット・デメリット

収入保障保険を団信代わりに使うメリット

フラット35団信より保険料が安くなる場合がある

収入保障保険は若ければ若いほど保険料が安くなるため、20代〜30代前半であれば収入保障保険の方が安く済むこともあります。

また、非喫煙者・健康体基準を満たしていればその可能性はよりアップ。

場合によっては収入保障保険にすることで2分の1になった例もあるようです。

ローンの返済をした上にお釣りが来ることも!?

被保険者に万が一のことがあった場合、一括返済によって住宅ローンを完済することも可能ですが、毎月返済をすることによってお釣りが来ることも考えられます。

一括返済をすると年金受取をする場合の2割減になってしまいますが、逆に言うと年金受取でその2割をもらえるんでしたよね?「ローン返済+α」を期待できる場合もあるようです。

収入保障保険を団信代わりに使うデメリット

万が一のときに遺族の手間が大きい

団信の場合は完済手続きと同時に金融機関が必要手続きを取ってくれますが、収入保障保険の場合は、完済手続きとは別にご自身で保険会社への保険金請求手続きをする必要が出てきてしまします。

自分自身で必要額・期間をシミュレーションするにはリスクが高い

団信の場合には、万が一のことがあった場合に「保険金が足りない!」なんてことは起こり得ませんが、収入保障保険はそもそも住宅ローン返済を想定して作られた商品ではないので、一歩間違えると家族の生活が危険に晒されます。

団信・収入保障保険、どちらがお得かといったシミュレーションを含めて専門のFPや保険プランナーに相談するのが確実です。

そのような手間はどうしても出てきてしまいます。

まとめ

収入保障保険は、魅力的なポイントが多くありますが、あくまでもしっかりとライフプランに合致した場合にのみその機能が発揮されることになります。

収入保障保険は、「安さ」で言うと終身保険や定期保険と比べて圧倒的に勝っています。

上手に活用できれば、保障にプラスして貯蓄を増やしていくことも叶えてくれるかもしれません。

しかし、保障額が一定でないからこそのリスクやデメリットも存在します。

これらを踏まえた上で、収入保障保険を保険選びの選択肢の一つにしてみてくださいね!