生命保険の審査とは?健康状態によって変わる加入条件を解説

入院費用は健康保険で補える?知っておこう高額療養費制度

老後の仕事はどうする!?長生きリスクを回避するには!?徹底解説いたします!

妊婦検診は医療費控除の対象になるの?知っておこうキホンの「キ」

いまさら聞けない!「学資保険」の仕組みと必要性を整理していこう!

法人税の計算はどうやってするの?知っておくべき法人税率と益金と損金について

確定拠出年金のデメリットとは?企業型と個人型別のデメリットと企業側のデメリットを解説!

医療保険の解約返戻金とは?医療保険の解約返戻金について詳しく解説!

自営業者(個人事業主)が絶対知っておくべき生命保険と保障の知識

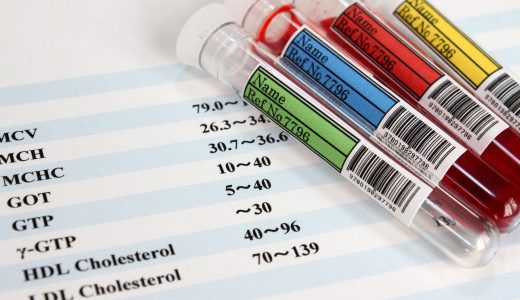

健康状態を知る「血液検査」で分かることとは?その費用はいくら?

お金が戻ってくる!?確定申告で医療費控除の申請方法を詳しく解説します!

医療保険と介護保険の併用方法や違いは?それぞれの選び方も解説

癌の痛みってどんなかんじ?種類別の症状や痛みの経過に付いて解説!

源泉徴収票を使った医療費控除の手続きとは?知っておくべき注意点

傷病手当金とは?支給期間は?申請前に押さえておきたいこと

世間を騒がせた「新型うつ病」は甘えじゃなくて本当の心の病気だった

高額医療費はお金が戻ってくる!絶対に損をしない「控除制度」とは?

生命保険控除は申告しよう!払うだけではもったいない2つの節税効果